Las acciones de valor han sido algunas de las de mejor rendimiento este año, ya que los inversores buscan empresas que se beneficien de la mejora de las perspectivas económicas en detrimento de las acciones tecnológicas de alto crecimiento.

La actual volatilidad del mercado refleja que los inversores están pasando de los activos de riesgo que caracterizaron a las acciones de crecimiento el año pasado a los valores de menor riesgo, dada la incertidumbre en torno al futuro rumbo del mercado.

De hecho, el ETF iShares S&P 500 Value ha superado al ETF iShares S&P 500 Growth por un amplio margen desde el comienzo del año ante las apuestas de que un entorno de subidas de los tipos de interés perjudicará a los sectores del mercado con horizontes de flujo de caja a más largo plazo.

Dado el cambio en el interés por los activos de riesgo de los inversores, destacamos tres nombres líderes en el ámbito de las acciones de valor que vale la pena considerar, ya que los participantes del mercado siguen deshaciéndose de los valores de riesgo para recurrir a apuestas más seguras.

1. British American Tobacco (LON:BATS)

Publicación de resultados del 4T: Jueves, 3 de febrero, antes de la apertura del mercado

Ratio PER: 12,1

Rentabilidad por dividendos: 7,89%.

Capitalización de mercado: 98.300 millones de dólares

Rendimiento en lo que va de año: +15,2%

British American Tobacco es una empresa multinacional de producción de cigarrillos y tabaco con sede en el Reino Unido. Sus productos más reconocidos y vendidos, en más de 180 países de todo el mundo, son las marcas Newport y Lucky Strike.

Con una relación precio-beneficio de 12,1, y un dividendo anualizado de 2,96 dólares por acción con una elevadísima rentabilidad del 7,89%, British American parece una buena opción para los inversores que busquen protegerse contra a una mayor volatilidad en los próximos meses.

A las acciones de dividendos de alta calidad tiende a irles bien en un entorno turbulento, ya que los actores del mercado buscan empresas de productos de primera necesidad con mentalidad defensiva y valoraciones relativamente bajas.

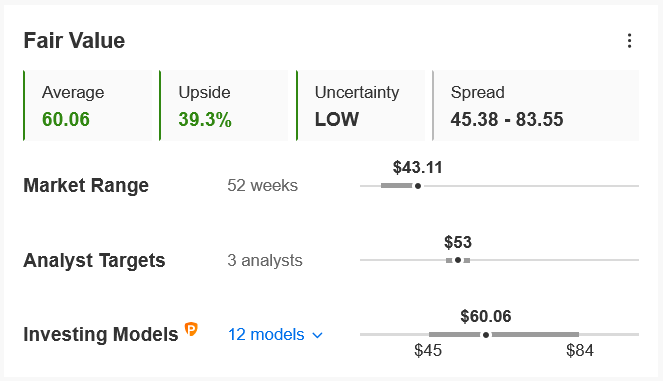

De hecho, los modelos cuantitativos de InvestingPro apuntan a una subida de aproximadamente el 39% de las acciones de BTI desde los niveles actuales durante los próximos 12 meses, acercándose las acciones a su valor razonable de 60,06 dólares.

Fuente: InvestingPro

British American Tobacco alcanzó el lunes su cota más alta desde febrero de 2020, en 43,90 dólares. Cerró la jornada del martes en 43,11 dólares. Con las valoraciones actuales, la capitalización de mercado de British American, que cotiza principalmente en la Bolsa de Londres y forma parte del índice FTSE 100, asciende a 98.300 millones de dólares.

Las acciones de la gran tabacalera con sede en Londres, Inglaterra, que ha aprovechado su reciente cambio hacia productos no combustibles y de riesgo reducido, han subido casi un 15% en lo que va de año, superando con creces el rendimiento comparable tanto del Dow Jones de Industriales como del S&P 500.

2. Chevron (NYSE:CVX)

Publicación de resultados del 4T: Viernes, 28 de enero, antes de la apertura del mercado

Ratio PER: 24,6

Rentabilidad por dividendos: 4,57%.

Capitalización de mercado: 255.500 millones de dólares

Rendimiento en lo que va de año: +13%

Chevron es una de las mayores empresas energéticas del mundo. Sus principales operaciones comerciales consisten en explorar, producir, refinar y transportar petróleo, gas natural y productos relacionados.

A medida que la Reserva Federal ajusta la política monetaria y la inflación sigue haciendo estragos, creemos que a las empresas de valor de alta calidad que son sensibles a la mejora de las previsiones económicas les irá mejor que al mercado en general. Por ello, el gigante petrolero con sede en San Ramón, California, que opera en unos 180 países, es una opción sólida para las próximas semanas y meses.

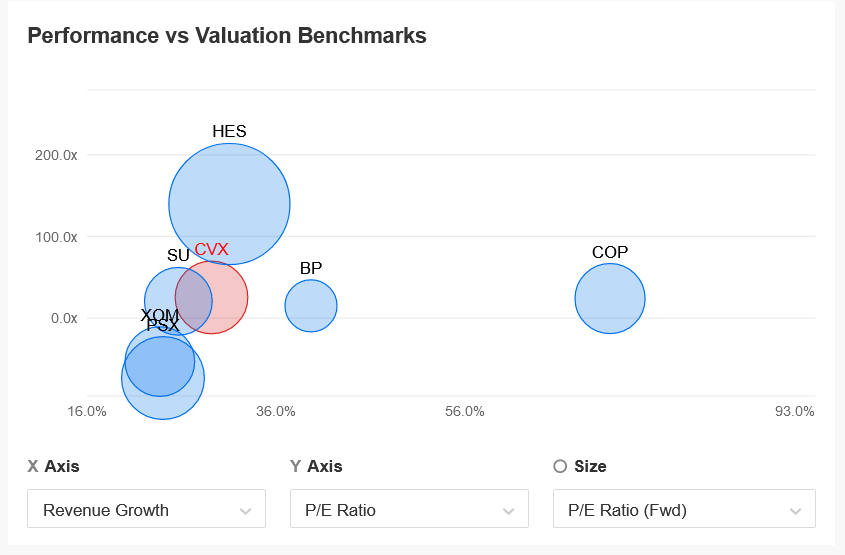

Las acciones de Chevron tienen una relación PER comparativamente baja de 24,6, lo que las hace más baratas que otros nombres destacados del sector energético, como ConocoPhillips (NYSE:COP), Schlumberger (NYSE:SLB), Pioneer (T:6773) Natural Resources y Devon Energy.

Fuente: InvestingPro

Además, el dividendo relativamente elevado de Chevron, actualmente de 1,34 dólares por acción, que implica un dividendo anualizado de 5,36 dólares por acción, impulsa aún más el atractivo de la empresa. La rentabilidad por dividendos de las acciones es actualmente del 4,57%, más del triple de la rentabilidad implícita del S&P 500, que asciende a un 1,39%.

Chevron ha subido un 13% en lo que va de 2022. Ayer cerró en 132,59 dólares, su cota más alta desde enero de 2018. Con las valoraciones actuales, la capitalización de mercado de la gran petrolera asciende a 255.500 millones de dólares.

El consenso de los analistas prevé que Chevron, cuyos beneficios e ingresos superaron holgadamente las expectativas en el trimestre anterior, registrará un BPA de 3,10 dólares en el cuarto trimestre, frente a las pérdidas de 0,01 dólares por acción del complicadísimo mismo período del año anterior.

Se prevé que los ingresos aumenten casi un 77% con respecto al año anterior, hasta un total de 44.700 millones de dólares. Más allá de las cifras del informe, los inversores están ansiosos por saber si el gigante energético planea devolver más efectivo a los accionistas en forma de mayores pagos de dividendos y recompra de acciones.

3. Coca-Cola (NYSE:KO)

Publicación de resultados del 4T: Jueves, 10 de febrero, antes de la apertura del mercado

Ratio PER: 29,5

Rentabilidad por dividendos: 3,08%.

Capitalización de mercado: 258.300 millones de dólares

Rendimiento en lo que va de año: +1,1%

Coca-Cola es una multinacional norteamericana de bebidas, conocida sobre todo por la fabricación, venta al por menor y comercialización de su marca homónima Coca-Cola. Entre sus otras marcas de refrescos destacan Sprite y Fanta, así como las bebidas sin gas Powerade, Nestea y el agua Dasani.

Mientras que las fuertes pérdidas han afectado a las acciones tecnológicas no rentables de alto crecimiento al comienzo del nuevo año, las áreas defensivas del sector de productos de primera necesidad están experimentando fuertes ganancias a medida que los inversores recurren a grupos cíclicos que funcionan bien durante una recuperación económica.

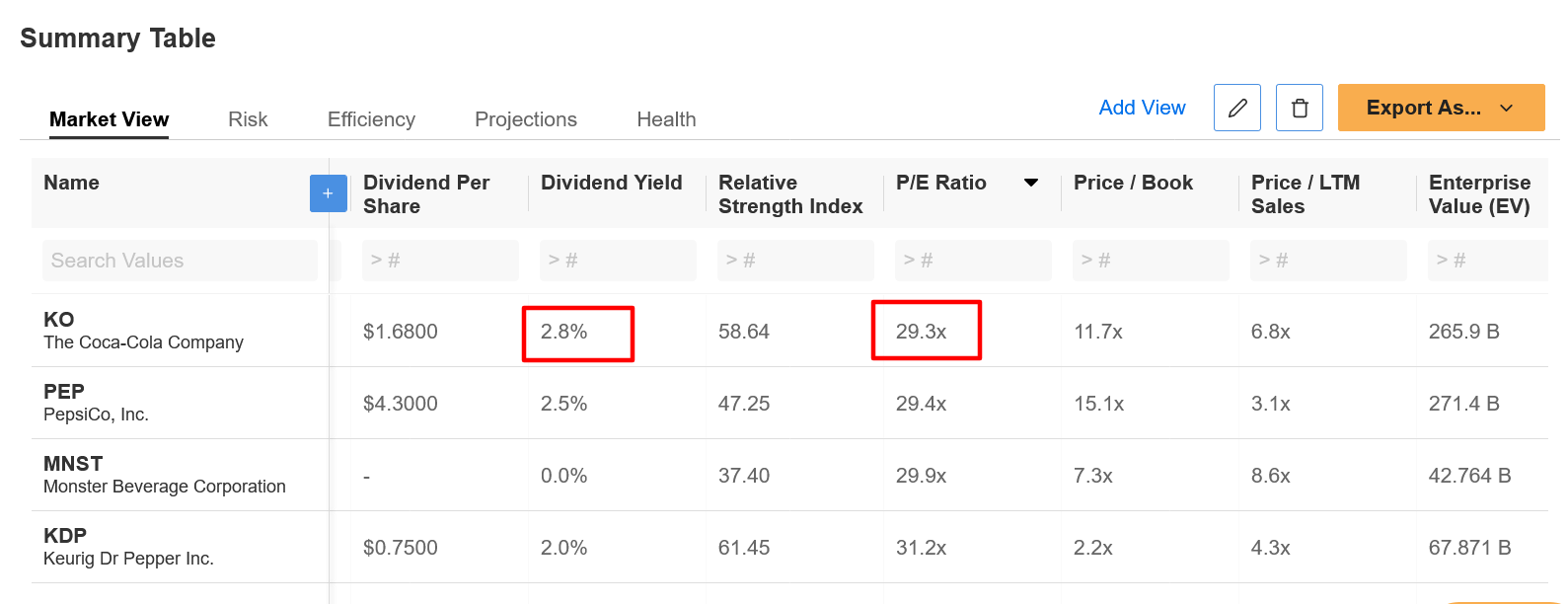

Con una relación PER de 29,3, las acciones de Coca-Cola presentan un descuento moderado en comparación con las de las empresas más notables de su sector, como PepsiCo (NASDAQ:PEP), Keurig Dr. Pepper y Monster Beverage (NASDAQ:MNST).

Las acciones del fabricante de la emblemática marca Coca-Cola son además acciones de dividendos de calidad. Coca-Cola ofrece actualmente un pago trimestral de 0,42 dólares por acción, lo que implica un dividendo anualizado de 1,68 dólares con una rentabilidad del 3,08%, una de las más elevadas del sector.

Fuente: InvestingPro

Teniendo esto en cuenta, creemos que Coca-Cola continuará su trayectoria al alza a corto plazo a medida que la Reserva Federal comience a subir los tipos de interés y finalice su programa de compra de bonos de la era de la pandemia.

Coca-Cola registró máximos históricos de 61,45 dólares el 14 de enero y anoche cerró en 59,82 dólares, con lo que la valoración del gigante de las bebidas con sede en Atlanta, Georgia, asciende a 258.300 millones de dólares.

Coca-Cola presentó sus impresionantes resultados del tercer trimestre el 27 de octubre y proporcionó unas previsiones optimistas gracias a un entorno de demanda favorable. De cara a su próximo informe de resultados, las estimaciones de consenso prevén un BPA de 0,41 dólares y unos ingresos de 8.990 millones de dólares.

¿Qué acción debería considerar en su próxima operación?

Las capacidades de la computación con IA están transformando el mercado bursátil de México. Las estrategias ProPicks de IA de Investing.com son carteras de acciones ganadoras, seleccionadas por nuestra inteligencia artificial avanzada para México, EE.UU. y otros mercados interesantes alrededor del mundo. Nuestra principal estrategia, Titanes tecnológicos, casi duplicó el rendimiento del S&P 500 en 2024, uno de los años más alcistas de la historia. Y Líderes de la Bolsa Mexicana, diseñada para una amplia exposición al mercado, está mostrando un rendimiento de +385% con un historial probado de 10 años de rendimiento. ¿Qué acción de México será la próxima en dispararse?

Quiero ver cómo funciona la IA de ProPicks