- Wall Street va camino de cerrar 2023 en un tono positivo.

- El creciente optimismo de que los tipos de interés de la Fed y la inflación estadounidense han tocado techo, junto con las esperanzas de un aterrizaje suave, seguirán influyendo en la confianza en 2024.

- Por ello, los inversores deberían plantearse comprar Charles Schwab, PayPal y Dollar General ya que este trío de valores deprimidos está a punto de repuntar.

- ¿Se ha perdido el Black Friday? Asegúrese un descuento de hasta el 60% en las suscripciones a InvestingPro con nuestra oferta ampliada del Cyber Monday.

- Rentabilidad en lo que va de año: -33%

- Capitalización de mercado: 101.700 millones de dólares

- Rentabilidad en lo que va de año: -17,9

- Capitalización de mercado: 63.000 millones de dólares

- Rentabilidad en lo que va de año: -48,2%.

- Capitalización de mercado: 28.000 millones de dólares

Las acciones de Wall Street van camino de cerrar 2023 en un tono positivo, y los inversores son cada vez más optimistas sobre que la Reserva Federal podría haber terminado de subir los tipos ante el enfriamiento de la inflación y porque la economía se mantiene mejor de lo esperado.

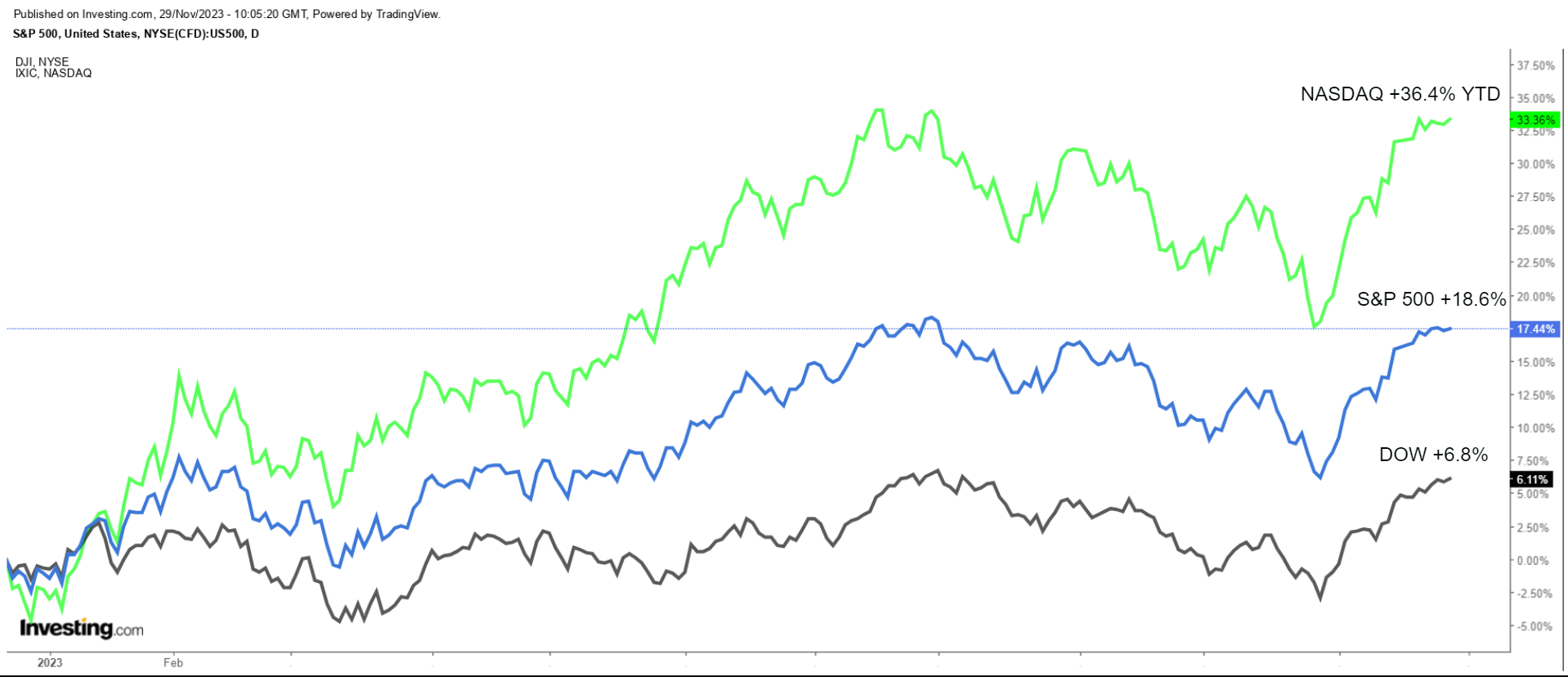

El Nasdaq Composite de tecnológicas ha liderado las subidas en lo que va de año, con un alza del 36,4%, mientras que los índices de referencia S&P 500 y Dow Jones han subido un 18,6% y un 6,8%, respectivamente, en lo que va de año.

Dado que la política monetaria de la Reserva Federal, la inflación y las perspectivas de aterrizaje suave seguirán probablemente en el punto de mira de los inversores en 2024, recomiendo comprar acciones de estas tres empresas tan castigadas gracias a la mejora de sus fundamentales y a unas valoraciones razonables.

1. Charles Schwab

Como una de las instituciones financieras más sensibles a los tipos de interés del país, Charles Schwab (NYSE:SCHW) se ha visto atrapado en las preocupaciones en torno al estado de su balance y el fantasma de la subida de los tipos de interés. Las acciones de la casa de corretaje online —que rondan su cota más baja desde noviembre de 2020— han perdido un 33% en lo que va de año debido a las preocupaciones en torno a la fortaleza del sector bancario.

Sin embargo, un examen más detallado sugiere que estos temores podrían ser exagerados. Las medidas proactivas de Schwab para navegar a través de los tipos de interés más elevados para maximizar la rentabilidad, junto con su impresionante historial de adquisición de clientes, pintan un panorama prometedor para un posible repunte en 2024.

Aunque la empresa de servicios financieros se enfrenta a obstáculos debido al complicado entorno operativo, su exitosa integración de la fusión de TD Ameritrade ha ampliado considerablemente su base de clientes. El broker de descuento con sede en Westlake, Texas, tenía 34,6 millones de cuentas de corretaje activas a finales de octubre, 5,2 millones de participantes en planes de jubilación corporativos, 1,8 millones de cuentas bancarias y 7,65 billones de dólares en activos totales de clientes.

Aunque los errores cometidos con los préstamos a bajo interés y el impacto negativo del aumento de los costes de endeudamiento han arrojado ciertas sombras, la valoración actual de las acciones de Schwab parece alejada de su fortaleza intrínseca. Para los inversores dispuestos a apostar por la eventual disminución de estos vientos en contra, el hecho de que Schwab esté infravalorada la convierte en una opción atractiva.

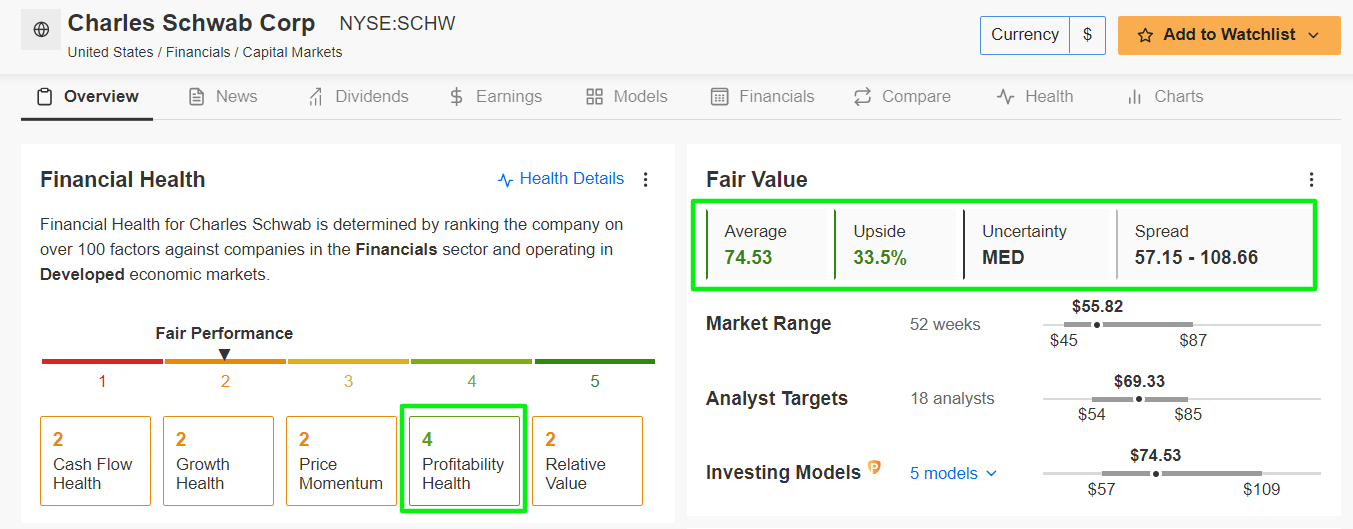

Como señala InvestingPro, las acciones de Schwab cotizan actualmente a un precio de ganga. Las acciones podrían experimentar una subida del 33,5% frente al precio de cierre de anoche de 55,82 dólares, lo que las acercaría a su "valor razonable" de 74,53 dólares.

Fuente: InvestingPro

Con su valoración actual, la capitalización de mercado de Charles Schwab —que se sitúa alrededor de un 42% por debajo de sus máximos históricos registrados en febrero de 2022 en 96,24 dólares— asciende a 101.700 millones de dólares, lo que la convierte en la sexta mayor entidad bancaria de Estados Unidos.

2. PayPal

PayPal (NASDAQ:PYPL) se ha enfrentado a importantes obstáculos este año debido a la creciente competencia en el sector de los pagos digitales de empresas como Apple (NASDAQ:AAPL), Google (NASDAQ:GOOGL), Amazon (NASDAQ:AMZN) y Block. Las acciones del líder de fintech con sede en San José, California, que languidecen cerca de su cota más baja desde mediados de 2017, han ofrecido un rendimiento considerablemente inferior al mercado en general en 2023, con unas pérdidas de casi un 18% en lo que va de año.

Sin embargo, bajo la superficie, PayPal exhibe fortalezas y características resistentes. Los ingresos, los beneficios y el volumen total de pagos de la empresa de procesamiento de pagos móviles han seguido creciendo a pesar del incierto entorno macroeconómico. Además, el cambio de la empresa hacia la adopción de nuevas fuentes de ingresos, incluido el auge de las opciones de compra ahora y pago después, ofrece una importante ventaja de diversificación.

A pesar de las recientes turbulencias, las acciones de PayPal se disponen a recuperarse bajo el liderazgo del nuevo director ejecutivo Alex Chriss, que llegó procedente de Intuit (NASDAQ:INTU), a medida que el gigante de los pagos digitales va camino de una era de eficiencia operativa y crecimiento racionalizado.

De hecho, el último informe financiero del tercer trimestre de PayPal fue bien recibido en Wall Street. El beneficio por acción ajustado aumentó un 20% interanual, hasta 1,30 dólares, mientras que las ventas crecieron un 8% anual, hasta 7.410 millones de dólares. Una señal alentadora es que el volumen total de pagos, un indicador clave del rendimiento de la empresa, aumentó un 15%, hasta 387.700 millones de dólares.

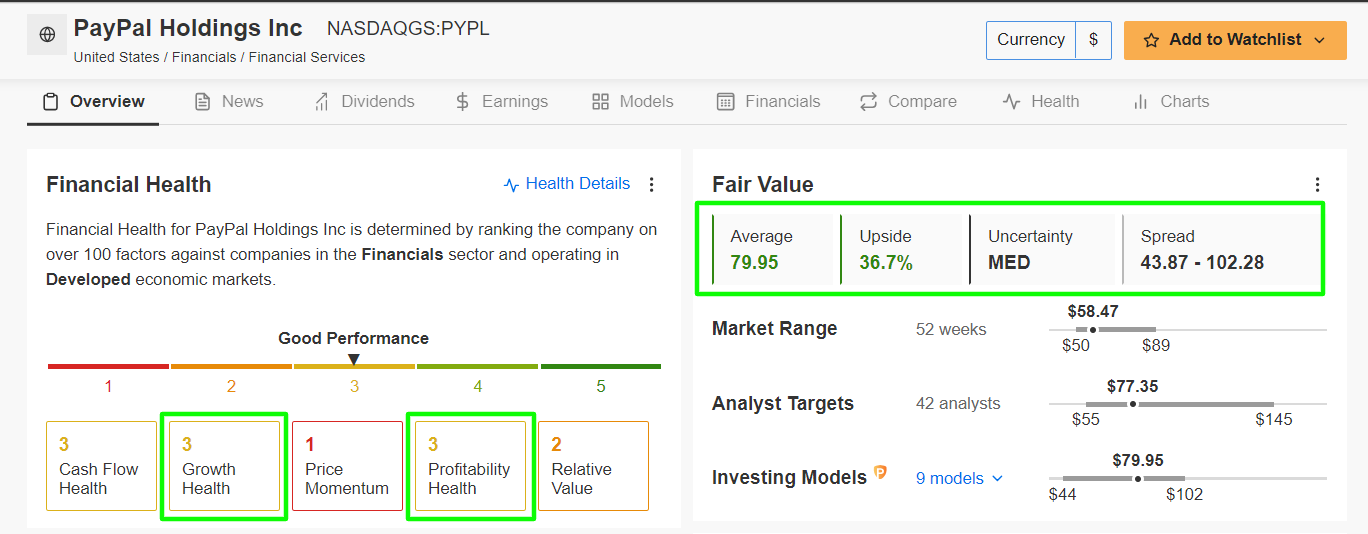

Cabe señalar que las acciones de PayPal están extremadamente baratas en estos momentos según InvestingPro, y podrían experimentar una subida del 36,7% con respecto al precio de cierre del martes de 58,47 dólares. Esto acercaría las acciones a su valor razonable de 79,95 dólares.

Fuente: InvestingPro

Con las valoraciones actuales, la capitalización de mercado de PayPal, aproximadamente un 80% por debajo de sus máximos históricos registrados en julio de 2021 en 310,16 dólares, asciende a 63.000 millones de dólares.

3. Dollar General

Dollar General (NYSE:DG), un incondicional del sector minorista, se ha enfrentado este año a importantes obstáculos derivados de la preocupación por la ralentización del gasto de los consumidores y las persistentes presiones inflacionistas. Las acciones del minorista de descuento —que han registrado recientemente su cota más baja desde diciembre de 2018— han quedado rezagadas con respecto al rendimiento del S&P 500 en lo que va de año por un amplio margen, cayendo aproximadamente un 48%.

Sin embargo, su estatus a prueba de recesiones como minorista de descuento con una amplia huella en áreas rurales y suburbanas sigue siendo un activo invaluable en el contexto actual. Como los consumidores que buscan gangas buscan valor ante las incertidumbres económicas, Dollar General se beneficiará. Las iniciativas estratégicas de la cadena minorista de descuento con sede en Goodlettsville, Tennessee, como la ampliación de su oferta de productos frescos y la inversión en funciones digitales, tienen como objetivo reforzar su ventaja competitiva.

Además, los continuos esfuerzos de Dollar General para devolver más efectivo a los accionistas en forma de mayores repartos de dividendos la convierten en una candidata aún más probable para superar el rendimiento del mercado de cara a los próximos meses. La empresa ha aumentado recientemente su dividendo trimestral en efectivo por quinto año consecutivo hasta 0,59 dólares por acción. Esto representa un dividendo anualizado de 2,36 dólares y una rentabilidad de alrededor del 1,9%.

La capacidad demostrada de Dollar General para capear el temporal en tiempos difíciles y mantener su posición en el mercado demuestra una resistencia que podría traducirse en un cambio de tendencia en 2024.

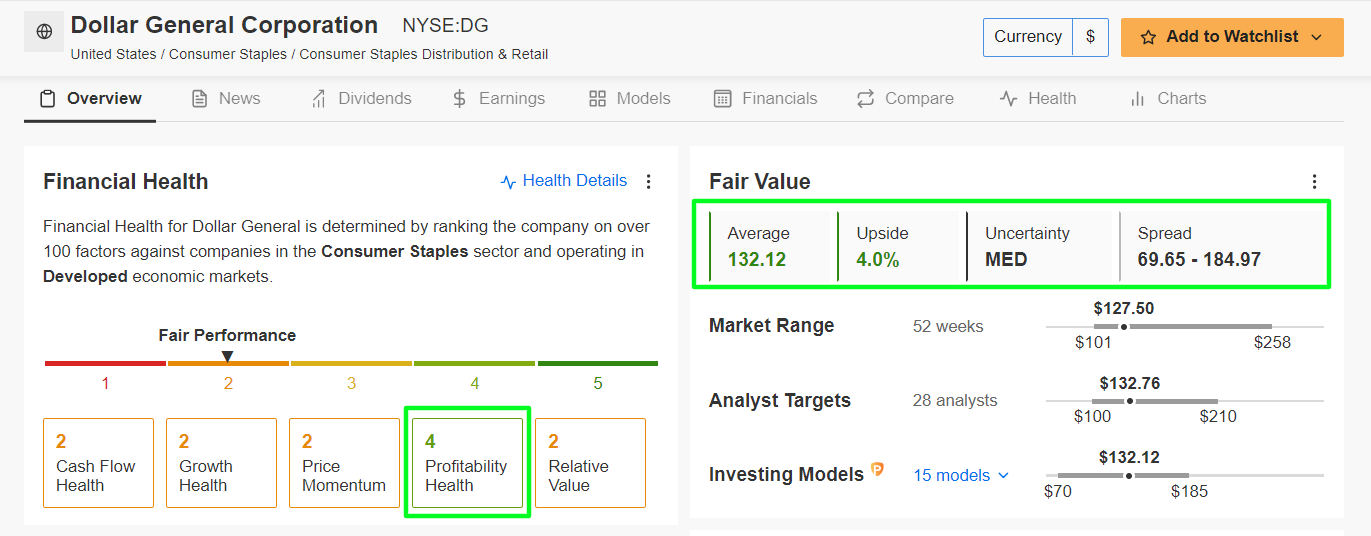

De hecho, las acciones parecen estar algo infravaloradas, según el modelo cuantitativo de InvestingPro, que apunta a un potencial alcista del 4,0% frente a los niveles actuales hasta 132,12 dólares. Mientras tanto, Wall Street sigue siendo optimista en cuanto a las perspectivas de crecimiento a largo plazo del minorista de descuento, y 30 de los 32 analistas encuestados por Investing.com asignan a las acciones de Dollar General una calificación de "Compra" o "Retención".

Fuente: InvestingPro

A su precio actual de 127,50 dólares, la capitalización de mercado de Dollar General asciende a 28.000 millones de dólares, lo que la convierte en la mayor tienda de sus características de Estados Unidos y uno de los mayores minoristas de descuento del país.

Puede determinar fácilmente si estas empresas son adecuadas para su perfil de riesgo realizando un análisis fundamental detallado en InvestingPro según sus propios criterios. De este modo, obtendrá ayuda altamente profesional para configurar su cartera.

Puede suscribirse ahora con el mayor descuento del año (de hasta el 60%), aprovechando nuestra oferta ampliada del Cyber Monday.

¿InvertingPro+ con un 60% de descuento no es una buena oferta de Cyber Monday? ¡Ok, vayamos más allá! Con el código de descuento "QUIEROMIPRO" obtendrás un 10% de descuento adicional en la suscripción de 2 años a InvestingPro+. ¡Haz clic aquí y no olvides agregar el código de descuento!

***

Descargo de responsabilidad: En el momento de redactar estas líneas, estoy posicionado en largo en el S&P 500 y el {{0|Nasdaq 100}, a través del SPDR S&P 500 ETF (SPY) y el Invesco QQQ Trust ETF (QQQ). También estoy posicionado en largo en el Technology Select Sector SPDR ETF (NYSE:XLK). Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas. Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.