-

Se espera que agosto sea otro mes volátil en Wall Street, en medio de una plétora de acontecimientos que moverán los mercados.

-

La atención de los inversionistas se centrará en el informe de empleo de EE.UU., los datos de inflación del IPC, la reunión de Jackson Hole de la Reserva Federal, así como la continuación de la temporada de resultados del segundo trimestre.

-

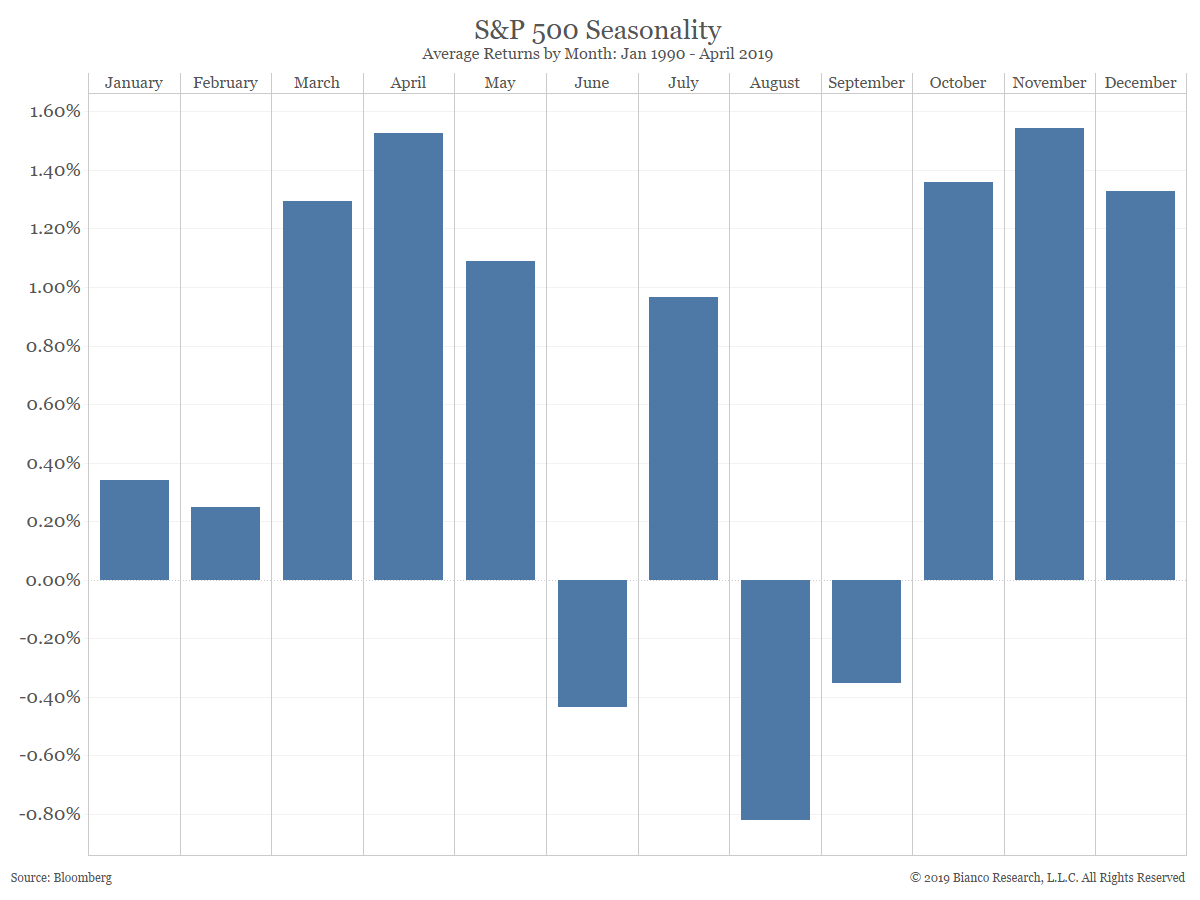

Desde 1986, agosto ha sido el peor mes de la bolsa estadounidense en promedio.

-

¿Busca ayuda en el mercado? Los miembros de Investing Pro obtienen ideas exclusivas y orientación para navegar en cualquier clima.

-

Creo que los datos de empleo de julio subrayarán la notable resistencia del mercado laboral y respaldarán la opinión de que serán necesarias más subidas de tasas para enfriar la economía.

-

El comunicado de julio de la Reserva Federal señala que el aumento del empleo sigue siendo "sólido", mientras que describe la economía como creciendo a un ritmo "moderado", una ligera mejora del ritmo "modesto" observado en la reunión de junio.

-

De hecho, los datos del Gobierno estadounidense publicados el jueves mostraron que la economía de EE.UU. creció a un ritmo anual del 2.4% en el segundo trimestre, más rápido de lo esperado, en medio de un fuerte gasto de los consumidores, lo que podría mantener a raya la tan temida recesión.

-

Fuera del mercado de la vivienda y la industria manufacturera, la economía ha resistido en gran medida los 525 puntos base en subidas de tasas de la Fed desde marzo de 2022.

-

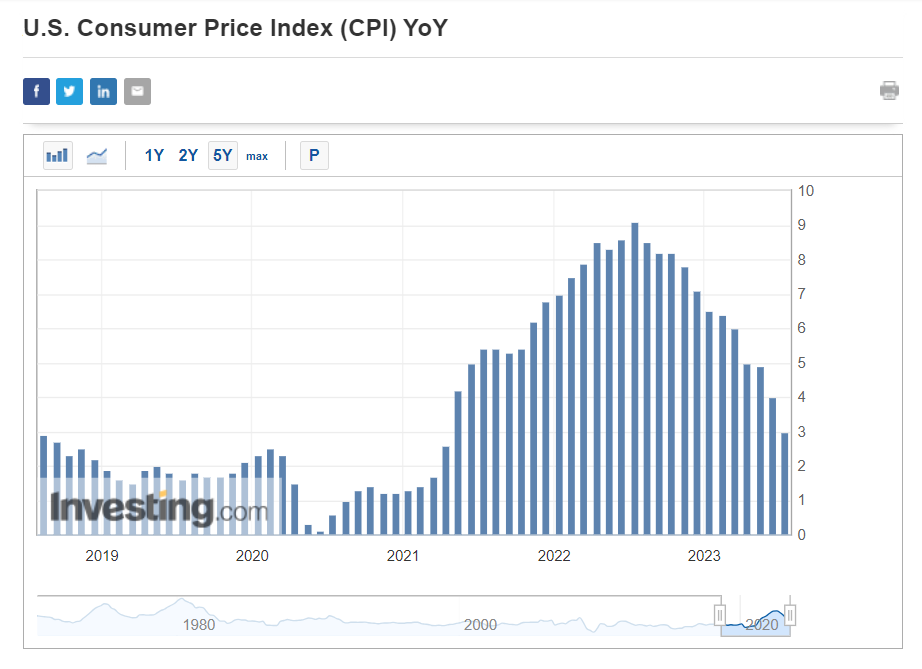

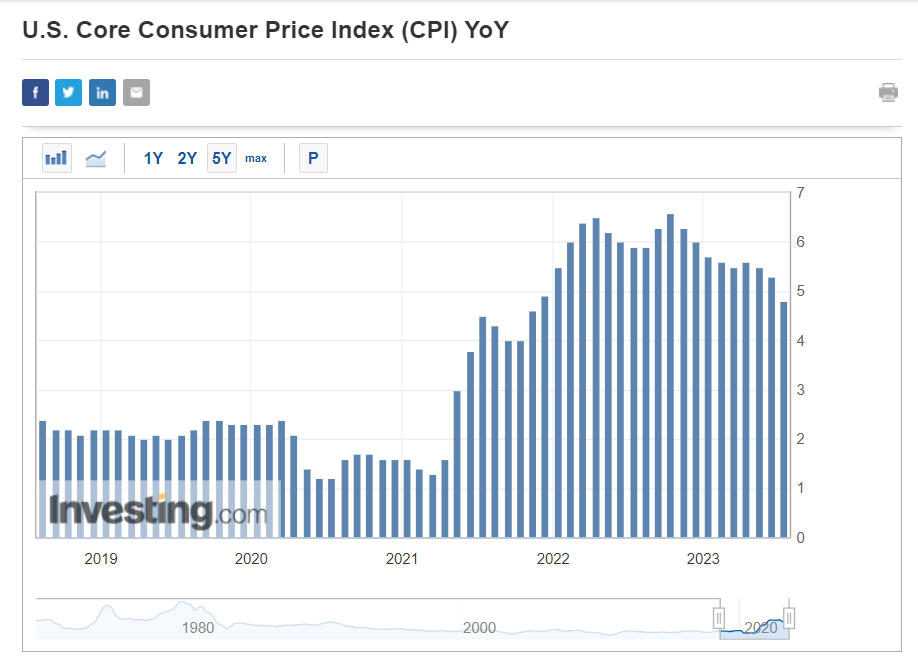

La inflación podría estar enfriándose, pero no lo bastante rápido para la Reserva Federal.

-

En general, aunque la tendencia es a la baja, los datos probablemente revelarán que la inflación sigue aumentando mucho más rápido de lo que la Fed consideraría coherente con su rango objetivo del 2%.

-

Con el presidente Powell reiterando que el banco central estadounidense sigue firmemente comprometido a devolver la inflación a su objetivo del 2%, creo que todavía hay un largo camino por recorrer antes de que los responsables políticos de la Fed estén listos para declarar misión cumplida en el frente de la inflación.

-

Durante la rueda de prensa del miércoles posterior a la reunión del FOMC, Powell afirmó que la inflación se ha moderado algo desde mediados del año pasado, pero que alcanzar el objetivo del 2% de la Fed "tiene un largo camino por recorrer", y que no veía que la inflación cayera hasta el objetivo del 2% hasta 2025.

Las acciones en Wall Street están en camino de terminar julio sobre una base sólida, ya que una reciente serie de datos económicos optimistas y las sólidas ganancias corporativas ayudaron a aliviar los temores de recesión.

El índice Russell 2000 de valores de pequeña capitalización, de gran sensibilidad económica, va camino de terminar julio en cabeza, con una ganancia del 3.4% de cara a las dos últimas sesiones bursátiles del mes.

Por su parte, el índice Dow Jones Industrial Average ha subido un 2.5% en el mes.

Por su parte, el índice de referencia S&P 500 y el índice tecnológico Nasdaq Composite han subido alrededor de un 2% este mes y van camino de registrar su quinto avance mensual consecutivo.

But as July comes to end, investors should prepare themselves for fresh volatility in August, which has a reputation for being a relatively weak month for the stock market.

De hecho, agosto ha sido el peor mes de la bolsa estadounidense, en promedio, desde 1986. La rentabilidad media del Dow en agosto en los últimos 35 años es negativa: -0,67%, frente a una ganancia media del +1,05% en los demás meses del calendario.

Fuente: Bloomberg, Bianco Research

Los inversionistas siguen calibrando las perspectivas de las tasas de interés, la inflación y la economía, por lo que habrá mucho en juego en el próximo mes. Por ello, estas son las fechas clave a tener en cuenta cuando el calendario cambie a agosto:

1. Informe sobre el empleo en Estados Unidos: Viernes 4 de agosto

El primer dato importante que se publicará después de la reunión de política monetaria de la Reserva Federal será el informe de empleo de EE.UU. y probablemente será clave para determinar el próximo movimiento del banco central estadounidense.

El Departamento de Trabajo publicará el esperado informe de empleo de julio el viernes 4 de agosto a las 8:30 a.m. hora del este. Las previsiones se centran en el mantenimiento de un sólido ritmo de contratación, aunque el aumento sea menor que en meses anteriores.

La estimación de consenso es que los datos mostrarán que la economía estadounidense añadió 190,000 puestos de trabajo, según Investing.com, ralentizando el crecimiento del empleo de 209,000 en junio.

La tasa de desempleo se mantendrá en el 3.6%, cerca del mínimo de 53 años del 3.4%. Los funcionarios de la Reserva Federal han señalado en el pasado que la tasa de desempleo debe ser al menos del 4% para frenar la inflación.

Para poner las cosas en contexto, la tasa de desempleo se situaba en el 3.5% hace exactamente un año, en julio de 2022, lo que sugiere que la Fed aún tiene margen para subir las tasas.

Por su parte, el promedio de sueldos por hora se espera que aumente un 0.3% intermensual, mientras que la tasa interanual se prevé que aumente un 4.3%, lo que sigue siendo demasiado para la Fed.

Predicción:

¡InvestingPro al 50% de descuento! Aprovecha la oferta de verano con El Lago de los Business

2. Datos del IPC estadounidense: Jueves 10 de agosto

El informe sobre el índice de precios al consumo de julio cobra importancia el jueves 10 de agosto a las 8:30 de la mañana, hora del este, y es probable que las cifras muestren que la inflación sigue estando muy por encima del objetivo del 2% de la Reserva Federal.

Aunque aún no se han fijado previsiones oficiales, las expectativas para el IPC anual oscilan entre un aumento del 2.7% y el 2.9%, frente al ritmo anual del 3.0% registrado en junio.

La tasa de inflación general anual alcanzó un máximo de 40 años del 9.1% el verano pasado, y desde entonces ha seguido una tendencia a la baja. Sin embargo, los precios siguen subiendo a un ritmo muy superior al 2% fijado como objetivo por la Reserva Federal.

Mientras tanto, las estimaciones para la cifra subyacente interanual - que no incluye los precios de los alimentos y la energía- se sitúan en torno al 4.6%-4.7%, frente al 4.8% de junio.

La cifra subyacente del IPC subyacente es seguida de cerca por los funcionarios de la Reserva Federal, que creen que proporciona una evaluación más precisa de la dirección futura de la inflación.

Predicción:

Una lectura sorprendentemente fuerte, en la que la cifra principal del IPC se sitúe en el 3% o por encima, mantendrá la presión sobre la Fed para que mantenga su lucha contra la inflación.

3. Simposio de la Fed en Jackson Hole: Del jueves 24 al sábado 26 de agosto

Del jueves 24 al sábado 26 de agosto se celebrará en Jackson Hole (Wyoming) la reunión anual de los principales banqueros centrales y economistas organizada por el Banco de la Reserva Federal de Kansas City.

Aunque la lista provisional de oradores aún no se ha ultimado, los presidentes de la Reserva Federal han utilizado en el pasado su discurso de apertura en Jackson Hole para señalar futuras medidas de política del banco central estadounidense.

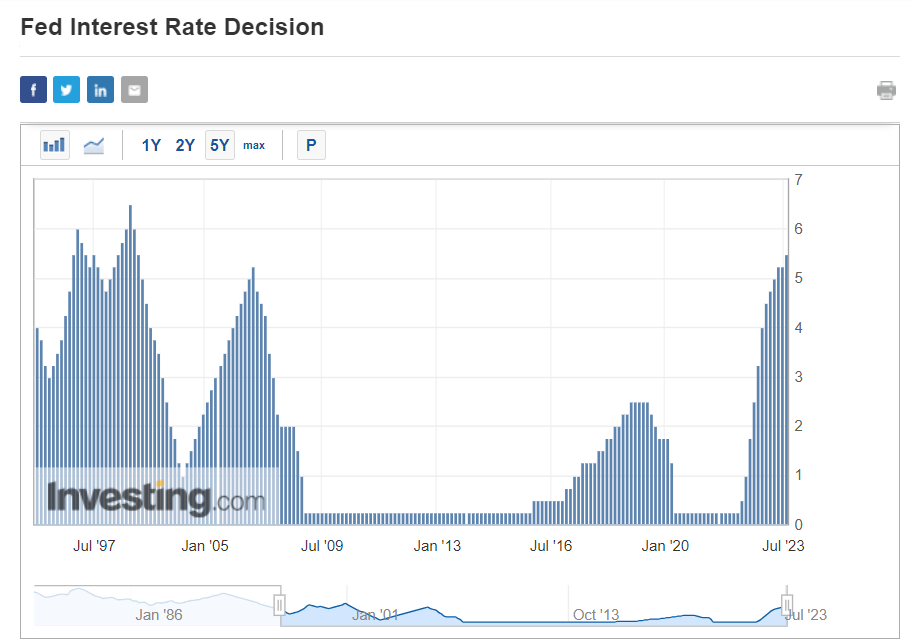

Esta semana, la Reserva Federal reanudó su ciclo de subidas de tasas al elevar su tipo de interés de referencia en 25 puntos base, el nivel más alto en más de dos décadas, según las previsiones más generalizadas.

La subida de tasas, la undécima en las últimas 12 reuniones de la Reserva Federal, situó la tasa de interés de los fondos federales entre el 5.25% y el 5.50%, el nivel más alto desde enero de 2001.

El comunicado de la Reserva Federal reitera que los responsables de la política monetaria estarán atentos a los datos que vayan llegando "para determinar el grado de endurecimiento adicional de la política monetaria que pueda ser apropiado" para alcanzar su objetivo de inflación del 2%.

El presidente Powell dijo en una conferencia de prensa que la Fed tomará decisiones basadas en los datos "reunión por reunión" y es posible que el banco central siga su última subida de tasas con otra en la reunión de política programada para septiembre.

"Es ciertamente posible que subamos la tasa de interés de los fondos en la reunión de septiembre si los datos lo justifican, y también diría que es posible que optemos por mantenerlo estable en esa reunión" si eso es lo que piden los datos, dijo Powell.

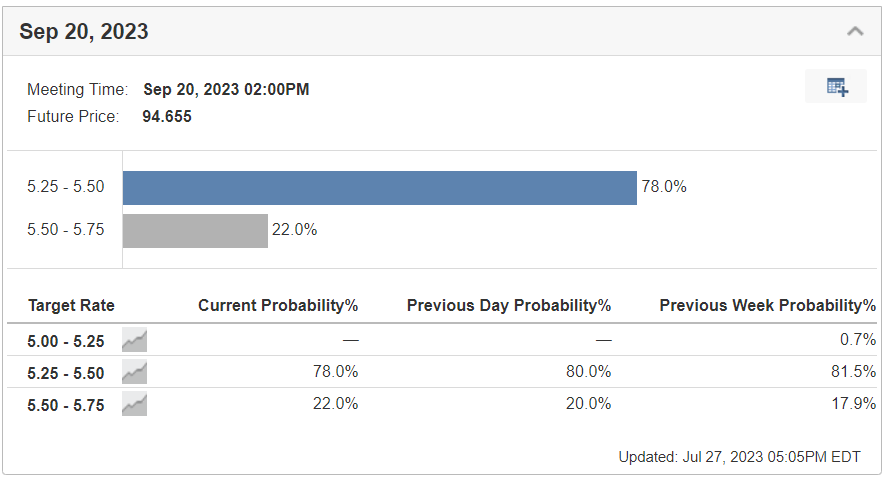

Desde el viernes por la mañana, los mercados financieros valoran en un 22% la posibilidad de una subida de tasas de 25 puntos base en la próxima reunión de política monetaria de la Fed en septiembre y en un 78% la posibilidad de que no se tomen medidas, según la herramienta de seguimiento de las tasas de la Fed de Investing.com.

Fuente: Investing.com

Predicción:

Powell probablemente señalará el próximo movimiento de la Fed en su discurso inaugural de Jackson Hole, en medio de crecientes expectativas de que las tasas se mantendrán más altas durante más tiempo.

4. Continúa la temporada de resultados

Los inversores esperan una avalancha de resultados en agosto, ya que la temporada de presentación de informes del segundo trimestre de Wall Street continúa.

Apple (NASDAQ:AAPL) y Amazon (NASDAQ:AMZN) serán las últimas empresas "FAAMG" en presentar resultados trimestrales cuando ambas publiquen sus resultados tras el cierre del mercado el jueves 3 de agosto. Ambas empresas tecnológicas de gran capitalización han visto cómo sus acciones superaban significativamente al mercado en general este año, con AAPL subiendo un 48.7% y AMZN un 52.6%.

Otras empresas destacadas que se unirán a Apple y Amazon en la presentación de resultados la próxima semana son Advanced Micro Devices (NASDAQ:AMD), Qualcomm (NASDAQ:QCOM), Cloudflare (NYSE:NET), Fortinet (NASDAQ:FTNT), PayPal (NASDAQ: PYPL), Block, Coinbase (NASDAQ:COIN), Robinhood (NASDAQ:HOOD) Markets, DraftKings (NASDAQ:DKNG), Shopify (NYSE: SHOP), Pinterest (NYSE:PINS), Etsy (NASDAQ:ETSY), Airbnb y Expedia (NASDAQ:EXPE).

Starbucks (NASDAQ:SBUX), Kraft Heinz (NASDAQ:KHC), Anheuser-Busch InBev (EBR:ABI), CVS Health (NYSE:CVS), Moderna (BMV:MRNA) (NASDAQ: MRNA), ConocoPhillips (NYSE:COP), Occidental Petroleum (NYSE:OXY) y Devon Energy (NYSE:DVN).

La semana siguiente destacan nombres como Walt Disney (NYSE:DIS), United Parcel Service (NYSE:UPS), Eli Lilly (NYSE:LLY), Palantir Technologies (NYSE:PLTR), Trade Desk (NASDAQ:TTD), Datadog (NASDAQ: DDOG), Roblox (NYSE:RBLX), Lucid Group (NASDAQ:LCID), Rivian Automotive (NASDAQ:RIVN), Tyson Foods (NYSE:TSN) y AMC Entertainment (NYSE:AMC).

A continuación, los minoristas ocuparán un lugar central cuando los pesos pesados Walmart (NYSE:WMT), Target (NYSE:TGT), Home Depot (NYSE:HD), Lowe's (NYSE:LOW), TJX Companies (NYSE:TJX) y Costco (NASDAQ:COST) presenten sus últimos resultados financieros.

Otro nombre clave que habrá que vigilar será Nvidia (NASDAQ:NVDA), cuyos resultados del segundo trimestre están previstos para después de la campana de cierre del miércoles 23 de agosto. Las acciones del gigante tecnológico con sede en Santa Clara (California) se han disparado un 214% en lo que va de año, en paralelo al creciente interés por los avances en Inteligencia Artificial (IA).

La temporada de resultados del segundo trimestre está a punto de llegar a su ecuador. De las 219 empresas del S&P 500 que han presentado sus resultados hasta el viernes, alrededor del 78% han superado las expectativas, según datos de FactSet (NYSE:FDS). En un trimestre normal, el 73% de las empresas del S&P 500 superan las estimaciones.

¡Domina los mercados financieros! Descubre cómo hacerlo en este enlace

***

Divulgación: En el momento de redactar este artículo, estoy largo en el Dow Jones Industrial Average, el S&P 500 y el Nasdaq 100 a través del SPDR Dow ETF (DIA (BME:DIDA)), el SPDR S&P 500 ETF (SPY) y el Invesco QQQ Trust ETF (QQQ). También estoy largo en el Technology Select Sector SPDR ETF (NYSE:XLK).

Reequilibro periódicamente mi cartera de valores individuales y ETFs basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas. Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.