-

La temporada de resultados del segundo trimestre de Wall Street llega a su fin la próxima semana

-

A medida que se asienta el polvo, es hora de echar la vista atrás e identificar qué empresas no publicaron resultados que impresionaran a los inversionistas

-

A continuación presentamos una lista de los cinco principales perdedores de la temporada de resultados del segundo trimestre y lo que cabe esperar de ellos en el futuro

-

Rentabilidad en lo que va de año: +33.9%

-

Capitalización bursátil: 2.72 billones de dólares

-

Rentabilidad en lo que va de año: +77.9%

-

Capitalización bursátil: 693,600 millones de dólares

-

Rentabilidad en lo que va de año: +0.1%

-

Capitalización bursátil: 122,800 millones de dólares

-

Rentabilidad en lo que va de año: -17.7%

-

Capitalización bursátil: 64,300 millones de dólares

-

Rentabilidad en lo que va de año: +1%

-

Capitalización bursátil: 14,600 millones de dólares

En marcado contraste con el artículo de la semana pasada, en el que destaqué los cinco mayores ganadores de la temporada de resultados en Wall Street, esta semana echaré un vistazo a cinco de los mayores perdedores a medida que se asienta el polvo de la temporada de resultados del segundo trimestre.

Utilizando el filtro de valores de InvestingPro, también examiné el potencial alcista y bajista de cada nombre basándome en sus modelos de "valor razonable" de InvestingPro.

Sin más dilación, ¡entremos en materia!

1. Apple

Apple (NASDAQ:AAPL) registró su tercer trimestre consecutivo de descenso de los ingresos anuales al publicar su actualización del tercer trimestre fiscal el 3 de agosto, ya que las decepcionantes ventas de los iPhones y iPads de la empresa contrarrestaron los buenos resultados de su negocio de servicios.

Además, el gigante de la electrónica de consumo advirtió de que la caída de las ventas continuaría en el cuarto trimestre fiscal, que finaliza en septiembre, como reflejo de la disminución del crecimiento en el mercado de los teléfonos inteligentes.

En la llamada de ganancias de Apple, el director general Tim Cook dijo que la compañía continuó viendo un "entorno macroeconómico desigual".

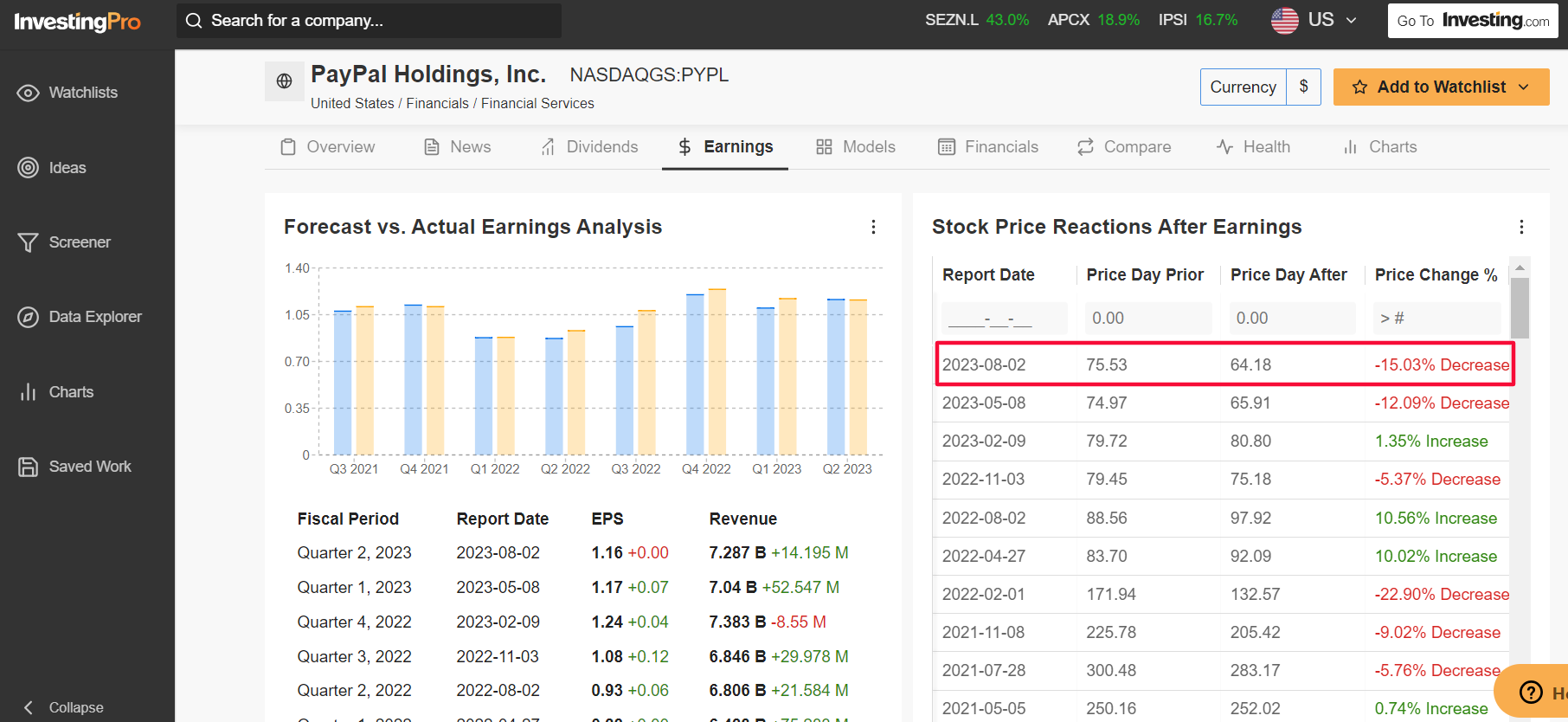

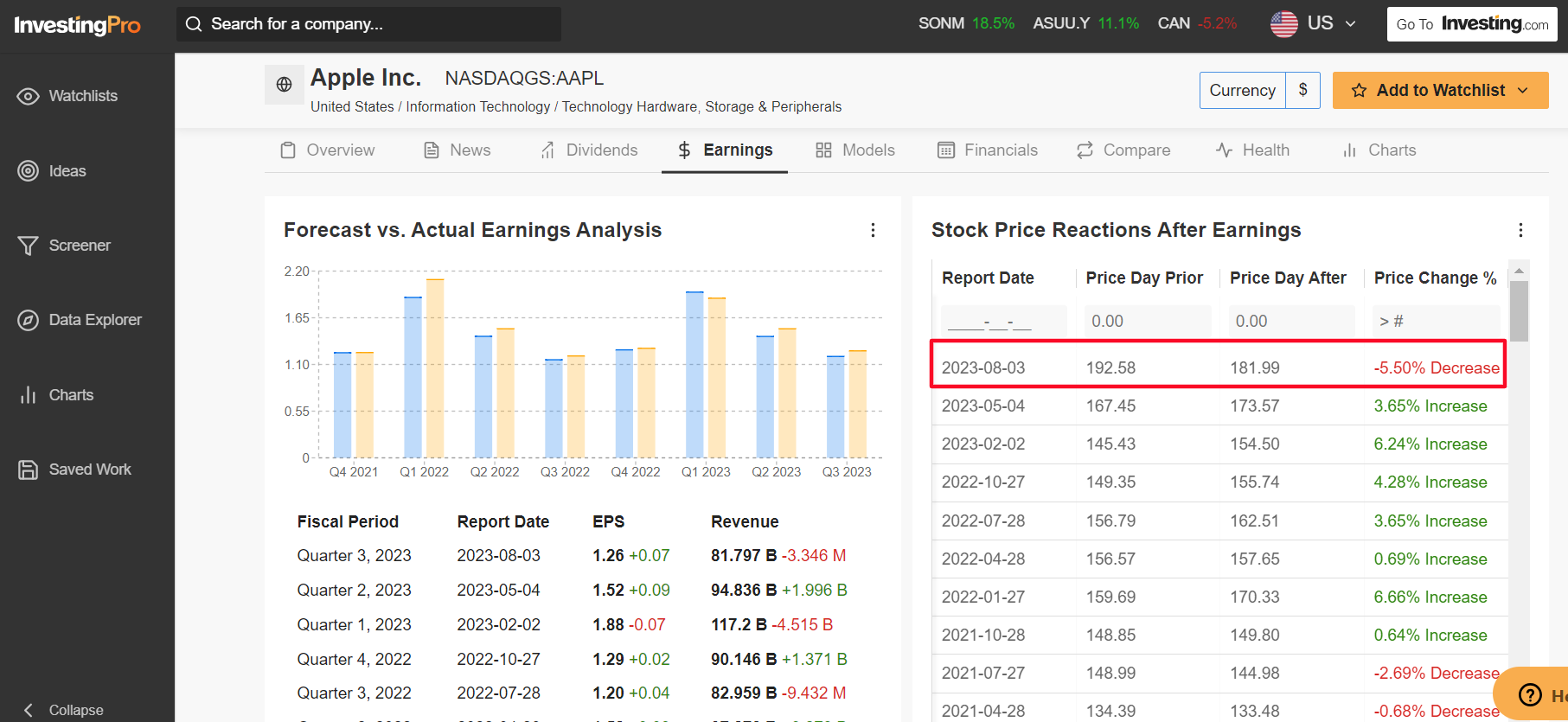

Fuente: InvestingPro

Las acciones de AAPL cayeron un 5.5% en respuesta a los malos resultados y las débiles perspectivas, y sufrieron su primera reacción negativa en una jornada de resultados desde el tercer trimestre de 2021.

El conglomerado tecnológico con sede en Cupertino, California, ha visto disminuir las ventas de su dispositivo estrella iPhone en medio de un entorno operativo desafiante que ha lastrado la demanda de sus modelos de teléfonos inteligentes más caros.

Mientras tanto, el lanzamiento del próximo gran producto de Apple -el auricular de realidad mixta Vision Pro anunciado en junio- no está previsto hasta principios de 2024.

A su valoración actual, Apple tiene una capitalización bursátil de 2.72 billones de dólares, lo que la convierte en la empresa más valiosa que cotiza en la bolsa estadounidense. Por delante de Microsoft (NASDAQ:MSFT), Alphabet (NASDAQ:GOOGL), Amazon (NASDAQ:AMZN), Nvidia (NASDAQ:NVDA), Berkshire Hathaway (NYSE:BRKa) y Meta Platforms (NASDAQ:META).

Las acciones han subido un 33.9% en 2023, superando al mercado en general por un amplio margen durante el mismo periodo, en medio del repunte de los valores tecnológicos de gran capitalización en lo que va de año.

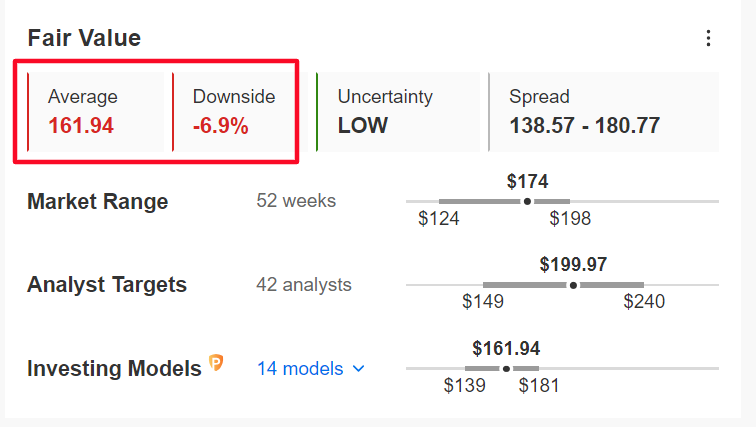

Fuente: InvestingPro

Aunque Apple sigue siendo una de las favoritas entre los analistas de Wall Street, las acciones parecen estar algo sobrevaloradas, según los modelos cuantitativos de InvestingPro, que apuntan a un potencial bajista del 6.9% desde los niveles actuales.

2. Tesla

Tesla (NASDAQ:TSLA) publicó unos decepcionantes resultados del segundo trimestre el 19 de julio, ya que el margen bruto del fabricante de vehículos eléctricos en el sector de la automoción cayó más de lo esperado por el impacto negativo de su actual estrategia de recorte de precios.

El gigante del vehículo eléctrico dirigido por Elon Musk declaró que el margen operativo cayó al 9.6%, el más bajo en 16 trimestres. El margen bruto total se situó en el 18.2%, también un mínimo para el mismo periodo.

En la llamada de ganancias, Musk señaló que reduciría los precios de nuevo para protegerse contra un entorno macroeconómico "turbulento" que podría afectar a los planes de compra de autos de la gente.

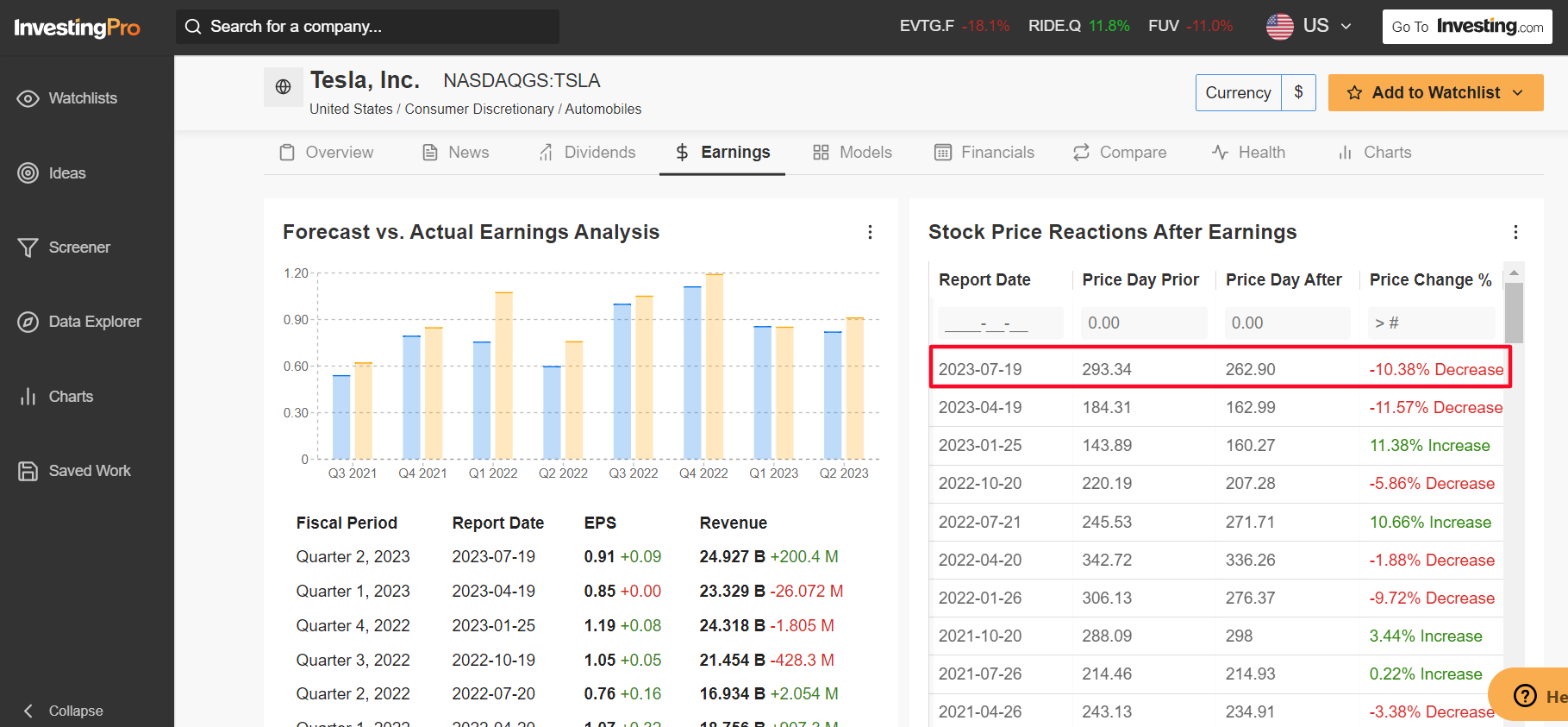

Fuente: InvestingPro

Las acciones de TSLA se hundieron un 10.4% después de la actualización decepcionante para registrar su segundo consecutivo de reacción a las ganancias día de venta de al menos un 10%.

Los continuos recortes de precios de Tesla han alimentado la preocupación de que está teniendo que ofrecer descuentos en sus vehículos frente a la debilidad de la demanda y la creciente competencia de los fabricantes de automóviles tradicionales de legado, así como las nuevas empresas chinas de autos eléctricos.

Tesla sigue siendo el líder del mercado en América del Norte, con alrededor del 65% de la industria de vehículos eléctricos en 2022, pero eso es menos del 70% en 2021 y el 79% en 2020.

Después de perder casi dos tercios de su valor en 2022, las acciones del pionero de los vehículos eléctricos han repuntado bruscamente en 2023, subiendo un 77.9% en lo que va de año.

En su valoración actual, la compañía de vehículos eléctricos con sede en Austin, Texas, tiene una capitalización de mercado de 696,300 millones de dólares, lo que la convierte en el mayor fabricante de automóviles del mundo.Valor razonable

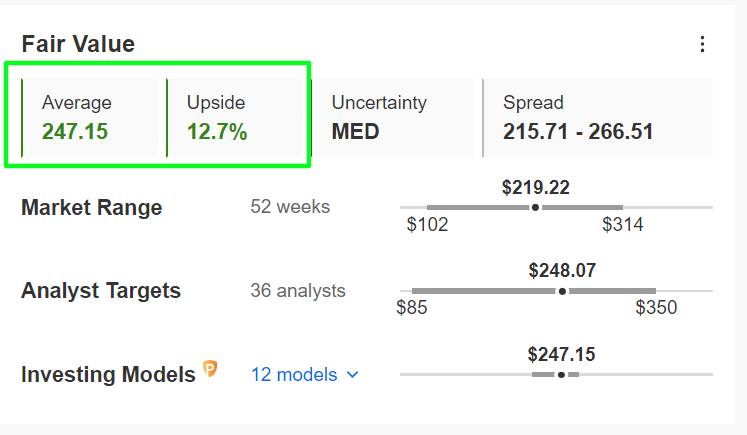

Fuente: InvestingPro

Dicho esto, las acciones de TSLA siguen siendo baratas según varios modelos de valoración de InvestingPro, con un precio objetivo medio de "valor razonable" que apunta a un potencial alcista del 12.7% desde el valor de mercado actual.

3. Qualcomm

Qualcomm (NASDAQ:QCOM) presentó el 2 de agosto sus preocupantes resultados financieros del tercer trimestre, que revelaron una brusca desaceleración del crecimiento de los beneficios y las ventas debido al debilitamiento de la demanda de teléfonos inteligentes en medio del difícil clima económico mundial.

Los ingresos del negocio principal de chips para teléfonos móviles de Qualcomm cayeron un 25% interanual hasta los 5,260 millones de dólares, mientras que los ingresos globales ajustados de 8,440 millones de dólares no alcanzaron las estimaciones de 8,500 millones de dólares.

Además, el fabricante de chips pronosticó ventas para el cuarto trimestre por debajo de las expectativas del mercado, citando el impacto de los vientos en contra macroeconómicos, la debilidad de las unidades de teléfonos móviles a nivel mundial y el hecho de que los fabricantes de teléfonos están utilizando el inventario existente en lugar de hacer nuevos pedidos de chips.

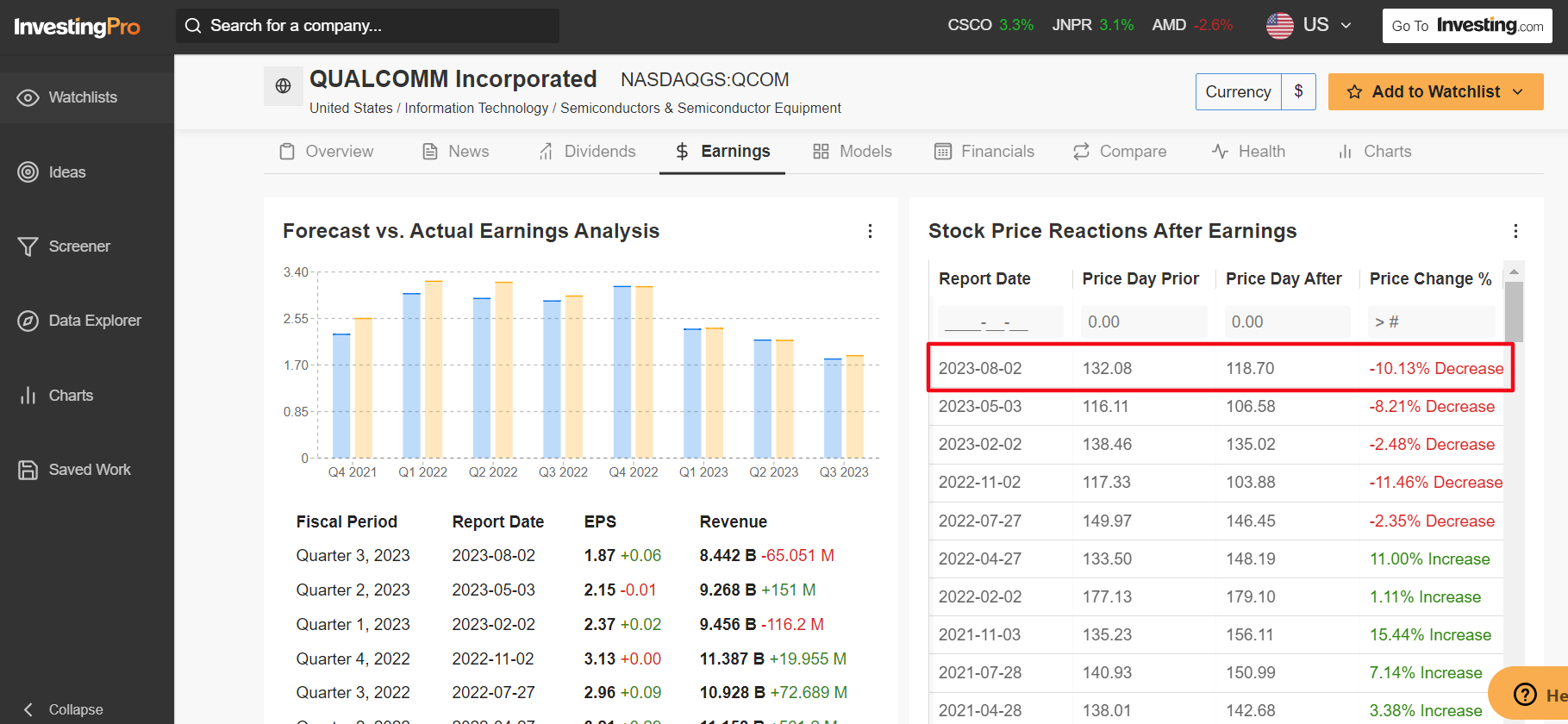

Fuente: InvestingPro

Las acciones de Qualcomm se desplomó un 10.1% a sufrir su quinto día de reacción a las ganancias de liquidación en una fila como los inversionistas se deshicieron de las acciones en respuesta a las ventas trimestrales se pierda y débil orientación.

El gigante de los semiconductores con sede en San Diego (California), que fabrica los procesadores que constituyen el núcleo de la mayoría de los dispositivos Android de gama alta, ha tenido problemas este año debido a su gran exposición a la caída del sector de los teléfonos inteligentes.

A su valoración actual, Qualcomm tiene una capitalización bursátil de 122,800 millones de dólares, lo que le convierte en el mayor proveedor de equipos de comunicaciones del mercado.

Las acciones suben sólo un 0.1% en 2023, muy por debajo de la rentabilidad en lo que va de año del Philadelphia Semiconductor Index, que ha subido un 36.8%.

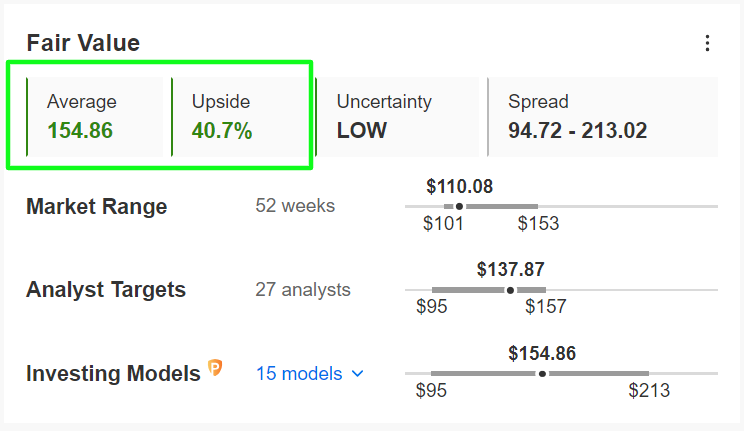

Fuente: InvestingPro

Según el modelo de InvestingPro, las acciones de Qualcomm siguen estando muy infravaloradas y podrían experimentar una subida del 40.7% desde los niveles actuales, lo que las acercaría a su valor razonable de 154.86 dólares por acción.

4. PayPal

PayPal (NASDAQ:PYPL), que ha visto cómo sus acciones se desplomaban constantemente hasta nuevos mínimos en las últimas sesiones, presentó el 2 de agosto unos beneficios e ingresos del segundo trimestre que no lograron impresionar a Wall Street, mientras que el aumento de las provisiones en su cartera de créditos afectó a los márgenes.

El margen operativo ajustado de PayPal para el trimestre fue del 21.4%, por debajo del 22.7% del primer trimestre.

Los decepcionantes márgenes de PayPal han sido objeto de escrutinio en los últimos trimestres, ya que el crecimiento de su negocio de productos de marca de alto margen se ha ralentizado debido a la creciente presión de competidores como Apple, Google y Amazon.

Fuente: InvestingPro

El informe fue mal recibido por los inversionistas, con las acciones de PayPal que sufren una caída del día de ganancias del 15%. Fue la segunda caída consecutiva del día de reacción de ganancias de al menos un 12% y su peor reacción del día de ganancias desde el cuarto trimestre de 2021, cuando se desplomó un 22.9%.

Los inversionistas están cada vez más preocupados por las perspectivas a largo plazo de la compañía en medio de la creciente competencia en el sector de procesamiento de pagos móviles por parte de gigantes tecnológicos, como Apple Pay de Apple y Cash App de Block.

Las acciones del asediado proveedor de pagos digitales se han desplomado casi un 18% en lo que va de año, y PYPL ha tocado recientemente su mínimo en seis años.

Con las valoraciones actuales, PayPal tiene una capitalización bursátil de 64,300 millones de dólares.

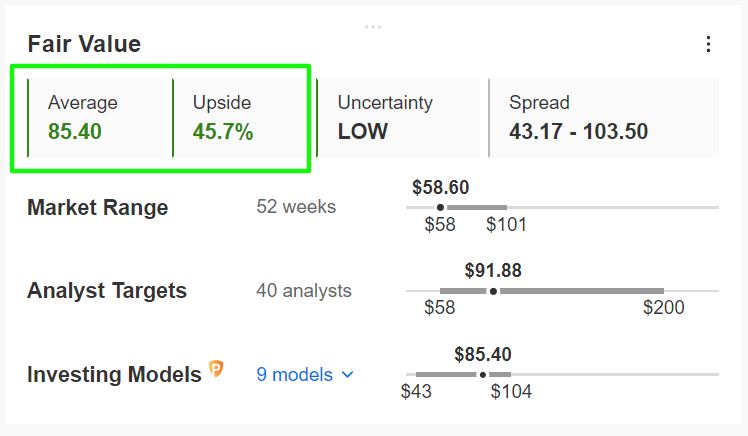

Fuente: InvestingPro

A pesar de su enorme tendencia bajista, el precio objetivo medio de "Valor razonable" para las acciones de PayPal en InvestingPro implica un potencial alcista del 45.7% desde el valor de mercado actual.

5. Snap

Snap (NYSE:SNAP) publicó unos resultados del segundo trimestre que superaron las estimaciones del consenso el 25 de julio, a pesar de sufrir su segundo periodo consecutivo de caída del crecimiento anual de los ingresos debido a un débil rendimiento en su negocio principal de publicidad digital.

La publicidad de marca bajó un 8% en el trimestre, mientras que los anuncios de respuesta directa cayeron un 7%.

Para subrayar las dificultades a las que se enfrenta Snap en el contexto actual, la empresa de redes sociales dependiente de la publicidad proporcionó una previsión sorprendentemente débil para el trimestre de septiembre que incumplió las expectativas de los analistas.

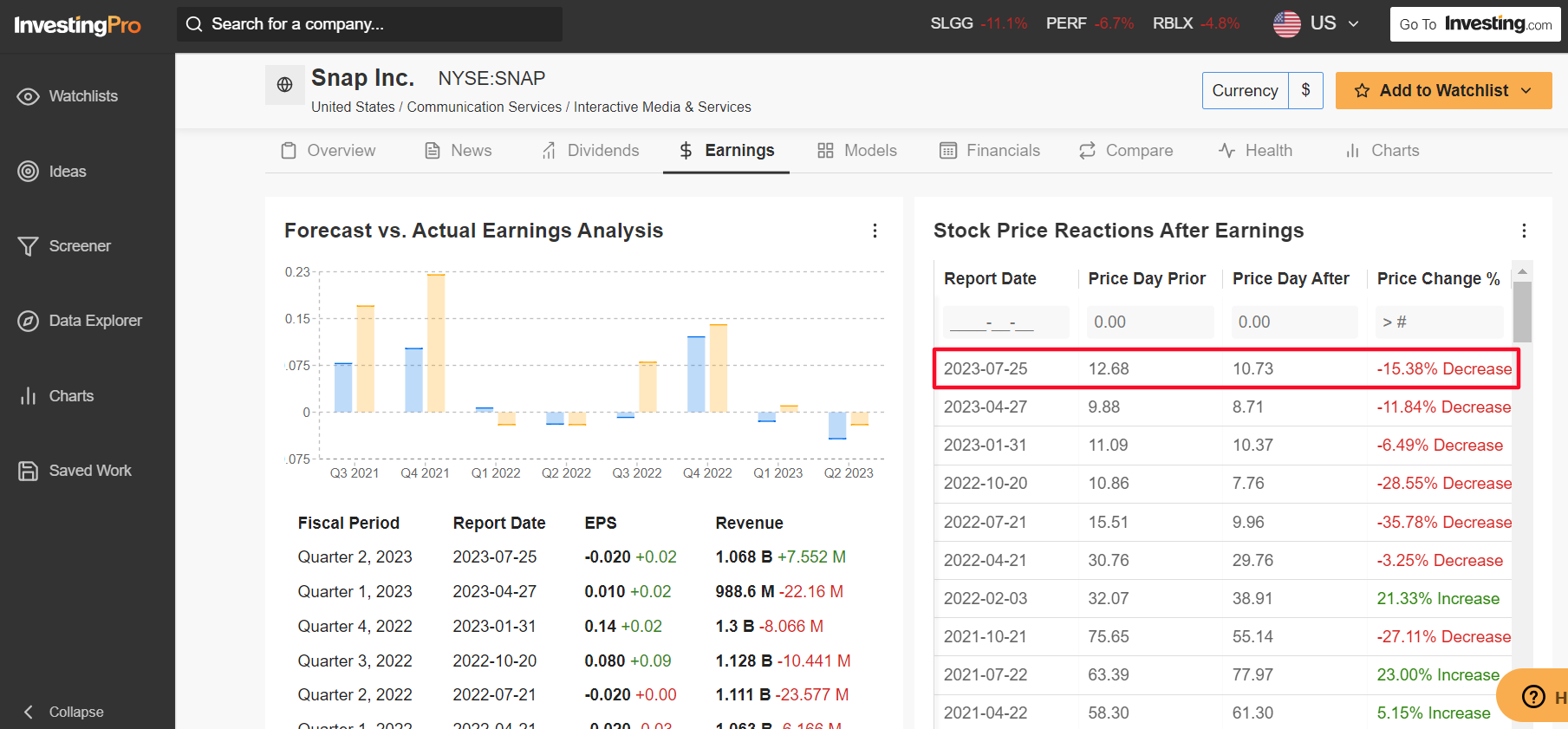

Fuente: InvestingPro

La perspectiva sombría provocó un desplome del 15.4% en acciones SNAP, que marcó su sexta venta de ganancias-día en una fila y la peor reacción de ganancias-día desde el tercer trimestre de 2022.

La empresa matriz de la aplicación de mensajería en redes sociales Snapchat ha estado bajo la presión constante del impacto negativo que los cambios de privacidad en iOS de Apple han tenido en su negocio, ya que se enfrenta a la creciente competencia de la aplicación china para compartir vídeos TikTok.

En los niveles actuales, la empresa de redes sociales con sede en Santa Mónica, California, tiene una valoración de 14,600 millones de dólares, muy lejos de su capitalización bursátil máxima de 130,000 millones de dólares alcanzada en septiembre de 2021.

Como era de esperar, las acciones de SNAP han ido a la zaga del rendimiento en lo que va de año de algunos de sus rivales más notables por un amplio margen, subiendo solo un 1% en 2023.

Las acciones cotizaban cerca de su máximo de 2023 de cara al informe de beneficios del segundo trimestre y llegaron a subir hasta un 55% en el año en un momento dado.

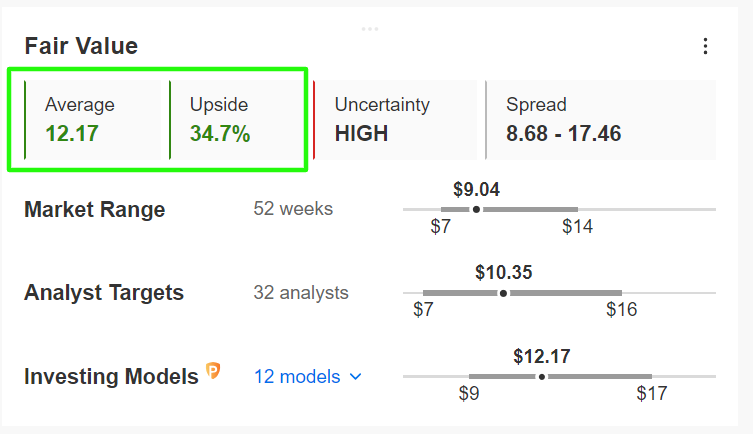

Fuente: InvestingPro

A pesar de las perspectivas inciertas, las acciones de Snap están extremadamente infravaloradas en este momento, según los modelos de InvestingPro, y podrían ver un aumento del 34.7% desde el precio de cierre del jueves de 9.04 dólares.

¡InvestingPro al 50% de descuento! Aprovecha la oferta de verano con El Lago de los Business

***

¡Encuentre toda la información que necesita en InvestingPro!

Divulgación: En el momento de escribir este artículo, tengo una posición larga en el Dow Jones Industrial Average a través del SPDR Dow ETF (DIA (BME:DIDA)). También tengo una posición larga en el XLE y el XLV. Además, tengo posiciones cortas en S&P 500, Nasdaq 100 y Russell 2000 a través de ProShares Short S&P 500 ETF (SH), ProShares Short QQQ ETF (PSQ) y ProShares Short Russell 2000 ETF (RWM). Reequilibro periódicamente mi cartera de valores individuales y ETFs basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas. Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.