Las acciones han experimentado una semana difícil, bajando el S&P 500 en torno a un 2% y cerrando el NASDAQ 100 con un descenso de casi un 4%. El movimiento de las acciones de pequeña capitalización también parece llegar a su fin ahora que la compresión gamma básicamente ha terminado. Esto deja al mercado en una posición vulnerable a medida que nos adentramos en el corazón de la temporada de presentación de resultados de esta semana, con la presentación de los informes de Tesla (NASDAQ:TSLA) y Alphabet (NASDAQ:GOOGL).

- ¿Conoces alguna estrategia que sea capaz de superar al S&P 500? Suscríbete ahora mismo a InvestingPro y obtendrás, no solo una sino 5 estrategias ProPicks impulsadas por la IA probadas para maximizar tus ganancias y batir los índices de referencia: Haz clic aquí para obtener un DESCUENTO EXCLUSIVO en tu suscripción de un año. Te saldrá en 4 pesos al día.

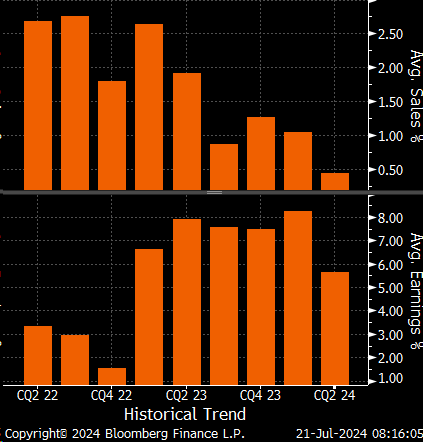

La orientación proporcionada por las empresas este trimestre es fundamental porque las estimaciones de 2024 para el S&P 500 y el S&P 493tienden a la baja en este momento. Al mismo tiempo, las estimaciones del grupo de los Siete Magníficos no están subiendo, lo que significa que este trimestre se pondrá más énfasis en sus miembros, dando una orientación optimista.

Además, las sorpresas de beneficios y ventas de este trimestre están resultando más débiles de lo que hemos observando estos últimos trimestres. Hasta ahora, las sorpresas de ventas de este trimestre han sido las más débiles de los dos últimos años, y las sorpresas de beneficios las más débiles desde el primer trimestre de 2023.

Por lo tanto, tendría que haber una gran mejora a medida que avance la temporada de presentación de resultados. Esto podría ayudar a explicar cierta debilidad del mercado, especialmente con valoraciones al alza.

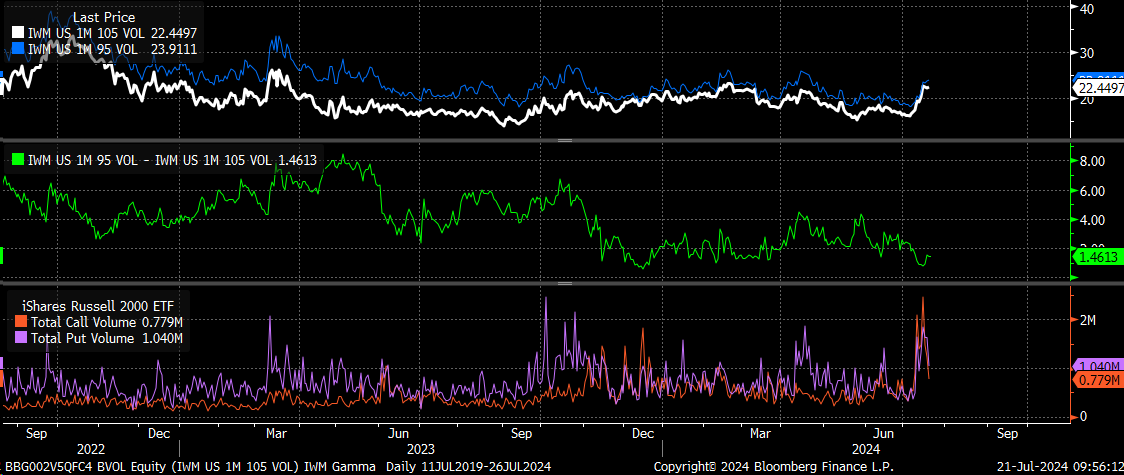

1. Próximo movimiento del Russell 2000 tras el fin de la compresión gamma.

La compresión gamma del Russell 2000 parece haber terminado por ahora, desplomándose el volumen de compra el viernes. Además, hemos observado que el sesgo ha subido, lo que indica que el IV bajista está aumentando más rápido que el IV alcista.

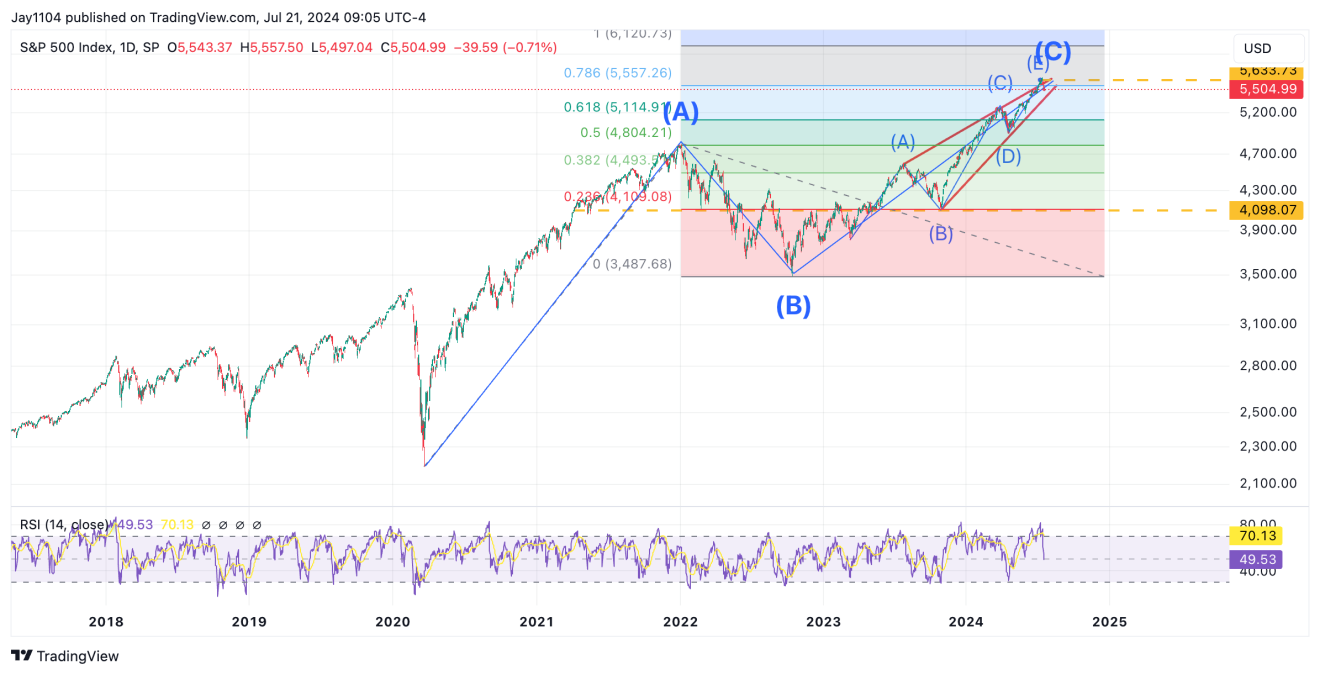

2. Patrón envolvente bajista del S&P 500

La semana pasada, observábamos que el S&P 500 formó un patrón envolvente bajista en el gráfico semanal. Algo que no ocurre muy a menudo en el gráfico semanal.

Sólo ha ocurrido ocho veces desde 2020, y en seis de ellas el S&P 500 bajó la semana siguiente.

También hemos visto la pauta de cuña ascendente en el S&P 500, que completó un giro la semana pasada volviendo a la cuña.

El patrón también tiene fibs favorables, con la onda 3 ligeramente mayor que la onda 1, mientras que la onda 5 es igual al 61,8% de la onda 3.

Además, desde los mínimos de 2020, la onda C es igual al 78,6% de la onda A. Esto hace que esta región del S&P 500 sea un lugar bastante bueno para una corrección considerable o una caída cuando se consideren las diferentes relaciones fib.

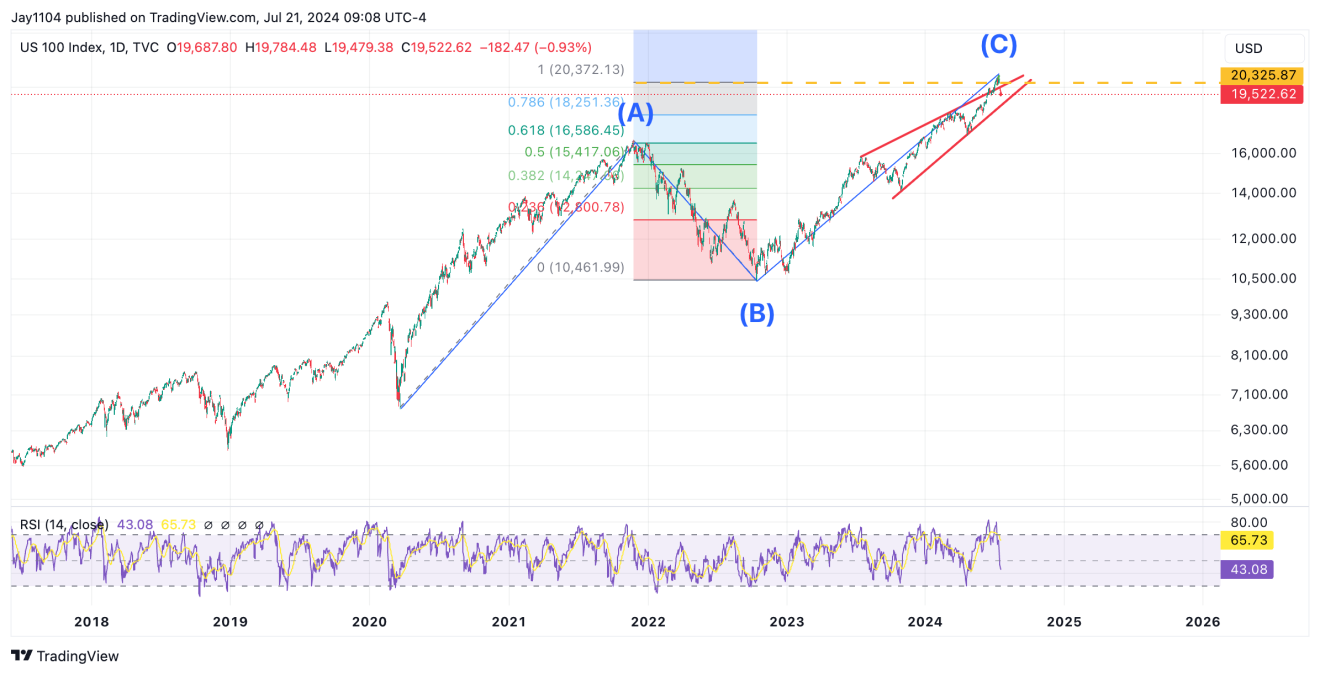

3. Patrón ABC del Nasdaq 100

Es similar en el Nasdaq 100 con un patrón ABC gigante desde los mínimos de 2020, una cuña ascendente similar, con un completado sin embargo.

4. Ruptura del índice de semiconductores por debajo de la cuña ascendente

El SMH también completó su patrón de cuña ascendente y ahora ha caído fuera del mismo. Lo descabellado es que podría caer un 20% más y volver sólo a sus mínimos observados en abril de este año.

Nvidia (NASDAQ:NVDA) también bajó la semana pasada y ahora se encuentra en un punto vital, con el nivel de soporte en esta región de 118 dólares. Una ruptura por debajo de los 116 dólares llevaría a un nuevo descenso hasta los 110 dólares. La configuración de Nvidia en este momento es similar a la de marzo y abril, con dos patrones envolventes bajistas y ese doble. Nvidia cayó un 20% durante ese tiempo en abril y mayo.

5. Techo de reversión 2b del S&P 500 de igual ponderación

El S&P 500 de igual ponderación puso una vela bastante fea en el gráfico semanal de la semana pasada. Tras un gran movimiento al alza, cerró la semana no sólo a la baja sino por debajo de los máximos del 25 de marzo. Parece un techo de reversión 2b, que resultó en que el RSP subcotizara el nivel de 162,84 dólares.

----

¿Quieres encontrar las joyas del mercado?

Los inversionistas pueden adelantarse a las oportunidades en los sectores de mejor augurio ante los cambios políticos. Para encontrar las joyas, puedes utilizar uno de los filtros de acciones más avanzados que actualmente existen en el mercado, y que está disponible para todos los usuarios de InvestingPro.

⚠️ ¿Aún no tienes InvestingPro? No te preocupes: Accede a los poderosos filtros avanzados durante un año con InvestingPro en este enlace con un DESCUENTO ESPECTACULAR. ¡Pagarás menos de 4 pesos al día!

Pero si quieres convertirte en todo un maestro del análisis fundamental, puedes optar por el plan InvestingPro+ de 2 años y la inversión que harás con tu suscripción será de menos de 9 pesos al día. ¡Es una oportunidad única!

También puedes elegir una de las siguientes opciones para aplicar automáticamente tu promoción:

¿Qué acciones debería comprar en su próxima operación?

Con las valoraciones disparadas en 2024, muchos inversionistas no se atreven a invertir más dinero en acciones. ¿No sabe dónde invertir? Abra nuestras carteras verificadas y descubra oportunidades de gran potencial.

Sólo en 2024, la inteligencia artificial de ProPicks IA identificó 2 valores que subieron más de un 150%, otros 4 valores que se dispararon más de un 30% y 3 más que subieron más de un 25%. Es un historial impresionante.

Con carteras adaptadas a los valores del Dow Jones, el S&P 500, el sector tecnológico y las acciones de mediana capitalización, puede explorar diversas estrategias para mejorar sus rentabilidades.