El fenómeno del cisne negro

Un cisne negro es un suceso que es poco previsible y esperable que aconteciera, pero eso no significa que sea imposible, simplemente que había pocas posibilidades de que hiciese acto de presencia.

Fue el economista Nicholas Taleb quién sacó a la luz la teoría del cisne negro hace 16 años explicando que se trata de fenómenos poco predecibles, con consecuencias negativas importantes y que a posteriori se puede argumentar de manera racional por qué ha sucedido.

Por tanto, un cisne negro presenta tres características muy claras:

– Se trata de un suceso poco previsible.

– Las consecuencias que origina son intensas.

– Tras producirse siempre se puede razonar y explicar la razón de su aparición.

El auge de los fondos cisne negro black swan

Los fondos black swan o fondos cisne negro llevan un mes agraciado. Son fondos que se pasan años esperando el desplome de los mercados.

Por ejemplo, el fondo Black Swan Protection Protocol Inflation, en el 2009 apostó contra los bonos del Tesoro de Estados Unidos porque se esperaba una alta inflación.

Ahora se están beneficiando de la actual coyuntura fondos como Ambrus (ganó un +7% en la semana) y 36 South Capital Advisors cuando el índice de volatilidad VIX superó los 30 puntos.

Las estrategias de este tipo de fondos se basan utilizar las opciones financieras.

En el caso de los dos fondos mencionados, compraron opciones “muy fuera de dinero” sobre el índice VIX, y opciones de venta muy “fuera de dinero” sobre el índice S&P 500, entre otros. Cada una de estas apuestas se beneficiaría de las turbulencias del mercado cuando las acciones caen y aumenta la volatilidad, cosa que así sucedió.

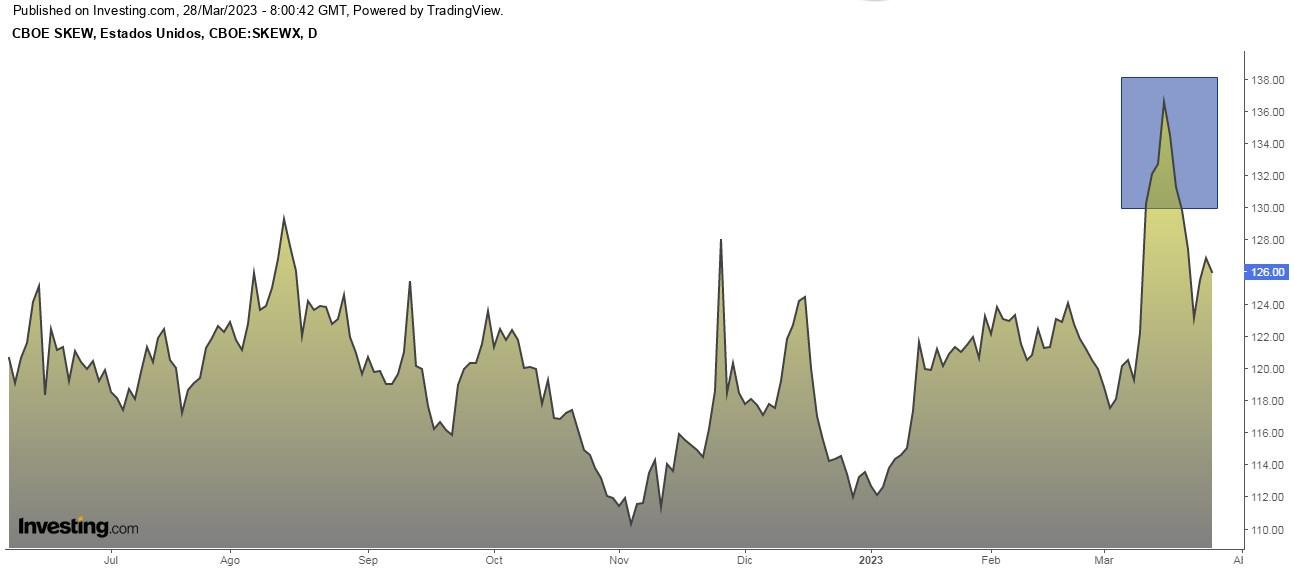

El índice Black Skew

El índice Black Skew se basa en las opciones del S&P500 y sirve como barómetro del sentimiento de los inversores. Lo publica CBOE y mide cómo los operadores valoran la probabilidad de que el S&P 500 obtenga una rentabilidad más negativa de lo habitual y el posible riesgo de un cisne negro.

La idea es que cuanto más suba mayor será la probabilidad de que el mercado asista a una caída porque si está subiendo y se encuentra en niveles elevados, estará reflejando que los inversores fuertes, están comprando opciones put (out of the money) para buscar una protección de sus inversiones ante el riesgo de que suceda algo que haga desplomarse a la Bolsa.

Su rango habitual en tiempos de calma se sitúa en 100-120 puntos.

Aunque ha llegado a subir a 136 puntos a raíz de lo sucedido con el tema de los bancos, no es un nivel ni excesivo ni preocupante, es más, empezó luego a bajar y ahora se encuentra en 126.

Acciones inmunes a la subida de tipos de interés

Desde que la Reserva Federal comenzó a subir los tipos de interés para controlar la inflación en marzo del 2022, la mayoría de acciones se vieron afectadas negativamente.

Y es que los tipos de interés no subían tan rápido desde la época de Paul Volcker como presidente de la Fed en los años 80.

Así las cosas, en torno al 62-65% % de las acciones del S&P 500 están por debajo de donde estaban cuando empezaron las subidas de tipos.

Pero hay algunas acciones que desde entonces no solo no han bajado sino que han subido con fuerza. Te presento a modo de ejemplo 3 de ellas:

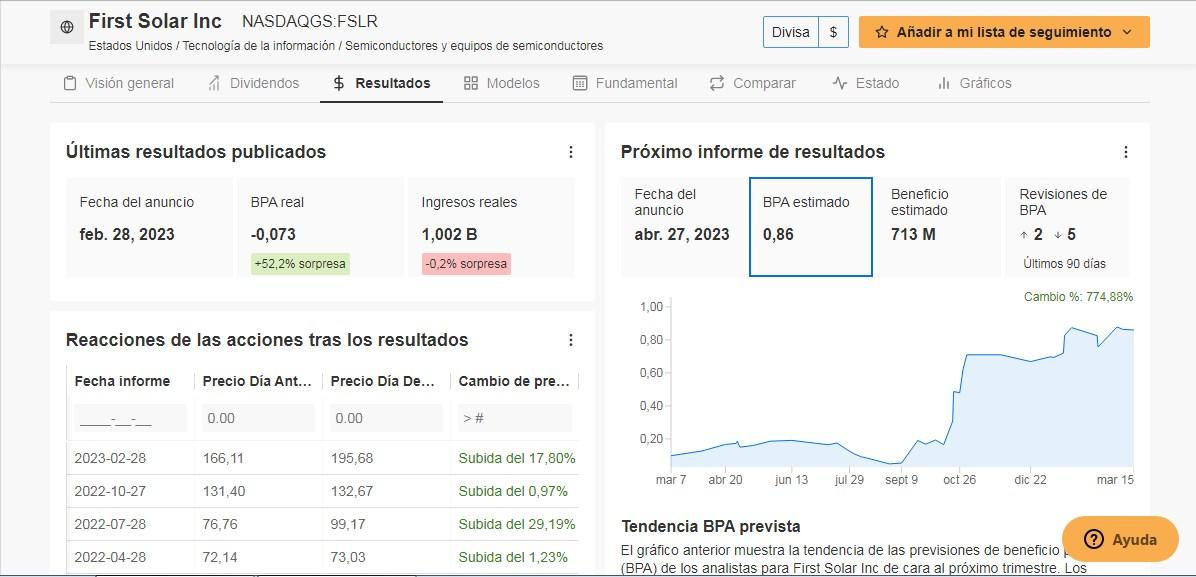

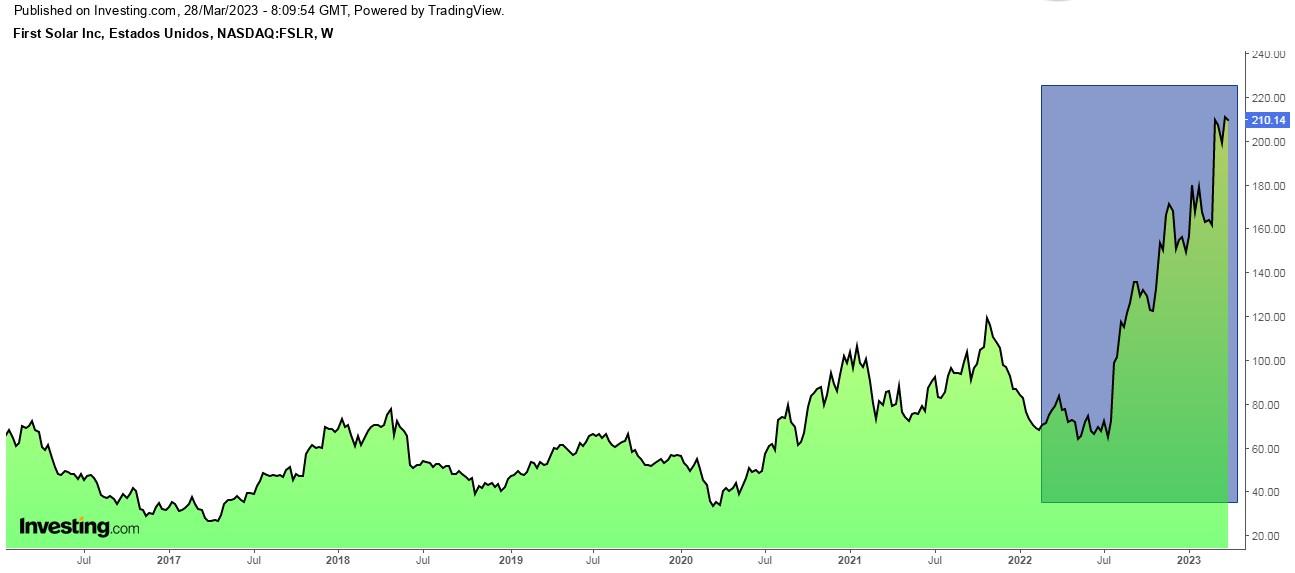

First Solar (NASDAQ:FSLR)

Es una empresa dedicada a la producción de módulos fotovoltaicos, con sede principal en Estados Unidos y plantas de producción en Alemania, Malasia y EE.UU.

Presentará resultado trimestrales el próximo 27 de abril y se espera un beneficio por acción (BPA) de 0,86 dólares por acción.

Desde que la Fed comenzó a subir los tipos de interés su revalorización es de un +190%.

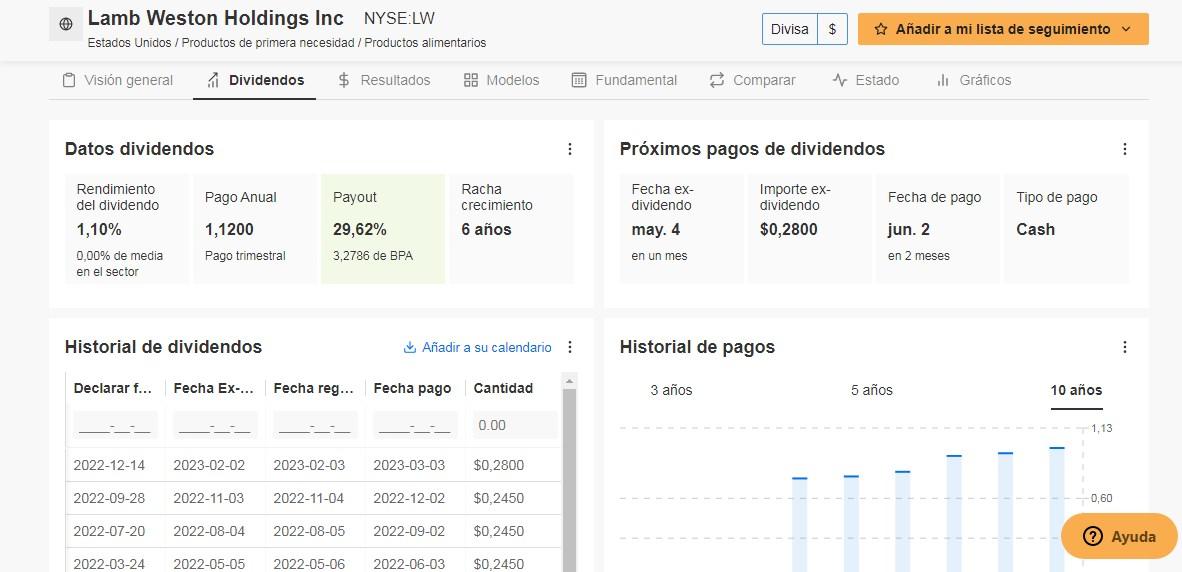

Lamb Weston (NYSE:LW)

Es una empresa estadounidense de procesamiento de alimentos y uno de los mayores productores del mundo de patatas fritas congeladas. Tiene su sede en Eagle, Idaho, y fue fundada en 1950.

Presentará resultados trimestrales el próximo 6 de abril y se espera un beneficio por acción (BPA) de 0,99 dólares por acción.

Repartirá dividendo el 2 de junio por importe de 0,28 dólares y para poder tener derecho a recibirlo hay que tener acciones antes del 4 de mayo.

Desde el inicio de ciclo alcista de tipos de interés sus acciones suben un +99%.

Las Vegas Sands (NYSE:LVS)

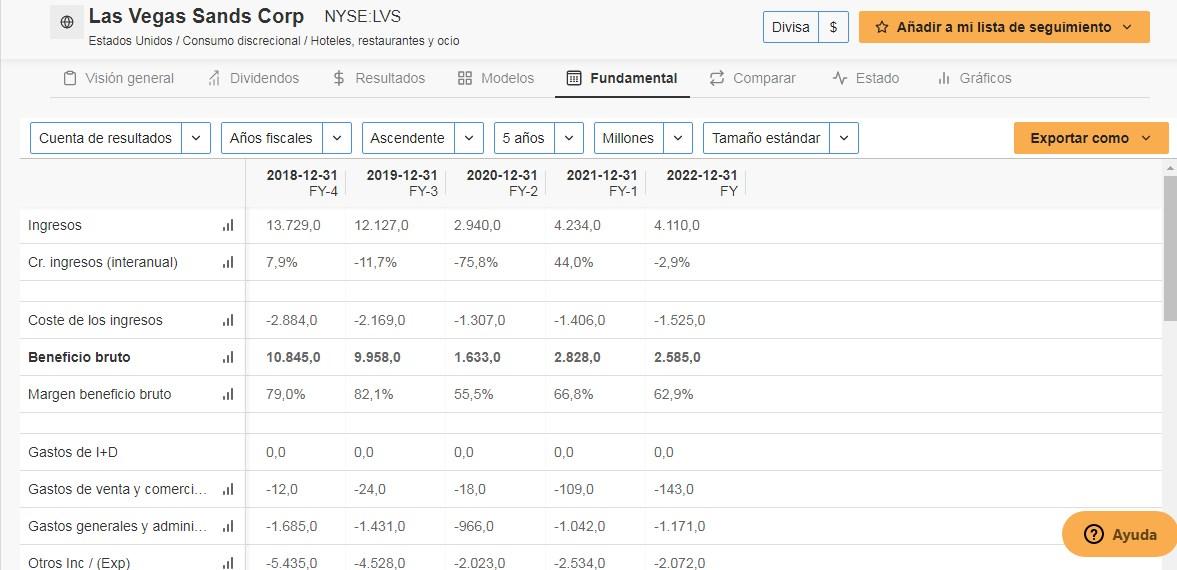

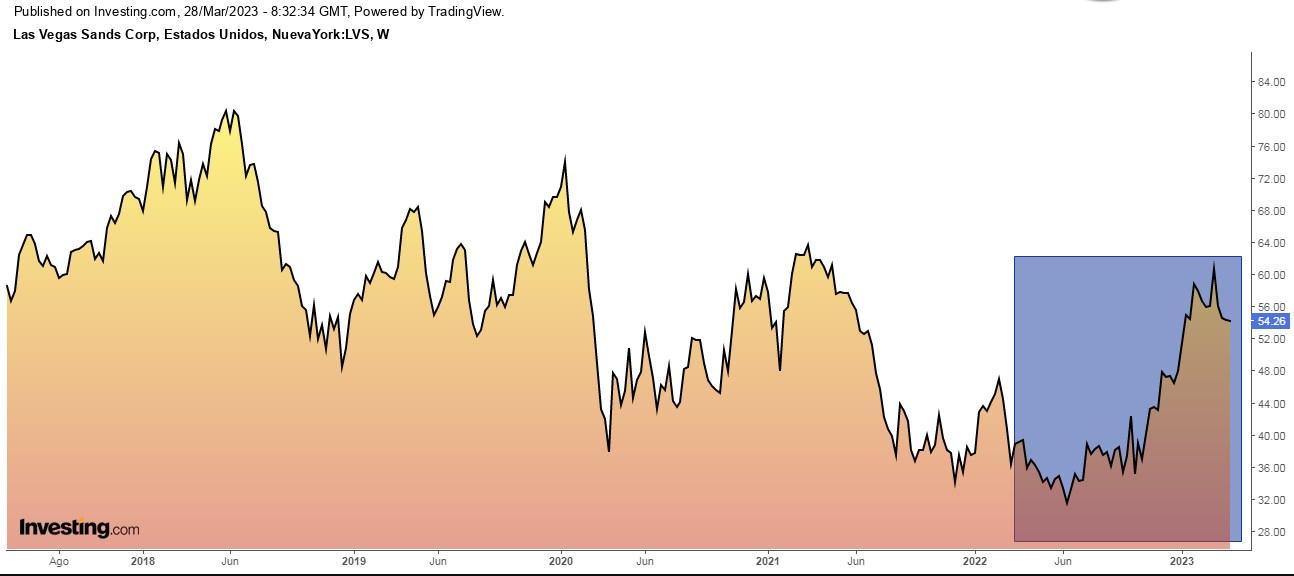

Fundada en 1988, es una compañía de casinos y complejos turísticos con sede en Las Vegas, Nevada. Ofrece alojamiento, entretenimiento, instalaciones para convenciones y famosos restaurantes de chefs. La Compañía posee resorts integrados en Asia y en Estados Unidos.

Presentará resultados del trimestre el próximo 26 de abril y se espera un beneficio por acción (BPA) de 0,16 dólares por acción.

Desde el comienzo de la subida de las tasas de interés sus acciones suben un +72%.