¿Qué nos deparará este verano en términos de llenado de gas natural?

Con el almacenamiento de gas en EE.UU. persistentemente por debajo de los promedios de cinco años, ya sea por una producción inferior a la esperada, por las inclemencias del tiempo o por la dependencia de Europa del GNL estadounidense -o las tres cosas juntas-, adivinar la evolución de los inventarios para esta temporada no podría ser más difícil.

Hasta el momento, están surgiendo dos escuelas de pensamiento al respecto.

Una, defendida por la consultora londinense Energy Aspects, es que, con el calor que se está acumulando, sobre todo en el sur de Estados Unidos, el mercado puede haber visto ya su pico de inyección para la temporada en 89,000 millones de pies cúbicos (MMpc). De ser así, sería el primer verano sin una acumulación de tres dígitos en seis años.

Esta idea, que apareció por primera vez en el sitio naturalgasintel.com, sostiene que el aumento de las exportaciones en medio de la creciente demanda de verano en Asia y la urgencia de sustituir el suministro de gas ruso en Europa hacen que el mercado estadounidense tenga pocas palancas de las que tirar para rellenar las existencias.

Energy Aspects afirma que la franja de verano del Henry Hub de Nueva York para los futuros del gas no está proporcionando incentivos a la inyección. Un ejemplo: El contrato de gas de junio, que ha subido hasta situarse por encima del de octubre a su vencimiento, y el de julio, que ha subido desde que se situó en la parte delantera de la curva.

En la sesión del miércoles, el contrato de julio subió 55 centavos, o un 6.8%, superando la pérdida del día anterior y situándose por encima de los 8.70 dólares, con un aumento del 134% en el año.

Con su monstruoso repunte hasta ahora, el mercado del gas está "buscando desencadenantes de precios industriales, ya que el crecimiento estructural de la demanda" es difícil de revertir, según Energy Aspects.

Sin embargo, esto puede ser una ilusión, según datos recientes de Oxford Economics, otra consultora con sede en el Reino Unido, que afirmó que la actividad manufacturera mantuvo un impulso bastante estable en mayo a pesar de los continuos problemas de la oferta.

La producción y los nuevos pedidos fueron más alentadores, aunque la dinámica de la oferta fue mixta, ya que el crecimiento de los inventarios se afianzó y los precios subieron más lentamente, pero el empleo se contrajo y el rendimiento de los proveedores empeoró.

El equipo de Oxford, que incluye al economista principal de EE.UU., Oren Klachkin, y a la economista jefe de EE.UU., Kathy Bostjancic, espera que el crecimiento del sector manufacturero se modere en la segunda mitad del año. Sin embargo, "una mezcla de gasto en bienes todavía saludable y muchos atrasos mantendrá la producción de las fábricas en alza".

Esta opinión parece coincidir con la de Gelber & Associates, con sede en Houston. En un correo electrónico enviado a sus clientes el miércoles, visto por Investing.com, decía:

"El papel de la generación de gas en la combinación de combustibles ha disminuido durante la semana después de que la menor generación eólica hiciera que la generación media de gas subiera a más de 160,000 megavatios-hora la semana pasada. Se espera que la menor demanda de gas en los mercados eléctricos alivie algunas tensiones en el mercado, ya que el aumento de la demanda global superó al de la oferta esta semana".

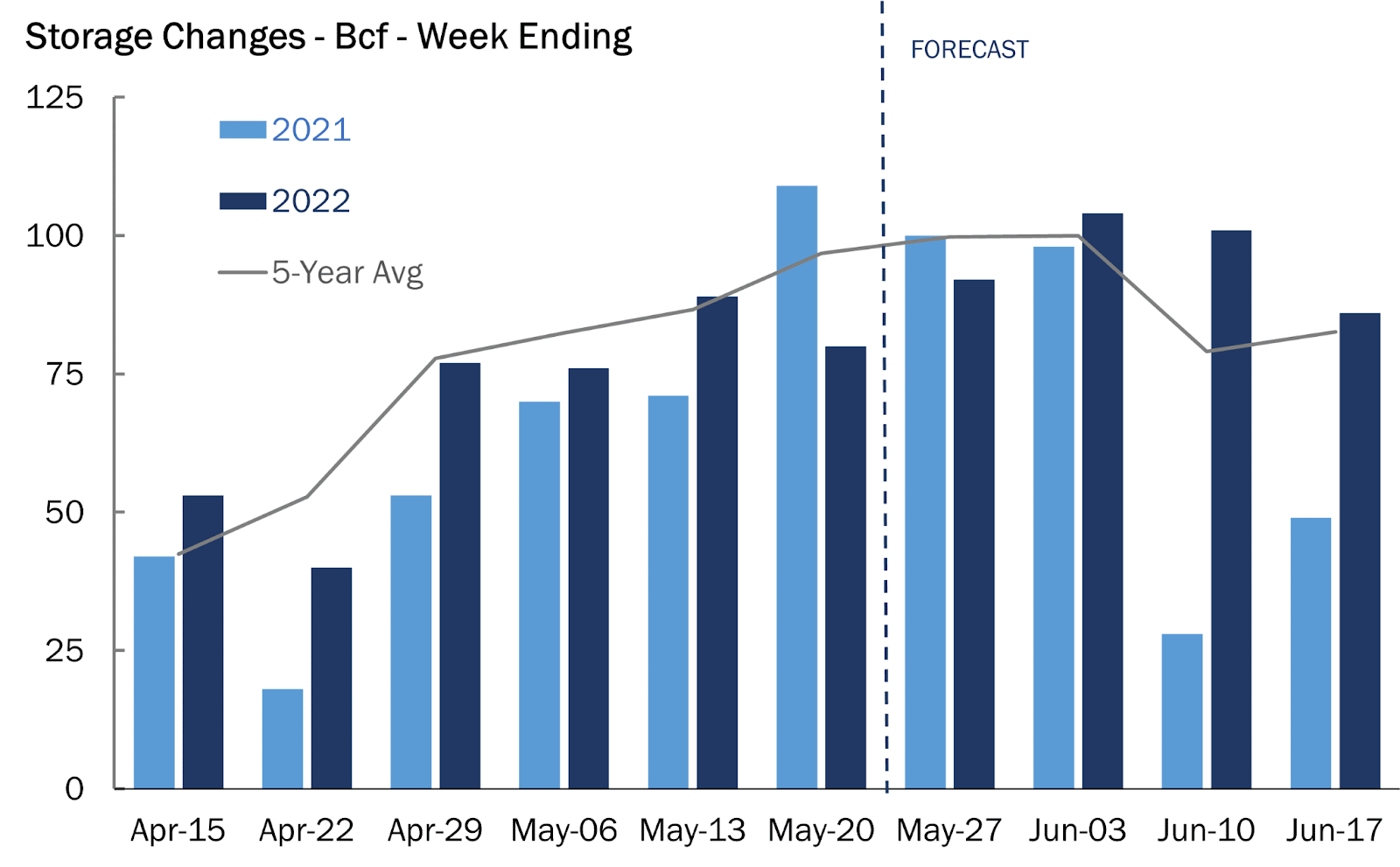

"Mirando unas semanas adelante en la previsión de almacenamiento, es evidente que las inyecciones de almacenamiento entrantes en 2022 superarán las de la media de cinco años y la media de inyecciones de 2021", dijo Gelber & Associates en su nota.

Añadió que una razón importante detrás de la disminución de ambos promedios después de mediados de junio es la reclasificación de 51,000 MMpc de gas de trabajo a gas base en PG&E el año pasado.

"Como resultado de la reclasificación, el almacenamiento de gas natural tiene una rara oportunidad, en la que si las previsiones meteorológicas se mantienen, se puede reducir el actual déficit de almacenamiento a la media de cinco años", dijo la consultora, concluyendo que "tal reducción del déficit de almacenamiento daría lugar a una disminución marginal de la presión al alza de los precios."

El debate sobre el llenado de gas en verano se produjo mientras el mercado se preparaba para una nueva actualización semanal sobre el almacenamiento de gas de la Administración de Información Energética de Estados Unidos (EIA) sobre los niveles de almacenamiento de gas para la semana que terminó el 27 de mayo.

Fuente: Gelber & Associates

Según el consenso de los analistas consultados por Investing.com, el informe de la EIA que se publicará hoy a las 11:00 ET (15:00 GMT) probablemente indicará que las empresas de servicios públicos de EE.UU. añadieron la semana pasada 86,000 MMpc al almacenamiento, tras quemar más gas para producir electricidad debido a los altos precios del carbón y a la falta de energía eólica.

La acumulación se comparará con una inyección de 100,000 MMpc durante la misma semana de hace un año y un aumento medio de cinco años (2017-2021) de 100,000 MMpc.

En la semana anterior, las empresas de servicios públicos añadieron 80,000 MMpc de gas al almacenamiento.

La inyección prevista por los analistas para la semana terminada el 27 de mayo elevaría las existencias a 1.898 billones de pies cúbicos (Bpc), aproximadamente un 15.2% por debajo de la media de cinco años y un 17.4% por debajo de la misma semana de hace un año.

Los operadores del sector energético señalaron que las empresas de servicios públicos de EE.UU. inyectaron la semana pasada una cantidad de gas inferior a la habitual, en parte porque los elevados precios del carbón y la escasa energía eólica obligaron a los generadores a quemar más gas para mantener la luz.

La semana pasada, la energía eólica produjo alrededor del 12% de la energía de EE.UU. y el gas produjo alrededor del 37%, igual que la semana anterior y por debajo de un máximo reciente del 16% para la energía eólica y un mínimo reciente del 33% para el gas, según datos federales.

El proveedor de datos de Reuters, Refinitiv, indicó que ninguno de los dos factores influyó mucho en el uso del gas la semana pasada, ya que se registraron unos 38 grados-día de refrigeración (CDD) menos que los 41 CDD normales en 30 años para el periodo.

Los CDD, utilizados para estimar la demanda de refrigeración de hogares y empresas, miden el número de grados que la temperatura media de un día supera los 65 grados Fahrenheit.

Durante la semana de almacenamiento, el mercado observó un cambio de 820 MMpc/d entre semana en las exportaciones de GNL, así como un cambio de 300 MMpc/d entre semana en la producción, dijo Gelber & Associates, que anticipa una inyección de 92,000 MMpc por encima del consenso que subestima la media de cinco años en unos 12,000 MMpc.

Naturalgasintel.com informó de que la producción, tras acercarse a los máximos de finales de 2021 después de las vacaciones del Memorial Day, cayó en picado el miércoles. Y añadía:

"Aunque los descensos de primeros de mes son habituales, los operadores se fijaron en la caída de la producción de aproximadamente 2,000 MMpc día/día".

La caída de la generación eólica -que probablemente equivale al menos a un cierto repunte de la demanda de gas natural- impulsó las subidas en el mercado al contado a mediados de la semana y podría ayudar a que los futuros vuelvan a superar los 9 dólares durante la próxima semana o dos si las previsiones actuales de viento se cumplen, según Bespoke Weather Services.

Los gráficos muestran que la actual fortaleza técnica del Henry Hub podría preservar el alza del mercado.

"Los precios que cotizan en el lado más débil de los 8.10 dólares indicarán una mayor corrección a la baja, pero la acción de los precios por encima de los 8.10 dólares indica un mayor ascenso para volver a probar los 9.40 y 9.90 dólares", dijo Sunil Kumar Dixit, estratega técnico jefe de skcharting.com.

Descargo de responsabilidad: Barani Krishnan utiliza una serie de opiniones ajenas a la suya para aportar diversidad a su análisis de cualquier mercado. En aras de la neutralidad, a veces presenta opiniones contrarias y variables del mercado. No mantiene posiciones en las materias primas y los valores sobre los que escribe.