-

Los valores energéticos son el grupo de mayor rendimiento en 2022

-

Fuerte crecimiento y rentabilidad por dividendos en oferta

-

Conoco Philips, Marathon Petroleum y Valero Energy merecen un vistazo

-

Rendimiento en lo que va de año: +54.7%

-

Incremento del valor razonable pro+: +31.7%

-

Capitalización de mercado: 140,300 millones de dólares

-

Rendimiento en lo que va de año: +58.6%

-

Incremento del valor razonable en Pro+: +48.6%

-

Capitalización de mercado: 50,500 millones de dólares

-

Rendimiento del año hasta la fecha: +57.1%

-

Incremento del valor razonable Pro+: +30%

-

Capitalización de mercado: 46,400 millones de dólares

Los valores energéticos han tenido un gran éxito este año, impulsados por el repunte de los precios del petróleo crudo y del gas natural, que cotizan cerca de sus mejores niveles en años.

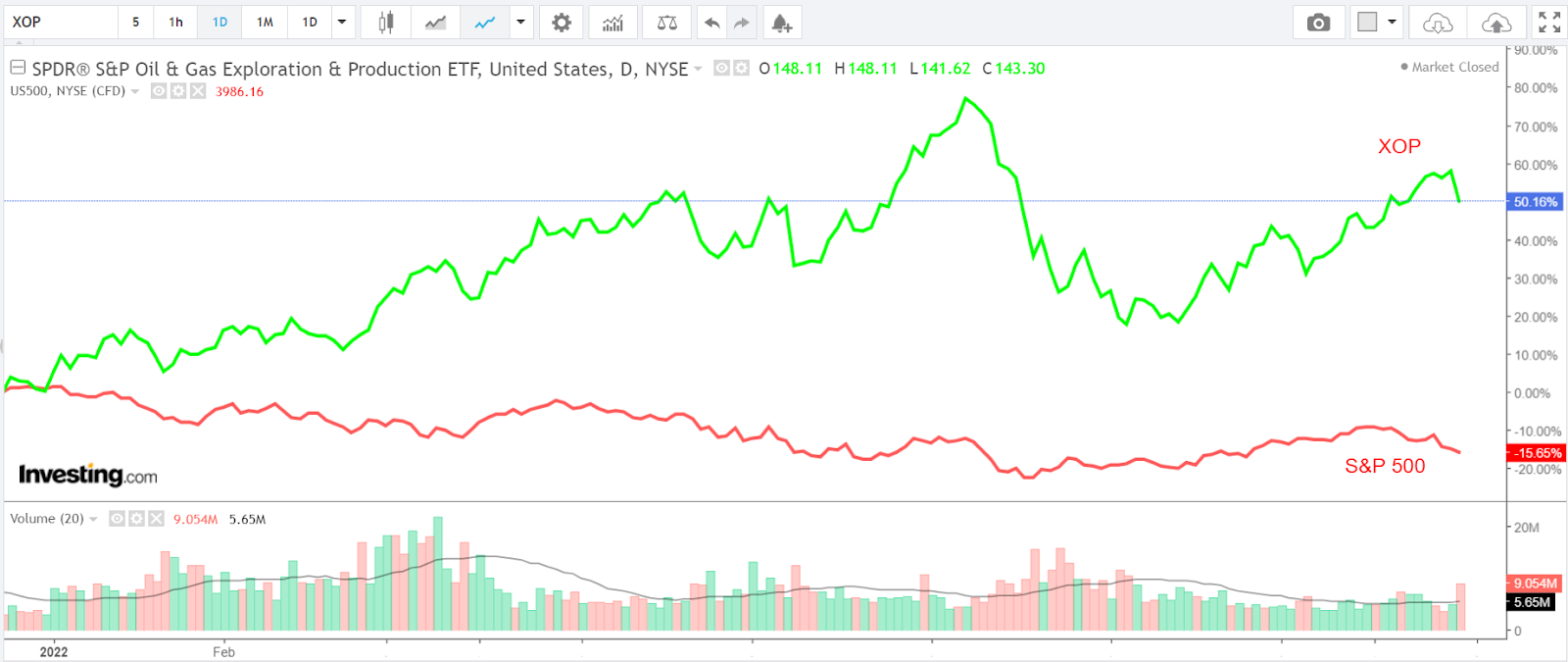

No es de extrañar que uno de los principales ETF del sector energético (NYSE:XLE), el SPDR® S&P Oil & Gas Exploration & Production ETF (NYSE:XOP), haya subido un 50% en lo que va de año. El S&P 500 ha bajado aproximadamente un 16% en el mismo periodo.

Los precios del crudo y del gas van a seguir siendo fuertes, por lo que creo que estos tres valores energéticos están bien posicionados para prolongar su marcha al alza hasta finales de año debido a sus sólidos fundamentos, sus valoraciones razonables y su elevada rentabilidad para los accionistas.

ConocoPhillips

ConocoPhillips (NYSE:COP) es una de las mayores empresas energéticas del mundo. Su actividad principal es la exploración y producción de petróleo, gas natural y gas natural licuado.

Las acciones del productor de energía con sede en Houston (Texas) se han disparado aproximadamente un 55% en 2022 al beneficiarse del aumento de la producción y de los altos precios del petróleo y el gas.

Las acciones de ConocoPhillips alcanzaron un máximo histórico de 124.08 dólares el 8 de junio y han subido un 100% interanual, lo que la convierte en una de las empresas del sector con mayor rendimiento en los últimos 12 meses y en el tercer productor energético estadounidense más valioso.

ConocoPhillips está dispuesta a prolongar su marcha al alza, ya que debería funcionar bien en entornos macroeconómicos y geopolíticos difíciles.

Con una razonable ratio precio/beneficio (P/E, por sus siglas en inglés) de 8.8, COP es más barata que Exxon Mobil (NYSE:XOM) y Chevron (NYSE:CVX), que cotizan a 10.5 y 10.7 veces los beneficios futuros, respectivamente.

También ha tomado medidas para aumentar la rentabilidad de los accionistas mediante dividendos variables extraordinarios y recompras de acciones.

El gigante energético anunció recientemente un dividendo de 46 centavos por acción y un pago en efectivo de 1.40 dólares por acción en el cuarto trimestre. También autorizó un aumento de 5,000 millones de dólares en la devolución de capital prevista para 2022, hasta 15,000 millones de dólares.

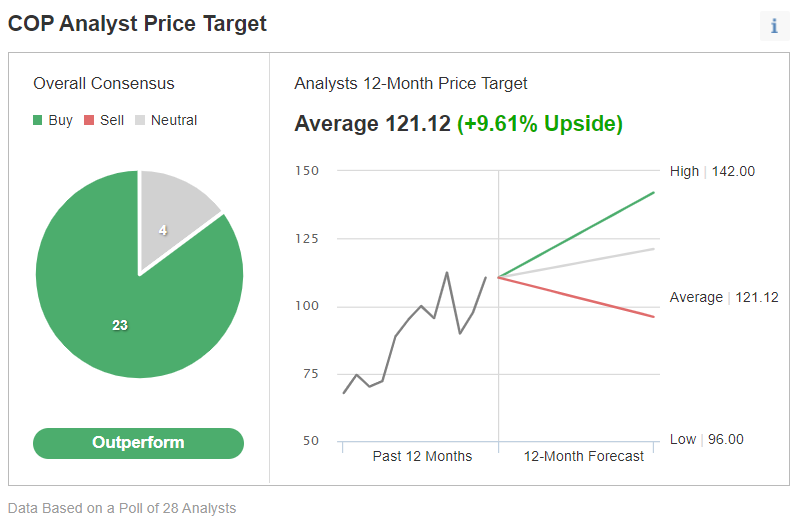

La mayoría de los analistas siguen siendo generalmente alcistas con respecto a COP, con un precio objetivo medio de 121.12 dólares.

Aún más prometedor es el valor razonable medio de Investing Pro, de 145.53 dólares, que implica una subida de alrededor del 31.7%.

Marathon Petroleum

Marathon Petroleum (NYSE:MPC) ha sido una de las empresas más destacadas del sector este año, cosechando los beneficios de la creciente demanda mundial de combustible y la fortaleza de los precios. Se convirtió en el mayor operador de refinerías de petróleo de Estados Unidos tras la adquisición de Andeavor (LON:0JYA) en 2018.

Marathon obtuvo en el segundo trimestre beneficios e ingresos que superaron las expectativas y alcanzaron los niveles más altos de su historia. Las acciones han ganado casi un 59% anual y tocaron un máximo histórico de 114.35 dólares el 8 de junio.

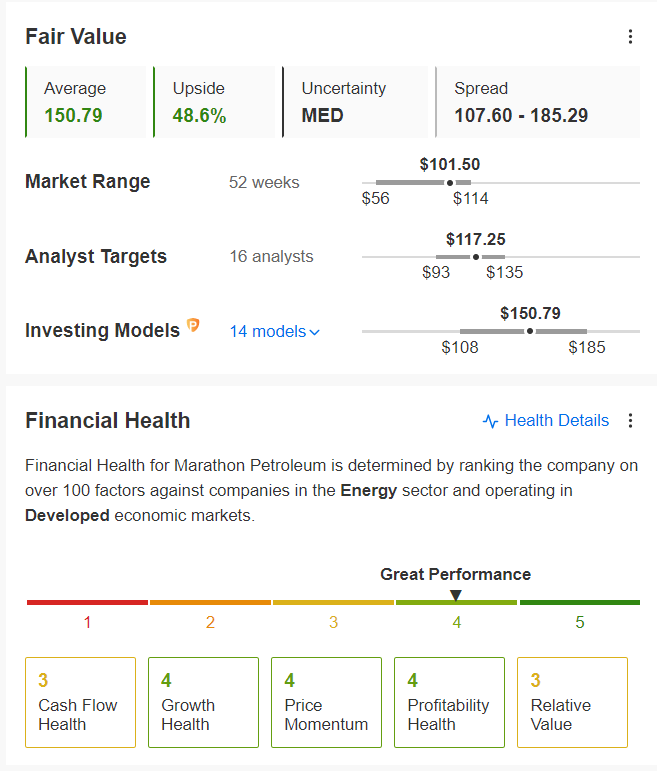

En mi opinión, el saludable balance de Marathon Petroleum, sus fuertes flujos de caja y su atractiva valoración hacen que sea un nombre sólido para poseer. MPC cotiza a un ratio P/E de alrededor de 6.0, que según Investing Pro, es aproximadamente un 20% más bajo que la media del sector de 7.3.

Además, la refinería de petróleo ha estado comprando agresivamente acciones en un esfuerzo por devolver el capital a los inversionistas y la dirección aprobó recientemente un nuevo programa de recompra de acciones de 5,000 millones de dólares.

Tras haber proporcionado un crecimiento medio anual del 17% en su dividendo durante los últimos 10 años, actualmente ofrece un dividendo anualizado de 2.32 dólares con una rentabilidad del 2.21%.

Según Investing Pro, las acciones de MPC tienen un valor razonable de aproximadamente 151 dólares, lo que supone una ganancia del 48.6% respecto al valor de mercado actual.

Valero Energy

Valero Energy (NYSE:VLO) es una de las mayores empresas de refinería de Estados Unidos. Las acciones de la empresa energética con sede en San Antonio, Texas, han prosperado durante los primeros ocho meses de 2022.

Las acciones de VLO, que alcanzaron un máximo histórico de 146.80 dólares el 8 de junio, han subido aproximadamente un 57% anual, superando fácilmente los rendimientos del Promedio Industrial Dow Jones y del S&P 500.

A pesar de su rendimiento, vale la pena poseer Valero debido a sus esfuerzos por devolver el exceso de efectivo a los accionistas gracias a la mejora de su balance y a sus altísimos márgenes.

La empresa {{erl-8241|||publicó beneficios e ingresos récord en el segundo trimestre y ofrece un pago trimestral de 0.98 dólares por acción, lo que implica una rentabilidad anualizada del 3.18%.

El rendimiento del Tesoro estadounidense de referencia a 10 años de referencia se sitúa en torno al 3% y el rendimiento implícito del S&P 500 es de aproximadamente el 1.5%.

VLO también tiene un PER relativamente bajo de 6.6, en comparación con otros nombres notables como Valvoline (NYSE:VVV).

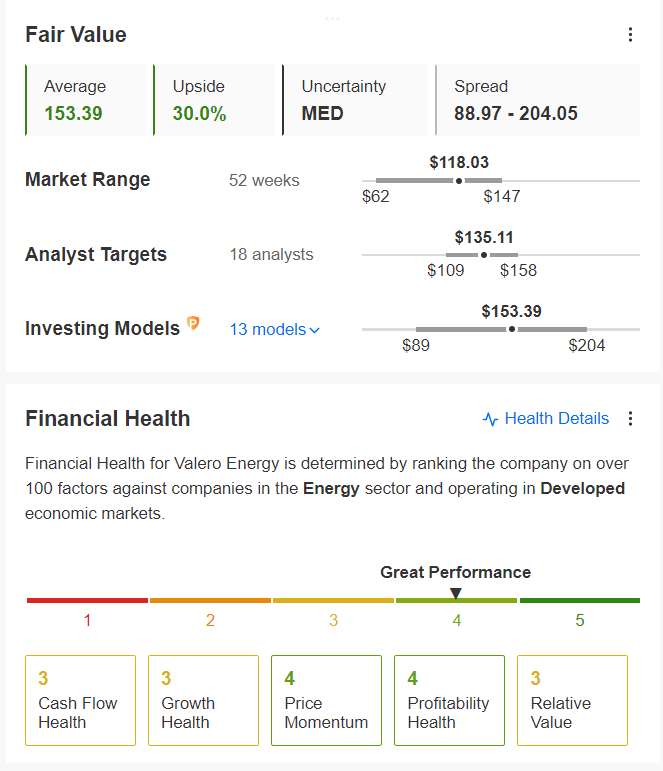

Según Investing Pro, las acciones de Valero podrían experimentar una subida del 30% desde su valor de mercado actual.

Creo que Valero está preparada para seguir ganando, ya que sus sólidos fundamentos ayudarán a impulsar el crecimiento de los beneficios y el flujo de caja libre, lo que le permitirá mantener su enfoque en la rentabilidad para los accionistas.

Descargo de responsabilidad: En el momento de escribir este artículo, Jesse tenía una posición en acciones de XOP y VLO. Los puntos de vista expuestos en este artículo son únicamente la opinión del autor y no deben tomarse como asesoramiento de inversión.