Investing.com - Desde principios de año, Boeing (NYSE: NYSE:BA) se ha ganado el estatus de "acción meme", pero no en el buen sentido. Debido a los incidentes de aterrizaje forzoso de sus aviones comerciales que se han hecho públicos, las acciones de BA se han desplomado un 26% en lo que va del año.

Al mismo tiempo, Airbus (EPA:AIR) SE (OTC:EADSY) (OTC:EADSF) está en una trayectoria ascendente divergente, con un rendimiento del 19%. El supuesto suicidio del denunciante de irregularidades de Boeing, Josh Barnett, en medio de una declaración jurada, complica aún más la situación de Boeing.

Con la sospechosa muerte de Barnett, sus acusaciones sobre las prácticas negligentes de la compañía salieron a la luz pública tras su partida en 2017. Barnett había rastreado previamente el origen de los problemas de calidad de Boeing hasta la fusión con McDonnell Douglas en 1997.

"Según [Barnett], el lema de ellos [McDonnell Douglas] era: 'Estamos en Charleston y podemos hacer lo que queramos'. Empezaron a presionarnos para que no documentáramos los defectos, para que trabajáramos fuera de los procedimientos y para que permitiéramos la instalación de materiales defectuosos sin corregirlos." - Josh Barnett en una entrevista con Corporate Crime Reporter.

Sin embargo, desde el punto de vista de la inversión, ¿tiene sentido aprovechar la oportunidad de "comprar en debilidad" con Boeing o inclinarse por Airbus para obtener ganancias a largo plazo?

¿Destaca la cultura corporativa de Boeing?

En resumen, el panorama de la compañía depende de la gestión de su capital humano. No es ningún secreto que Boeing, al igual que otras grandes empresas estadounidenses, fue construida por personas de ascendencia europea. Desde su fundación en 1916, la compañía se convirtió en una corporación multinacional que emplea a 156.000 personas de 47 nacionalidades.

Durante esta expansión, Boeing comenzó a erosionar activamente su capital humano. En el informe anual Global Equity, Diversity & Inclusion (GEDI) de 2023, la empresa registró la composición racial y de género de sus empleados. Los empleados blancos fueron el único grupo que sufrió un descenso en su representación a favor de otros grupos raciales.

La fijación de Boeing en características de los empleados distintas de la competencia fue ampliamente desaprobada en las redes sociales. Solo una de esas críticas recibió casi tres millones de visitas.

En otras palabras, Boeing está en un "viaje para acabar con los prejuicios, el racismo y la discriminación" en lugar de un viaje de control de calidad. Sin embargo, su competidor europeo, Airbus, adoptó el mismo compromiso de DEI (Diversidad, Equidad e Inclusión) afirmando que "hay poder en ser diferente".

¿Boeing o Airbus tienen un historial de seguridad superior?

Más allá de los compromisos de ingeniería social, ¿qué parte del duopolio de la fabricación de aviones tiene mejor desempeño en el departamento de seguridad? Según el propio informe de Boeing, que rastrea las tasas de accidentes entre 1959 y 2022, Airbus es el claro ganador con una tasa de accidentes de pérdida total del casco (por millón de salidas) más baja por modelo de avión.

El desempeño de seguridad de Airbus se ve amplificado aún más por el hecho de tener casi el doble de entregas de aviones que Boeing, con 611 frente a 340 respectivamente en 2021, según datos de Statista. Esto significa que Airbus tiene operaciones de escalamiento superiores.

Además, mientras que Boeing inmovilizó aviones en múltiples ocasiones en medio de investigaciones de la Administración Federal de Aviación en 2024, Airbus informó la tasa de accidentes mortales más baja registrada con sus aviones de cuarta generación. Sin embargo, ambas compañías han reportado drásticas disminuciones en las tasas de accidentes a lo largo de las décadas.

¿Qué fabricante de aviones es más rentable?

En el comunicado de ganancias del cuarto trimestre de 2023, Boeing reportó un aumento interanual del 17% en los ingresos a $77.8 mil millones para todo el año. Asimismo, el flujo de caja libre de Boeing aumentó significativamente en un 91%, de $2.3 mil millones en 2022 a $4.4 mil millones en 2023. La compañía generó una pérdida neta de $2.2 mil millones, casi reduciendo a la mitad la pérdida neta de $5 mil millones del año anterior.

Por todo el año 2023, Airbus reportó ingresos de $84 mil millones, un aumento interanual del 11% (+4% para contratos de defensa), y un ingreso neto de $4.1 mil millones, lo que representa una disminución interanual del 11%. Si bien Airbus reportó un flujo de caja libre en el mismo rango que Boeing, de $4.2 mil millones, esto también representa una disminución interanual del 10%.

Estas cifras ubican a Airbus en modo de expansión, mientras que Boeing aún lucha por recortar pérdidas.

¿Veredicto: Airbus o Boeing para exposición a largo plazo?

Si bien la situación de Josh Barnett podría reprimir aún más las acciones de BA, los inversionistas deben recordar que Boeing es un contratista militar además de un proveedor de aviones comerciales.

En 2023, Boeing aumentó sus ingresos por defensa, espacio y seguridad en un 8% a $24.9 mil millones. Esto generó una pérdida de $1.7 mil millones de las operaciones, además de reducir a la mitad el margen operativo de la compañía del 15.3% en 2022 al 7.1%. Una vez más, esto demuestra que Boeing lucha con la rentabilidad.

Dicho esto, Boeing sigue siendo un engranaje vital de la máquina militar estadounidense. Sumado a su cadena de suministro y red logística, esto convierte a la compañía en un foso tan ancho como puede ser. También nos dice que la UE tuvo una respuesta política nula al histórico sabotaje del gasoducto Nord Stream.

Por el contrario, esto posiciona firmemente al continente bajo la esfera de los Estados Unidos, lo que probablemente se traducirá en contratos más lucrativos para reabastecer a los ejércitos de la UE.

Contrariamente a la intuición, Boeing podría ser una mejor inversión a largo plazo, ya que hay un mayor margen de crecimiento desde su punto más bajo. Dentro de doce meses, 22 analistas encuestados por Nasdaq ven el precio objetivo promedio de BA en $261.28 frente a los $185 actuales por acción.

------

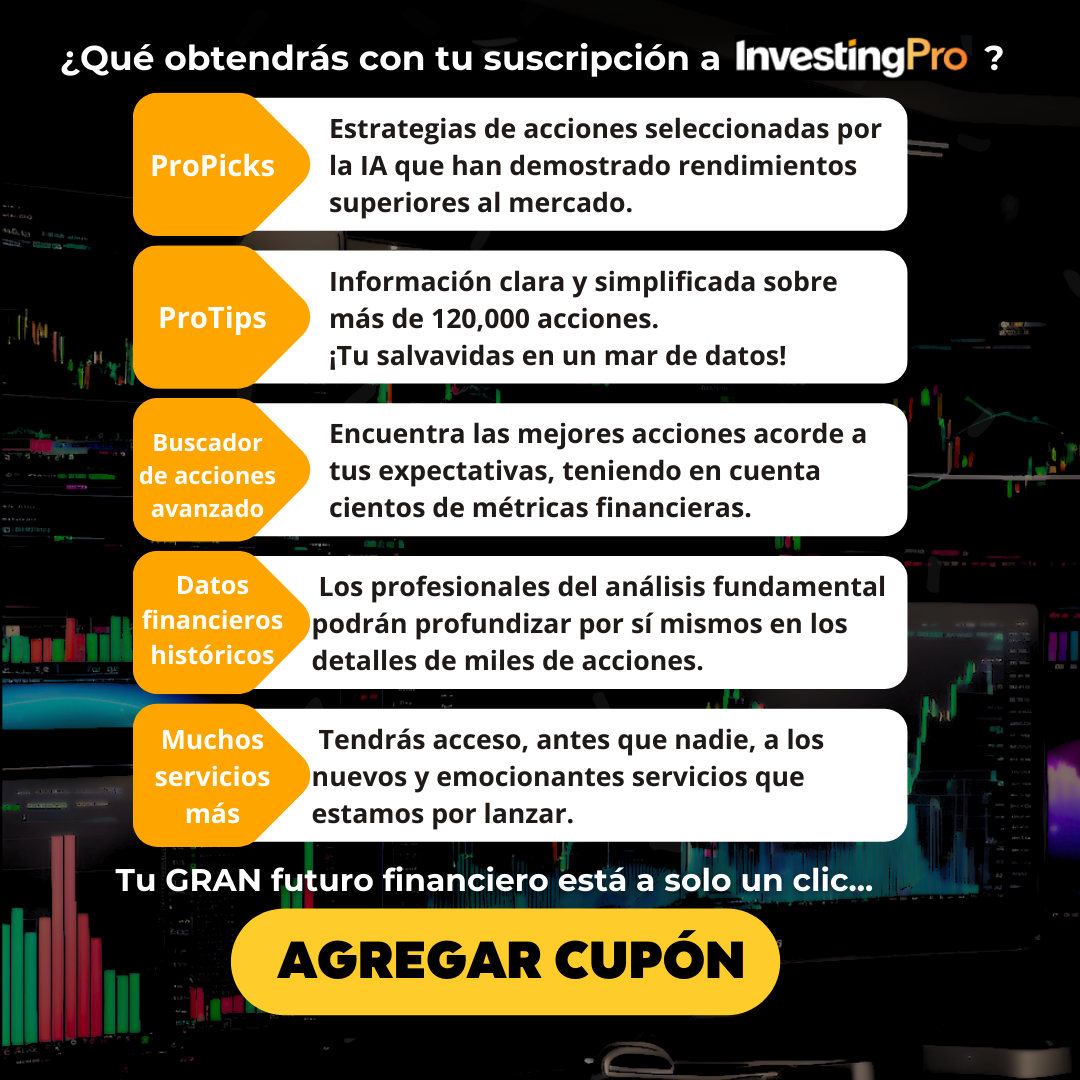

Descubre el futuro de las inversiones con InvestingPro: Aplica el código SUPERPRO y consigue un 10% de descuento ADICIONAL en tu suscripción anual o bianual de Pro o Pro+. ¡Suscríbete aquí por tiempo limitado!

***

Descargo de responsabilidad: Ni el autor, Tim Fries, ni este sitio web, The Tokenist, proporcionan asesoramiento financiero. Por favor, consulta nuestra política del sitio web antes de tomar decisiones financieras.

Este artículo fue publicado originalmente en The Tokenist. Consulta el boletín gratuito de The Tokenist, Five Minute Finance, para obtener análisis semanales de las principales tendencias en finanzas y tecnología.