En vísperas de la próxima reunión del FOMC, recapitulemos lo que hay detrás de la incertidumbre financiera.

El 22 de marzo, la Reserva Federal anunciará su próxima decisión sobre los tipos de interés en la reunión del Comité Federal de Mercado Abierto (FOMC). Ahora que tales deliberaciones se ven envueltas en la incertidumbre bancaria de Estados Unidos, ¿se encuentra la política monetaria global en un punto de inflexión?

Navegando entre los ciclos de auge y caída de la Fed

No faltan las comparaciones entre la actual crisis bancaria estadounidense y la Gran Crisis Financiera (CFG) de 2008. Y por una buena razón. En 2008, Washington Mutual de Seattle protagonizó la mayor quiebra de la historia de Estados Unidos, con activos por valor de 307.000 millones de dólares.

El mes pasado quebraron el Silicon Valley Bank y Signature Bank, con activos por valor de 327.000 millones de dólares. En septiembre de 2008, la Corporación Federal de Seguro de Depósitos (FDIC) embargó Washington Mutual y lo vendió a JP Morgan Chase (NYSE:JPM) por 1.900 millones de dólares.

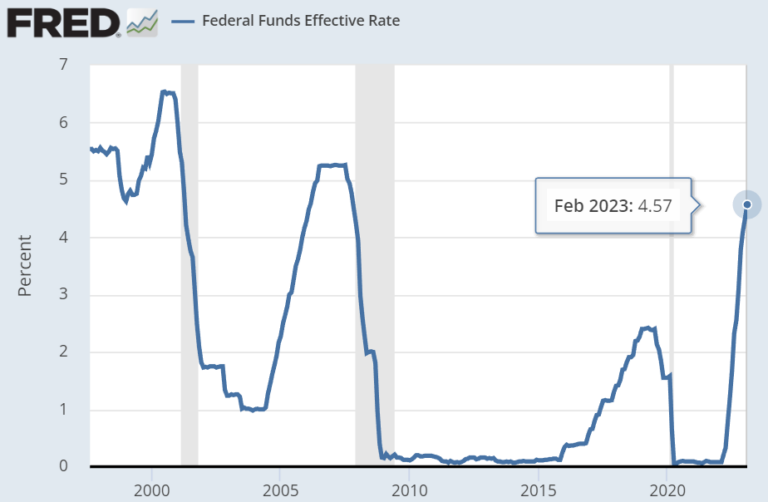

En respuesta a la evolución de la crisis, el FOMC bajó los tipos de interés de los fondos federales del 4,5% de finales de 2007 al 2% en septiembre de 2008. ¿Qué llevó al Washington Mutual a la quiebra? Aunque hay múltiples factores que contribuyeron, el principal son los tipos de los fondos federales, la principal herramienta de la Reserva Federal para fijar el coste del capital:

- En respuesta al debilitamiento de la economía, tras el estallido de la burbuja puntocom en 2001, los tipos de los fondos federales bajaron del 6,24% de la década de 2000 al 1,83% de media en 2004.

- A su vez, la Fed empezó a alimentar una nueva burbuja: la del mercado inmobiliario. La fuerte subida de los precios de la vivienda dio lugar a más hipotecas de alto riesgo, incluso a prestatarios que no podían permitírselas.

- Reempaquetadas en derivados a través de obligaciones de deuda garantizada (CDO) y permutas de incumplimiento crediticio (CDS), las hipotecas de alto riesgo inyectaron riesgo en todo el sistema financiero.

Y al igual que la Reserva Federal empezó a bajar los tipos de los fondos federales tras la burbuja de las puntocom, el banco central los subió hasta el 5,25% de septiembre de 2007, haciendo estallar la burbuja del mercado inmobiliario.

Para acelerar la recuperación económica, la siguiente década se saldó con tipos de interés cercanos a cero (0,25%) hasta 2016. Pero a raíz de las "implicaciones de la evolución mundial para las perspectivas económicas, así como de las débiles presiones inflacionistas", en julio de 2019 volvieron a bajar los tipos.

La Reserva Federal gestiona las condiciones económicas a través los tipos de los fondos federales, lo que da lugar a ciclos bajistas y alcistas prefabricados. Imagen cortesía de: StLouisfed.org

Sin embargo, de 2019 a 2020, la política monetaria dio un giro sin precedentes.

La crisis de los repos de 2019 como precursora del estímulo

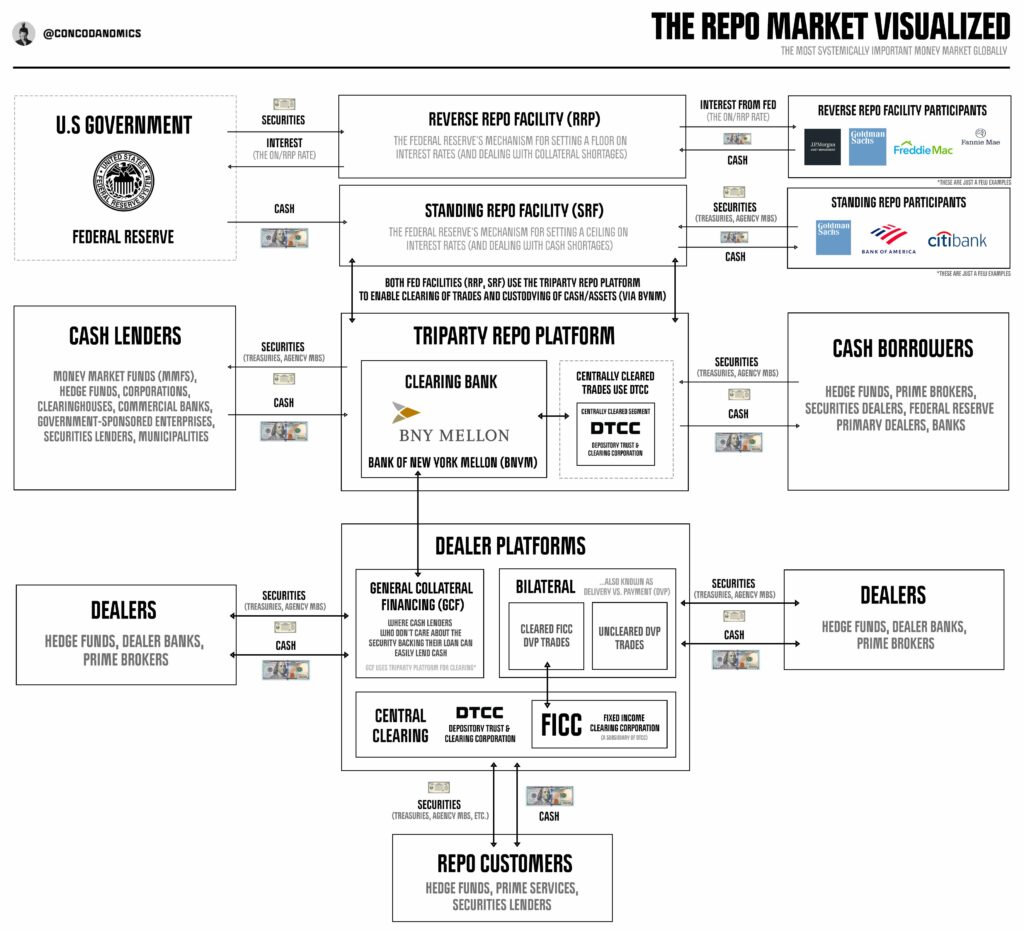

En septiembre de 2019, se desató una crisis de repos que perturbaba los mercados monetarios. Abreviatura de acuerdos de recompra, los repos son contratos de préstamo a corto plazo que crean un mercado monetario en el que una parte vende valores a otra, tras una recompra en una fecha posterior a un precio ligeramente superior.

Crédito de la imagen: @concodanomics

El mercado de repos es fundamental para el sistema financiero, ya que los bancos necesitan financiación a corto plazo para facilitar sus operaciones diarias. Sin embargo, la escasez de efectivo provocó una elevada demanda de fondos a un día en el mercado de repos.

La causa fue la acumulación de títulos del Tesoro estadounidense en circulación. Se trata de instrumentos financieros mediante los cuales el Gobierno toma dinero prestado de los inversores a cambio de darles un tipo de interés fijo. Por lo tanto, están respaldados por la plena fe y el crédito del Gobierno estadounidense.

El aumento de la cantidad de bonos del Tesoro estadounidense creó una demanda de este activo refugio, lo que provocó una subida de los precios y una disminución del rendimiento. En el mercado de repos, esto se manifestó como una escasez de garantías disponibles. Al fin y al cabo, los participantes en el mercado de repos suelen utilizar bonos del Tesoro estadounidense como garantía para sus transacciones.

Dado que la normativa posterior a 2008 prohibía a los bancos mantener un exceso de reservas, el sector bancario dependía en gran medida del mercado de repos. Avancemos hasta septiembre de 2019: la subida de los tipos repo creó una crisis de liquidez. La Reserva Federal intervino inyectando miles de millones de dólares, ampliando su balance mediante la compra de bonos del Tesoro.

De la crisis de los repos al confinamiento

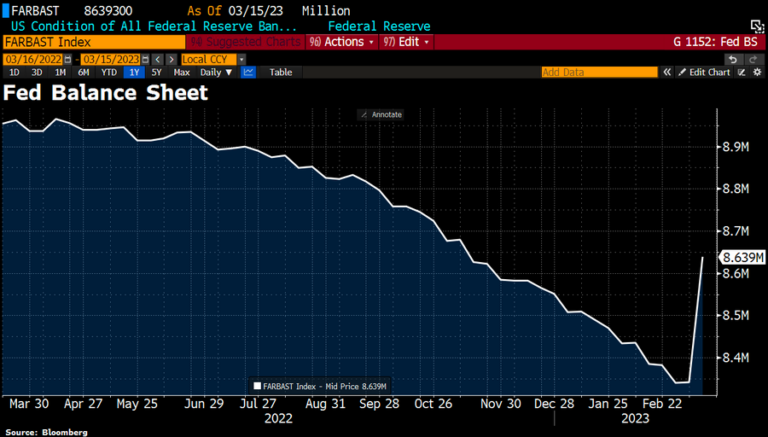

Medio año después, la Reserva Federal dio un giro sin precedentes al estabilizarse la crisis de los repos. Tras las medidas de confinamiento de marzo de 2020, el banco central aumentó la masa monetaria M2 en un sobresaliente 39% hasta febrero de 2023.

El balance de la Fed volvió a brotar tras el Programa de Financiación a Plazo Bancario (BTFP) para estabilizar el sector bancario. Imagen cortesía de: Bloomberg

La masa monetaria M2 incluye todo el efectivo, los depósitos en cuenta corriente, los depósitos de ahorro y los valores del mercado monetario, y constituye la medida más amplia de la masa monetaria. Por supuesto, dada esta avalancha de dinero sin precedentes, uno de los resultados esperados era la presión inflacionista.

Además de la inflación, el exceso de oferta de M2 en el régimen de tipos de interés cercanos a cero llevó a un exceso de préstamos y empréstitos. Esto creó burbujas de activos, desde acciones y criptomonedas hasta bienes inmuebles, superando sus valores fundamentales.

Al principio, el confinamiento reprimió la demanda de los consumidores y retrasó la inflación. Pero con el tiempo pasó de "transitoria" a rampante, tocando techo en los máximos históricos de 40 años registrados en el 9,1% en junio de 2022, medido como IPC. La Reserva Federal tuvo que reflejar la inflación galopante con un ciclo de subidas igualmente rápido, el más rápido en los últimos 40 años.

Además, como era de esperar, esto desinfló las burbujas de activos antes mencionadas. Los activos de riesgo como el Bitcoin se cobraron un peaje más pesado, ya que el fracaso de las empresas de criptomonedas sobreapalancadas se reflejó en esta red descentralizada de "dinero sólido".

Imagen cortesía de: Trading View

Pero ahora, con la erosión de la confianza bancaria, y a medida que los depósitos de los clientes se consideran más precisamente préstamos sin garantía a los bancos, el Bitcoin vuelve a poner a prueba su razón de ser. Teniendo todo esto en cuenta, ¿hacia dónde se dirige ahora la política monetaria de la Fed?

Los límites de la Reserva Federal

El doble cometido de la Reserva Federal es mantener la estabilidad de los precios y el desempleo en niveles bajos. Se podría decir que el banco central incumplió ese cometido al aumentar la oferta monetaria, desestabilizando así los precios. En una trayectoria de corrección de la inflación, el presidente de la Fed, Jerome Powell, también señaló en múltiples ocasiones que el desempleo tendría que aumentar para reducir la demanda de los consumidores. Esto llevaría finalmente la tasa de inflación al objetivo del 2%.

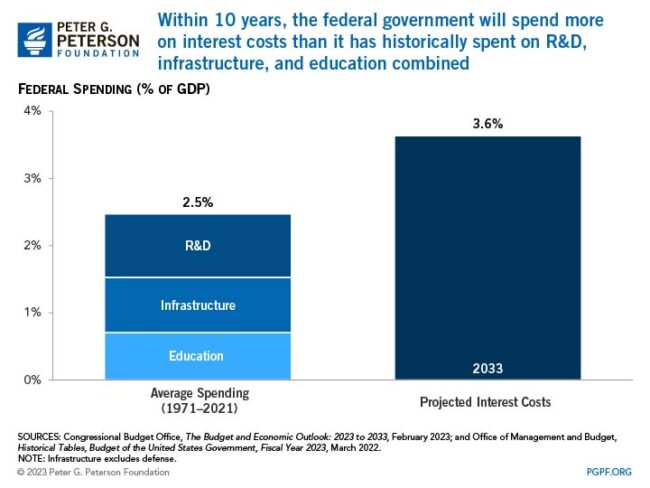

También entra en juego la deuda nacional estadounidense, que actualmente asciende a 31,6 billones de dólares, ya que es necesario cubrirla. Al subir los tipos, la Reserva Federal también tendría que aumentar el pago de intereses. La Oficina Presupuestaria del Congreso prevé que la deuda federal del sector público crecerá hasta el 195% del PIB en 2053.

Imagen cortesía de: PGPF.org

Powell admitió abiertamente que el país se encuentra en una senda de endeudamiento insostenible, aunque aún dentro de los límites de la deuda sostenible.

Por lo tanto, esto sería una señal en contra de la subida de los tipos de interés. Por otra parte, a la luz de la reciente erosión de la confianza en el sector bancario estadounidense, es evidente que la Fed desestabiliza los balances de los bancos comerciales, sobre todo si mantienen niveles importantes de bonos del Tesoro de Estados Unidos como refugio seguro. Al fin y al cabo, así es como se desplomó SVB sin cobertura para ese riesgo de exposición.

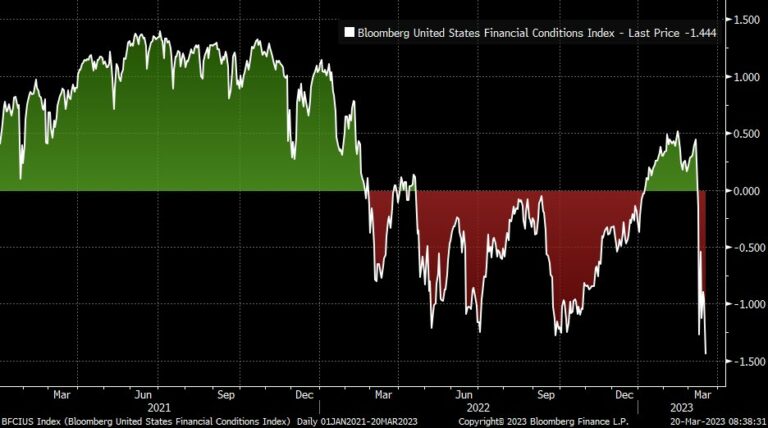

La crisis bancaria también empeoró las condiciones financieras, las más estrictas desde marzo de 2020.

Imagen cortesía de: Bloomberg Finance

El Índice de Condiciones Financieras de Bloomberg da luz verde a la Fed, ya que las condiciones financieras han empeorado lo suficiente hasta el atracón de estímulos antes de marzo.

Ésta es otra señal para que la Fed haga una pausa, ralentice o incluso recorte los tipos más adelante. El consenso del mercado estima un 86,4% de posibilidades para la esperada subida de 25 puntos básicos este 22 de marzo, elevando el tipo objetivo de la Fed al rango 4,75-5,00%. Sólo el 13,6% espera cero subidas.

Este artículo se publicó originalmente en The Tokenist. Consulte el boletín gratuito de The Tokenist, Five Minute Finance, para obtener un análisis semanal de las principales tendencias en finanzas y tecnología.

***

Descargo de responsabilidad: Ni el autor, Tim Fries, ni esta web, The Tokenist, proporcionan asesoramiento financiero. Consulte la política de nuestra web antes de tomar decisiones financieras.