-

Las acciones del gigante energético Exxon Mobil han ganado un 49% desde principios de 2022

-

El precio del Brent se ha disparado desde la invasión rusa de Ucrania

-

En caso de toma de beneficios a corto plazo, los inversionistas podrían considerar la posibilidad de añadir las acciones de XOM en las carteras a largo plazo.

Las acciones de la petrolera Exxon Mobil (NYSE:XOM) alcanzaron un máximo de varios años el 8 de marzo, y han subido alrededor de un 49% en lo que va de 2022. En comparación, el índice Dow Jones Oil & Gas El índice ha subido un 47.5% y Chevron (NYSE:CVX), su principal competidor, ha subido un 44.7% en lo que va de año.

Las acciones del productor de petróleo y gas natural tienen un rango de 52 semanas de 52.10 a 91.50 dólares y la capitalización bursátil de la empresa es actualmente de 363,300 millones de dólares. A los lectores les interesará saber que en los primeros días de la pandemia, en marzo de 2020, las acciones de Exxon llegaron a bajar hasta 30.11 dólares.

La suerte de las acciones petroleras depende principalmente del precio de la materia prima. Mientras escribimos, el crudo Brent está en torno a los 127 dólares. Sin embargo, empezó en 2022 por debajo de los 80 dólares. En otras palabras, las acciones de Exxon y sus compañeros se han beneficiado de la subida del precio del crudo.

La invasión rusa de Ucrania ha sido la principal razón de este aumento vertiginoso del precio del petróleo. Según JPMorgan, en los próximos meses podríamos ver el petróleo a 185 dólares.

Exxon Mobil publicó los resultados financieros del cuarto trimestre el 1 de febrero. Los ingresos fueron de 84,960 millones de dólares, un 83% más que el año anterior. El beneficio por acción de 2.05 dólares superó las expectativas de los analistas.

Sobre los resultados, el CEO Darren Woods comentó:

"Hemos hecho grandes progresos en 2021 y nuestros planes a futuro nos posicionan para liderar el crecimiento del flujo de caja y los beneficios, el rendimiento operativo y la transición energética".

Mientras tanto, durante el Día del Inversionista de la compañía, celebrado el 2 de marzo, el gigante petrolero redujo sus expectativas de crecimiento en la cuenca del Pérmico estadounidense para este año del 25% al 20%. La dirección también anunció sus planes de abandonar los activos en Rusia (es decir, la empresa de GNL Sakhalin-1). Esta medida tendrá un impacto de aproximadamente el 1%-2% en los beneficios de la empresa y en su producción de petróleo.

Antes de la publicación de los resultados trimestrales, las acciones de Exxon rondaban los 76 dólares. En el momento de escribir estas líneas, se encuentran a 87.70 dólares.

Por último, el precio actual soporta una rentabilidad por dividendo del 4.0%.

Qué esperar de las acciones de Exxon Mobil

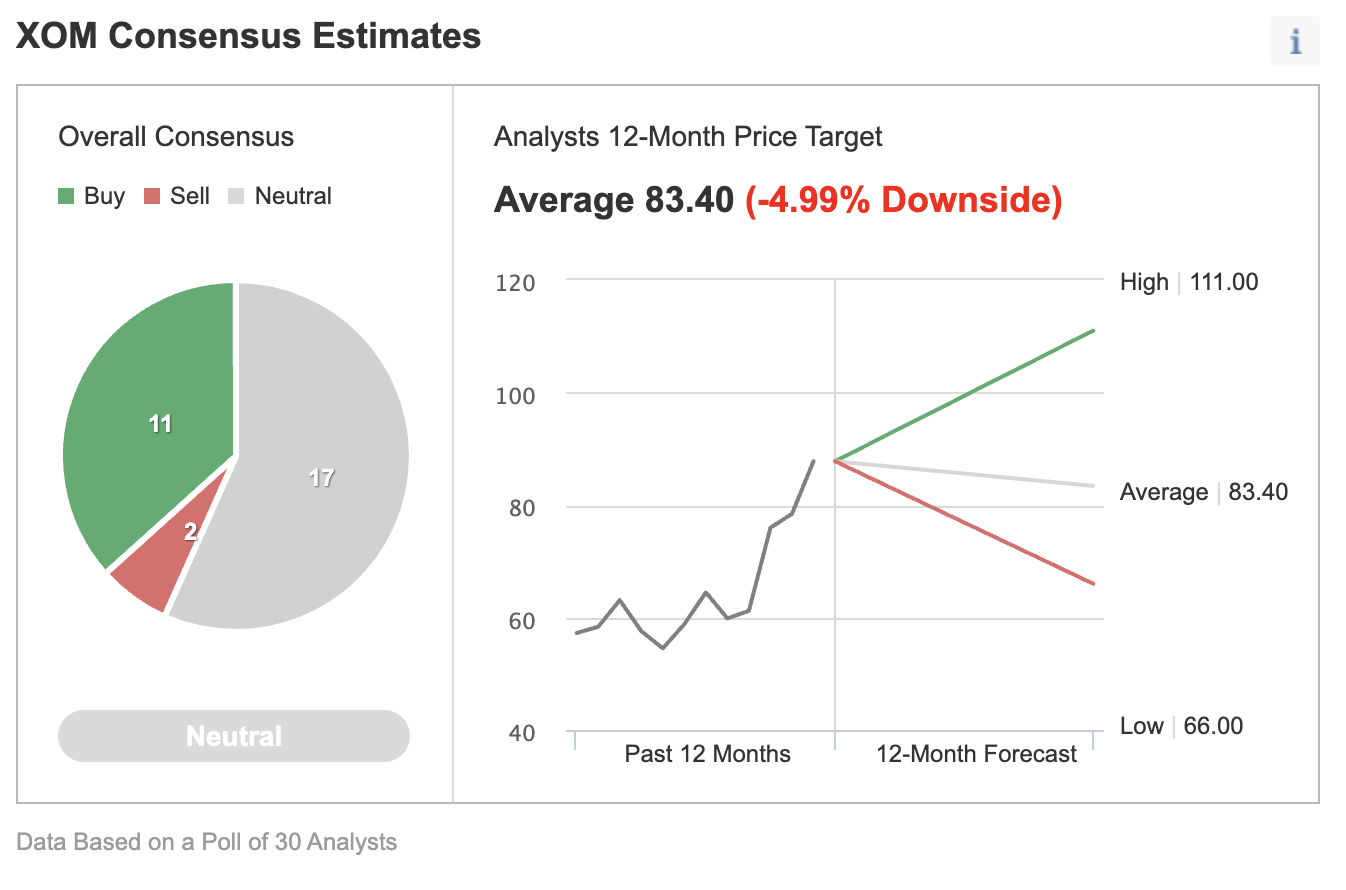

Entre los 30 analistas encuestados a través de Investing.com, las acciones de XOM tienen una calificación "neutral".

Fuente: Investing.com

Mientras tanto, Wall Street tiene un objetivo de precio promedio a 12 meses de 83.40 dólares para la acción, lo que implica una disminución de más del 8% desde los niveles actuales. El rango de precios a 12 meses se sitúa actualmente entre 66 y 111 dólares.

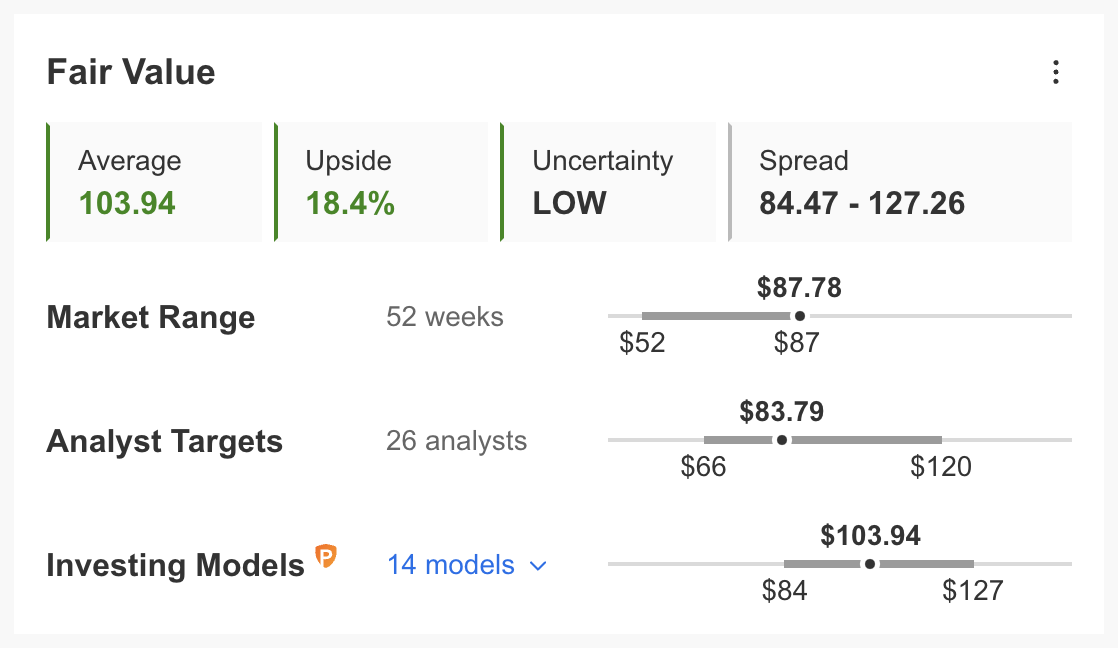

Sin embargo, según una serie de modelos de valoración, como los que pueden considerar los múltiplos precio-beneficio y precio-ventas o los valores terminales, el valor razonable medio de las acciones de Exxon en InvestingPro se sitúa en 103.94 dólares.

Fuente: InvestingPro

En otras palabras, la valoración fundamental sugiere que las acciones podrían subir alrededor de un 14%.

Actualmente, los ratios precio-beneficio, precio-valor contable y precio-ventas de XOM son 16.6x, 2.3x y 1.4x. Las métricas comparables de sus pares se sitúan en 16.2x, 1.6x y 1.3x. Estas cifras demuestran que, a pesar de la reciente subida de precios, la valoración fundamental de las acciones de XOM no es necesariamente exagerada todavía.

Aunque seguimos siendo alcistas con respecto a las acciones de XOM a largo plazo, es probable que se produzca una recogida de beneficios a corto plazo. En ese caso, podríamos ver un posible retroceso hacia los 80 dólares.

Añadir acciones de XOM a las carteras

Los alcistas de Exxon Mobil que no estén preocupados por la volatilidad a corto plazo podrían considerar invertir ahora. Su precio objetivo sería de 103.94 dólares, como sugieren los modelos de valoración fundamental.

Por otro lado, otros podrían esperar que las acciones de XOM bajen en las próximas semanas. Por lo tanto, los operadores que esperan una toma de beneficios en las acciones de Exxon podrían considerar la creación de un spread de opciones de venta bajista.

La mayoría de las estrategias de opciones no son adecuadas para todos los inversionistas minoristas. Por lo tanto, la siguiente discusión sobre las acciones de XOM se ofrece con fines educativos y no como una estrategia real a seguir por el inversionista minorista promedio.

Spread de opciones de venta bajista sobre las acciones de XOM

Precio actual: 87.70 dólares

En un spread de opciones de venta bajista, un operador tiene una opción de venta larga con un precio de ejercicio, o strike, más alto, así como una opción de venta corta con un precio de strike más bajo. Ambas partes de la operación tienen la misma acción subyacente (es decir, Exxon Mobil) y la misma fecha de vencimiento.

El operador quiere que las acciones de XOM bajen de precio. Sin embargo, en un spread de opciones de venta bajista, tanto el beneficio potencial como los niveles de pérdida potencial son limitados. Este tipo de operación se establece por un costo neto (o débito neto), que representa la pérdida máxima.

Veamos este ejemplo:

Para el primer tramo de esta estrategia, el operador podría comprar una opción de venta at-the-money (ATM) o ligeramente out-of-the-money (OTM), como la opción de venta de XOM al 17 de junio de 2022, con un strike de 85 dólares. Esta opción se ofrece actualmente a 5.95 dólares. Al operador le costaría 595 dólares poseer esta opción de venta que vence en algo más de tres meses.

Para el segundo tramo de esta estrategia, el operador vende una opción de venta de XOM, como la opción de venta de XOM al 17 de junio de 2022, con strike de 80 dólares. La prima actual de esta opción es de 4.05 dólares. El vendedor de la opción recibiría 405 dólares, sin contar las comisiones de la operación.

Riesgo máximo

En nuestro ejemplo, el riesgo máximo será igual al costo del spread más las comisiones. En este caso, el costo neto del diferencial es de 1.90 dólares (5.95 - 4.05 = 1.90).

Como cada contrato de opciones representa 100 acciones del título subyacente, es decir, XOM, tendríamos que multiplicar 1.90 dólares por 100, lo que nos da 190 dólares como riesgo máximo.

El operador podría perder fácilmente esta cantidad si la posición se mantiene hasta el vencimiento y ambos tramos expiran sin valor, es decir, si el precio de la acción al vencimiento está por encima del precio de ejercicio de la opción de venta larga (o 85 dólares en nuestro ejemplo).

Máximo potencial de beneficios

En un spread de opciones de venta bajista, el beneficio potencial se limita a la diferencia entre los dos precios de strike menos el costo neto del spread más las comisiones.

Así, en nuestro ejemplo, la diferencia entre los precios de strike es de 5 dólares (85 - 80 = 5 dólares). Y como hemos visto anteriormente, el costo neto del spread es de 1.90 dólares.

El beneficio máximo por acción es de 3.10 dólares (5 – 1.90 = 3.10 dólares) por acción menos las comisiones. Si multiplicamos 3.10 dólares por 100 acciones, el beneficio máximo de esta estrategia de opciones asciende a 310 dólares.

El operador obtendrá este beneficio máximo si el precio de las acciones de XOM está en o por debajo del precio de strike de la opción de venta corta (el strike más bajo) al vencimiento (o 80 dólares en nuestro ejemplo).

Aquellos lectores que hayan operado con opciones con anterioridad probablemente sepan que las posiciones de venta en corto suelen asignarse al vencimiento si el precio de las acciones está por debajo del precio de strike (es decir, 80 dólares en este caso). Sin embargo, también existe la posibilidad de una asignación anticipada. Por lo tanto, habría que supervisar la posición hasta el vencimiento.

Precio de equilibrio de XOM al vencimiento

Por último, también debemos calcular el punto de equilibrio de esta operación. A ese precio, la operación no ganará ni perderá dinero.

Al vencimiento, el precio de ejercicio de la opción de venta larga (es decir, 85 dólares en nuestro ejemplo) menos la prima neta pagada (es decir, 1.90 dólares en este caso) nos daría el precio de equilibrio de XOM.

En nuestro ejemplo: 85 dólares – 1.90 dólares = 83.10 dólares (menos las comisiones).