- A medida que nos adentramos en febrero, un periodo tradicionalmente difícil para las acciones, es prudente explorar los ratios clave que podrían indicar cambios en la confianza del mercado.

- El fortalecimiento del dólar estadounidense, que ha superado el nivel crucial de 102, podría indicar un posible cambio de tendencia en los activos de riesgo, como las acciones.

- Mientras tanto, otros ratios clave revelan divergencias emergentes, indicando potenciales caídas y una rotación hacia valores defensivos.

- En 2024, invierta como los grandes fondos desde la comodidad de su casa con nuestra herramienta de selección de acciones ProPicks impulsada por IA. Más información >>

El periodo de noviembre a enero favorece históricamente a las acciones, y esta tendencia se ha mantenido también este año.

Sin embargo, con el final de este periodo de buenos resultados, ¿es razonable anticipar cierto debilitamiento de las acciones?

Es fundamental insistir en la imprudencia de ir en contra de la tendencia dominante, aunque este pensamiento contrario no sea infrecuente.

Aunque pueda poner en tela de juicio algunas de nuestras estrategias, es esencial permanecer vigilantes y no dejar que influya en nuestras perspectivas alcistas del mercado, al menos a corto plazo.

Nos adentramos en febrero, que históricamente se considera uno de los periodos más complicados para las acciones, especialmente en años electorales. Además, las acciones tienden a enfrentarse a dificultades en el primer trimestre.

En este artículo, examinaremos una serie de ratios clave que podrían ayudarnos a calibrar si se avecina un cambio en la confianza.

1. Acciones de beta alta frente a acciones de beta baja

Comencemos con la relación entre los valores de beta alta y los de beta baja.

Desde noviembre de 2021, las acciones de beta baja se han visto favorecidas, coincidiendo con el descenso del S&P 500.

Posteriormente, se produjo un cambio de tendencia, marcado por la ruptura del triángulo descendente por parte de los valores de beta alta, alineándose con un 2023 positivo para el S&P 500 y alcanzando nuevos máximos históricos.

Actualmente, la relación favorece a los activos de riesgo, pero el canal formado durante el último año sugiere una posible tendencia bajista en las próximas semanas.

Esto se ve reforzado por la divergencia entre el índice estadounidense, que alcanza nuevos máximos, y el ratio, que muestra máximos decrecientes.

Una corrección en una tendencia alcista, incluyendo un potencial retroceso del S&P 500, se consideraría normal.

2. DXY Vs. S&P 500: El dólar estadounidense gana terreno en enero

Ahora mismo, el índice dólar se está fortaleciendo, superando el nivel de 102 e indicando un posible cambio en la dinámica del mercado desfavorable para los alcistas.

El análisis histórico revela que este nivel sirve de umbral crucial entre las tendencias alcistas y bajistas, especialmente en lo que respecta al S&P 500.

Cuando el dólar se mantiene estable por encima de este punto, las acciones suelen experimentar un descenso.

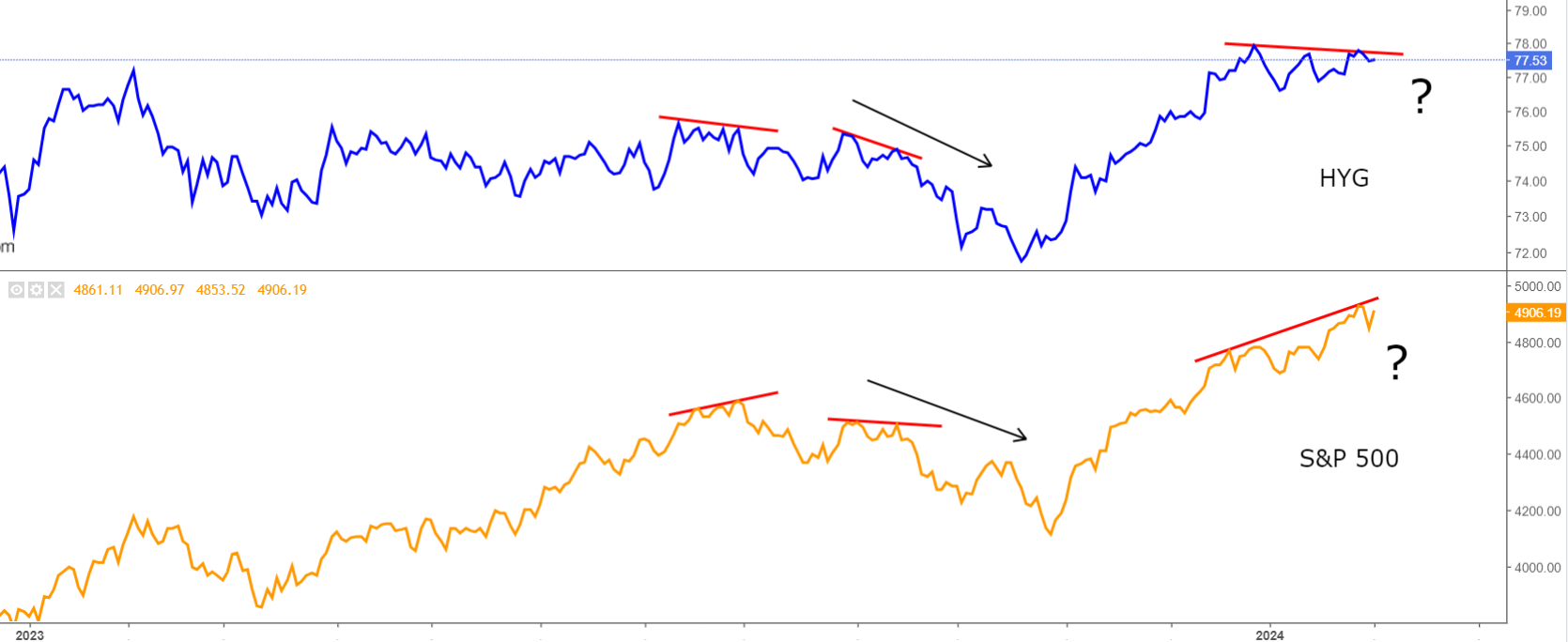

3. Bonos corporativos de alto rendimiento frente al S&P 500

Los posibles descensos se ven corroborados por las acciones de empresas inestables y en dificultades.

Cuando hay miedo y volatilidad, los inversores suelen deshacerse primero de estas acciones. Podemos observar esto en la comparación del ETF de bonos corporativos de alto rendimiento con el S&P 500.

Observando el gráfico, aún nos encontramos en un nivel de calma, pero ha surgido una divergencia con el S&P 500 que ha lastrado las acciones en los últimos meses.

El factor bajista decisivo es la rotación hacia los valores defensivos.

4. Productos de primera necesidad Vs. S&P 500

Si buscamos cambios de tendencia y evaluamos el interés por el riesgo del mercado, la relación entre acciones de productos de primera necesidad y el S&P 500 proporciona información clara.

El ratio respalda actualmente una confianza positiva, con un descenso constante incluso en esta primera parte del año.

Se ha situado por debajo de los mínimos de 2021, salvo en los últimos días, cuando subió por encima de los mínimos de diciembre de 2023, favoreciendo a los valores defensivos.

Febrero podría ser un mes decisivo para identificar retrocesos.

***

Lleve su juego de inversión al siguiente nivel en 2024 con ProPicks

Instituciones e inversores multimillonarios de todo el mundo están ya muy por delante en lo que respecta a la inversión impulsada por la IA, y la utilizan, personalizan y desarrollan para aumentar sus beneficios y minimizar las pérdidas.

Ahora, los usuarios de InvestingPro pueden hacer lo mismo desde la comodidad de sus hogares con nuestra nueva herramienta estrella de selección de acciones basada en IA: ProPicks.

Con nuestras seis estrategias, incluida la emblemática "Titanes Tecnológicos", que superó al mercado en un impresionante 952% durante la última década, los inversores tienen cada mes a su alcance la mejor selección de acciones del mercado.

¿Cómo configurar nuestra cartera en momentos de volatilidad? ¡Configure AQUÍ Y AHORA su cartera más rentable con InvestingPro con esta oferta limitada del 50% de descuento!

¡ÚLTIMA OPORTUNIDAD! Solo por un par de días más podrás llevarte InvestingPro CON DESCUENTO DE HASTA 50%. ¿Quieres más? Te otorgamos un DESCUENTO ADICIONAL en plan 1 año de Pro+ con el código 2024soypro1, o en tu suscripción de 2 años con el cupón 2024soypro2.

Descargo de responsabilidad: Este artículo se ha escrito únicamente con fines informativos; no constituye una solicitud, oferta, consejo o recomendación para invertir, por lo que no pretende incentivar la compra de activos de ninguna manera. Me gustaría recordarle que cualquier tipo de activo se evalúa desde múltiples puntos de vista y es altamente arriesgado y por lo tanto, cualquier decisión de inversión y el riesgo asociado sigue siendo responsabilidad del inversor.