-

Suceden cosas interesantes en Starbucks con el regreso del legendario director general Howard Schultz

-

Starbucks es un valor que puede beneficiarse de las reaperturas posteriores a COVID

-

Los dos primeros factores vienen acompañados de una buena recuperación en las cuentas de resultados

-

Los retos a los que se enfrenta la compañía son macro y también los competidores

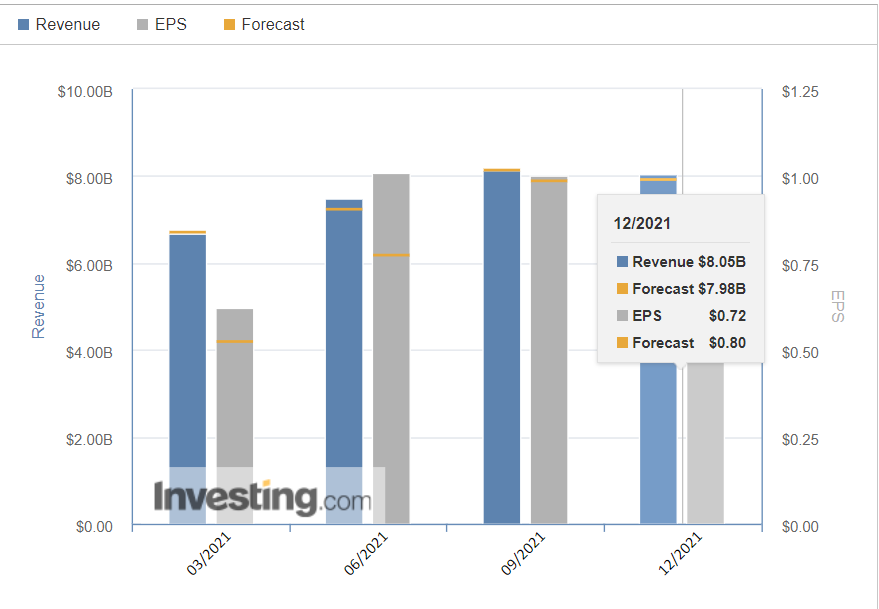

- Las cifras de ventas de los últimos trimestres muestran una tendencia creciente; en algunos casos, superior a las expectativas de los analistas.

- El crecimiento de los beneficios sigue siendo positivo, con la excepción del último trimestre, aunque el valor de 0.72 dólares de beneficio por acción sigue siendo superior en términos interanuales (beneficio por acción del último trimestre de 2020: 0.61 dólares).

-

Tiene una valoración con descuento

-

Tiene un margen de seguridad, con un valor razonable más del 25% por encima del precio actual

-

Una trayectoria de crecimiento muy sólida en cuanto a beneficios e ingresos

-

Un "nuevo" CEO que, sin embargo, conoce la dinámica de la empresa mejor que nadie

-

Las finanzas de cualquier empresa de los últimos 10 años

-

Puntuaciones de salud financiera para la rentabilidad, el crecimiento y más

-

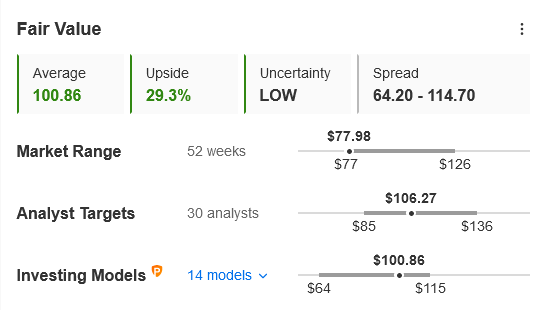

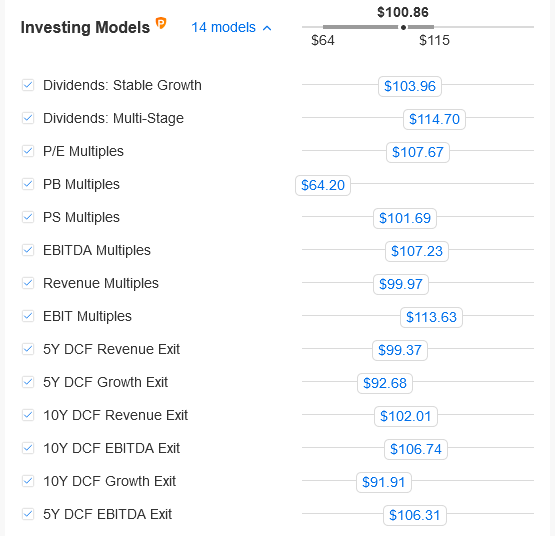

Un valor razonable calculado a partir de docenas de modelos financieros

-

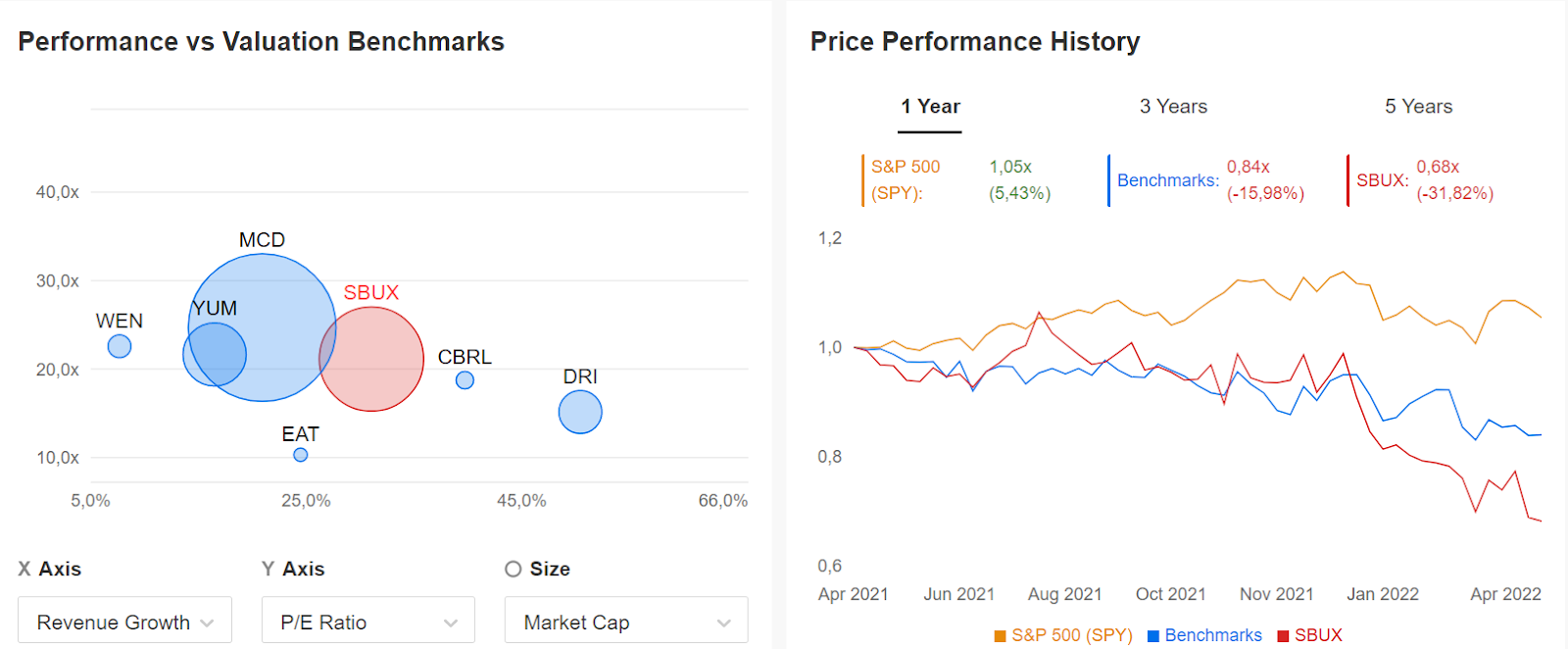

Una rápida comparación con los pares de la empresa

-

Gráficos fundamentales y de rendimiento

En una fase de debilidad en los mercados, los inversionistas deben buscar aquellos valores que sean más capaces de "aguantar" posibles evoluciones negativas en las cotizaciones, porque puedan tener una ventaja competitiva interesante, o porque presenten presupuestos capaces de afrontar posibles periodos negativos incluso a nivel económico.

Todo ello debe ir acompañado de valoraciones que nos permitan un "margen" (o un descuento) sobre la cotización actual, ya que la combinación ganadora para un inversionista debería ser

1. Comprar valores con buenos balances y fuerte ventaja competitiva

2. Comprar estas buenas acciones a un precio con descuento

Utilizando InvestingPro, podemos recuperar los datos útiles para llegar a los puntos vistos anteriormente. (InvestingPro: de momento, solo está disponible en la versión móvil para la página de México. Próximamente, se incluirá en la versión web)

Hoy nos centramos en Starbucks como posible candidato para este perfil.

Starbucks Corporation (NASDAQ:SBUX) es un tostador de café especialista y minorista con operaciones en aproximadamente 82 mercados en todo el mundo. La empresa cuenta con más de 32,000 tiendas operadas y autorizadas por la empresa.

Opera a través de tres segmentos: América, Internacional y Desarrollo de Canales. También vende una variedad de productos de café y té y concede licencias de sus marcas a través de otros canales, como tiendas autorizadas, tiendas de comestibles y servicios de alimentación, bajo varias marcas, incluyendo su marca insignia Starbucks Coffee, Teavana, Seattle's Best Coffee, Evolution Fresh, Ethos, Starbucks Reserve y Princi.

Y más recientemente, la empresa ha sido noticia por el regreso de su veterano director general, Howard Schultz, para ponerse al frente de la compañía, que se enfrenta a un panorama incierto, según la evolución de la cotización de las acciones y el entorno macro. Entonces, ¿dónde nos deja esto?

(Nota: precios y gráficos al cierre del lunes 25 de abril)

La reciente caída de Starbucks

Gráficamente, observamos que Starbucks ha seguido la tendencia del mercado estadounidense, en general, con los máximos alcanzados en 2021, y el posterior descenso hasta la fecha de más del 36% desde el máximo del año anterior.

Lo que ahora debemos entender, por tanto, es si esta caída, combinada con las valoraciones fundamentales de la acción, puede representar un buen punto de entrada para una posible compra o no.

La salud financiera de Starbucks

Volvamos a los resultados trimestrales, en los que tenemos acceso gratuito a muchos aspectos interesantes.

De hecho, hay dos cosas importantes que destacan de los resultados de Starbucks (véase más abajo):

Perspectivas de la historia de crecimiento de Starbucks

Para profundizar y entender lo que puede valer la acción, podemos sacar la cuenta de resultados y otras características en InvestingPro+.

Además de disponer de los datos financieros completos de los últimos 10 años, Pro nos permite exportar los datos a hojas de cálculo de Excel o Google, por si queremos hacer cálculos personalizados.

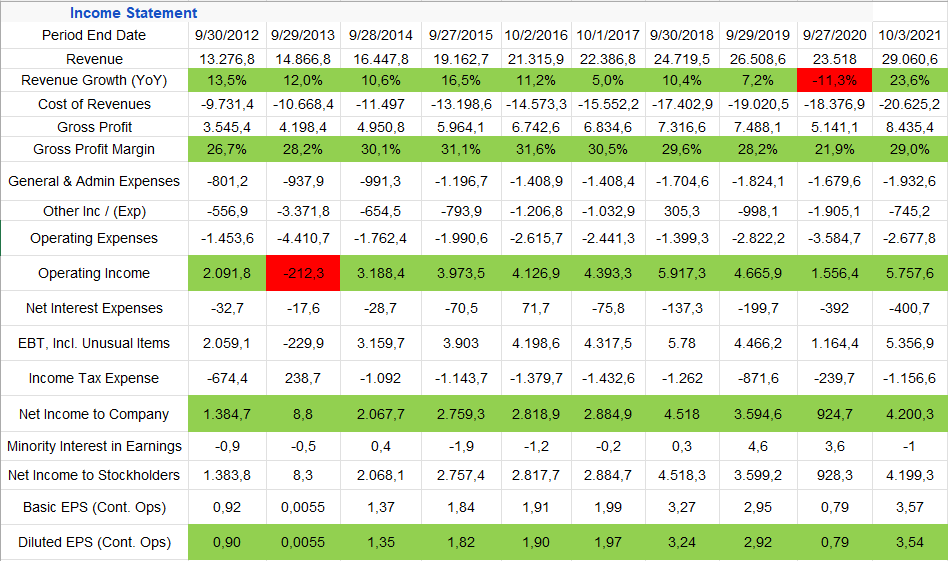

Inmediatamente notamos en la cuenta de resultados, el crecimiento constante (en verde) de la facturación, excepto en el año 2020 donde, obviamente debido al COVID, muchas tiendas tuvieron que cerrar durante algún periodo.

A pesar de esto, en el último trimestre, vimos un aumento del 13% en las ventas globales, de las cuales, el 3% provino del crecimiento del ticket medio y el 10% restante del número de transacciones.

Fuente: InvestingPro+

Fuente: InvestingPro+

En la imagen anterior, las líneas verdes nos cuentan una historia de crecimiento rentable y de ingresos duraderos a lo largo de los años. También vemos que los márgenes brutos de Starbucks se han mantenido históricamente consistentes y altos en torno al 29%.

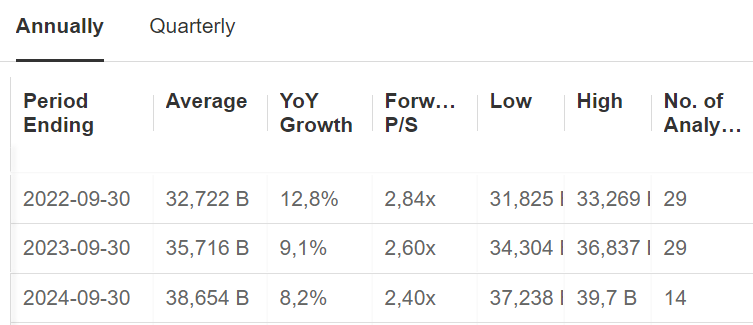

Los analistas siguen proyectando un crecimiento positivo de los ingresos para los próximos años, anticipando un crecimiento de alrededor del 10%, en línea con las tasas históricas.

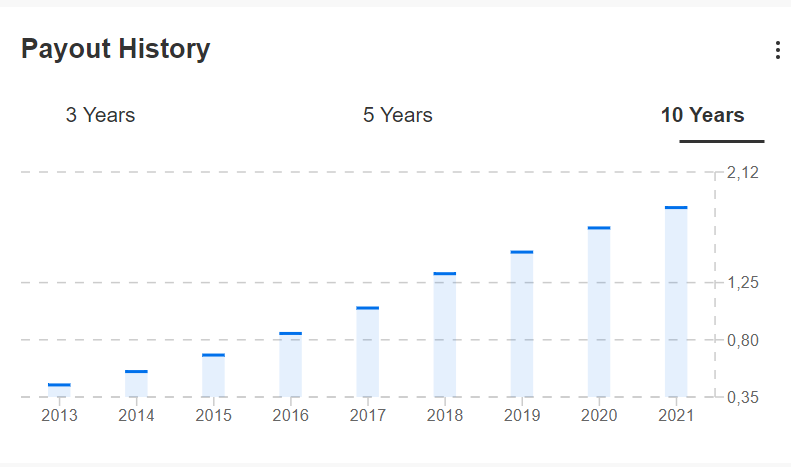

Otro aspecto que debemos considerar es el de los dividendos. De hecho, no sólo vemos un ratio de payout (porcentaje de los beneficios que luego se pagan a los accionistas) creciente, sino que además la rentabilidad media por dividendo muestra una buena tendencia y mantiene valores entre el 1.5% y el 3% desde hace varios años.SBUX Dividend Payout History

Valor de Starbucks

Esto nos prepara para la sección final de nuestro análisis, donde debemos estimar un posible rango de precios y compararlo con el valor actual de la acción, para ver si tenemos un margen de seguridad necesario que nos permita realizar nuestra inversión.

Modelos financieros de SBUX de InvestingPro+

En el caso de Starbucks, podemos ver que el valor intrínseco de Pro+ es un 29.4% mayor que el valor actual de la acción. Podemos interpretar esto como un "margen" que tenemos sobre el valor correcto de la acción, o en otras palabras, el margen de que la acción suba si las cosas van bien y el colchón si las cosas van mal. Normalmente, considero que un valor óptimo del 25% o más es un margen potencialmente atractivo.

Por último, les recuerdo que el valor justo anterior es el "promedio" de 13 modelos diferentes, que tienen en cuenta los distintos aspectos de las valoraciones.

Como podemos ver en la imagen superior, sólo 1 modelo de los 13 (el método de los "múltiplos" con PB) expresa valores razonables más bajos que los demás modelos, donde casi todos ven que la acción vale más de 100 dólares.

Si a continuación analizamos la valoración relativa (hacia los competidores y hacia el mercado), podemos ver que Starbucks está bien posicionada en términos de crecimiento de la facturación, tamaño y valoración. (McDonald's (MCD)), por ejemplo, es más cara).

Fuente: InvestingPro+

Por último, entre los elementos más delicados, hay que considerar que uno de los principales retos del "nuevo" director general será gestionar la "sindicalización" de los empleados, por una situación de gestión de recursos humanos extremadamente delicada en empresas de este tipo.

Conclusiones

En resumen, estos son los principales puntos de mi análisis sobre Starbucks:

Estamos ante una posible "Compra" de un valor para incluir en nuestra cartera.

Si le resulta útil mi análisis y quiere recibir actualizaciones cuando las publique en tiempo real, haga clic en el botón SEGUIR de mi perfil.

***¿Quiere ponerse al día con su próxima idea? Con InvestingPro+, puede encontrar:

Y mucho más. Obtenga rápidamente todos los datos clave, para que pueda tomar una decisión informada, con InvestingPro

(InvestingPro: De momento, solo está disponible en la versión móvil para la página de México. Próximamente, se incluirá en la versión web)