- El rally del dólar estadounidense se detuvo la semana pasada tras la publicación de las minutas de la Fed.

- Esta semana, el billete verde está atento a datos clave de inflación y PIB.

- Podría dispararse hacia 106 si los datos son favorables.

- Invierte como los grandes fondos por menos de 9 dólares al mes con nuestra herramienta de selección de acciones ProPicks impulsada por IA. Aprende más aquí >>

El reciente ascenso del dólar estadounidense se detuvo la semana pasada a medida que las expectativas de inflación disminuyeron, lo que impulsó el apetito por el riesgo y provocó el retroceso del billete verde.

Los participantes del mercado ahora están cada vez más anticipando un posible recorte de tasas de la Fed a finales de este año. Las probabilidades actualmente sugieren una probabilidad del 50% de un recorte en septiembre, aumentando al 63% para noviembre y un considerable 82% para diciembre.

Esta semana, eventos clave podrían influir aún más estas expectativas. Los discursos de los miembros de la Fed y la publicación de datos del PIB del jueves serán observados de cerca por los inversores.

Además, el índice de precios PCE, un indicador clave de inflación para la Fed, estará bajo escrutinio. El mes pasado, el dólar se debilitó después de que los datos del PCE revelaran una desaceleración en el aumento de los precios al consumidor.

De manera similar, una tendencia descendente continua en el índice este mes podría ejercer presión sobre el dólar, mientras que los comentarios agresivos de los legisladores podrían estabilizarlo.

En última instancia, la Fed sigue centrada en mantener la inflación dentro de su objetivo del 2%, y sus acciones influirán tanto en las perspectivas del mercado como en la dirección del dólar.

El Índice del Dólar (DXY) se encuentra actualmente en un tira y afloja entre soporte y resistencia. Después de un fuerte movimiento hacia arriba, el índice retrocedió en abril y mayo, encontrando soporte alrededor de 104.

Esta corrección puede verse como una pausa natural después de una subida significativa. El DXY se recuperó a lo largo de la semana pasada, pero se debilitó ligeramente después de la publicación de datos el último día de negociación.

Los datos económicos de esta semana serán cruciales para determinar la dirección del DXY. Datos más fuertes de lo esperado sobre el crecimiento (tasa de crecimiento del PIB) y los gastos de consumo personal (PCE) podrían empujar el índice por encima de 105.

Una ruptura por encima de este nivel podría indicar una continuación del aumento, alcanzando potencialmente las regiones de 106 en el corto plazo. Esto probablemente reduciría el apetito por el riesgo y aceleraría la salida de activos riesgosos y monedas de bajo rendimiento.

Por otro lado, cierres diarios por debajo de 104.5, combinados con comentarios moderados de los responsables políticos o datos económicos más débiles de lo esperado, podrían provocar una nueva caída del DXY. En general, el índice se encuentra actualmente en una posición de esperar y ver.

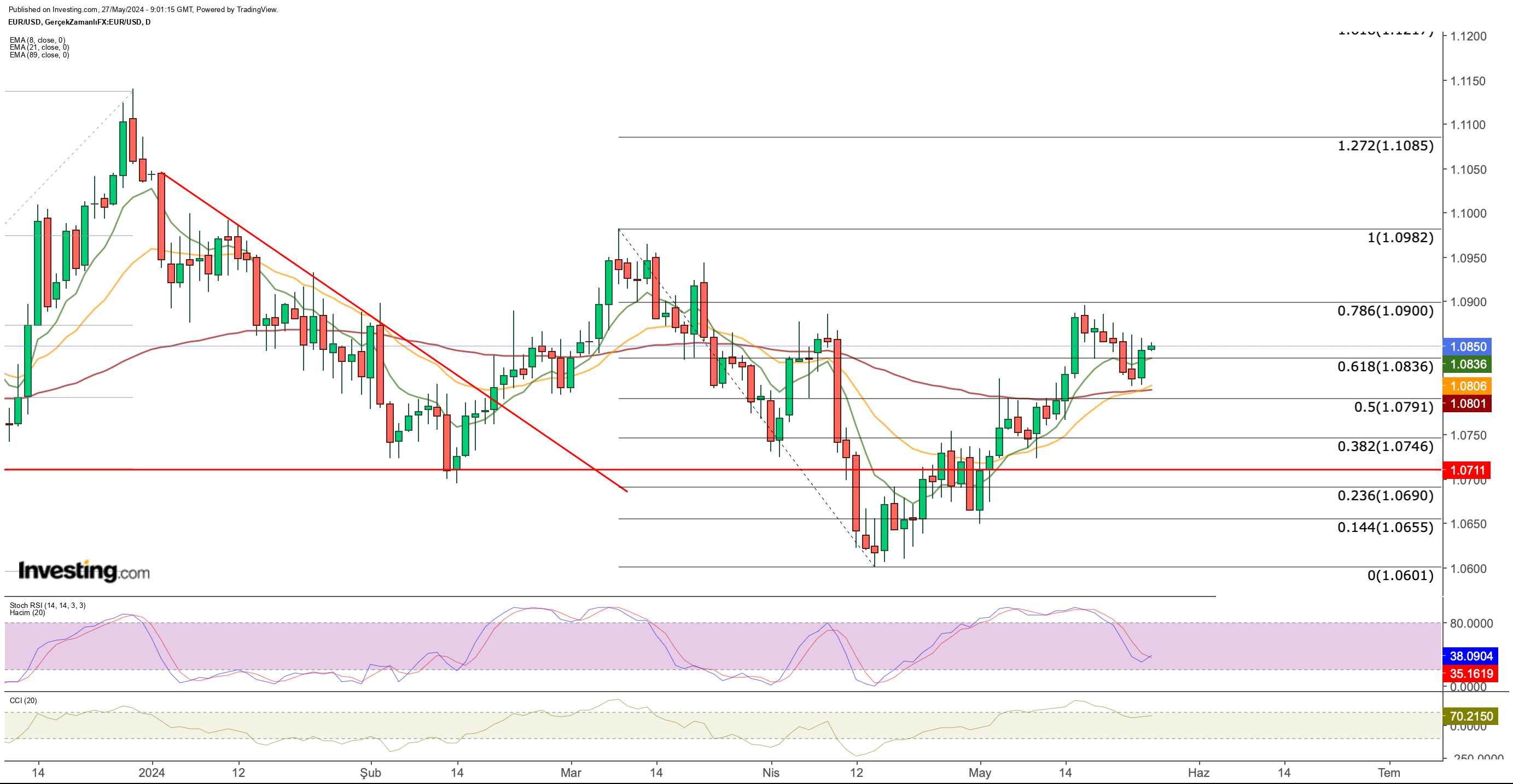

Las expectativas de recortes de tasas impulsan al EUR/USD

Los datos de inflación de esta semana de Alemania y la zona euro en general serán la pieza final del rompecabezas para determinar si Europa se embarca en un ciclo de recortes de tasas.

Los comentarios recientes de funcionarios del BCE, incluido Joachim Nagel, destacan una postura cautelosa a pesar de las expectativas del mercado de un recorte de tasas en junio.

Si bien reconoció el sentimiento actual, Nagel enfatizó el enfoque del banco en monitorear los datos y la perspectiva económica global incierta.

A la luz de estos desarrollos, la paridad del EUR/USD (tipo de cambio) está bajo estricta vigilancia. La recuperación del euro frente al dólar se estancó en 1.09 la semana pasada, pero el debilitamiento del dólar del viernes frenó la caída a 1.08.

Técnicamente, 1.08 actúa como soporte a corto plazo para el euro. Un cierre semanal por encima de 1.09 indicaría una posible continuación de la tendencia.

Es alentador que las medias móviles exponenciales (EMA) a corto y medio plazo en el gráfico EUR/USD se posicionen de manera alcista por encima de 1.09.

Además, el indicador RSI estocástico diario sugiere un posible cambio de tendencia sin llegar a territorio de sobreventa. Sin embargo, superar la resistencia de 1.09 sigue siendo el obstáculo clave para que estas señales ganen fuerza.

A pesar del potencial de apreciación del euro, la diferencia significativa de rendimiento entre la eurozona y Estados Unidos sigue siendo un obstáculo importante.

Siendo un recorte de tasas en la eurozona más probable que en Estados Unidos, los inversores pueden verse atraídos hacia activos estadounidenses que ofrecen rendimientos más altos. Esto sugiere que las publicaciones de datos de Estados Unidos podrían tener, en última instancia, un impacto más significativo en la paridad del EUR/USD.

Oro: ¿Un tropiezo a corto plazo o un cambio de tendencia a largo plazo?

Los precios del oro experimentaron un viaje en montaña rusa la semana pasada, marcado por una volatilidad significativa. Después de alcanzar un máximo histórico de $2,450 al comienzo de la semana, el oro perdió casi un 5% al cierre. Esta reversión se puede atribuir a un fortalecimiento del dólar y una disminución del apetito por el riesgo, junto con las preocupaciones sobre la inflación planteadas en las minutas del FOMC.

Sin embargo, algunos analistas ven esto como una corrección a corto plazo. El alivio de las expectativas de inflación, la posibilidad de que la Fed recorte las tasas de interés a finales de este año y la continua demanda fuerte de oro por parte de los bancos centrales se consideran factores de apoyo para la perspectiva a largo plazo.

Técnicamente, el oro logró mantenerse por encima de niveles clave de soporte durante el retroceso, lo que se considera un indicador positivo para una posible continuación de la tendencia alcista.

La zona promedio de 2,350-2,370 dólares es la primera zona de resistencia a observar, mientras que la zona de soporte crítico se encuentra entre 2,300-2,325 dólares. Los movimientos de precios de esta semana y cualquier publicación adicional de datos económicos serán cruciales para determinar la dirección futura del oro.

***

Lleva tu inversión al siguiente nivel en 2024 con ProPicks

Las instituciones y los inversionistas multimillonarios de todo el mundo ya están a la vanguardia en lo que respecta a la inversión impulsada por IA, utilizándola, personalizándola y desarrollándola ampliamente para aumentar sus ganancias y minimizar las pérdidas.

Ahora, los usuarios de InvestingPro pueden hacer lo mismo desde la comodidad de su hogar con nuestra nueva herramienta estrella de selección de acciones impulsada por IA: ProPicks.

Con nuestras seis estrategias, incluida la principal "Titanes tecnológicos", que superó al mercado en un increíble 1,745% en la última década, los inversionistas tienen la mejor selección de acciones del mercado al alcance de sus dedos todos los meses.

¡Suscríbete aquí y no te pierdas nunca más un mercado alcista!

¡No olvides tu regalo gratis! Usa los códigos de cupón OAPRO1 y OAPRO2 al finalizar la compra para obtener un 10% de descuento adicional en los planes anual y bianual de Pro.

Descargo de responsabilidad: Este artículo está escrito únicamente para fines informativos; no constituye una solicitud, oferta, consejo o recomendación para invertir, por lo que no tiene como objetivo incentivar la compra de activos de ninguna manera. Quiero recordarle que cualquier tipo de activo se evalúa desde múltiples puntos de vista y es altamente riesgoso, por lo tanto, cualquier decisión de inversión y el riesgo asociado recae en el inversionista.