Los mercados se apartaron de máximos semanales la semana pasada ante la disminución del volumen, aunque ha sido un movimiento a la baja bastante ordenado. Los niveles de soporte están ahí para que los índices se apoyen en ellos.

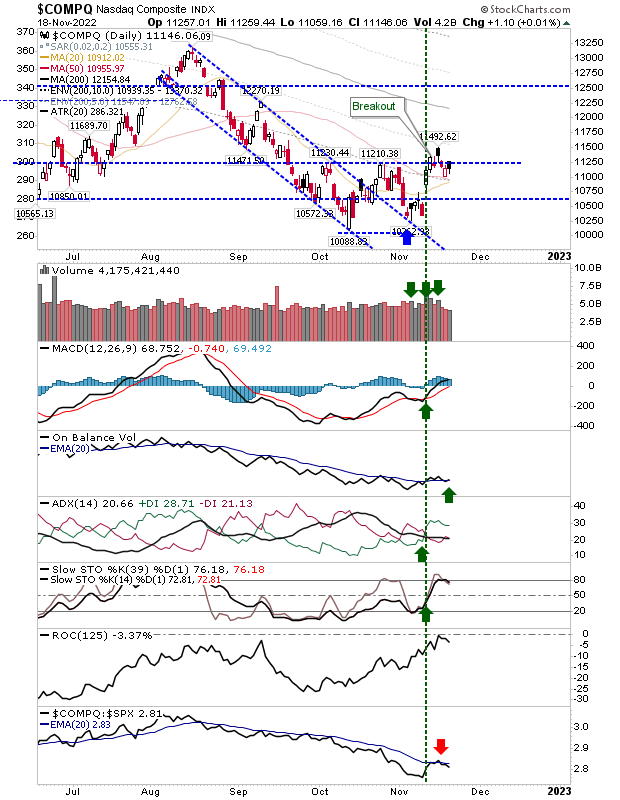

El Nasdaq tiene su MM de 50 días junto con su MM de 20 días para usar como niveles de soporte. La "vela negra" suele ser una vela bajista intradía, pero como no está posicionada como máximo de oscilación, tiene menos peso. Los datos técnicos son positivos en términos netos, aunque se observa una nueva tendencia bajista frente al S&P 500. Una vela ideal sería una "doji" funeraria o un martillo alcista como punto final a este descenso.

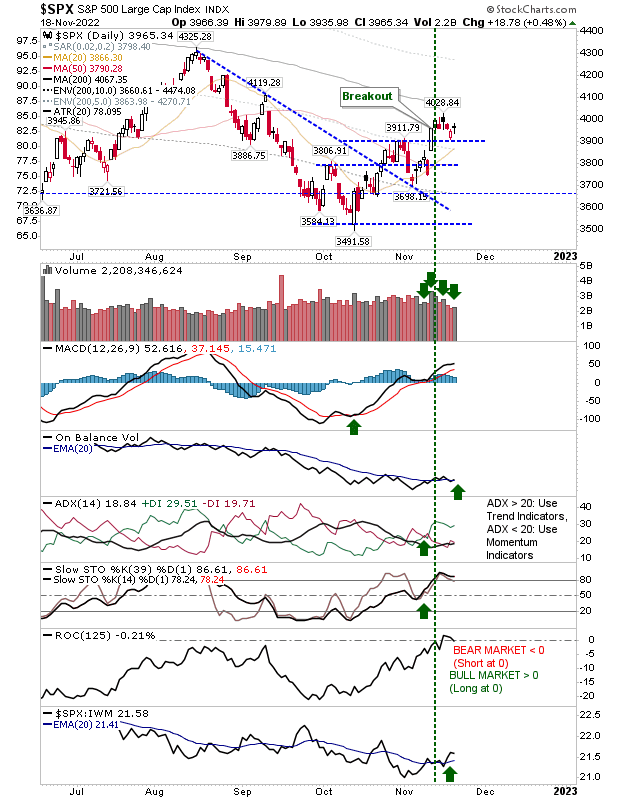

El S&P se mantiene justo por debajo de su MM de 200 días y por encima de los máximos de oscilación de octubre. El volumen aumentó hasta computar como día de acumulación, y la secuencia de los últimos días de compra bastó para generar un resorte de "compra" en el balance de volúmenes.

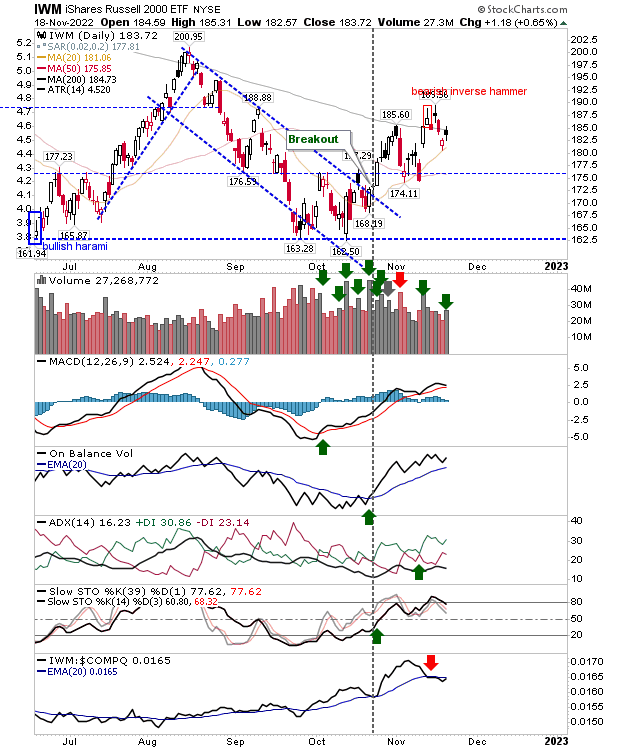

El Russell 2000 volvió a su MM de 200 días, y se encuentra en el nivel de soporte de la MM de 20 días. Tras un fuerte periodo de rendimiento superior al del Nasdaq, la relación se ha estancado, pero otros indicadores técnicos son netamente alcistas. La compresión de las MM de 200 y 20 días podría ser el catalizador del próximo movimiento.

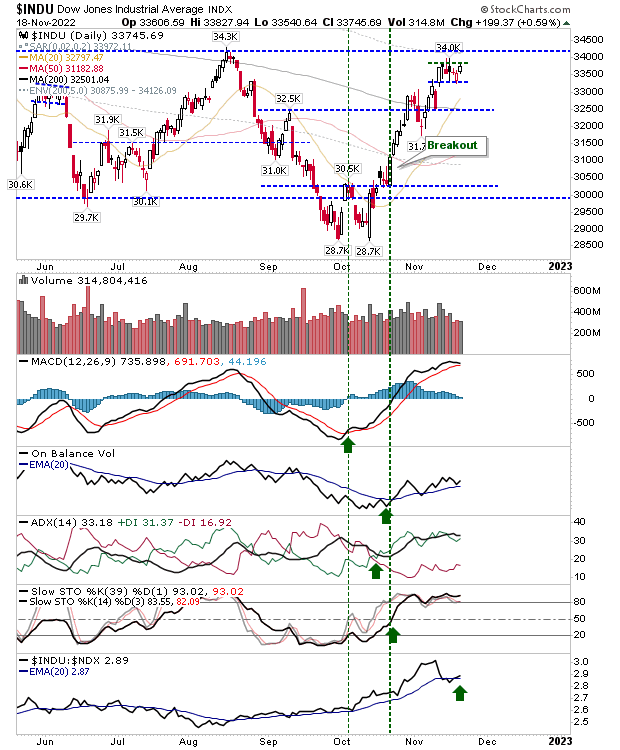

El índice que disfruta del mejor rendimiento ahora mismo es el Dow Jones de Industriales. Ha formado un buen asidero justo por debajo de los máximos de agosto y va camino de un repunte significativo. Los datos técnicos son netamente alcistas, con una tendencia de mejora en la acumulación del balance de volúmenes.

En general, la acción del viernes fue positiva. El Dow Jones Industrial Average parece ir a liderar la carrera de los índices y yo creo que el S&P seguirá pronto su ejemplo.