Va a ser una semana de negociación acortada por un festivo: este lunes el mercado sólo abrirá medio día, mientras que el mercado permanecerá cerrado el martes. Será una semana agitada con muchos datos, empezando el lunes con los datos del ISM de junio y cerrando la semana con el informe de empleo.

Salvo catástrofe, creo que la Fed volverá a subir los tipos en julio. Los futuros de los fondos de la Fed están valorando en un 81% la posibilidad de una subida en julio, y la tasa de los bonos de EE.UU. a dos años ha superado algunos niveles de resistencia clave.

Mucha gente cree que al mercado ya no le preocupa la Fed ni las subidas de tipos, algo con lo que me temo que no estoy de acuerdo. El mercado de valores no ha respondido más negativamente a las subidas de tipos de la Fed porque el rendimiento de los bonos se ha mantenido más o menos dentro de un rango, situándose los bonos a 10 años entre el 3,3% y el 4% aproximadamente.

Esto se debe a que el mercado de bonos creía que el problema bancario provocaría un giro por parte de la Fed y un ciclo de recorte de tipos pero, por ahora, eso ha resultado ser erróneo. Ahora los tipos están a punto de corregir ese error y subir.

Lo que hace que el mercado de valores responda no siempre son los tipos en sí, sino el tipo de cambio. En este caso, una subida de los tipos a 10 años por encima del 4% probablemente llamaría la atención del mercado de valores y provocaría su reacción.

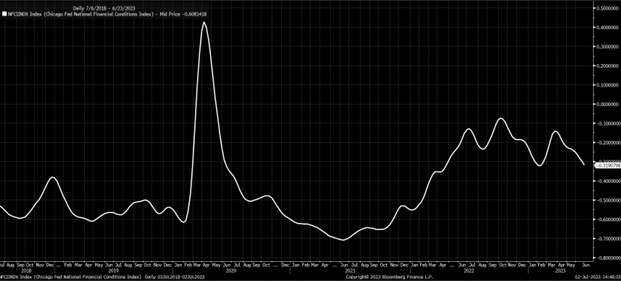

Pero con los tipos dentro del rango, los diferenciales se han estrechado, la volatilidad implícita ha disminuido y el dólar se ha estancado, lo que ha permitido que las condiciones financieras se relajen y el mercado de valores suba. Pero, de nuevo, creo que esto está terminando porque, como vengo diciendo desde hace tiempo, la economía sigue siendo más robusta de lo esperado, y la inflación es más persistente de lo previsto. Esto significa que los tipos en el extremo largo de la curva se encuentran probablemente en niveles demasiado bajos.

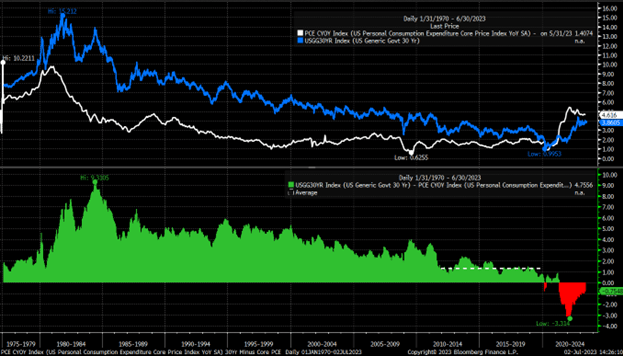

Este periodo ha sido la primera vez desde 1975 que el rendimiento de los bonos a 30 años se ha situado por debajo del PCE subyacente, y esto nos dice casi cuánto tienen que subir los tipos a partir de ahora, en vista del aumento de la mayor solidez de la economía, que probablemente será de otros 75-100 puntos básicos.

Los tipos a 30 años parecen presentar un patrón de taza con asa, y creo que es un escenario de configuración alcista para que los tipos a 30 años reconquisten sus máximos de octubre y superen con creces esos máximos de octubre.

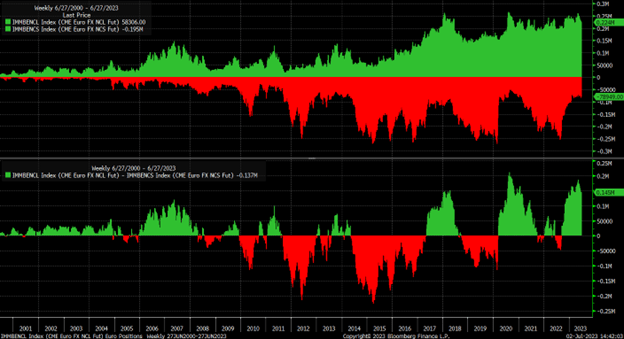

Si los datos siguen respaldando la fortaleza de la economía estadounidense y los tipos suben, el dólar podría experimentar una fuerte subida, especialmente frente al euro. Las posiciones exceptuando las comerciales son muy largas en términos netos y, en general, los contratos de futuros sobre el euro, y si el dólar empieza a fortalecerse, esas posiciones largas tendrían que deshacerse.

El euro parece estar formando un patrón de cabeza y hombros, y si el euro cae por debajo de 1,05, el dólar podría ver un movimiento considerable al alza y el euro podría volver a la paridad.

¿Por qué son importantes los tipos y el dólar?

Si el periodo de estancamiento de los tipos y del dólar está llegando a su fin, entonces el periodo de relajación de las condiciones financieras está llegando a su fin, y la volatilidad implícita disminuye, y el mercado de valores sube. Además de esto, vemos cómo abandona el sistema la liquidez a medida que se rellena la cuenta general del Tesoro y los saldos de reserva han descendido a unos 3 billones de dólares.

Si el S&P 500 se detuviera en su nivel actual, no sería sorprendente, y sería fácil de explicar, ya que supondría una extensión del 100% frente a los mínimos de cierre del 12 de octubre, los máximos del 2 de febrero y los mínimos del 13 de marzo. También alcanza una línea de tendencia desde los mínimos intradía del 13 de octubre.

Una vez más, el rumbo que tomen las acciones dependerá de la evolución de los tipos y del dólar. La subida de los tipos por encima del intervalo vigente desde mediados de octubre y el nuevo ajuste de las condiciones financieras supondrán un importante obstáculo. Obsérvese también que el índice registró nuevos máximos el viernes, pero el RSI no; ésa es la primera señal de una posible divergencia bajista.

El Nasdaq 100 no registró nuevos máximos el viernes y se mantuvo por debajo de los máximos del 16 de junio y de la extensión del 1,618%.

Además, observen que el sector biotecnológico ha quedado totalmente al margen de este repunte, lo que me parece extraño porque, si los tipos realmente no importaran, entonces el ETF S&P Biotech, digo yo, no estaría rindiendo mucho mejor de lo que lo hace.