Las acciones en EE. UU. sufrieron otro revés ayer debido al ajuste del carry trade, y este impacto se reflejó en Japón con una caída del Nikkei 225. Desde entonces, el Nikkei se ha recuperado un 10,2%, compensando casi en su totalidad la caída del 12,4% que sufrió el lunes y que lo había llevado a territorio de mercado bajista. Esta mañana, Wall Street muestra signos de estabilidad, con los futuros del S&P 500 subiendo un 1,5%.

- ¿Qué hacemos en este momento de volatilidad? ¿Es momento de comprar o vender? Averígüelo con InvestingPro: Haga clic aquí y revise las métricas clave como el Valor Razonable asignado a partir de más de una decena de modelos financieros, la salud financiera de la empresa y las perspectivas de los analistas.

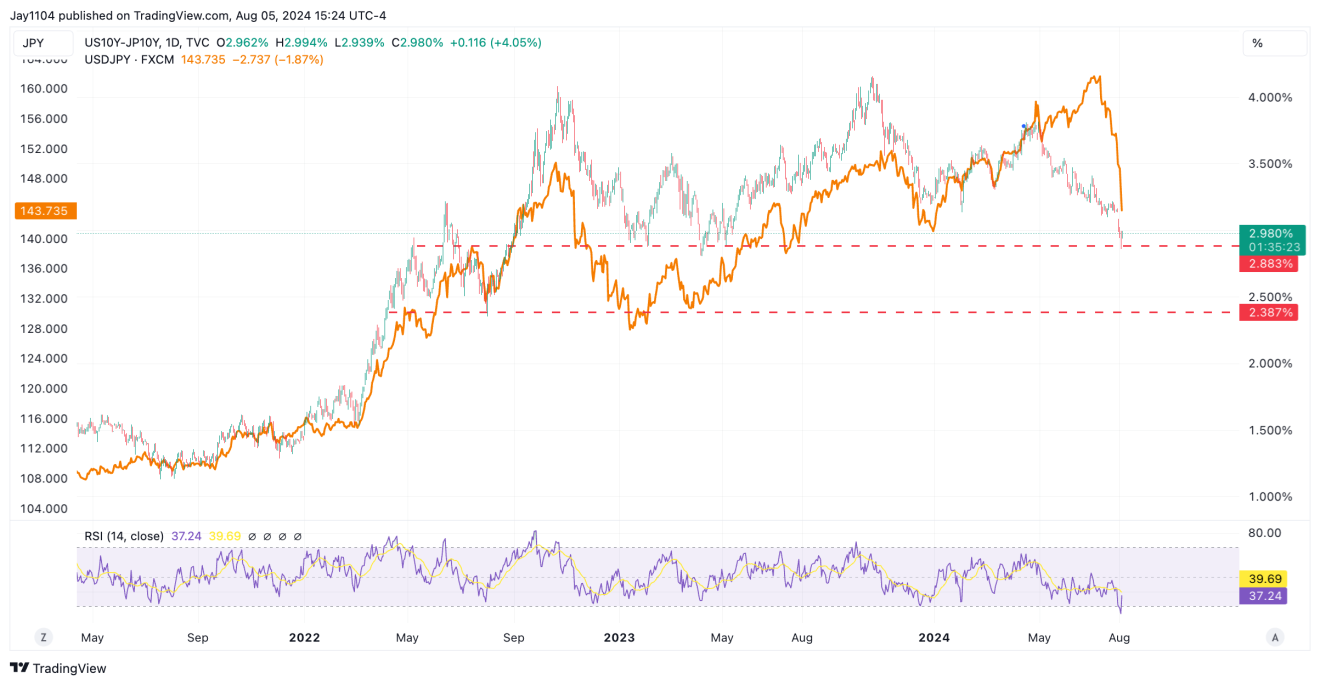

Lo más importante es entender hasta dónde llega este ajuste y cuál es el punto de equilibrio, ya que eso nos dirá cuándo lo peor ha pasado. Al observar las diferencias entre el bono a 10 años de EE. UU. y el de Japón, estamos en algún tipo de punto de inflexión para este carry trade en yenes, ya que la diferencia es de alrededor del 2,9%. Una ruptura del soporte en esta región del 2,9% probablemente llevará a una mayor reducción de la diferencia y a una caída del yen.

Si la diferencia se estabiliza, el par USD/JPY también se estabilizará. Así de sencillo.

Exigir recortes de emergencia es absurdo

El S&P 500 ni siquiera ha bajado un 10% todavía, pero ya hay quienes piden recortes de tasas de emergencia. Si el S&P 500 cayera un 10%, la Fed podría empezar a reducir las tasas en 75 puntos básicos entre reuniones. Esto es ridículo. Lo peor que podría hacer la Fed ahora sería recortar las tasas, ya que eso aumentaría el riesgo moral y provocaría el colapso de los diferenciales de tasas de interés, empeorando la reciente situación del USD/JPY.

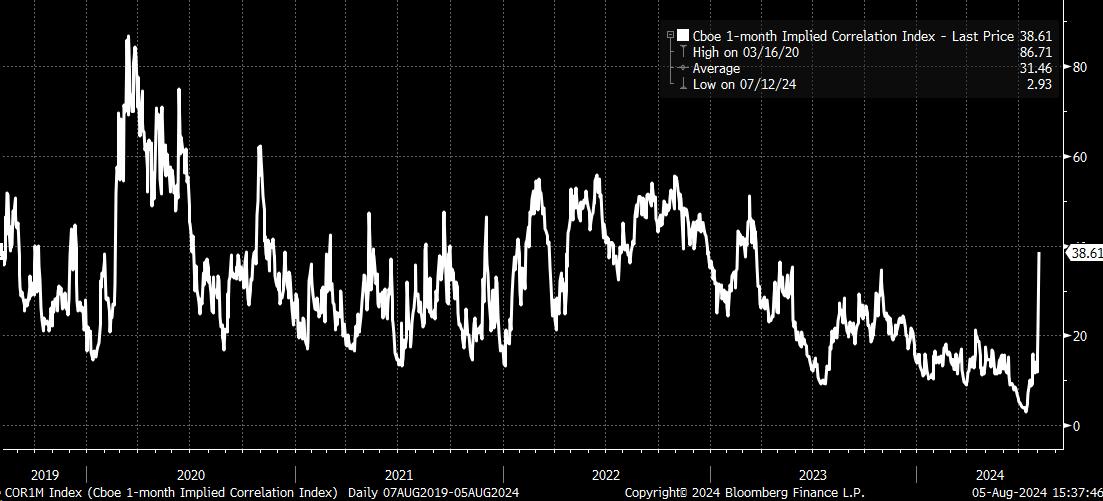

El S&P 500 aún puede caer mucho más antes de que esto termine, y aún así estaría por encima de los niveles de octubre de 2023, cuando subió sin razón aparente, más allá de la relajación de las condiciones financieras y la disminución de la volatilidad implícita. El USD/JPY ayudó a crear esas condiciones, pero ahora se están deshaciendo y estamos viendo una ampliación de los diferenciales de rendimiento. Esto significa que las condiciones financieras se están endureciendo nuevamente.

Mientras tanto, la dispersión de la volatilidad ha quedado atrás, con el índice de correlación implícita alcanzando 38 ayer. ¿Cómo se ve ahora aquel valor inferior a tres del 12 de julio?

Eso es todo por ahora. ¿Podría el mercado repuntar esta semana? Sí, es posible. ¿Podría reinar el optimismo durante uno o dos días? También es probable. Sin embargo, el Banco de Japón ya subió las tasas y esto no cambiará. La Fed parece decidida a recortar tasas en algún momento, y eso tampoco cambiará. La era de tasas altas por más tiempo ha llegado a su fin. Además, el dinero que antes se movía de los bonos a las acciones está regresando a los bonos.

- En el escenario actual de inversión, el mercado de valores ofrece oportunidades únicas si los inversores toman las decisiones correctas. Y para aprovechar al máximo estas oportunidades, InvestingPro se posiciona como una herramienta indispensable. ⚡ Haga clic aquí para utilizar el buscador de acciones más poderoso y encuentre las verdaderas joyas del mercado⚡