Este artículo fue escrito en exclusiva para Investing.com

- El sector especulativo de la biotecnología sufrió su peor caída histórica de los últimos 16 meses

- Un reciente impulso desde el nivel de soporte de largo plazo crea una sólida configuración de riesgo/recompensa para los traders de swing

- Sin embargo, una tendencia estacional bajista es un gran obstáculo para este espacio de alto riesgo

Los valores biotecnológicos han sido los más afectados durante el grave retroceso de la especulación que comenzó a principios de 2021. Aunque el S&P 500 registró máximos históricos a principios de enero de este año, muchas otras partes de los mercados de acciones ya se encontraban en territorio bajista. La tendencia a la baja continuó durante la primera mitad de 2022. El ETF SPDR® S&P Biotech (NYSE:XBI) sufrió su peor caída desde su creación, más dramática que la registrada durante la Gran Crisis Financiera de 2008.

El XBI ha caído más de un 60% desde sus máximos de 2021

Fuente: Koyfin Charts

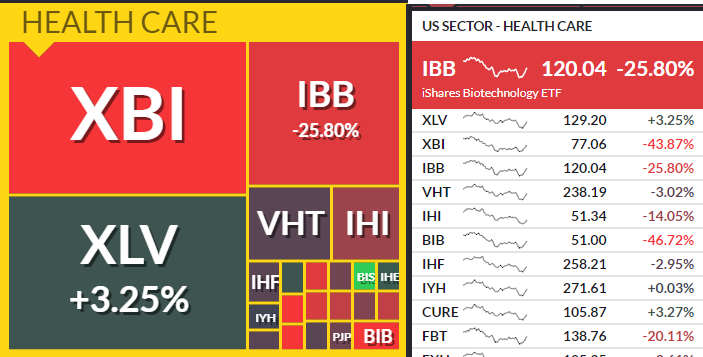

En este último año, el XBI ha perdido un enorme 44%, con un rendimiento muy inferior al del mercado de valores en general y al del sector de la salud. Sin embargo, los inversores pueden jugar con el sector de otra manera. El ETF iShares Biotechnology (NASDAQ:IBB) es un producto ponderado por capitalización, mientras que el XBI es un fondo de ponderación homogénea. En esencia, el XBI es de pequeña/mediana capitalización y el IBB es de gran capitalización.

Tanto el XBI como el IBB han bajado mucho estos últimos 12 meses, ya que el ETF del sector es positivo

Fuente: FinViz

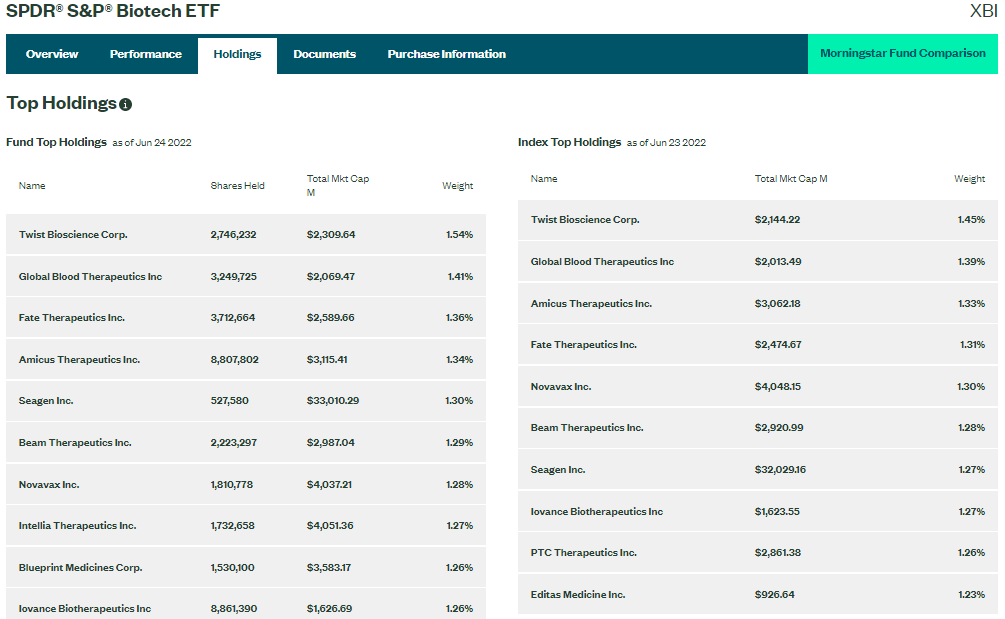

Pero profundicemos en el XBI. Según SSGA Funds, el ETF trata de proporcionar resultados de inversión que, antes de comisiones y gastos, se correspondan en general con la rentabilidad total del índice S&P Biotechnology Select Industry . Las participaciones del XBI son altamente especulativas. Hay muchos fabricantes de medicamentos y empresas terapéuticas de nicho en el ETF. Es un vehículo más arriesgado para ganar exposición a la industria biotecnológica frente al IBB.

Según SSGA, la relación precio-beneficio del XBI es de sólo 10,7 veces los beneficios previstos para el año que viene. Esto es increíblemente barato si se tiene en cuenta que la relación PER del sector es de 15,6 veces los beneficios previstos, según FactSet (NYSE:FDS). El múltiplo de beneficios de los próximos doce meses del S&P 500 es de 15,8.

Cartera del XBI: Componentes agresivos

Fuente: SSGA Funds

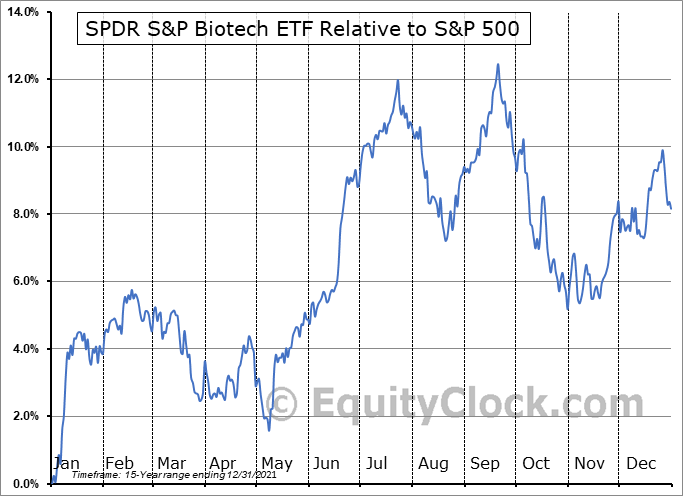

Así pues, los valores biotecnológicos de capitalización "SMID" parecen baratos en función de los beneficios. Pero, ¿cómo se perfilan los aspectos técnicos? Visualizo tendencias alcistas, pero no todas las señales vitales son positivas en este ámbito de la salud. La estacionalidad, por ejemplo, tiende a volverse algo bajista (en términos relativos frente al S&P 500) en julio, según Equity Clock. Como tecnólogo, sé que la estacionalidad siempre debe estar por encima de lo que diga el precio, así que pasemos al gráfico del XBI.

Tendencia estacional de la biotecnología frente al S&P 500: Suele alcanzar máximos en el 3T

Fuente: Equity Clock

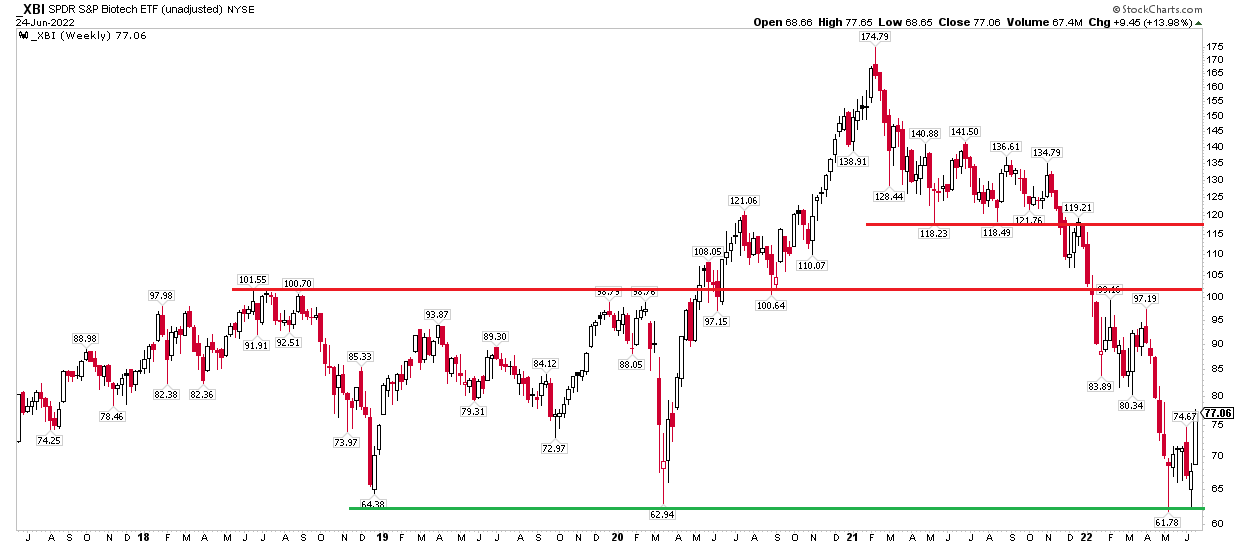

El gráfico semanal a cinco años del XBI está interesante ahora mismo. El valor subió todos los días de la semana pasada, repuntando en el rango clave de los 60 dólares. Además, el patrón de velas semanal ha sido un marubozu alcista —cuando la apertura se establece cerca de los mínimos del periodo mientras que el cierre está en máximos. Así pues, tenemos un punto clave a la baja que no hay que perder de vista, pero ¿qué hay de los niveles al alza?

Creo que hay dos puntos clave para recoger beneficios. El primero es de importancia a largo plazo en torno a los 100 dólares en el gráfico de abajo. El siguiente nivel ha sido importante más recientemente: la zona de 118-121 dólares fue fundamental desde el tercer trimestre de 2020 hasta principios de 2022. Observe esos puntos cuando juegue con el XBI en largo.

Gráfico semanal de 5 años del XBI: Niveles de soporte y resistencia definidos

Fuente: Stockcharts.com

Conclusión

La biotecnología podría estar de vuelta. Un fuerte impulso desde el nivel de soporte a largo plazo en el ETF XBI de ponderación homogénea sugiere que podría haber más subidas en horizonte. Los traders siempre deben buscar situaciones de riesgo/recompensa definidas, y esto se ajusta a ese criterio. Una orden de parada por debajo de los mínimos de mayo sería prudente, mientras que deberíamos recoger beneficios a medida que el fondo se acerque a los 100 dólares.