- El valor sigue superando holgadamente al crecimiento en 2022

- El Dow podría registrar su mejor rendimiento mensual desde 1976

- Afirmo que el Dow seguirá subiendo en relación con el NASDAQ Composite, de fuerte crecimiento, hasta finales de año

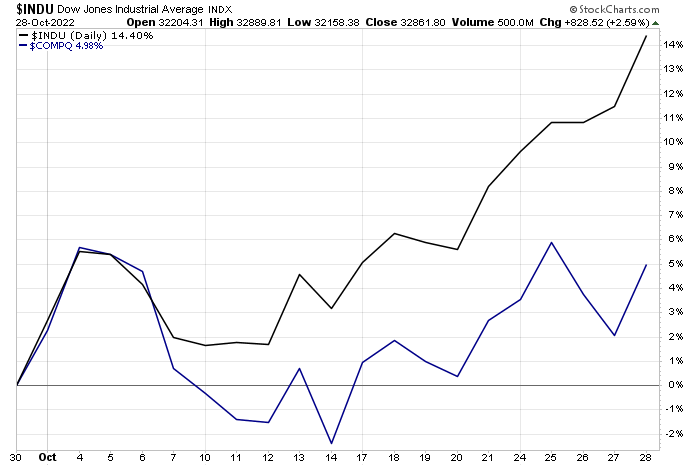

Menudo mes ha sido éste para el mercado bursátil de Estados Unidos. Entre un índice dólar aún elevado y unos tipos de interés que no están lejos de sus máximos del ciclo, las acciones han protagonizado una impresionante remontada durante la última mitad de este mes. Incluso con una temporada de presentación de resultados poco convincente, tanto el Dow Jones de Industriales como el NASDAQ Composite subieron la semana pasada.

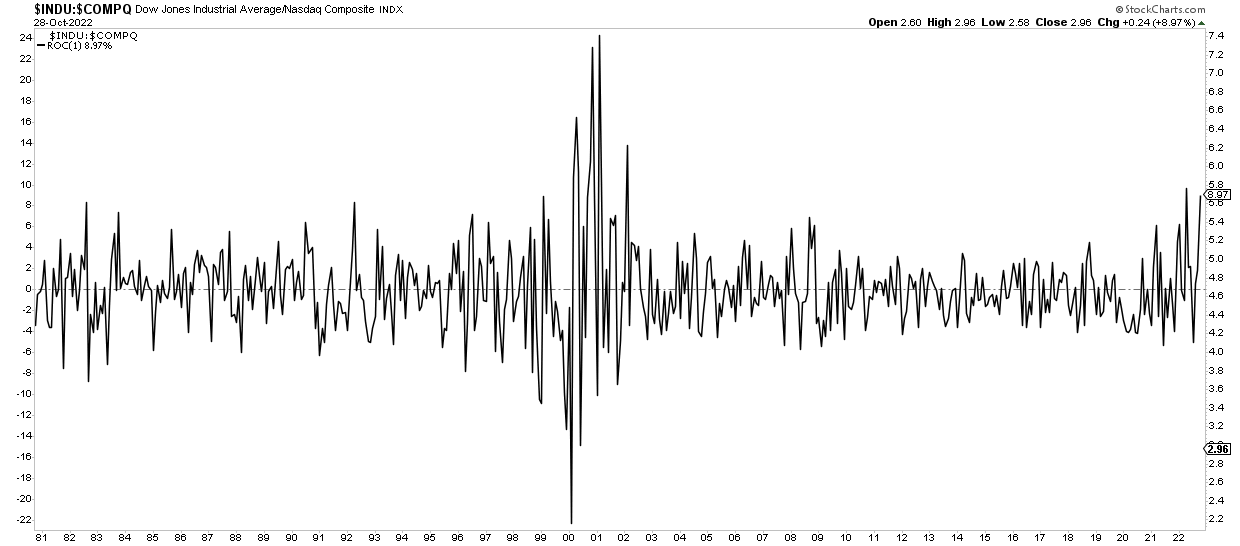

En el conjunto del mes, hasta el viernes pasado, el Dow subió un enorme 14,4%, lo que supone su mejor mes desde 1976, mientras que el NASDAQ sólo subió un 5%. Esta diferencia de casi 10 puntos porcentuales es una de las mayores diferencias mensuales que se han visto en las últimas cuatro décadas, dejando aparte la caída de las puntocom del año 2000.

Resultados de octubre hasta la semana pasada: Dow > NASDAQ

Fuente: Stockcharts.com

Rentabilidad mensual relativa de los últimos 40 años: Dow vs. NASDAQ

Fuente: Stockcharts.com

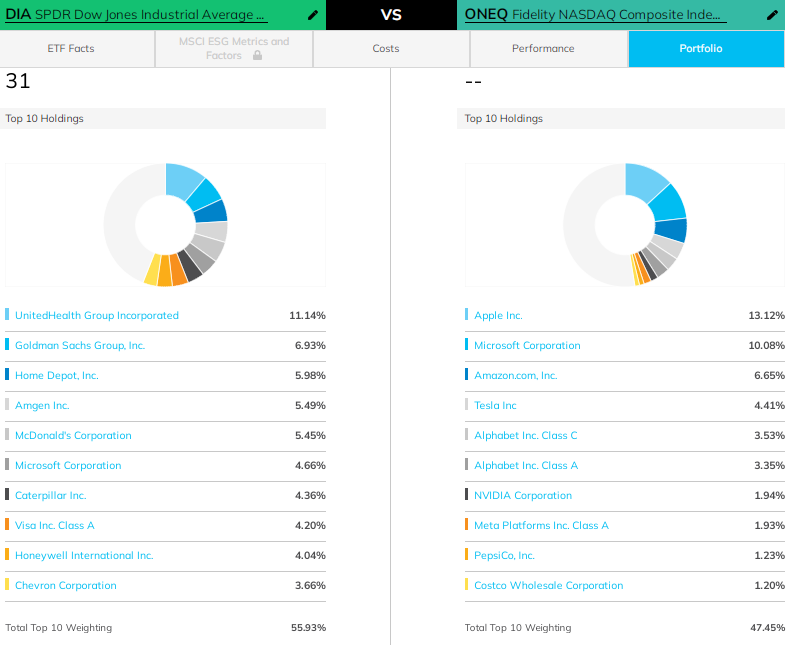

¿A qué se debe esta diferencia? No hay más que ver la exposición sectorial. La construcción ponderada por precio del Dow significa que el sector de la salud tiene una posición de nada menos que un 22% en el índice. El sector de tecnologías de la información sólo representa el 19% de la media del índice.

Contrasta esto con el NASDAQ Composite, que muestra una enorme inclinación del 43% hacia el sector de las tecnologías de la información y está expuesto en menos de un 9% a los valores del sector sanitario. Curiosamente, el único ETF importante del NASDAQ Composite es el ETF Fidelity Nasdaq Composite Index (NASDAQ:ONEQ), mientras que existen varios fondos del índice NASDAQ 100 y del DJIA.

Según ETF.com, UnitedHealth Group (NYSE:UNH) representa el 11% del DJIA. Apple Inc (NASDAQ:AAPL)., por el contrario, representa el 13% del NASDAQ y sólo el 3% del Dow.

Comparación entre el DIA (BME:DIDA) y el ONEQ: Las grandes diferencias sectoriales provocan fuertes diferencias de rentabilidad a lo largo del año

Fuente: ETF.com

Los inversores activos podrían preguntarse cuál es la mejor opción de cara al futuro. Al igual que muchas decisiones de inversión verticales, todo se reduce a su postura sobre el rendimiento del valor frente al crecimiento y los sectores que creamos que mejorarán. En general, se espera que el Dow siga superando al NASDAQ si las acciones de valor y de dividendos mantienen su alfa (BMV:ALFAA).

Como técnico, creo que es más probable que la tendencia siga siendo nuestra amiga de cara al final del año. Considere que la venta de pérdidas fiscales a veces da lugar a que los perdedores del año ofrezcan un rendimiento aún peor en las últimas semanas del año. Además, el impulso, en general, dicta que lo que ha funcionado debería seguir funcionando a corto plazo.

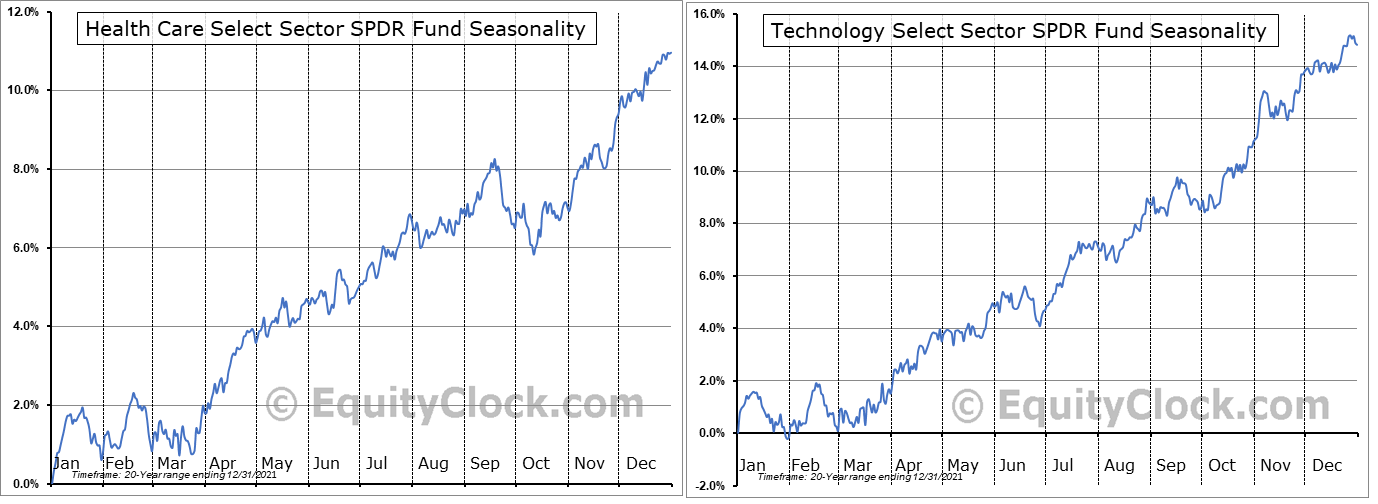

Estacionalidad similar entre el XLV y el XLK

Fuente: Equity Clock

También podemos comprobar las tendencias estacionales entre el fondo Health Care Select Sector SPDR (NYSE:XLV) y el fondo Technology Select Sector SPDR (NYSE:XLK). Según Equity Clock, utilizando los datos de rendimiento de las dos últimas décadas para el periodo que finaliza el 31 de diciembre de 2021, la ventaja vuelve a ser para el sector sanitario. Este sector ha tendido a subir unos cuatro puntos porcentuales, más de la mitad de su típica subida anual, durante los dos últimos meses del año. El XLK, sin embargo, ve una porción menor de su avance anual durante noviembre y diciembre, aunque todavía en torno al +4%.

Conclusión

Todo este reciente alboroto sobre la enorme subida del Dow en octubre podría despertar cierta inclinación a asignar más capital a un ETF que siga el índice centenario. Afirmo que podría ser una operación ganadora frente a, por ejemplo, un índice de alto crecimiento como el NASDAQ Composite. Las asignaciones relativamente elevadas del Dow a sectores como el sanitario, el financiero y el industrial, con una ponderación algo menor en las tecnologías de la información y los servicios de comunicación, ofrecen una forma interesante de gestionar un repunte continuado en el comercio de las acciones de valor frente a las de crecimiento.

Descargo de responsabilidad: Mike Zaccardi no mantiene posiciones en ninguno de los valores mencionados en este análisis.