- Las acciones de Zoom Video Communications han bajado un 14.1% en lo que va de año.

- A medida que más trabajadores vuelven a la oficina, los inversionistas se han preocupado por las métricas de crecimiento de Zoom

- Los inversionistas a largo plazo podrían considerar la compra de acciones de ZM en torno a los niveles actuales

Los inversionistas en el título de tecnología de aplicaciones de software Zoom Video Communications (NASDAQ:ZM) no han comenzado el nuevo año con buena nota. Las acciones de ZM han caído más de un 14% desde principios de año.

En comparación, el Dow Jones Software Index ha bajado un 10.2%. Mientras tanto, el NASDAQ 100 Index ha bajado un 6.9% en lo que va de enero.

El 16 de febrero de 2021, las acciones de ZM superaron los 450 dólares y alcanzaron un máximo histórico. Sin embargo, en los últimos días, la acción registró un mínimo de 52 semanas. Su rango de 52 semanas ha sido de 156 a 451.77 dólares; la capitalización de mercado actual de ZM es de 47,100 millones de dólares.

El nombre del videochat fue uno de los favoritos de 2020, cuando el trabajo desde casa se convirtió en un tema de inversión dominante. La mayoría de los lectores estarán familiarizados con el software basado en la nube de Zoom, que permite a los usuarios realizar videollamadas. También hay herramientas de chat disponibles en la plataforma. El aumento de la demanda de servicios de telesalud y educación a distancia inducido por la pandemia también proporcionó vientos de cola a las acciones de Zoom en 2020.

Sin embargo, con el despliegue de la vacuna a principios de 2021, las acciones de las tecnologías para quedarse en casa, como Zoom, se vieron presionadas. Comprensiblemente, Wall Street ha estado preocupado por los niveles de valoración espumosos, así como por las métricas de crecimiento futuro.

Zoom publicó las cifras del tercer trimestre el 22 de noviembre. Los ingresos fueron de 1,050 millones de dólares, un 35% más que en el mismo periodo del año anterior. El beneficio neto ajustado fue de 338.4 millones de dólares, o 1.11 dólares por acción. El flujo de caja libre fue de 374.8 millones de dólares. Hace un año, había sido de 388.2 millones de dólares.

Sobre estas cifras, el director general Eric S. Yuan dijo:

"De cara al futuro, esperamos cerrar el año entre 4,079 y 4,081 millones de dólares de ingresos totales, lo que representa aproximadamente un 54% de crecimiento interanual, junto con un fuerte crecimiento de la rentabilidad y el flujo de caja operativo."

El grupo de comunicaciones de la compañía con sede en San José (California) cuenta actualmente con más de 2,500 grandes clientes, es decir, aquellas empresas que generaron más de 100,000 dólares de ingresos en los últimos 12 meses. Ahora, Zoom está trabajando para mejorar la plataforma con nuevas aplicaciones.

Aun así, los analistas señalan que las herramientas de colaboración Teams de Microsoft (NASDAQ:MSFT) suponen una gran amenaza para el crecimiento futuro de Zoom.

Antes de la publicación de los resultados trimestrales, las acciones de ZM cotizaban en torno a los 242 dólares. Ahora, las acciones de Zoom cambian de manos a 157.23 dólares al cierre del miércoles.

¿Próximo movimiento de las acciones de Zoom Video Communication?

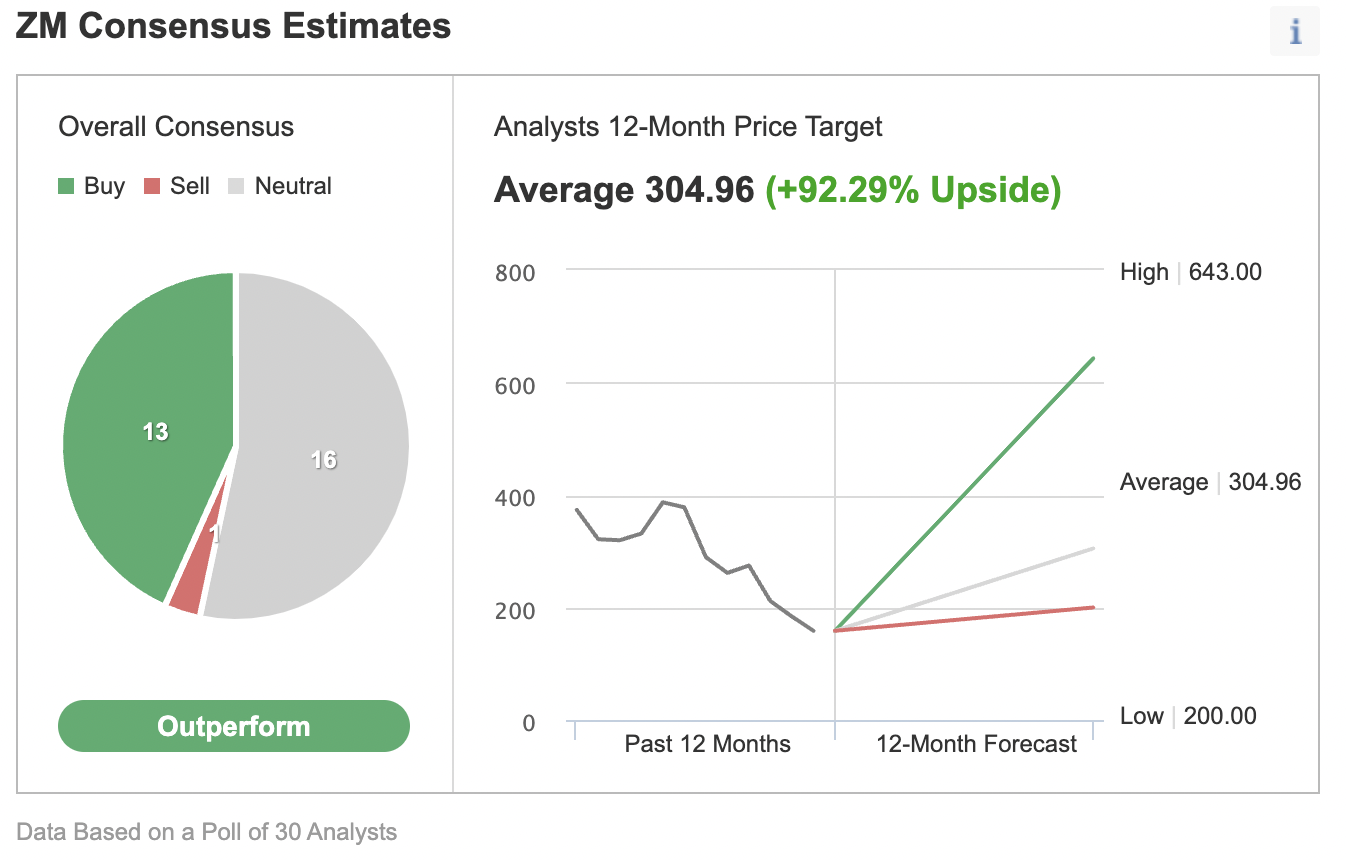

Entre los 30 analistas encuestados a través de Investing.com, las acciones de Zoom tienen una calificación de "outperform", es decir que tienen un mejor rendimiento que el mercado en general, con un objetivo de precio medio a 12 meses de 304.96 dólares. Este movimiento implicaría un aumento de más del 90% desde el nivel actual. El rango objetivo se sitúa entre 200 y 643 dólares.

Gráfico: Investing.com

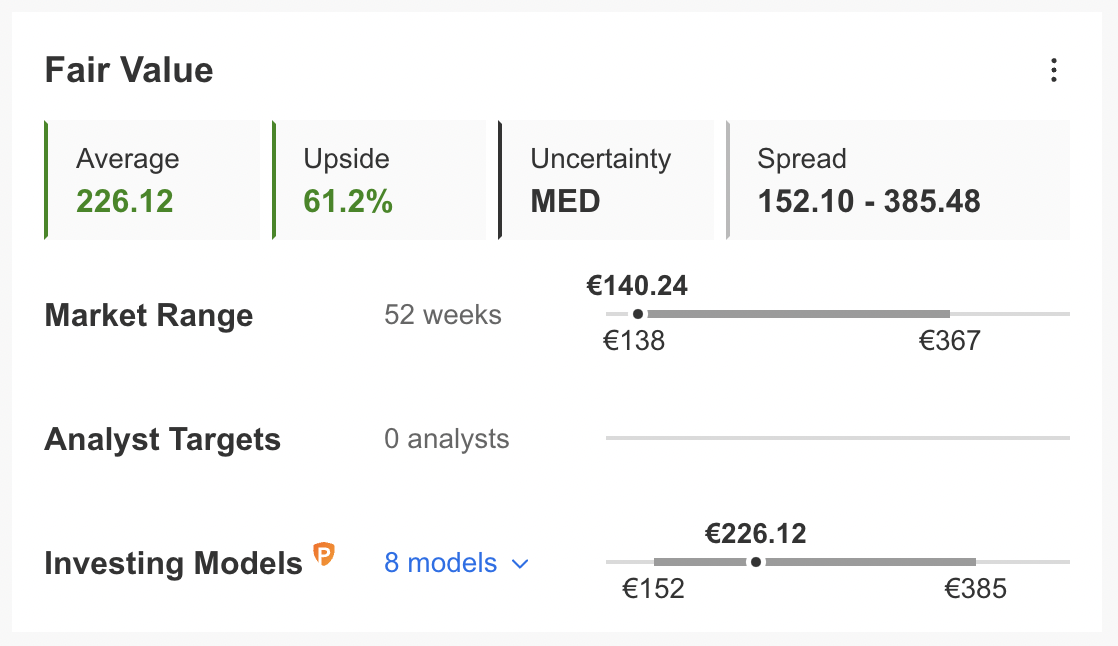

Del mismo modo, según una serie de modelos de valoración, como los que podrían considerar los múltiplos precio-valor contable y precio-ventas o los valores terminales, el valor razonable medio de las acciones de ZM a través de InvestingPro se sitúa en 226.12 dólares.

Fuente: InvestingPro

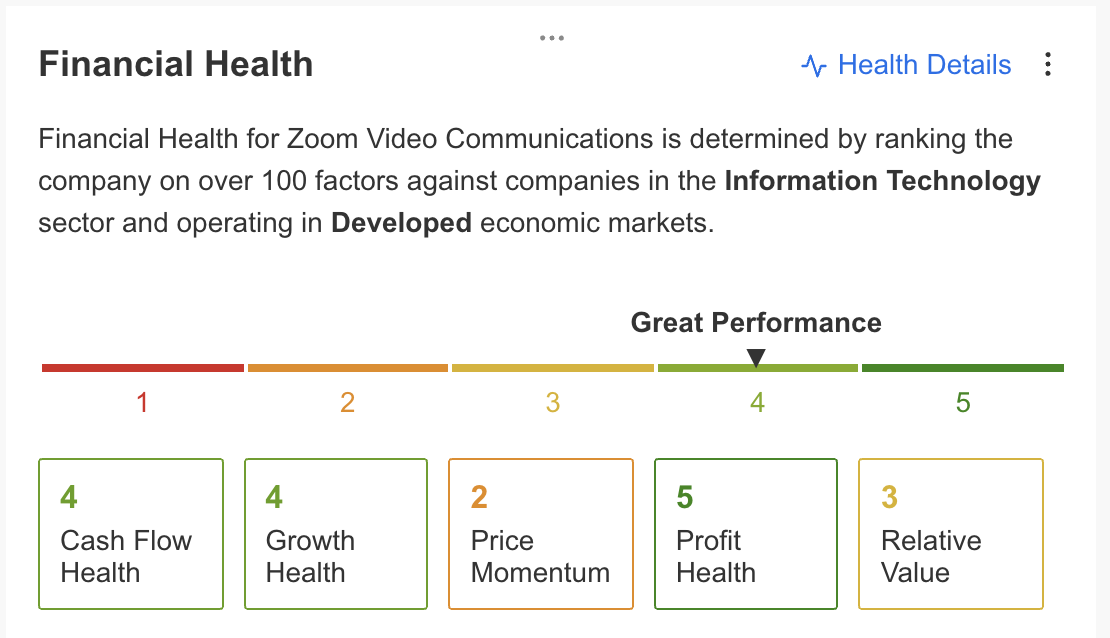

Mientras tanto, podemos observar la salud financiera de Zoom, determinada por la clasificación de más de 100 factores frente a sus pares en el sector de la tecnología de la información. En cuanto a la salud de los beneficios, obtiene una puntuación de 5 sobre 5 (la mejor). Y la salud del flujo de caja y el crecimiento se sitúan en 4. El rendimiento general de Zoom se califica como "estupendo".

Fuente: InvestingPro

Los inversionistas a largo plazo que no estén preocupados por la volatilidad a corto plazo de las acciones de ZM podrían considerar invertir en los niveles actuales. Su objetivo de precio debería estar en torno a los 220 dólares, como indica el valor razonable aproximado de la acción.

Otros con experiencia en opciones podrían buscar estrategias alternativas. Por ejemplo, quienes crean que la caída de las acciones de Zoom podría llegar pronto a su fin y que podría iniciarse un nuevo tramo alcista, podrían probar con un spread de opción de compra alcista.

Sin embargo, la mayoría de las estrategias de opciones no son adecuadas para todos los inversionistas minoristas. Por lo tanto, el siguiente análisis sobre las acciones de Zoom se ofrece con fines educativos y no como una estrategia real a seguir por el inversionista minorista medio.

Spread de opciones de compra alcista sobre las acciones de Zoom

Precio en el momento de la redacción: 160.10 dólares

En un spread de opción de compra alcista, un operador tiene una compra larga con un precio de ejercicio (o “strike”) inferior y una compra corta con un precio de strike superior. Ambas partes de la operación tienen la misma acción subyacente (es decir, Zoom Video Communication) y la misma fecha de vencimiento.

El operador quiere que las acciones de ZM suban de precio. Pero la expectativa es de un aumento moderado de las acciones de Zoom.

Por lo tanto, en un spread de opciones de compra alcista, tanto el beneficio potencial como los niveles de pérdida potencial son limitados. Este tipo de spread de opción de compra alcista se establece por un costo neto (o débito neto), que representa la pérdida máxima.

Veamos este ejemplo:

Para el primer tramo de esta estrategia, el operador podría comprar una opción de compra at-the-money (ATM) o ligeramente out-of-the-money (OTM), como la opción de compra de ZM al 14 de abril de 170 dólares de strike. Esta opción se ofrece actualmente a 14.10 dólares. Al operador le costaría 1,410 dólares poseer esta opción de compra que vence en algo menos de tres meses.

Para la segunda parte de esta estrategia, el operador vende una opción de compra Zoom, como la opción de compra al 14 de abril de 180 dólares. La prima actual de esta opción es de 10.45 dólares. El vendedor de la opción recibiría 1,045 dólares, sin contar las comisiones de la operación.

Riesgo máximo

En nuestro ejemplo, el riesgo máximo será igual al costo del spread más las comisiones. En este caso, el costo neto del diferencial es de 3.65 dólares (14.10 dólares-10.45 dólares = 3.65 dólares).

Como cada contrato de opciones representa 100 acciones del título subyacente, es decir, ZM, tendríamos que multiplicar 3.65 dólares por 100, lo que nos da 365 dólares como riesgo máximo.

El operador podría perder fácilmente esta cantidad si la posición se mantiene hasta el vencimiento y ambos tramos expiran sin valor, es decir, si el precio de las acciones de Zoom al vencimiento está por debajo del precio de strike de la opción de compra larga (o 170 dólares en nuestro ejemplo).

Máximo potencial de beneficios

En un spread de opción de compra alcista, el beneficio potencial se limita a la diferencia entre los dos precios de strike menos el costo neto del spread más las comisiones.

Así, en nuestro ejemplo, la diferencia entre los precios de strike es de 10 dólares (180 dólares - 170 dólares = 10 dólares). Y como vimos anteriormente, el costo neto del spread es de 3.65 dólares.

El beneficio máximo, por tanto, es de 6.35 dólares (10.00 – 3.65 = 6.35) por acción, menos las comisiones. Si multiplicamos 6.35 dólares por 100 acciones, el beneficio máximo de esta estrategia de opciones asciende a 635 dólares.

El operador obtendrá este beneficio máximo si el precio de las acciones de ZM está en o por encima del precio de strike de la opción de compra corta (el strike más alto) al vencimiento, o 180 dólares en nuestro ejemplo.

Las posiciones de compra en corto suelen asignarse al vencimiento si el precio de las acciones está por encima del precio de strike (es decir, 180 dólares en este ejemplo). Sin embargo, también existe la posibilidad de una asignación anticipada. Por lo tanto, la posición deberá ser supervisada hasta el vencimiento.

Precio de equilibrio de la acción ZM al vencimiento

Por último, también debemos calcular el punto de equilibrio de esta operación. A ese precio, la operación no ganará ni perderá dinero.

Al vencimiento, el precio de strike de la opción de compra larga (es decir, 170 dólares en nuestro ejemplo) más la prima neta pagada (es decir, 3.65 dólares en este caso) nos daría el precio de equilibrio de ZM.

En nuestro ejemplo: $170 + $3.65 = 173.65 dólares (menos las comisiones).

Conclusión

Las acciones de Zoom, un favorito de la pandemia durante los primeros días del brote mundial, han sido golpeadas en los últimos meses. Sin embargo, a pesar de la inestabilidad a corto plazo de las acciones, Wall Street está de acuerdo en que la trayectoria de crecimiento sigue intacta para la plataforma de comunicaciones, ya que es probable que muchas empresas sigan confiando en su oferta de productos. Hay que tener en cuenta que Zoom también podría ser candidato a una adquisición en el futuro.