- La Reserva Federal mantendrá su dependencia de los datos.

- A no ser que haya una sorpresa en la inflación, se respetará la pausa en el ciclo.

- Las probabilidades de recortes en 2023 siguen siendo bajas.

La publicación de las minutas tuvo poco impacto sobre los mercados

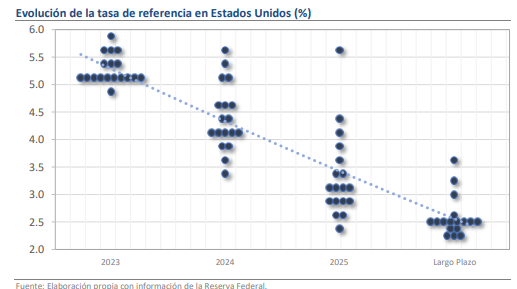

Hace unos momentos se publicaron las minutas de la decisión de la Reserva Federal del 3 de mayo, cuando la tasa subió en 0.25 puntos base (pb) para llegar a un rango entre 5.00% y 5.25%. El documento contiene pocas pistas sobre el futuro de política monetaria en Estados Unidos y refuerza la dependencia de los datos a la que está sujeto el Instituto Central en esta etapa. Lo que queda claro es que los miembros del Comité del Mercado Abierto siguen apostando por un tono de cautela, pues se cuidó que el comunicado no sugiriera que hay posibilidades de revertir la postura en el futuro inmediato y, por el contrario, hubo toda la intención en señalar que la puerta para nuevos incrementos a la tasa de referencia sigue abierta en caso de que el entorno de precios se deteriores. Las variables financieras han reaccionado poco tras la publicación del documento, con los Bonos del Tesoro a 10 años cayendo en 2 puntos base (-0.45%) y el peso mexicano apreciándose en 0.23% hacia los $17.82.

A no ser que haya una sorpresa en la inflación, se respetará la pausa en el ciclo

Conforme al documento, la decisión de incrementar la tasa estuvo justificada por los niveles “inaceptablemente altos” de la inflación anual, así como por el apretamiento que todavía se observaba en el mercado laboral. Esta dinámica obedece más al seguimiento de la tendencia que al surgimiento de nuevos eventos, pues los mismos argumentos se han utilizado en las reuniones anteriores. Por el contrario, las minutas demuestran que la atención del Comité va girando gradualmente hacia enfocarse más en los impactos sobre las condiciones de crédito y la posible desaceleración de la actividad económica, algo que, aunque no se ha materializado, sigue siendo una predicción recurrente. De hecho, algunos de los participantes mencionaron tener evidencia anecdótica de que los desequilibrios en el mercado laboral comienzan a repararse, por lo que esperarían verlo reflejado en los próximos reportes de empleo.

¿Qué esperar?

El próximo anuncio de política monetaria se dará a conocer el miércoles 12 de junio, fecha para la que ya contaremos con nuevas cifras de inflación y empleo. Aunque, la Fed no ha querido dar señales contundentes en ningún sentado, pensamos que, mientras la inflación no sorprenda con niveles superiores a 4.3% anual, respetará la pausa decretada en la decisión de mayo. De momento, consideramos que es más probable que la inflación se dirija al umbral de 4.00%, lo que permitirá mantener la posición de vigilancia y, eventualmente, convertirá a la pausa en un techo sólido para lo que resta de 2023.