- A pesar del descenso de la inflación, las tasas seguirán subiendo en el 1T-23.

- La Fed prioriza el descenso de la inflación por encima de las posibles afectaciones.

- Crece la probabilidad de un alza de 25 pb en feb., los datos de empleo serán clave.

Se asienta el tono hawkish en la política monetaria estadounidense

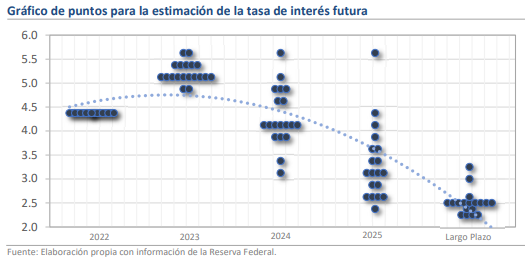

La sesión de hoy cierra con la publicación de las minutas de la Reserva Federal correspondientes a la reunión del 13 y 14 de diciembre, en la que el rango de la tasa de referencia subió solo 50 puntos base (pb) tras 4 aumentos consecutivos de 75 pb, quedando en 4.25% - 4.50%. El contenido del documento es muy parecido a lo que manejó Jerome Powell en la conferencia de prensa de aquella ocasión, por lo que las minutas no agregan mucha información novedosa, pero son un recordatorio de que la Fed mantiene su compromiso con una postura monetaria restrictiva. En esencia, el documento refleja la preocupación de los miembros ante el entorno inflacionario, pues a pesar de que los datos de octubre y noviembre mostraron una disminución en el avance de los precios, algunos subíndices todavía tienen un crecimiento fuera de lo normal y existe el riesgo de que la interrupción prematura del proceso de apretamiento de la política monetaria impida que la situación se normalice. Ante ello es plausible que continúen los incrementos a la tasa por varios meses más, pues el gráfico de puntos indica que habría alzas por 75 pb a la espera de ser implementadas en 2023.

La Fed prioriza el descenso de la inflación por encima de las posibles afectaciones

Si algo ha quedado claro durante las últimas semanas es que la Fed prioriza el descenso de la inflación por encima del impacto que pueda haber sobre la actividad económica y la volatilidad en los mercados financieros, lo que significa que el aumento de las tasas de interés de corto plazo seguirá siendo la norma en el primer trimestre del año. Al mismo tiempo, los miembros del Comité de Mercado Abierto han comunicado que habrá mayor flexibilidad en la estrategia y dado que la tasa de referencia ya no se ubica muy lejos de los estimados de tasa terminal, lo más probable es que la Fed cambie a ajustar lo mínimo indispensable mientras se acumulan los datos de inflación y empleo para guiar la toma de decisiones futura. Es importante recordar que el gráfico de puntos indica que la tasa encontrará su tope entre 5.00% y 5.25%, aunque al menos 7 de los 18 miembros optarían por tener un nivel más elevado.

¿Qué esperar?

Aunque nuestro escenario base sigue siendo el de un incremento de 50 pb en el anuncio del 1 de febrero, vemos que crecen las probabilidades de que se opte por un movimiento de solo 25. En nuestra perspectiva, la decisión dependerá importantemente de los datos laborales que se publican en las próximas semanas -destacando la Nómina no Agrícola de este viernes- pues a diferencia de la inflación, este frente sigue inalterado tras los cuantiosos ajustes de la política monetaria en 2022. De hecho, hoy por la mañana, se actualizó la cifra de vacantes laborales y hasta noviembre estas siguen duplicando en tamaño al número de trabajadores disponibles, lo que deja un amplio espacio para que reforzamiento de la postura restrictiva.