- Banxico publicó las minutas de la decisión del 15 de diciembre, en la cual aumentaron la tasa de referencia en 50pb a 10.50%, con un voto disidente del Subgobernador Gerardo Esquivel

- En nuestra opinión, el documento reafirmó el tono menos hawkish que percibimos en el comunicado

- La discusión se centró en el fin del ciclo de alzas –que pensamos será en la próxima reunión– y las acciones que seguirían tras el último aumento –aunque con mayor divergencia de opiniones sobre esto último. Algunos factores relacionados incluyen:

- La posible magnitud del siguiente movimiento, que parecería estar entre 25pb o 50pb;

- El tiempo necesario en el que se tendrá que mantener una postura monetaria restrictiva; y

- Los efectos de la dinámica inflacionaria hacia delante sobre las condiciones monetarias y el grado de restricción

- Tomando en cuenta nuestra expectativa para la inflación, seguimos esperando +50pb en febrero, con la tasa llegando a su punto terminal de 11.00% en dicha reunión

- El mercado espera la última alza de Banxico en febrero (+50pb), en línea con nuestra visión

Minutas de Banxico reafirman un tono menos hawkish

En nuestra opinión, el documento amplió la información sobre los cambios en el último comunicado de política monetaria. Consideramos que, en dicha reunión, el enfoque se tornó hacia cuál será la última alza de este ciclo –percibiendo bastante consenso de que probablemente será en febrero– así como sobre su posible magnitud. También se tocaron otros temas importantes, entre los que destacamos: (1) El tiempo que será necesario mantener la restricción monetaria; y (2) los efectos de la dinámica inflacionaria sobre las condiciones monetarias. La explicación asociada al voto disidente del Subgobernador Esquivel brindó información relevante en la que fue su última decisión como parte de la Junta de Gobierno, mientras que las del resto de los miembros permitieron dilucidar cuáles son los factores más relevantes dentro de su función de reacción.

La siguiente alza será la última de este ciclo

El comunicado fue muy claro sobre la alta probabilidad de una nueva alza en febrero. Tras esto, se “…valorará la necesidad de ajustes adicionales en la tasa de referencia y la magnitud de los mismos…”. Nosotros lo interpretamos como que febrero será el último movimiento de este ciclo, aunque persiste incertidumbre sobre la magnitud. En específico, creemos que la Gobernadora Rodríguez y la Subgobernadora Borja mantienen que esto seguirá atado a la evolución de los datos y las circunstancias prevalecientes (tanto locales como externas). El Subgobernador Heath argumentó que la sincronización con el Fed podría seguir, mientras que la Subgobernadora Espinosa se mantiene más hawkish al afirmar que la postura monetaria debe mantenerse firme. En nuestra opinión, las condiciones inflacionarias se mantendrán muy retadoras, sobre todo para el rubro subyacente en el corto plazo.

Esto se debe a potenciales presiones debido al efecto en costos del incremento en costos de las empresas y al salario mínimo, entre otros factores, mismos que se han ido reflejando en incrementos en precios de algunos bienes de grandes productores. Respecto al entorno global, anticipamos que el Fed incrementará la tasa Fed funds en 50pb en febrero, igual que en su decisión previa. Así, creemos que Banxico tendrá que cerrar el ciclo con un ajuste relativamente contundente y de igual magnitud. No obstante, reconocemos que el balance de riesgos parecería estarse sesgando hacia un último aumento de solo 25pb, sobre todo si la dinámica inflacionaria sigue sorprendiendo a la baja, con estas recientes desviaciones explicadas por una mejor dinámica del componente no subyacente.

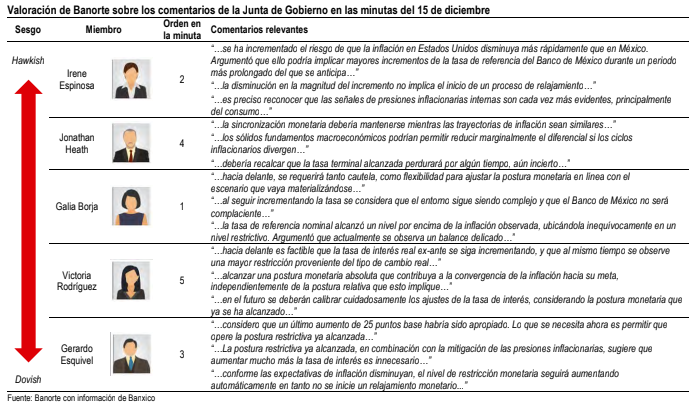

Prevalece la incertidumbre sobre los pasos tras alcanzar la tasa terminal. Los miembros que creemos que se han pronunciado con mayor claridad sobre los pasos a seguir tras alcanzar la tasa terminal son los Subgobernadores Espinosa y Heath. Creemos que la primera enfatizó de nuevo que se requerirá mantener la restricción monetaria por un tiempo más prolongado y durante todo el horizonte del pronóstico. Inclusive, que podrían ser necesarios mayores ajustes a la tasa y apretar más que el Fed debido a los riesgos de una desaceleración menos rápida de la inflación. Mientras tanto, el Subgobernador Heath pudo haber apuntado a que la tasa terminal alcanzada perdurará por algún tiempo. No obstante, fue más moderado al agregar que “…no puede anticiparse ni un relajamiento en los próximos meses, ni que la restricción alcanzada prevalezca durante todo el horizonte en el que opera la política monetaria…”. Mientras tanto, la postura del resto de los miembros es más ambigua, reiterando su alta dependencia a los datos y circunstancias prevalecientes. Relacionado a esto, en la tabla a continuación presentamos nuestra valoración sobre los principales comentarios de cada uno:

El enfoque de la Junta está en la inflación subyacente y las expectativas de inflación en el horizonte de pronósticos

Todos los miembros reconocen el desempeño a la baja de la inflación general. No obstante, algunos destacaron que las medidas de tendencia central continúan al alza, siendo que la caída de la inflación no refleja una baja generalizada, sino que está siendo provocada por: (1) Bajas en genéricos específicos –energéticos y agropecuarios–; y (2) mitigación

de choques globales. En este sentido, todos coinciden que la subyacente sigue muy presionada –sumando 24 meses consecutivos al alza–, con las mercancías alimenticias como la principal razón, además de reconocer presiones recientes en servicios. Al igual que en las minutas previas, la mayoría considera que los riesgos siguen siendo al alza, con los incrementos de costos asociados a las condiciones de contratación y/o revisiones salariales como un factor que puede incidir en la inflación de 2023. Sobre las expectativas de inflación, destacaron que en el corto plazo han ido disminuyendo. Para el mediano plazo siguen por encima de la meta y en el largo plazo se han mantenido sin mayores cambios. Ante estoúltimo, observamos que por lo menos dos miembros coinciden que el grado de restricción con base en la tasa real ex-ante puede aumentar de manera indirecta en el futuro cercano sin la necesidad de un apretamiento adicional debido a la caída de las expectativas de inflación a 12 meses.

Esperamos +50pb en febrero, llevando la tasa a 11.00%

Como mencionamos previamente, creemos que el ajuste en la siguiente decisión de política monetaria será el último del ciclo, dejando la tasa terminal en 11.00%. Sin embargo, esto no marcaría el fin de la restricción monetaria, esperando que la moderación en las expectativas de inflación continúe impulsando a la tasa real ex-ante. Con el nivel de 10.50% y una inflación a 12 meses de 4.99% (tomada de la última encuesta del banco central) dicha tasa se ubica actualmente en 5.25%. Además, estimamos que aumentará a 5.72% con los +50pb en febrero. Finalmente, una caída adicional en las expectativas de inflación es probable dado lo que hemos visto en los últimos dos meses, factor que podría contribuir a una tasa aún más alta.

El mercado espera la última alza de Banxico en febrero (+50pb), en línea con nuestra visión

Hoy ha estado caracterizado por presiones generalizadas en las tasas de bonos soberanos, lideradas por los Treasuries. Los datos en EE.UU. reflejaron que el empleo se mantiene fuerte, por lo que el mercado recalibró rápidamente sus expectativas hacia un ajuste de +72pb para finalizar el ciclo restrictivo en junio desde +65pb ayer. En este contexto, la reacción de las tasas locales a las minutas fue moderada. Los Bonos M y los derivados de TIIE-28 de mayor duración pasaron de perder 2pb a ganar 1pb, consistentes con el tono

menos hawkish. No obstante, la curva sigue descontando solo un alza de 50pb en febrero para alcanzar una tasa terminal de 11.00%, incorporando posteriormente recortes de 140pb en el 2S23. Reconocemos que la volatilidad en renta fija seguirá latente, por lo que reiteramos nuestra preferencia por posiciones de valor relativo. En el cambiario, el dólar se fortaleció ante las expectativas del mercado de una tasa Fed funds más alta en el margen.

En tanto, el peso mexicano se mantuvo relativamente estable, cotizando alrededor del cierre previo de 19.38 por dólar. A pesar de que el MXN se posiciona como la tercera divisa más fuerte en EM con una ganancia de 0.6% en estos primeros días del mes, consideramos que el espacio de apreciación adicional es limitado conforme nos acercamos al fin del ciclo alcista. De acuerdo con nuestros modelos, el MXN cotiza con una sobrevaluación de 9.5%. Si bien esta magnitud ha disminuido en los últimos meses, se mantiene bastante elevada. Vemos atractiva la zona cercana a USD/MXN 19.25 para la compra de dólares, aunque solo para fines tácticos.