-

Inflación subyacente alta y aún en aumento en los países desarrollados

-

La atención se centra en la reunión de Jackson Hole que comienza el jueves

-

La Fed aún no se ha puesto en entredicho, pero es probable que se produzca una crisis

-

En este contexto, la volatilidad de la renta variable parece interesantemente barata

Pase lo que pase con los datos esta semana, van a ser secundarios. Esto no se debe simplemente a que no hay nada en la agenda que ilumine mucho el panorama de la inflación -el deflactor del índice de gastos personales básicos del viernes es una cifra de julio, por lo que no hay realmente ninguna información nueva-, sino porque el próximo fin de semana se celebra la conferencia de la Reserva Federal de EE.UU. en Jackson Hole.

La proximidad de Jackson Hole significa que nos limitaremos a mirarnos el ombligo, y tal vez a analizar retroactivamente los datos de la semana pasada. En el ámbito de la inflación, lo más relevante de los informes de la semana pasada ni siquiera fue el nacional, sino los informes de inflación del Reino Unido y Europa.

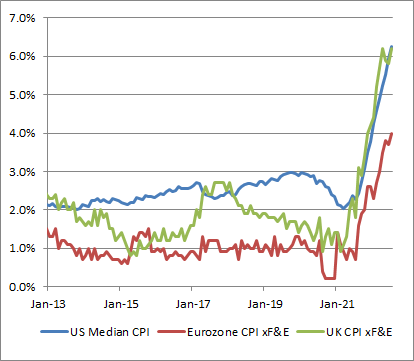

El Reino Unido registró una inflación general superior al 10% y un IPC subyacente del 6.2%, un 0.3% por encima de las expectativas e igualando el máximo de hace unos meses. Como muestra el gráfico siguiente, la inflación subyacente está aumentando de manera uniforme en las principales economías desarrolladas.

Fuente: Bloomberg

Ahora bien, no es sorprendente ver que la inflación general esté muy correlacionada entre las economías, ya que el principal motor de la volatilidad de la inflación general es la energía y todas las economías desarrolladas consumen mucha de ella. Pero cuando la inflación subyacente está tan correlacionada, cabe preguntarse por qué.

La Administración actual, así como el banco central, han disfrutado señalando a otras economías y diciendo: "¿Ven? No puede ser algo que hayamos hecho nosotros porque todos los demás también tienen inflación". Esta afirmación es a la vez verdadera y falsa. Puede ser algo que hicieron las autoridades fiscales y monetarias lo que causó este pico sincronizado de inflación. Pero no puede ser algo exclusivo de Estados Unidos.

Como sabemos, la Fed y el Congreso/Administración no fueron los únicos organismos del mundo que (a) gastaron como marineros borrachos y (b) imprimieron el dinero para hacerlo. El crecimiento de M2 alcanzó el 26.9% interanual en Estados Unidos. Pero también alcanzó el 11.6% interanual en Europa y el 15.4% en el Reino Unido. Nada de eso es coherente con unos precios estables, y nadie debería sorprenderse de que en todas esas economías el nivel de precios esté huyendo para intentar alcanzar un nivel coherente con la flotación monetaria.

Me sigue desconcertando que los bancos centrales se nieguen a reconocer este hecho y respondan agresivamente con una restricción monetaria dirigida a los agregados. Bueno, tal vez cuando la próxima generación de responsables políticos lea sobre esto en sus libros de historia, aprenderán algo. Está claro que la generación actual no ha aprendido nada de sus libros de historia.

Un paso atrás...

A finales de esta semana se celebra el simposio anual de la Fed de Jackson Hole, organizado por la Reserva Federal de Kansas City en Jackson Hole. Se ha convertido en una plataforma en la que el presidente de la Fed anuncia importantes cambios de política y/o filosofía, por lo que las volatilidades implícitas, al menos en el espacio de la renta fija, deberían ser relativamente elevadas al menos hasta el final de la semana (véase el gráfico del índice MOVE).

En general, la volatilidad de la renta fija parece curiosamente elevada para un mes de agosto -Jackson Hole o no. Creo que los inversionistas quizá no estén del todo convencidos de que los mínimos del mercado de renta fija han llegado. Los rendimientos del bono a 10 años vuelven a acercarse al 3%. Es evidente que existe una disonancia cognitiva entre los argumentos claros y unánimes de la Reserva Federal de que la valoración del mercado de que las tasas de interés a corto plazo alcanzarán su punto máximo y luego disminuirán a principios de 2023 es errónea, y la valoración del mercado de que las tasas de interés a largo plazo están en niveles muy cercanos a las tasas de interés actuales y muy por debajo de la inflación.

Fuente: Bloomberg

Se puede esperar que el presidente Powell declare muy claramente que la Fed va a seguir machacando hasta que la inflación se dirija claramente hacia el objetivo de la Fed. El mercado hasta ahora le ha ignorado, pero los altos niveles de volatilidad implícita y el lento aumento de las tasas de interés a largo plazo me sugieren que la gente está empezando a escuchar.

La cuestión es que la Fed y los inversionistas en el mercado son como jugadores de ajedrez con diferentes niveles de experiencia. La Fed está mirando un movimiento adelante.

"La inflación sigue siendo elevada, y vamos a seguir subiendo hasta que baje".

El mercado (perdón por el antropomorfismo) mira dos movimientos hacia adelante.

"La inflación sigue siendo elevada. La Fed va a seguir subiendo. Pero en algún momento aplastarán la economía y en ese momento quitarán el pie del freno y lo moverán hacia el gas".

La Fed cree que entiende que eso es lo que dice el mercado, y están gastando mucho tiempo en afirmar tan claramente como pueden que el mercado no entiende la fuerza de la voluntad de la Fed. Pero el mercado, de nuevo, se adelanta. La Fed no entiende que su voluntad no ha sido puesta a prueba. Como dijo Mike Tyson, todo el mundo tiene un plan hasta que le dan un puñetazo en la boca y la Fed no ha recibido un puñetazo.

No han sido cuestionados por la opinión ni por las circunstancias: el consenso popular es que la inflación es demasiado alta; el ajuste del mercado financiero ha sido suave y ordenado. Sin embargo, la opinión popular cambiará cuando la tasa de desempleo comience a aumentar. Y el mercado se volverá menos ordenado cuando la reducción del balance comience a acelerarse en los próximos meses. El balance no se está reduciendo rápidamente, pero es monótono (es decir, sólo disminuye).

La inflación va a bajar, pero la subyacente y la mediana ni siquiera empezarán a acercarse a su objetivo en 2022, ni en 2023. Como las tasas de interés suben, y la economía sigue desacelerándose, finalmente los mercados (y la opinión popular) reaccionarán. Habrá una crisis, casi seguro. Siempre la hay. Y eso es lo que dicen las altas volatilidades implícitas; eso es lo que dice el "pico" de la curva a plazo. La Reserva Federal no será capaz de llevar las tasas de interés al 5% sin un desafío. Históricamente, se han encontrado en falta cuando se ha presentado ese desafío.

Aunque la volatilidad implícita de las tasas de interés está aumentando, las opciones siguen pareciendo relativamente baratas en el terreno de la renta variable. Sospecho que vale la pena gastar algunos centavos en un paracaídas.

Declaración: Mi empresa y/o los fondos y cuentas que gestionamos tienen posiciones en bonos indexados a la inflación y varios productos de futuros financieros y de materias primas y ETFs, que pueden ser mencionados de vez en cuando en esta columna.