-

Se espera que junio sea otro mes lleno de acontecimientos en Wall Street, en medio de tres eventos clave que moverán el mercado.

-

La atención de los inversores se centrará en el informe de empleo de EE. UU., los datos de inflación del IPC y la reunión del Comité Federal de Mercado Abierto (FOMC) de la Reserva Federal.

-

En este artículo, analizaremos qué pueden esperar los inversores de los mercados en junio.

-

¿Busca ayuda en el mercado? ¡Desbloquea el acceso a las acciones ganadoras seleccionadas por IA de InvestingPro por solo 60 centavos de dólar al día!

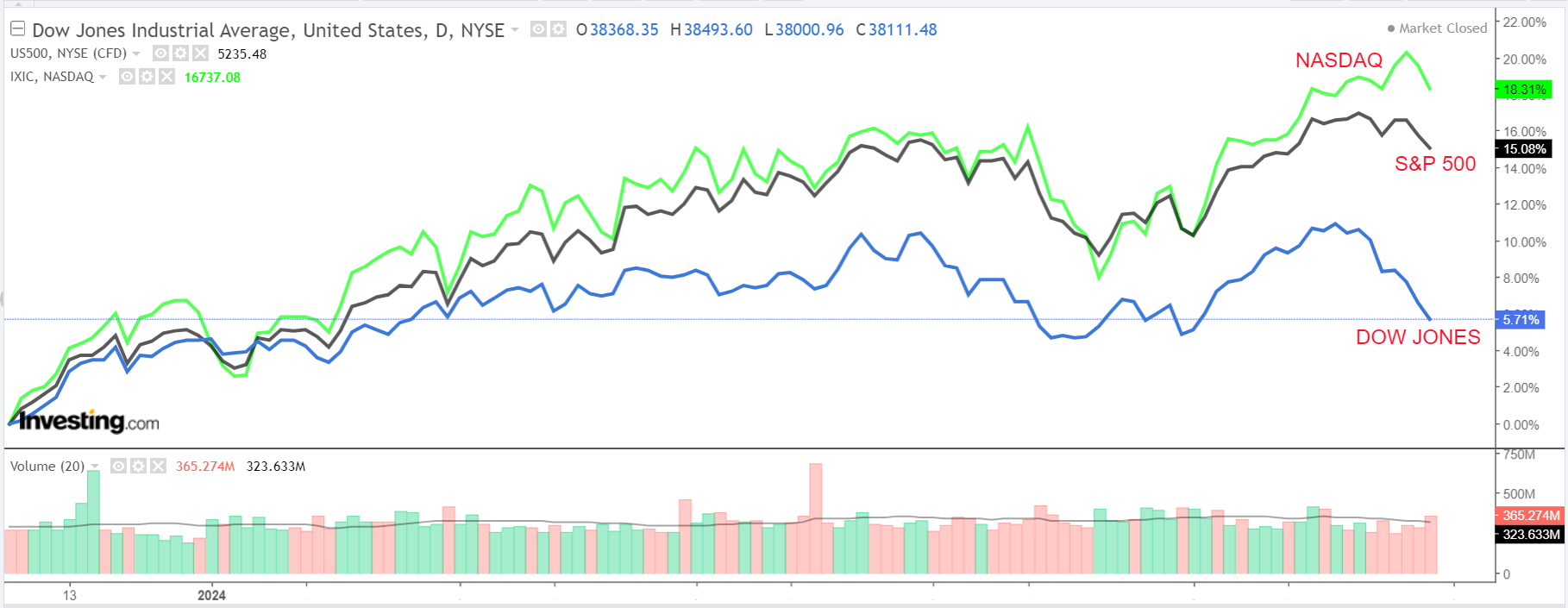

Las acciones en Wall Street están en camino de cerrar un mes fuerte, con cada uno de los índices de referencia principales registrando un sexto mes positivo en siete.

Las ganancias se produjeron a medida que las acciones tecnológicas extendieron su repunte en medio del creciente optimismo y entusiasmo por las perspectivas de crecimiento relacionadas con la inteligencia artificial.

El Nasdaq Composite está en camino de terminar en primer lugar en mayo, con una ganancia de aproximadamente el 7% de cara a la última sesión de negociación del mes, ya que los inversores se inclinaron por nombres relacionados con la IA, como Nvidia (NASDAQ:NVDA).

El índice de referencia S&P 500 ha subido alrededor de un 4% este mes.

Mientras tanto, el promedio blue chip del Dow Jones Industrials se convertirá en el mayor rezagado, con un aumento de solo el 0.8% este mes hasta el cierre del jueves.

Fuente: Investing.com

A medida que mayo llega a su fin, los inversores deben prepararse para una nueva volatilidad en junio, que tiene la reputación de ser uno de los meses más difíciles del año para la bolsa de valores. Desde 1990, el S&P 500 ha bajado un promedio de alrededor del 0.4% en junio, y este año podría ser igual.

¿Quieres superar el mercado en junio? Obtén la mejor selección de acciones impulsadas por IA por menos de $9 al mes usando este enlace. ¡La próxima actualización de Next (LON:NXT) es el lunes 3, con una nueva selección de más de 90 acciones seleccionadas por IA para superar el mercado! Suscríbete ahora y no te pierdas esta oportunidad de obtener grandes ganancias.

Con los inversores que continúan evaluando las perspectivas de las tasas de interés, la inflación y la economía, habrá mucho en juego en el mes que viene.

Por lo tanto, aquí hay tres fechas clave para observar a medida que el calendario cambia a junio:

-

Informe de empleos de EE. UU.: viernes 7 de junio

El Departamento de Trabajo de EE. UU. publicará el informe de empleos de mayo a las 8:30 AM ET el viernes 7 de junio, y podría ser clave para determinar si y cuándo la Reserva Federal comenzará a reducir las tasas de interés.

Los pronósticos se centran en un ritmo continuo y sólido de contratación, incluso si el aumento es menor que en meses anteriores. La estimación general es que los datos mostrarán que la economía de EE. UU. agregó 151,000 puestos de trabajo, desacelerándose del crecimiento de empleos de 175,000 en abril.

Se prevé que la tasa de desempleo se mantenga estable en 3.9%. Vale la pena señalar que la tasa de desempleo se situó en el 3.7% hace exactamente un año, lo que subraya la notable resistencia del mercado laboral.

Fuente: Investing.com

Por su parte, se espera que el salario promedio por hora aumente un 0.2% mes a mes, mientras que la tasa interanual se pronostica que aumentará un 3.9%, lo que aún es demasiado alto para la Reserva Federal.

Predicción: Creo que el informe de nóminas no agrícolas de mayo respaldará la opinión de que los responsables de la política monetaria de la Reserva Federal no tienen prisa por recortar las tasas.

Los funcionarios de la Fed han señalado que la tasa de desempleo debe ser de al menos 4.0% para frenar la inflación, mientras que algunos economistas dicen que la tasa de desempleo debería ser aún más alta.

De cualquier manera, el bajo desempleo, combinado con un aumento saludable del empleo y un fuerte crecimiento de los salarios, no apunta a recortes de tasas inminentes en los próximos meses.

-

Informe de IPC de EE. UU.: miércoles 12 de junio

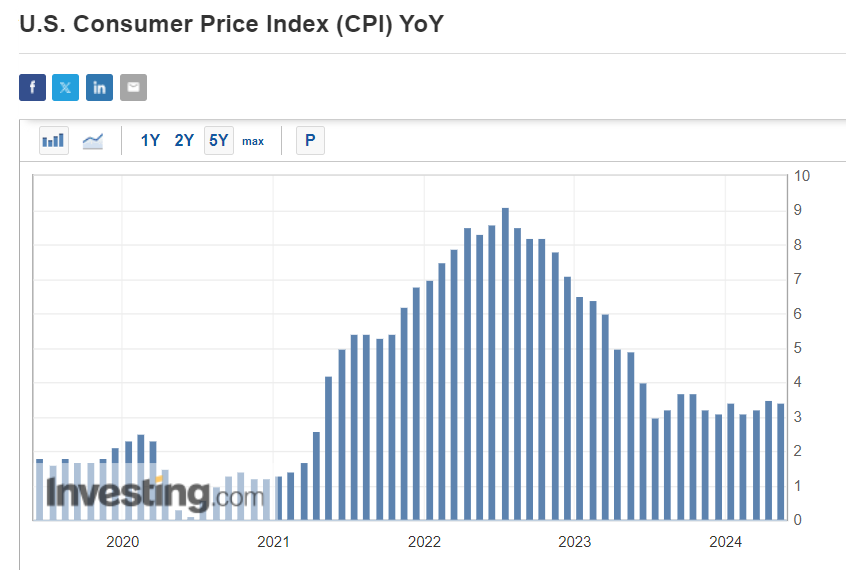

El gobierno de EE. UU. publicará el informe de IPC de mayo el miércoles 12 de junio a las 8:30 AM ET y los datos probablemente mostrarán que la inflación continúa aumentando mucho más rápido de lo que la Reserva Federal consideraría consistente con su rango objetivo del 2%.

Si bien aún no se han establecido pronósticos oficiales, las expectativas para el IPC general anual varían entre un aumento del 3.1% al 3.5%, en comparación con un ritmo anual del 3.4% en abril.

Fuente: Investing.com

El índice de precios al consumidor (IPC), objeto de mucha atención, ha bajado sustancialmente desde el verano de 2022, cuando alcanzó un máximo de 40 años del 9,1%. Sin embargo, la inflación sigue aumentando a un ritmo casi del doble del objetivo del banco central a pesar de una serie de 11 subidas de tipos de interés.

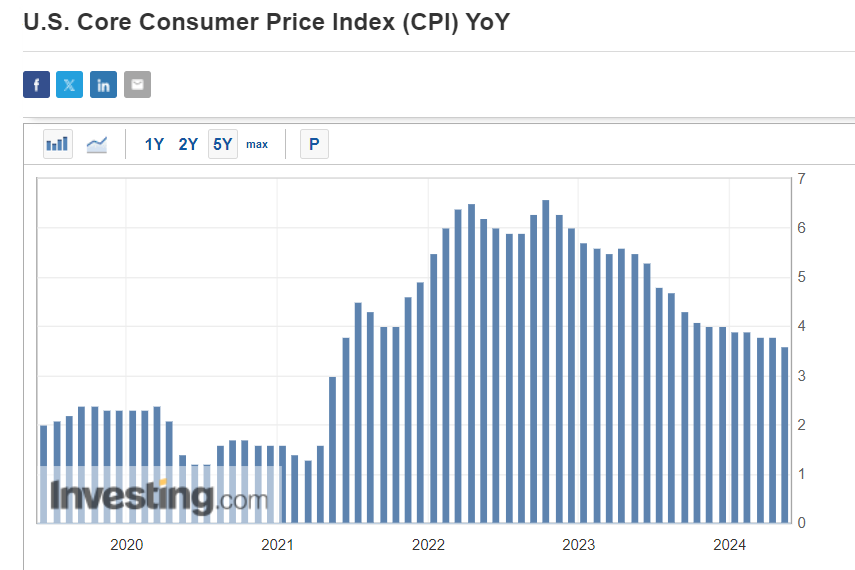

Por otro lado, las estimaciones para la cifra interanual del IPC subyacente -que no incluye los precios de los alimentos y la energía- se sitúan en torno a un aumento del 3,3% - 3,7%, en comparación con la lectura del 3,6% de abril.

Fuente: Investing.com

La cifra subyacente es observada de cerca por los funcionarios de la Fed, quienes creen que proporciona una evaluación más precisa de la dirección futura de la inflación.

Predicción: Creo que las últimas cifras del IPC subrayarán la falta de progreso adicional para lograr que la inflación vuelva a la meta del 2% de la Reserva Federal, incluso cuando los costos de endeudamiento se encuentran en máximos de 23 años.

Se prevé que el IPC general anual se mantenga por encima del 3% por undécimo mes consecutivo, lo que destaca el desafío que enfrenta el banco central de EE. UU. en el "último tramo" de su lucha contra la inflación.

El "último tramo", que a menudo es el más difícil de controlar, se refiere al 1% o 2% final del exceso de inflación que la Fed necesita superar para alcanzar su objetivo del 2%.

-

Reunión de la Fed, Powell y Actualización del Dot-Plot: miércoles 12 de junio

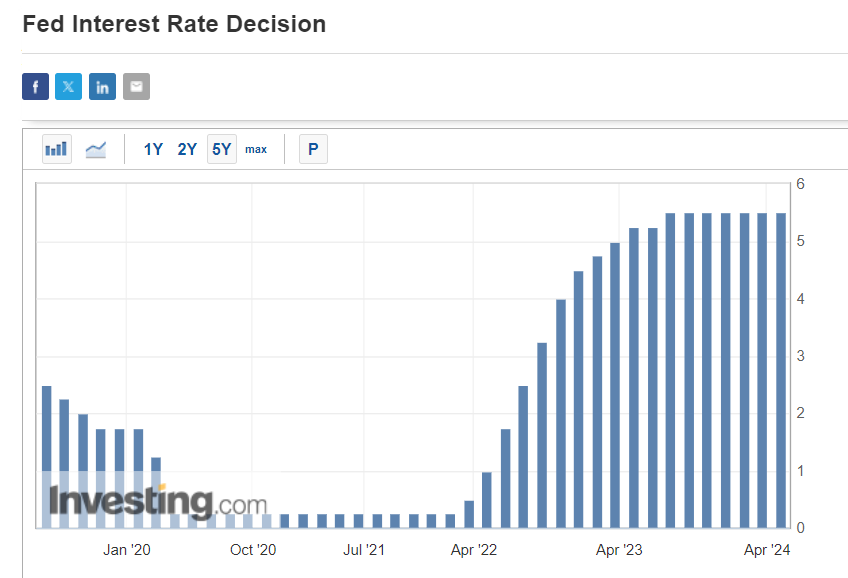

El mismo día que se publique el informe del IPC de mayo, la Reserva Federal también emitirá su última decisión de política a las 2:00 p. m. ET del miércoles, y es casi seguro que mantendrá las tasas de interés sin cambios después de su reunión del FOMC.

Esto dejaría el rango objetivo de la tasa de fondos federales de referencia entre 5.25% y 5.50%, que ha estado vigente desde julio de 2023, mientras las autoridades continúan evaluando señales de una economía resistente y una inflación elevada.

Fuente: Investing.com

Los responsables políticos del FOMC también publicarán sus nuevas previsiones sobre tipos de interés y crecimiento económico, conocidas como el "diagrama de puntos", que revelarán indicios más claros de la trayectoria de la Fed para los tipos de interés a lo largo de 2024 y 2025.

En marzo, el "diagrama de puntos" mostraba que los funcionarios de la Fed anticipan tres recortes de tasas de un cuarto de punto porcentual para finales de año.

Toda la atención se centrará entonces en el presidente de la Fed, Jerome Powell, quien celebrará una conferencia de prensa muy observada poco después de la conclusión de la reunión del FOMC, ya que los inversores buscan nuevas pistas sobre cómo ve la economía y la inflación.

Cuando Powell habló por última vez a mediados de mayo, advirtió que la inflación está bajando más lentamente de lo esperado y que la política monetaria debe ser restrictiva durante más tiempo. Sin embargo, el presidente de la Fed también sugirió que probablemente no se necesiten más subidas de tipos.

Predicción: Si bien es casi seguro que la Fed se mantenga a la espera, la declaración de política que la acompaña se asegurará de que todo el mundo sepa que los recortes de tasas aún están lejos por el momento y que se necesita más paciencia para que la política restrictiva haga su trabajo.

A principios de 2024, los inversores esperaban múltiples recortes de tasas. Sin embargo, los niveles de inflación obstinadamente altos y las señales de una economía resistente han retrasado continuamente esa posibilidad.

Por lo tanto, no me sorprendería ver que los funcionarios del FOMC eliminen sus peticiones de tres recortes de tasas para fin de año en sus proyecciones actualizadas del "diagrama de puntos".

Siendo así, existe un riesgo creciente de que la Fed pueda posponer los recortes de tasas por completo este año, ya que aún le queda mucho trabajo por hacer para frenar la economía y enfriar la inflación.

Teniendo esto en cuenta, creo que la Fed se verá obligada a dejar los tipos de interés sin cambios durante el resto de 2024, ya que la inflación demuestra ser más persistente de lo esperado, la economía se mantiene mejor de lo previsto y el mercado laboral continúa fuerte.

Qué hacer ahora

Si bien actualmente tengo posiciones largas en el S&P 500 y el Nasdaq 100 a través del ETF SPDR S&P 500 (SPY) y del ETF Invesco QQQ Trust (QQQ), he sido cauteloso a la hora de realizar nuevas compras al entrar en uno de los meses históricamente más débiles del año.

En general, es importante mantener la paciencia y estar atento a las oportunidades. No comprar acciones sobrevaloradas y no concentrarse demasiado en una empresa o sector en particular sigue siendo importante.

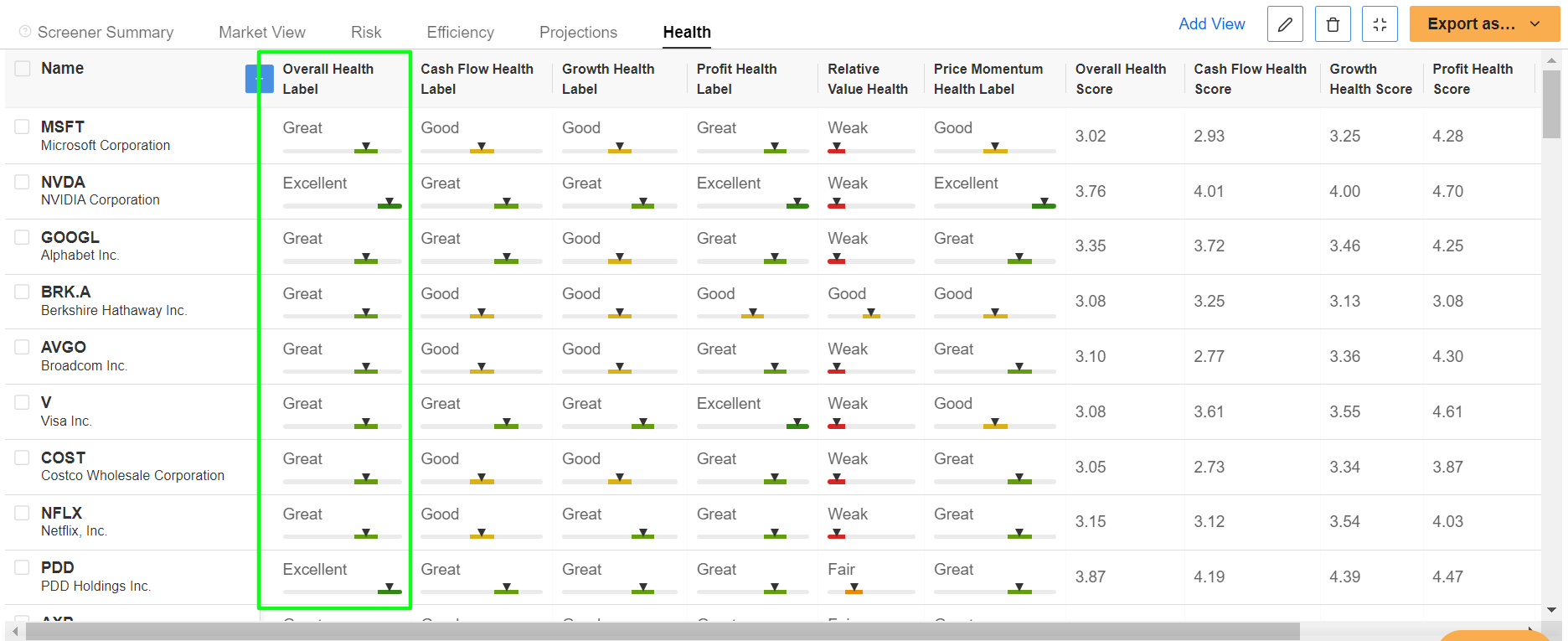

Para navegar por la volatilidad actual del mercado, utilicé el screener de acciones de InvestingPro para crear una lista de seguimiento de acciones de alta calidad que muestran una fuerte fortaleza relativa y tienen perspectivas de crecimiento saludables.

Lo simplifiqué y busqué empresas con una puntuación de Salud Financiera de InvestingPro superior a 3.0, que también mostraran una Etiqueta de Salud de InvestingPro, una Etiqueta de Rentabilidad de InvestingPro y una Etiqueta de Crecimiento de InvestingPro de "Excelente", "Buena" o "Grande".

Como era de esperar, algunos de los nombres que figuran en la lista son Microsoft (NASDAQ:MSFT), Nvidia, Alphabet (NASDAQ:GOOGL), Berkshire Hathaway (NYSE:BRKa), Broadcom (NASDAQ:AVGO), Visa (NYSE:V), Costco (NASDAQ:COST), Netflix (NASDAQ:NFLX), PDD Holdings, American Express (NYSE:AXP), Caterpillar (NYSE:CAT), Chipotle Mexican Grill (NYSE:CMG) y TJX Companies (NYSE:TJX), por nombrar algunas.

Fuente: InvestingPro

Fuente: InvestingPro

El screener de acciones de InvestingPro es una herramienta poderosa que puede ayudar a los inversores a identificar acciones baratas con un fuerte potencial alcista. Al utilizar esta herramienta, los inversores pueden filtrar un vasto universo de acciones en función de criterios y parámetros específicos.

Ya sea un inversor novato o un operador experimentado, aprovechar InvestingPro puede desbloquear un mundo de oportunidades de inversión mientras minimiza los riesgos en el desafiante contexto de la desaceleración del crecimiento económico, la inflación elevada, las altas tasas de interés y la creciente agitación geopolítica.

Suscríbete aquí y desbloquea el acceso a:

- ProPicks: Acciones ganadoras seleccionadas por IA con un historial probado.

- Valor razonable: Descubre instantáneamente si una acción está infravalorada o sobrevalorada.

- ProTips: Información digerible y concisa para simplificar los datos financieros complejos.

- Screener de acciones avanzado: Busca las mejores acciones en base a cientos de filtros y criterios seleccionados.

- Mejores ideas: Ve qué acciones están comprando inversores multimillonarios como Warren Buffett, Ray Dalio, Michael Burry y George Soros.

Descargo de responsabilidad: Rebalanceo periódicamente mi cartera de acciones individuales y ETFs en función de la evaluación continua del riesgo del entorno macroeconómico y las finanzas de las empresas.

Las opiniones analizadas en este artículo son únicamente las del autor y no deben tomarse como asesoramiento de inversión.

Sigue a Jesse Cohen en Twitter @JesseCohenInv para obtener más análisis y perspectivas del mercado de valores.