La semana promete una plétora de datos económicos, comenzando esta mañana con los datos del ISM del sector manufacturero a las 16:00 horas (CET). A continuación, Jay Powell participará en una mesa redonda con el presidente de la Fed de Filadelfia, Patrick Harker, a las 17:00 horas (CET) ET. La semana concluye con el informe de empleo de septiembre. Cada día se presentarán nuevos datos: la encuesta JOLTS el martes, el informe de ADP y el sector servicios del ISM del miércoles y las solicitudes de subsidio por desempleo el jueves.

Lo que Powell comparta hoy será fundamental. Sin embargo, es difícil prever que se desvíe de las declaraciones realizadas en la reunión de la Fed celebrada aproximadamente dos semanas antes. Esta jornada incluirá una sesión de preguntas y respuestas con líderes empresariales del área de Filadelfia.

Así pues, la estabilidad de los precios y los desequilibrios laborales seguirán siendo probablemente los temas a tratar. En su discurso del viernes 29 de septiembre, el presidente de la Fed de Nueva York, John William, indicó que la Fed está a punto de tocar techo en cuanto a los tipos de interés, haciendo hincapié en que podrían seguir siendo restrictivos durante bastante más tiempo. Algunos atribuyen este discurso a las ventas masivas del viernes.

El mercado de bonos sigue lidiando con este mensaje. Cuanto más oigo hablar a la Fed sobre la finalización de las subidas de tipos, más observo que suben los tipos nominales y los rendimientos reales. Esto podría indicar que el mercado cree que los tipos no son suficientemente restrictivos y que el mercado cree que el tipo neutral superará las expectativas de la Fed.

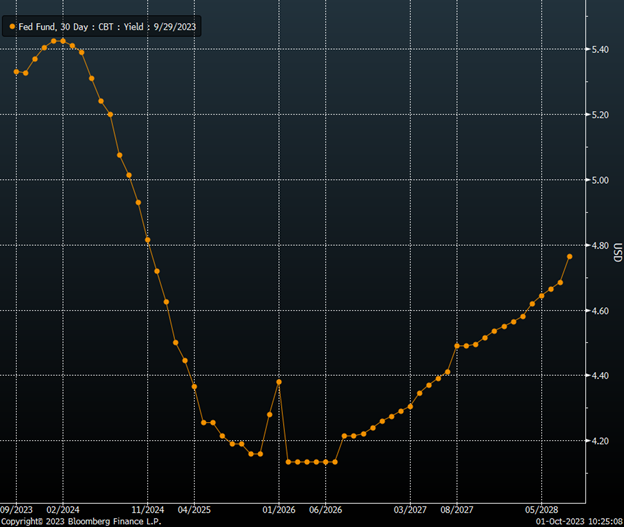

Basta con examinar la curva de futuros de los fondos federales para darse cuenta de que el mercado no cree que los tipos de los fondos federales vayan a situarse por debajo del 4,1% en ningún momento hasta agosto de 2028, mientras que la Fed prevé que los tipos a largo plazo alcanzarán el 2,5%.

Ésta es probablemente la razón por la que estamos observando un aumento de las tasas de inflación implícitas a 30 años. Han superado la tasa media de los tres últimos años y están a punto de sobrepasar el límite de una desviación típica. Aunque algunos podrían atribuirlo al petróleo, parece que esta tendencia ha sido constante desde mayo, antes de la reciente subida de los precios del petróleo.

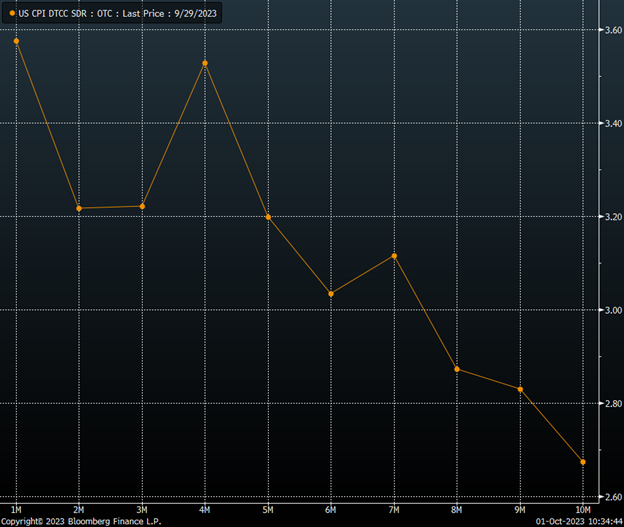

Esto también podría explicar por qué, a partir del viernes, el mercado de swaps de inflación prevé que el IPC se mantendrá por encima del 3% desde ahora hasta abril del año que viene y que no volverá al 3,0% registrado en junio de 2023 hasta mayo de 2024.

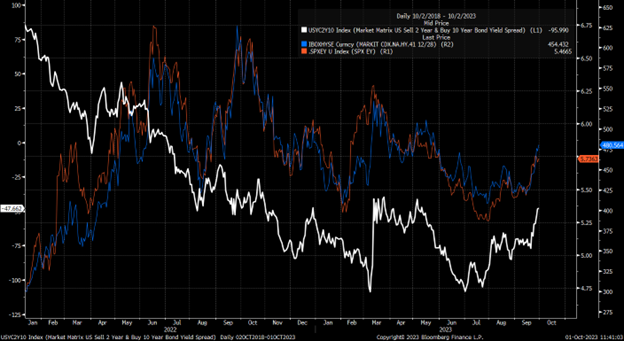

Así, esto sugiere que a medida que la Fed se vuelve más cautelosa a la hora de subir los tipos en el extremo más corto de la curva, el extremo más largo probablemente aumentará, lo que llevará a una curva de los bonos del Tesoro más pronunciada. Ya hemos visto esta tendencia con la subida del margen entre los bonos a 2 y a 10 años a medida que el rendimiento de los bonos a 10 años alcanza el de los bonos a 2 años. Basándonos en los datos técnicos de la curva de rendimientos, parece plausible que el diferencial de los bonos a 2/10 años pueda ajustarse al rango de entre -35 y -25 pb desde su nivel actual de -47 pb. Si el rendimiento de los bonos a 2 años se mantiene estable y el de los bonos a 10 años sigue subiendo, el rendimiento de los bonos a 10 años podría aumentar entre 15 y 20 pb desde el 4,58% actual, situándose en torno al 4,75-4,8%.

La nueva inclinación de la curva de rendimientos parece desempeñar un papel importante en el rumbo del mercado de valores. En particular, el índice CDX de diferenciales de alto rendimiento se ha movido en paralelo con la curva de los bonos a 2-10 años desde junio de 2022, y esta correlación parece haberse reforzado desde marzo de 2023. Al mismo tiempo, los rendimientos del S&P 500 han seguido al diferencial del CDX durante un periodo aún más prolongado.

Además, el índice CDX HY parece haber superado una tendencia bajista crucial y ahora se ha situado por encima de niveles de resistencia significativos. Esto podría impulsarlo aún más hacia el rango de 500-525.

Por otra parte, las pautas técnicas indican que la rentabilidad de los beneficios del S&P 500 sigue una trayectoria ascendente, pasando de aproximadamente el 5,6% a una horquilla del 5,85-5,9%. Aunque esto podría no parecer sustancial a primera vista, equivale a que el ratio PER del S&P 500 pase de 17,9 a 16,9. Esto representa un descenso de alrededor del 5,5% del valor actual del S&P 500.

Un aspecto positivo para el S&P 500 esta semana es que ya lleva cuatro semanas consecutivas de descensos. Es relativamente poco habitual que caiga cinco semanas seguidas. Por ello, es probable que esta semana se produzca algún repunte.

El objetivo más evidente para dicho repunte se situaría en torno a los 4.400 puntos, coincidiendo con la brecha del 20 de septiembre y con un nivel de retroceso del 61,8% de la caída iniciada en torno a la reunión de la Reserva Federal. Sin embargo, si el índice rompiera los recientes mínimos de 4.240, el nivel posterior podría situarse en torno a 4.195.

MI vídeo gratuito en YouTube: