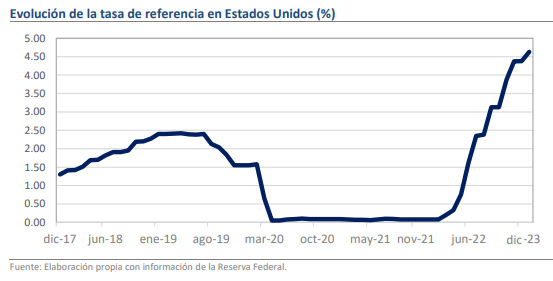

- La Reserva Federal incrementó en 25 puntos base la tasa de referencia.

- El rango se ubicará ahora entre 4.50% y 4.75%, se prevén dos alzas más.

- Las probabilidades de recortes en 2023 siguen siendo bajas.

Hay un largo camino que recorrer en la lucha contra la inflación

La Fed suele ser el catalizador principal de los mercados financieros en los días en los que da noticias importantes y la sesión de hoy no fue la excepción. El sentimiento se ha tornado optimista luego de que la institución cumpliera con las expectativas y redujera el ritmo de apretamiento monetario, pues el alza a la tasa de referencia fue de 25 puntos base (pb), vs +50 pb en diciembre y + 75 pb en noviembre. No solo eso, sino que por primera ocasión Jerome Powell -presidente del organismo- utilizó el término de “proceso disinflacionario” para referirse a la situación actual y aunque adelantó que vendrán más incrementos a la tasa, también dijo que no se pretende llegar a un apretamiento excesivo. De esta manera, la reacción inmediata de los principales activos ha sido positiva, con los índices accionarios teniendo uno de sus mejores cierres de jornada del año, los rendimientos de los bonos cayendo y el peso mexicano apreciándose hasta los $18.60, ligeramente arriba del mínimo del 17 de enero en $18.55.

Los mercados tuvieron una sesión volátil ante las señales mixtas

Al igual que en ocasiones anteriores, los mayores movimientos en las variables financieras sucedieron durante la conferencia de prensa de Jerome Powell, pues atenuó aún más el discreto sesgo hawkish que contenía el comunicado y dio las piezas de información clave que mencionamos. A pesar de que no se anunció ninguna pausa en el ciclo de incrementos a la tasa de referencia, las palabras del funcionario podrían ser compatibles con este camino en el corto plazo y los mercados ahora descuentan una amplia probabilidad de que el anuncio del próximo 22 de marzo dé por finalizado el periodo de apretamiento. Dicha fecha incluirá también la actualización de los estimados macroeconómicos y del dot-plot, por lo que comienza a formarse la expectativa de una revisión bajista en este instrumento.

¿Qué esperar?

Desde nuestra perspectiva, el escenario económico subyacente en Estados Unidos ha cambiado poco y existe el riesgo de que la expectativa que prevalece en los mercados financieros deba reconciliarse con una realidad diferente. Al momento, las presiones inflacionarias siguen activas y las condiciones del mercado laboral no han tenido ajustes que permitan que el regreso a la estabilidad de precios sea sostenible. Por ello, creemos que es probable que se observen tasas arriba de 5.00% antes del verano y que la permanencia de dichos niveles sea mayor a lo que se anticipa. En ese sentido, no esperamos que la Fed comience a hablar de un posible decremento en el rango objetivo antes del cuarto trimestre del año y creemos que lo más factible es que la tasa cierre entre 5.00 y 5.25%.