-

2022 fue un año memorable que la mayoría de los inversionistas quieren olvidar

-

2023 tampoco será fácil

-

InvestingPro+ destaca los valores más 'sanos' del mercado

El 2022 pasará a los libros de historia, pero por razones muy diferentes a las de otros años. El mercado bajista, el estallido de las burbujas tecnológica y de criptomonedas y las pérdidas sufridas por los nuevos inversionistas no se olvidarán fácilmente. Las ventas masivas, tras la última reunión de la Fed del año, no fueron más que el betún sobre un pastel difícil de digerir.

Cualquier perspectiva para 2023 incluye un panorama de inflación aún al acecho, tasas de interés en máximos de 15 años como respuesta y recesión como posible resultado. Al mismo tiempo, si la década de 2020 nos ha enseñado algo hasta ahora, es que hay que estar preparado para cualquier resultado. El ciclo económico en la era COVID ha sido difícil de anticipar, y eso no va a cambiar.

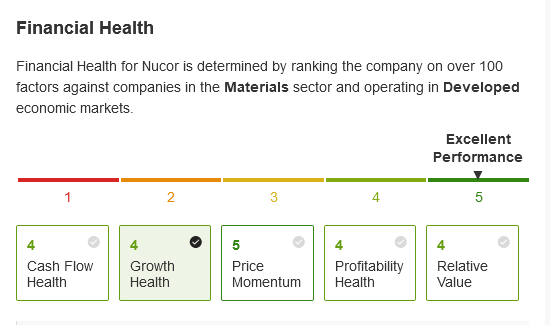

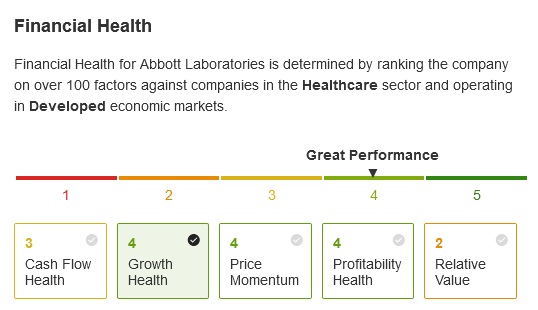

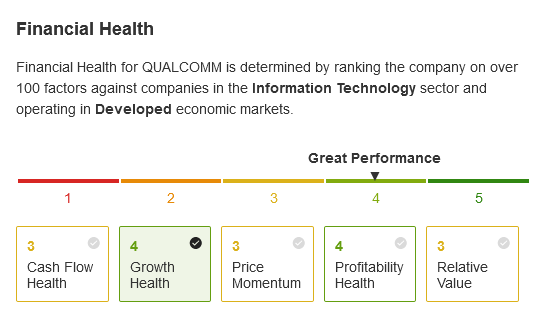

Para este artículo, me he apoyado en InvestingPro+, y concretamente en sus cálculos de puntuación de salud financiera y en la herramienta screener. La puntuación de salud financiera es un cálculo transparente de la posición de una empresa basado en su rentabilidad, valor relativo, crecimiento, impulso de precios y salud del flujo de caja. Las clasificaciones son todas relativas a los pares y al mercado en su conjunto, por lo que nos ofrece una forma sencilla de ver las empresas mejor posicionadas en el mercado.

Voy a compartir tres acciones que tienen la salud financiera para sobrevivir y prosperar en cualquier entorno de mercado, así como una acción que es un ejemplo de lo que hay que evitar.

Rebajas de Año Nuevo de InvestingPro

Capturas de pantalla de la puntuación de salud y métricas financieras tomadas el 22 de diciembre antes de la apertura del mercado.

Acciones saludables

Nucor

Nucor Corp (NYSE:NUE) es la acción más saludable del S&P 500 según InvestingPro+. Cuadruplicar el flujo de caja libre en 2021, y luego crecer ese 150% en los primeros 9 meses de 2022, conducirá a la salud financiera. Nucor ha utilizado esa bonanza para adquirir un negocio y refinanciar parte de su deuda, logrando reducir su tasa de interés. También ha recomprado casi un 5% de acciones en lo que va de año.

Nucor es una empresa siderúrgica y, por tanto, una empresa de materias primas, y el sector de las materias primas puede cambiar rápidamente. Una recesión pesaría sobre la demanda de acero, lo que podría explicar por qué la empresa cotiza a 4.5 veces el flujo de caja libre de fin de año, a pesar de estas buenas cifras. Es peligroso comprar una empresa cíclica cuando cotiza barata, ya que ese bajo precio suele reflejar que el ciclo podría deteriorarse. Lo que resulta tranquilizador sobre la salud financiera de Nucor, al menos, es que la empresa no está sobreextendida. Por el contrario, ha reforzado su estructura y sus perspectivas de negocio, lo que puede hacerla más atractiva a largo plazo.

Fuente: InvestingPro+

Abbott Laboratories

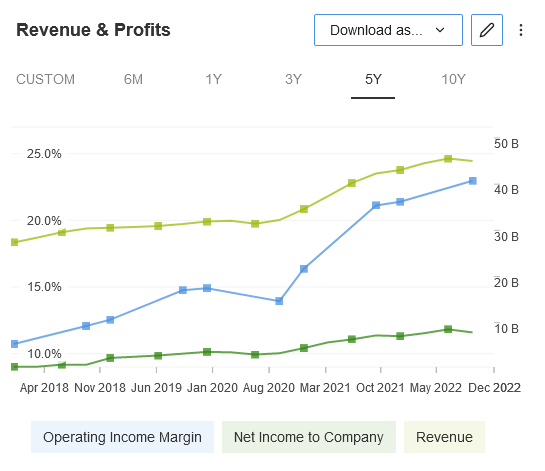

Abbott Laboratories (NYSE:ABT) es una opción más estable que Nucor. En los últimos cinco años, esta empresa del sector del cuidado de la salud ha aumentado sus ingresos, su resultado operativo y su beneficio neto de forma lenta pero segura:

Abbott no es precisamente una ganga: 23.5 veces el flujo de caja libre, 24.2 veces el ratio precio-beneficio y 20.2 veces el ratio precio-beneficio futuro. Y la empresa se ha vendido en línea con el mercado este año. Pero es mucho menos probable que Abbott se enfrente a un problema grave que la mayoría de las empresas, tiene un crecimiento sólido para una empresa de su tamaño y unos beneficios acordes. Además, recientemente ha aumentado su dividendo. Esto significa que Abbott puede no ser una empresa de altos vuelos, pero es probable que proporcione una cartera más segura que la media de las acciones del S&P 500.

Fuente: InvestingPro+

Qualcomm Incorporated

Qualcomm Incorporated (NASDAQ:QCOM), uno de los protagonistas del colapso de las puntocom, ha sufrido otro duro mercado bajista. Las acciones han caído más de un 35%, por detrás del Nasdaq. Preocupa la dependencia de la empresa de los teléfonos inteligentes.

Entonces, ¿qué ve InvestingPro+ en las acciones? Podemos empezar con un impresionante historial reciente de crecimiento de los beneficios, ya que el BPA se ha disparado un 46% anual en los últimos tres años. También hay una fuerte cifra de ingresos netos en comparación con sus homólogos, y un alto rendimiento de los fondos propios. Los rendimientos de la empresa en los últimos 4 y 5 años también hablan bien de ella, incluso teniendo en cuenta el mercado bajista de un año de duración.

Fuente: InvestingPro+

Acciones a evitar: cruceros

Carnival (LON:CCL) Cruises

Podemos simplificarlo. El negocio de los cruceros tenía problemas de rentabilidad de ciclo completo incluso antes del COVID; el COVID perjudicó enormemente al sector, obligando a los principales actores a reunir capital y el clima económico no ha sido favorable a una rápida recuperación.

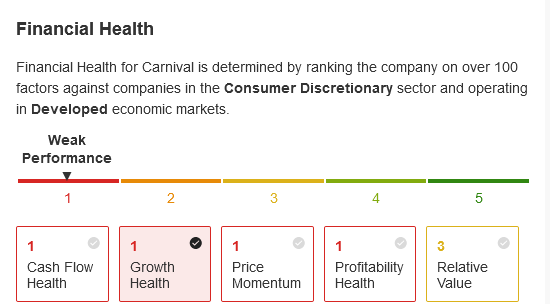

Si juntamos todo esto, Carnival Corporation (NYSE:CCL) tuvo este verano su mejor trimestre tras la pandemia, y aun así las acciones se desplomaron. Aunque subieron un poco en respuesta a las ganancias del cuarto trimestre de diciembre, la empresa quemó más de 6,000 millones de dólares en pérdidas netas y pérdidas de flujo de caja libre en su ejercicio fiscal 2022. Ha tenido que recaudar al menos 3,300 millones de dólares en deuda o acciones, y eso antes de los recientes informes de más recaudación de deuda. Esto deja a la empresa con una mala salud de flujo de caja, mala salud de rentabilidad y mala salud de crecimiento.

Podría ser que Carnival navegue a través de este triángulo de desafíos de las Bermudas, pero con toda la dilución y la deuda de la que ha tenido que depender para llegar allí, el destino parece menos prometedor para los inversionistas. Lo mismo ocurre con Royal Caribbean (NYSE:RCL) o Norwegian (OL:NAS) Cruise Line Holdings (NYSE:NCLH), ambas etiquetadas como "Rendimiento débil" por la puntuación de salud de InvestingPro+.

Fuente: InvestingPro+

Revise su cartera en Año Nuevo

El mercado cambia rápidamente, y es importante equilibrar una perspectiva de futuro con la humildad de que este es difícil de predecir. Una forma de hacerlo es basarse en los datos y en lo que ha sucedido en los últimos años o en ciclos pasados, y no sólo en los últimos 12-24 meses, como señal de lo que podría suceder en el futuro.

InvestingPro+ nos permite hacerlo de una forma no emocional y basada en los datos fundamentales. Este artículo presenta tres valores sobre los que quizá le interese investigar más de cara a 2023, basándose en su sólida salud financiera, y un valor que debe evitar por su situación poco saludable. Esto se basa únicamente en la parte numérica de la historia, y hay mucho más que aprender sobre cada valor.

En un mercado en el que la historia puede cambiar de un día para otro, empezar por los números puede ser la decisión más saludable.

Descargo de responsabilidad: No tengo posiciones en ninguno de los valores mencionados, aunque puede que me plantee abrir una posición en Nucor en las próximas semanas.