Jamás imaginé que alguien me etiquetaría como un permabull, es decir alguien constantemente optimista sobre el mercado, en particular considerando los numerosos artículos que he escrito a lo largo de los años sobre los riesgos de las valoraciones desmesuradas, las intervenciones monetarias y los tipos de interés artificialmente bajos. Sin embargo, aquí estamos.

-

¿Cómo invertir con éxito? Averígüelo con InvestingPro: ¡Aproveche al máximo el CYBER MONDAY AMPLIADO! ¡Última oportunidad de conseguir InvestingPro con un 55% de DESCUENTO! Haga clic aquí y revise las métricas clave como el Valor Razonable asignado a partir de más de una decena de modelos financieros, la salud financiera de la empresa y las perspectivas de los analistas.

"Lance, no eres más que otro permabull hablando de tu libro. Cuando este mercado se desplome seguirás diciendo a la gente que compre hasta el final".

Lo entiendo. Hemos mantenido una postura alcista en los últimos años, pero afirmar que siempre lo somos sería inexacto. Por ejemplo, en enero de 2020 escribimos dos artículos explicando por qué estábamos reduciendo el riesgo.

"Cuando te reúnes con tu equipo de gestión de carteras y el primer comentario que escuchas es: "esto es una locura", probablemente sea el momento adecuado para reflexionar sobre el riesgo global de tu cartera. Así comenzó y concluyó el comité de inversión el viernes: "esto es una locura". Llevamos dos semanas debatiendo sobre un mercado que se muestra sobrecomprado, extendido y complaciente, pero el viernes compartí en Twitter (NYSE:TWTR) un par de gráficos que ilustraban este exceso".

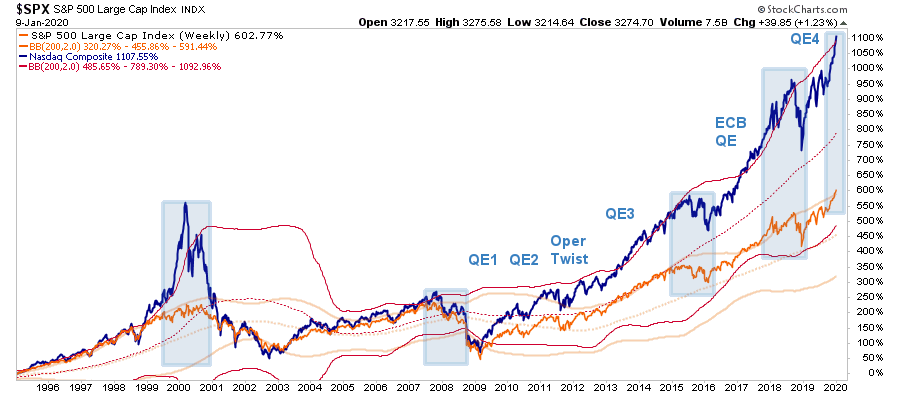

El primer gráfico comparaba el Nasdaq con el S&P 500. Ambos índices habían superado en 2 desviaciones estándar la media móvil de 200 semanas, destacando dos aspectos que llamaban inmediatamente la atención:

- La aceleración casi vertical de los precios en los mercados ha sido un distintivo histórico de los avances de las últimas fases del ciclo, también conocida como fase de "fusión".

- Cuando los mercados se sitúan más de 2 desviaciones estándar por encima de su media móvil a largo plazo, poco después suelen producirse reversiones a la media.

En aquel momento, cumplíamos ambas condiciones. Sin embargo, necesitábamos más.

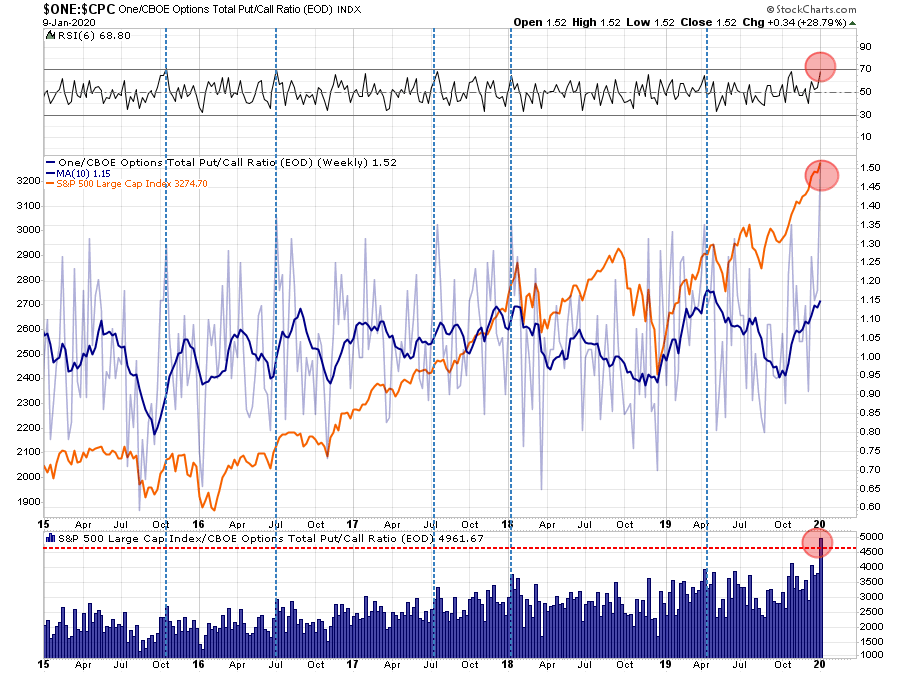

"Si solo estuviéramos ante una aceleración de los precios, nuestra preocupación sería moderada. Sin embargo, la complacencia de los inversores ha alcanzado niveles extremos, reflejada en la ratio PUT/CALL, que ahora se encuentra en máximos históricos. Este indicador mide la proporción de "opciones put", adquiridas teóricamente para cubrir riesgos en el S&P 500, frente a las ‘opciones call’, compradas para apalancar riesgos".

Aquí está ese gráfico de la ratio Put/Call frente al mercado en enero de 2020.

Como concluimos en ese momento:

"Aunque nada de esto significa que el mercado vaya a ‘estrellarse’, sí sugiere que la relación riesgo/recompensa no favorece a los alcistas a corto plazo". Sí, "esto es de locos", y por eso retiramos beneficios de las carteras el viernes.

Luego, escribí un artículo la semana siguiente. En ese post, respondía a los numerosos correos electrónicos que nos reprendían por "abandonar el mercado alcista, que claramente está subiendo".

Aunque muchos consideraron que estábamos adoptando una postura excesivamente "bajista" en ese momento, decidimos reducir nuevamente nuestras exposiciones en febrero. Luego, en marzo, el mercado retrocedió alrededor de un 35% tras el cierre de la economía.

Quiero dejar claro que no somos permabulls. De hecho, no somos ni "alcistas" ni "bajistas". Nuestro enfoque se basa en analizar el mercado en busca de oportunidades o riesgos, ajustando nuestras carteras en consecuencia. Desde noviembre de 2022, hemos mantenido una postura alcista tras la reversión a la media iniciada en enero.

Sin embargo, aunque seguimos siendo alcistas hasta finales de 2024, los riesgos para el mercado en 2025 están aumentando.

Ni permabulls ni permabears

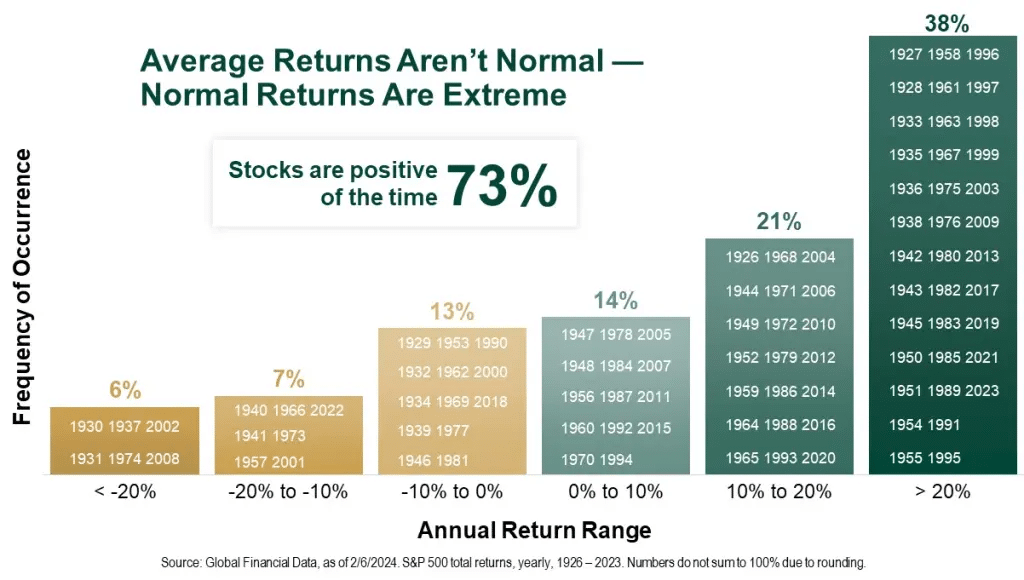

No cabe duda de que hoy en día hay muchos permabulls en los mercados financieros. Desde Ed Yardeni hasta Jim Cramer, son numerosos los analistas de Wall Street que constantemente pronostican una subida de los mercados. Una de las razones de esta postura es que ser una posición alcista permanente resulta más rentable que tener una bajista, teniendo en cuenta que los mercados financieros tienden a subir con más frecuencia de lo que caen. Discutimos esta idea de hecho en el artículo "Las caídas del mercado y el problema del tiempo”:

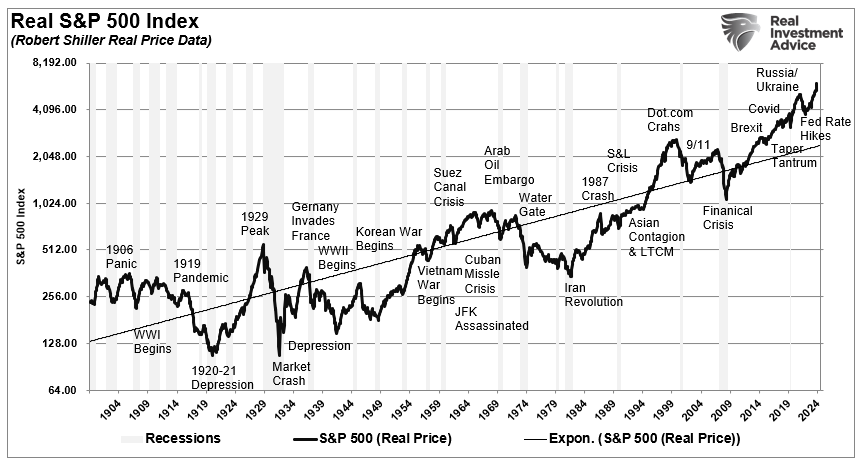

Desde 1900, el mercado de valores ha "promediado" una tasa de rentabilidad anualizada del 8%. Sin embargo, esto NO significa que el mercado rinda un 8% cada año. Como comentamos recientemente, hay que entender varios hechos clave sobre los mercados. Las acciones suben más a menudo de lo que bajan: Históricamente, el mercado de valores sube alrededor del 73% de las veces. El otro 27% de las veces, las correcciones del mercado revierten los excesos de los avances anteriores. La tabla siguiente muestra la dispersión de los rendimientos a lo largo del tiempo".

Para los analistas, ser permanentemente "alcista" conduce a una tasa de éxito del 73% en las llamadas al mercado. Además, aunque hay acontecimientos que preceden al otro 27% de resultados, la psicología humana nos impulsa a olvidar los acontecimientos dolorosos. Por lo tanto, los participantes en el mercado sólo tienden a recordar las llamadas a "comprar acciones" que se produjeron cerca de los mínimos del mercado. Y ello a pesar de que el mismo analista haya dicho "comprar acciones" durante todo el ciclo correctivo.

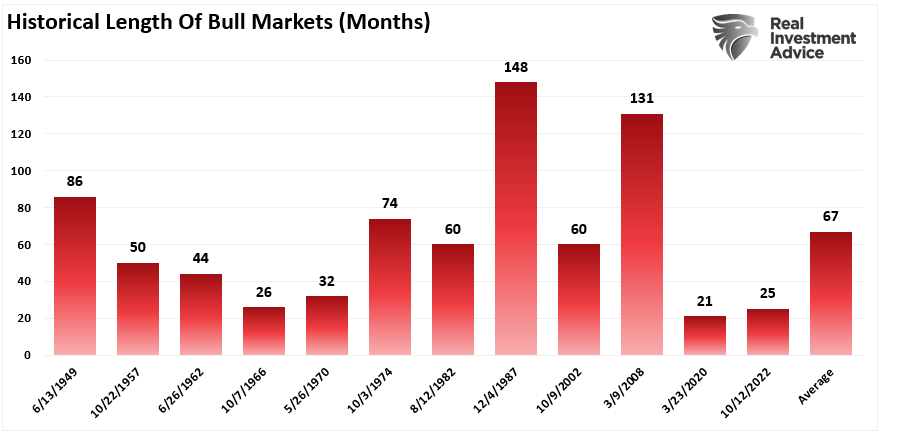

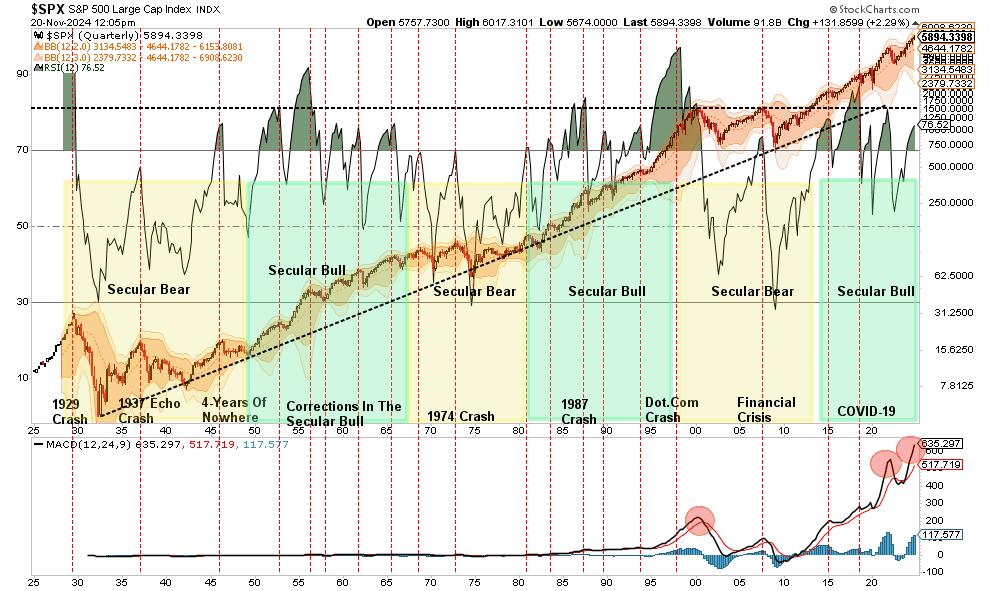

Dado que los mercados alcistas históricos suelen ser prolongados, ser un permabull tiende a ser acertado la mayoría de las veces. El siguiente gráfico ilustra la duración de los mercados alcistas previos a lo largo de la historia, con una duración media de aproximadamente 5 años y medio.

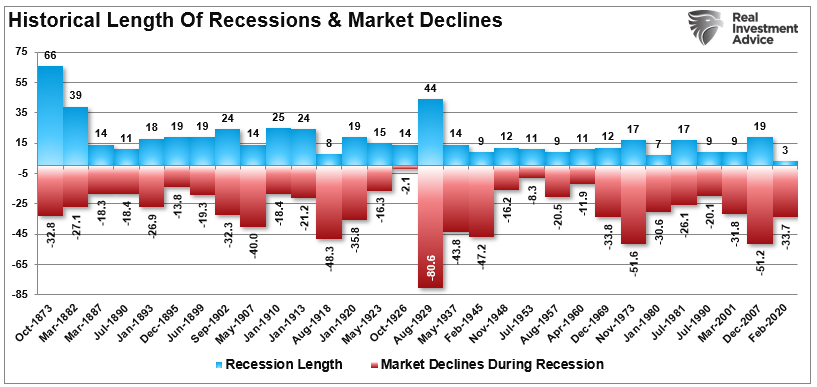

Aunque la larga duración de los mercados alcistas tiende a favorecer a los alcistas, el problema es su final, que siempre se produce. Como se ha demostrado, los mercados bajistas y, por lo general, las recesiones subsiguientes tienden a ser de muy corta duración. La mayoría de los mercados bajistas duran menos de 18 meses y, aunque son experiencias dolorosas, tienden a olvidarse rápidamente cuando vuelven los precios alcistas.

Para los inversores, el problema de las visiones permabullistas es la destrucción de capital durante las caídas de los mercados bajistas. Como siempre ocurre, no es lo mismo volver a estar en equilibrio que ganar dinero. Por eso, navegar por los ciclos del mercado a largo plazo es tan difícil como necesario.

Sí, hemos sido alcistas durante los últimos dos años, pero no somos permabulls. Aunque acertamos a principios de 2020, también cometimos el error de permanecer infraponderados en renta variable hasta julio de ese año, lo que afectó nuestra rentabilidad. Nuestro error fue centrarnos en el impacto económico y en los beneficios derivados de una economía paralizada (algo difícilmente característico de una postura permabull). Fallamos al subestimar el impacto del envío de cheques a los hogares, miles de millones en QE mensual y los tipos de interés cero, que impulsaron un retorno inmediato a la exuberancia del mercado.

La rápida reversión del "pánico" al "FOMO" fue algo que nunca habíamos experimentado antes y que no se contempló en nuestros modelos de gestión de riesgos. Sin embargo, resultó ser una valiosa lección sobre el impacto de las intervenciones monetarias y fiscales en los mercados financieros. En diciembre de 2021, advertimos que la "exuberancia" había regresado a los mercados y que debíamos adoptar una postura más prudente.

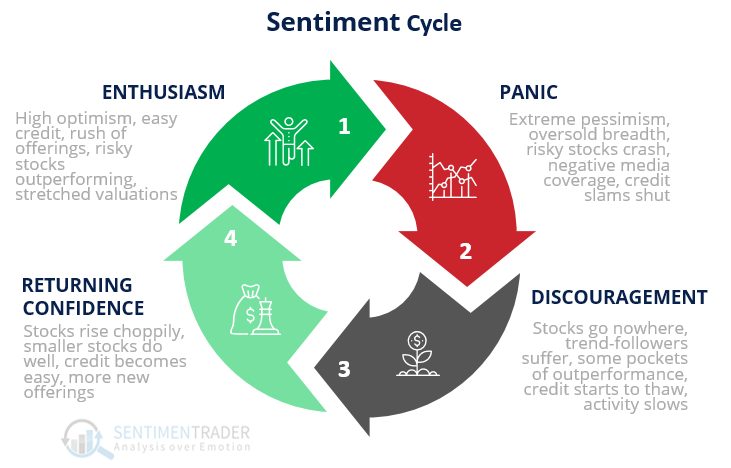

"Este tipo de actividad del mercado es un indicio de que los mercados han vuelto a su etapa de "entusiasmo". Esta se caracteriza por:

- Elevado optimismo

- Crédito fácil (demasiado fácil, con condiciones poco estrictas)

- Una avalancha de ofertas iniciales y secundarias

- Rendimiento superior de los valores de riesgo

- Valoraciones exageradas.

Como era de esperar, el mercado tocó techo en enero de 2022 e inició una corrección que se prolongó hasta finales de octubre, cuando Rusia invadió Ucrania y la Reserva Federal subió agresivamente los tipos de interés. Nos mantuvimos bajistas e infraponderamos la renta variable durante todo el año, y luego, en enero de 2023, escribimos que "El dolor del mercado fue mayor".

"Con el pesimismo generalizado y la confianza en una recesión, los mercados se encuentran en una situación en la que hay pocos compradores y una abundante cantidad de vendedores. Desde una perspectiva de inversión contraria, esto crea una configuración ideal para un 'comercio doloroso' al alza, una posibilidad que hemos señalado como cada vez más probable".

Desde entonces, nos hemos mantenido principalmente alcistas en los mercados.

Sin embargo, podemos estar cada vez más cerca de volvernos tácticamente más bajistas en los mercados en 2025.

De alcistas a bajistas, es sólo cuestión de tiempo

Aunque existen pocas razones para no mantenerse alcista en los mercados en la actualidad, hay tres razones principales por las que adoptar una postura "bajista" en 2025 podría ser necesario.

Exuberancia del mercado y asunción de riesgos

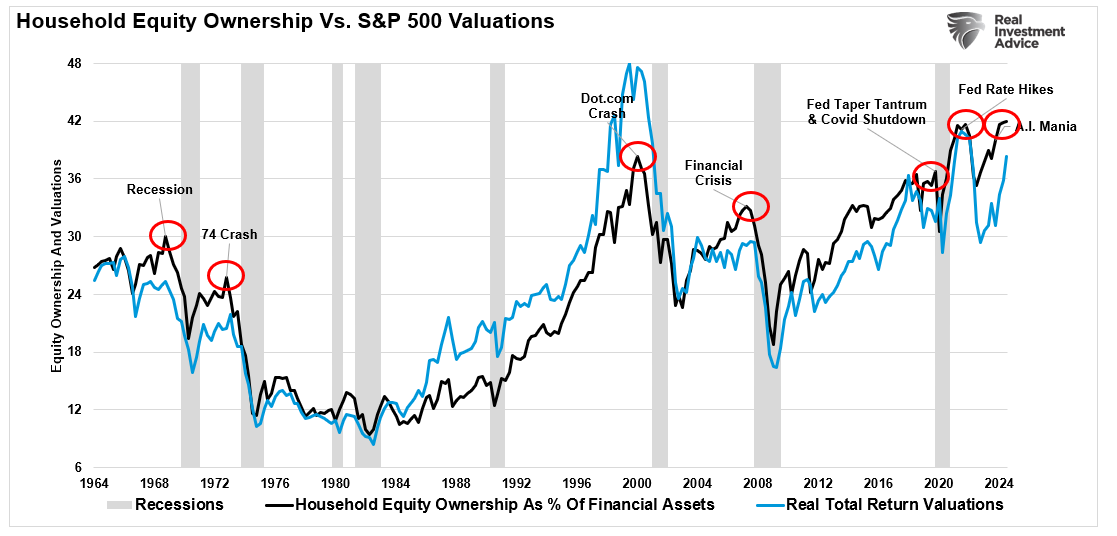

Como se mencionó previamente, a principios de 2020, observamos que la exuberancia del mercado y la asunción de riesgos alcanzaban niveles alarmantes. Hoy, estamos presenciando una situación similar, ya que los inversores se agrupan en activos ilíquidos y altamente apalancados, buscando asumir un riesgo especulativo adicional. Sin embargo, esto no se limita solo a los activos especulativos, sino que afecta a toda la renta variable, ya que los hogares han alcanzado una asignación récord en este tipo de activos, acompañada de valoraciones elevadas. Aunque las valoraciones no son un buen indicador para sincronizar el mercado, cuando se combinan con una excesiva asignación de los hogares a la renta variable, se generan los elementos propicios para un posible cambio de tendencia.

Además, el contexto técnico también recuerda mucho a los de anteriores picos del mercado. Mientras los permabulls y los analistas de Wall Street se esfuerzan por hacer predicciones más acertadas que los demás, cabe señalar lo siguiente:

- Los mercados están alcanzando niveles históricos de extrema sobrecompra,

- El segundo nivel más alto de valoración jamás registrado,

- Desviaciones extremas de las líneas de tendencia de crecimiento a largo plazo,

- El sentimiento y la confianza de los inversores presionando al alza extrema, y

- Los inversores están totalmente comprometidos con el mercado y con bajos niveles de efectivo.

En otras palabras, después de 15 años consecutivos de avance del mercado alcista, el "riesgo" de que algo haga descarrilar las continuas expectativas optimistas ha aumentado significativamente.

Beneficios empresariales como porcentaje del PIB

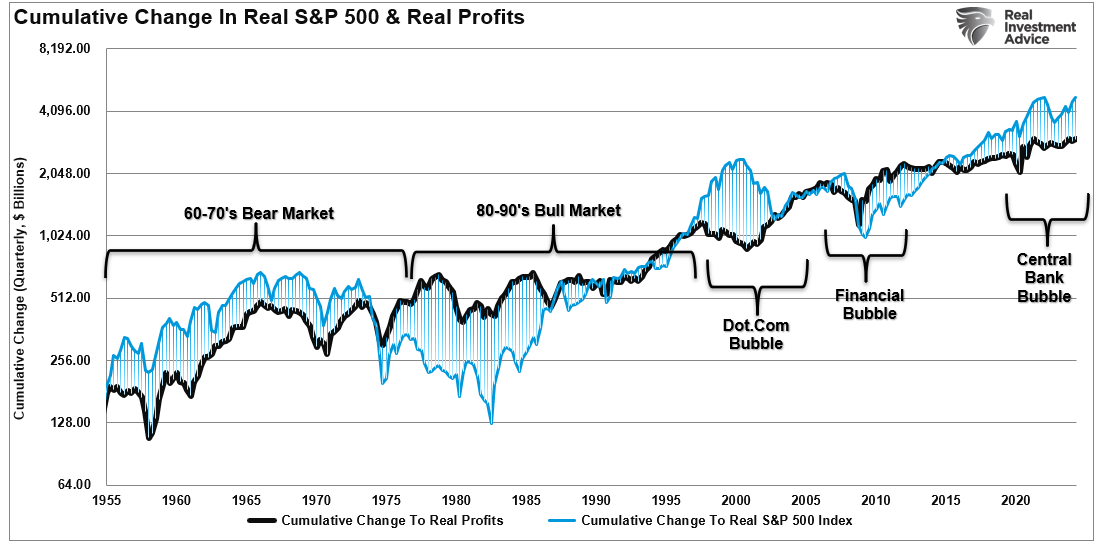

En segundo lugar, como se ha comentado recientemente en el el artículo titulado La ecuación de beneficios de Kalecki, los beneficios empresariales son extremadamente elevados como porcentaje del PIB. Como se apuntaba en ese artículo:

"Las valoraciones son elevadas, en parte porque los inversores asumen que los márgenes de beneficio elevados seguirán siendo sostenibles. Sin embargo, la variación acumulada del precio ajustado a la inflación del mercado supera ampliamente los beneficios generados. Desviaciones previas de este tipo no han terminado bien para los inversores, y esto es precisamente lo que sugiere la ecuación de Kalecki".

Si las condiciones económicas se deterioran o las políticas fiscales se endurecen, podríamos presenciar un reajuste significativo. Las previsiones de beneficios probablemente se revisarían a la baja, arrastrando los precios de la renta variable. Como indicó James Montier, los rendimientos a largo plazo de la renta variable estadounidense parecen sombríos, incluso bajo supuestos optimistas. Señaló que las relaciones precio-beneficio reflejan márgenes de beneficio desmesurados, lo que deja poco margen de error.

No obstante, como se ha mencionado, estos márgenes de beneficio dependen de que el gobierno continúe incurriendo en déficit, lo que nos lleva a nuestro tercer punto.

La reducción del déficit es la prioridad

La nueva administración de Trump se ha puesto como principal tarea la reducción del déficit, con medidas que van desde la creación del Departamento de Eficiencia Gubernamental (DOGE) hasta el nombramiento de Scott Bessent como Secretario del Tesoro, un halcón fiscal. Ambas iniciativas buscan recortar aproximadamente 2 billones de dólares del déficit, lo que, si bien contribuirá a una mayor estabilidad económica a largo plazo, no estará exento de sacrificios a corto plazo.

Para los mercados, el "ahorro gubernamental", como se menciona en el artículo sobre beneficios enlazado anteriormente, tendrá un impacto negativo en la rentabilidad de las empresas. Estos recortes generarán un aumento en el desempleo y ralentizarán el crecimiento económico.

Como contrapartida, se espera que la Reserva Federal colabore con el Departamento del Tesoro para reiniciar el programa de "Quantitative Easing" y reducir drásticamente los tipos de interés, a medida que el crecimiento económico y la inflación caen, lo que impulsará una recesión.

Conclusión

Navegar por los mercados requiere un equilibrio entre optimismo, cautela y flexibilidad. Aunque los mercados alcistas suelen predominar a lo largo de la historia, los mercados bajistas nos alertan de manera contundente sobre los peligros de la autocomplacencia. Etiquetar a los inversores como permabulls o permabears reduce en exceso las complejidades de la gestión de carteras, que debe adaptarse constantemente a la evolución de la dinámica del mercado.

En tiempos recientes, nuestra postura ha sido optimista, pero los indicadores históricos y los riesgos emergentes, como la exuberancia del mercado, los elevados márgenes de beneficio y el posible endurecimiento fiscal, sugieren que para 2025 será necesario adoptar un enfoque más cauteloso. El objetivo no es anticipar todos los movimientos del mercado, sino estar preparados para los cambios que puedan ocurrir en el riesgo y la rentabilidad. Este enfoque, que ha demostrado ser útil en ciclos anteriores, no está exento de errores, por supuesto.

Los inversores deben centrarse en seguir una estrategia disciplinada, diversificar los riesgos y estar atentos a las señales que indiquen cambios en el entorno. No ser ni excesivamente optimistas ni pesimistas proporciona una mayor flexibilidad para proteger y hacer crecer el capital a largo plazo.

-

¿Le gustaría saber cómo organizan sus carteras los inversores con más éxito? ¡APROVECHE EL CYBER MONDAY AMPLIADO! ¡Última oportunidad de conseguir InvestingPro con un 55% de DESCUENTO! InvestingPro le da acceso a las estrategias y carteras de los mejores inversores. Además, recibirá cada mes más de 100 recomendaciones de valores basadas en análisis respaldados por IA. ¿Siente curiosidad? Haga clic aquí para obtener más información.