La macroinversión sin un conocimiento profundo de los mercados de valores es como tomar sopa con un tenedor.

Podría conseguirse de alguna manera, pero es engorroso e improductivo.

Nos encontramos en una coyuntura crucial para la política macroeconómica y monetaria, lo que significa que dominar los mercados de acciones es aún más importante.

Este artículo le ayudará en esta tarea y, lo que es más importante, le proporcionará el marco adecuado.

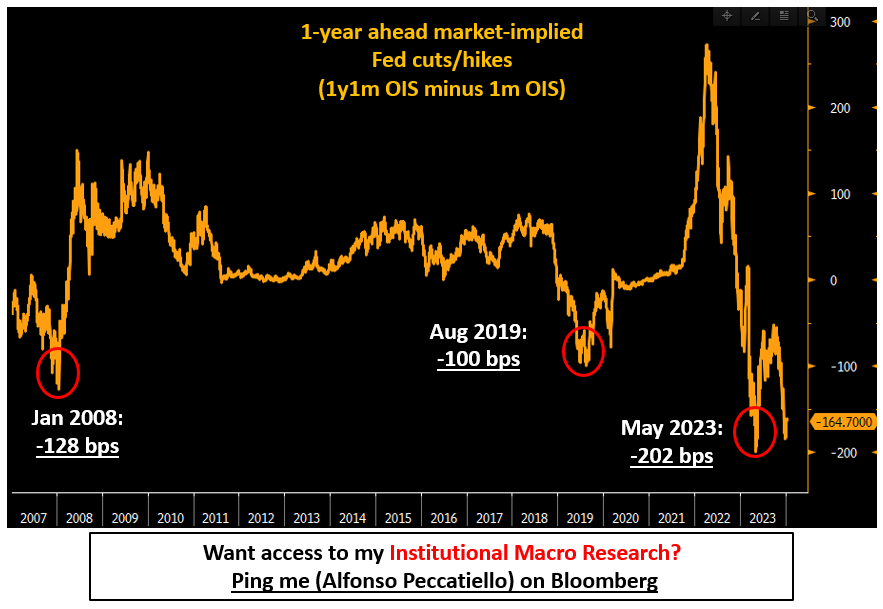

Todo el mundo habla de este gráfico:

Muestra los recortes de la Fed previstos por el mercado (en puntos básicos) para los próximos 12 meses, y dice -165 puntos básicos.

165 puntos básicos de recortes en 12 meses es algo bastante agresivo para los estándares históricos.

Incluso a principios de 2008, con los fondos de la Reserva Federal en el 4,50% y la economía de Estados Unidos al borde de una gran recesión, los mercados preveían sólo 128 puntos básicos de recortes para los 12 meses siguientes.

¿Por qué los mercados de bonos se muestran tan agresivos ahora?

En pocas palabras, hay dos razones principales:

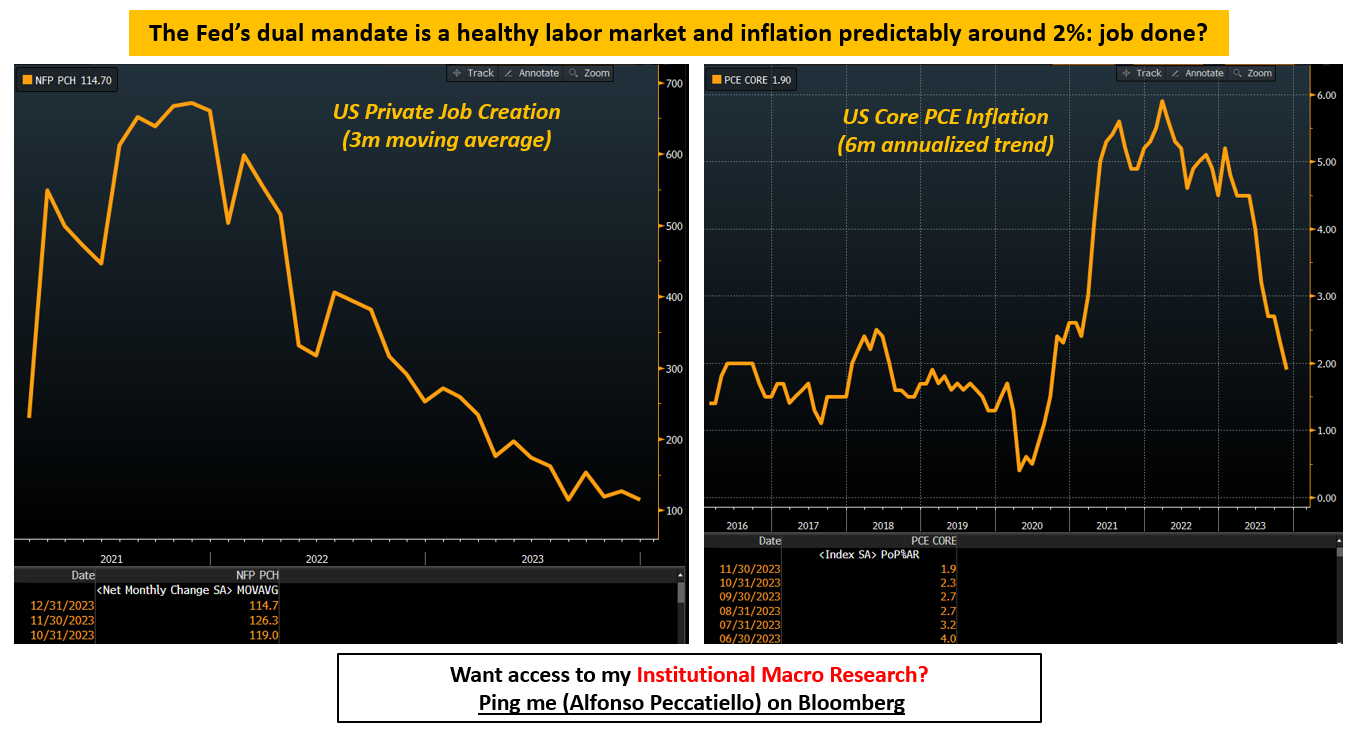

La primera tiene que ver con el mandato de la Fed. Se podría argumentar que su trabajo ha terminado.

El mercado laboral vuelve a estar equilibrado (vaso medio lleno) y, a juzgar por la tendencia de creación de empleo privado, de sólo 115.000 empleos al mes y en constante descenso, se podría argumentar que existe el riesgo de que se esté debilitando demasiado (vaso medio vacío).

El mercado laboral ya no está al rojo vivo ni remotamente: ¿ya está todo hecho?

El PCE subyacente (la medida de inflación favorita de la Fed) ya se sitúa en un 1,9% anualizado, por debajo de los objetivos de la Fed.

Otros vientos de cola desinflacionistas derivados de la repercusión retardada del descenso de la inflación de los alquileres y de un mercado laboral más débil deberían corroborar la tendencia en el primer semestre de 2024.

La tendencia subyacente de la inflación subyacente ya es coherente con el 2%: ¿ya está todo hecho?

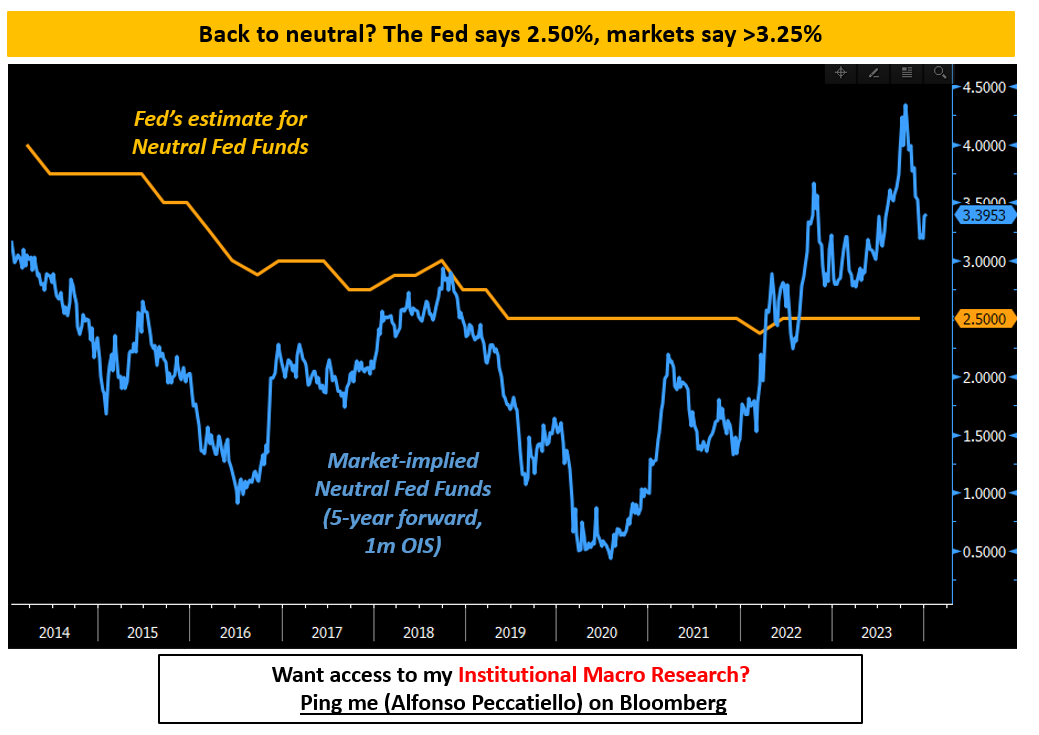

El segundo argumento a favor de tantos recortes está estrechamente relacionado con el primero.

Si el trabajo de la Fed está hecho, ¿cuál es el nivel apropiado de los fondos federales?

Volver a la neutralidad en los próximos 12-18 meses.

Y, en todo caso, los mercados son más optimistas que la Fed en cuanto al nivel neutral de los fondos federales.

Descargo de responsabilidad: Este artículo se publicó originalmente en The Macro Compass. Únase a esta vibrante comunidad de inversores macroeconómicos, asignadores de activos y fondos de cobertura: compruebe qué nivel de suscripción le conviene más utilizando este enlace.