-

Las acciones de META volvieron a caer tras los resultados del tercer trimestre; la cotización después de las horas de cierre las sitúa en un descenso de más de dos tercios desde finales de enero

-

El negocio operativo está en dificultades, las inversiones en el metaverso suponen una presión adicional

-

Sin señales de cambio de rumbo, META parece estar en el congelador durante algún tiempo

Al llegar al informe del tercer trimestre del miércoles, los argumentos a favor de Meta Platforms, Inc. (NASDAQ:META) tenían dos pilares fundamentales. En primer lugar, los decepcionantes resultados del primer semestre -los ingresos aumentaron menos de un 3% interanual- no sugerían que el negocio operativo se dirigiera a un declive irreversible. En segundo lugar, las fuertes inversiones en los planes metaversos de la empresa podrían invertirse, y potencialmente lo harían, si la presión sobre los beneficios fuera demasiado importante.

Dado que META cotizaba a sólo 13 veces los beneficios de este año -y a menos de 12 veces teniendo en cuenta el efectivo neto de la deuda en el balance-, ese argumento alcista sugería un enorme potencial de subida. Muchos analistas de Wall Street apoyaron ese argumento alcista: el precio medio objetivo para META sugería ganancias de más del 60% en 12 meses.

A largo plazo, ese caso quizás no esté irremediablemente roto. A medio plazo, sin embargo, los resultados del tercer trimestre del miércoles por la tarde significan que ese caso ha recibido un gran, gran golpe.

Fuente: Investing.com

Preocupación en la familia de aplicaciones

Los beneficios por acción de Facebook se desplomaron un 49% interanual en el tercer trimestre. Como veremos, las inversiones metaversas no son el único factor.

Un cargo por deterioro del arrendamiento operativo fue uno de los factores, que representó algunos puntos porcentuales del descenso. Pero incluso en lo que Meta llama su negocio de familia de aplicaciones, los resultados decepcionaron.

Sin tener en cuenta las divisas, los ingresos aumentaron un 2%. Pero los gastos operativos aumentaron un 18%. Como resultado, el beneficio operativo cayó un 29% interanual. El descenso de 3,700 millones de dólares en el segmento empequeñece el aumento de ~1,000 millones de dólares en pérdidas del metaverso (contabilizadas en el segmento Reality Labs).

Las cifras de usuarios no parecen tan malas. Los activos diarios familiares (que incluyen Facebook, WhatsApp e Instagram) aumentaron un 4%, hasta la increíble cifra de 2,930 millones. El problema es el precio: el precio por anuncio cayó un 18% interanual frente a un aumento del 17% en los anuncios servidos.

Es tentador, tal vez, atribuir la caída de los precios a dos factores. En primer lugar, la iniciativa ATT (App Tracking Transparency) de Apple (NASDAQ:AAPL) está presionando los ingresos por publicidad de las aplicaciones de Meta. Tras los resultados del cuarto trimestre, Meta predijo que perdería unos 10,000 millones de dólares en ingresos procedentes de ATT este año. Ese informe inició el actual colapso de las acciones de META.

El segundo problema, citado por la dirección de Meta, son los retos macroeconómicos. La economía mundial se tambalea, y la publicidad en línea no es inmune.

Sin embargo, este argumento se queda un poco corto. Como escribí en agosto, lo que ha ocurrido con los precios se parece mucho más a una reversión a la media post-pandemia que a la señal de una economía global en declive. De hecho, los datos macroeconómicos mundiales no son tan malos, todavía.

De hecho, la evaluación financiera y operativa (FOA, por sus siglas en inglés) sigue superando ampliamente los niveles anteriores a la pandemia. Ese año, lo que entonces era Facebook generó 24,000 millones de dólares de ingresos operativos. En los tres primeros trimestres de este año, FOA ha ganado 32,000 millones de dólares.

Combinado con las cifras de usuarios, podría parecer una buena noticia: los beneficios de las aplicaciones siguen creciendo. Pero en el contexto del entorno post-pandémico, esas cifras ponen de relieve la preocupación principal: que el negocio principal de Meta tiene mucho, mucho más que caer.

Si el panorama macro se deteriora aún más y/o comienza el descenso de usuarios, los beneficios globales van a seguir disminuyendo. En ese escenario, las acciones de META simplemente no parecen tan baratas. A los inversionistas les costará culpar a ATT en este momento: Meta pronosticó un aligeramiento de los vientos en contra de esa política en el cuarto trimestre, y sin embargo las previsiones de ingresos siguen decepcionando.

¿Cuál Metaverso?

La otra conclusión que se desprende de los resultados es que Meta no va a reducir el gasto en el metaverso. En la conferencia telefónica del tercer trimestre, el director ejecutivo, Mark Zuckerberg, se mostró firme al respecto.

Los inversionistas manifestaron claramente su descontento: Las pérdidas de META después de la conferencia se aceleraron a medida que avanzaba la misma.

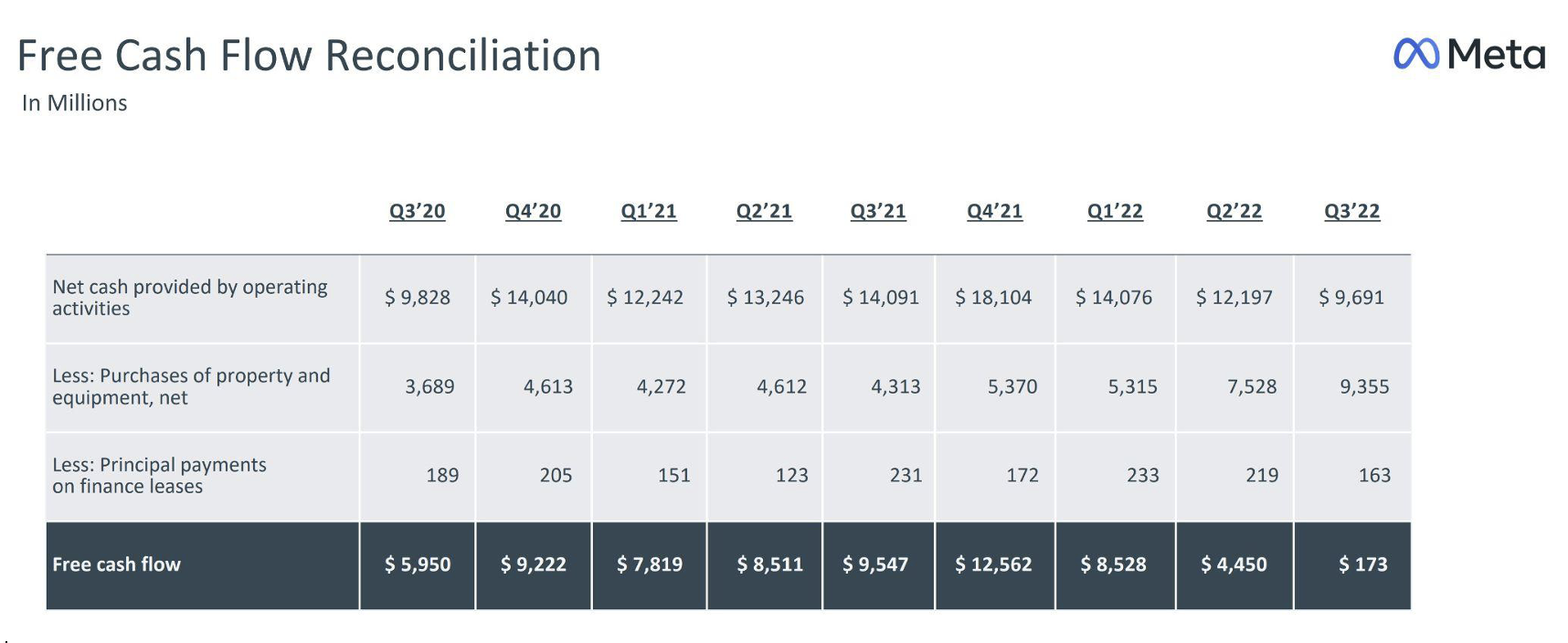

El problema no es sólo el gasto operativo, sino los gastos de capital. El aumento de los gastos de capital está aplastando el flujo de caja libre de la empresa, como demuestra una diapositiva de la presentación del tercer trimestre de la empresa:

Los gastos operativos tampoco van a desaparecer. Facebook prevé que los gastos operativos aumenten el año que viene hasta los 94,000 millones de dólares o los 99,000 millones de dólares (excluyendo unos 2,000 millones de dólares de gastos adicionales por arrendamiento operativo). Esto se compara con los 85,000 millones de dólares a 88,000 millones de dólares de este año.

Esto supone un crecimiento de los gastos de más del 10%, a pesar de que es poco probable que los ingresos crezcan tanto. (Como resultado, es casi seguro que los beneficios de Meta disminuyan, incluso teniendo en cuenta las nuevas expectativas reducidas para 2022.

Los inversionistas probablemente no esperaban este escenario. De hecho, el consenso de Wall Street antes de la publicación implicaba un crecimiento del 7% hasta los 10.49 dólares. Las previsiones de gastos de explotación probablemente hagan bajar esa estimación hasta los 8 dólares, con margen para nuevas revisiones si el entorno externo sigue debilitándose.

Defensa del largo plazo de las acciones de META

Hay que admitir que incluso el BPA de 2023 hacia los 8 dólares (o peor) deja a las acciones de META relativamente baratas. Excluyendo el efectivo neto, META cotizaría en torno a 12 veces los beneficios. Si se excluyen las pérdidas del metaverso, el múltiplo se reduce a un solo dígito.

Es un múltiplo que sugiere que tanto el negocio principal está en declive permanente como que el gasto metaverso genera un rendimiento cero. Es una combinación que se parece mucho al peor escenario posible. También es una combinación que, hasta ahora, no se ha demostrado, sobre todo si las cifras de usuarios de FOA se mantienen.

Al mismo tiempo, no es en absoluto inconcebible que ambas mitades del negocio Meta vayan en la dirección equivocada. Los esfuerzos del metaverso no han sido probados en absoluto y son una empresa gigantesca. Meta planea construir esencialmente un campo de computación totalmente nuevo; la actual Internet se ha construido con billones de dólares de inversión durante décadas.

En cuanto a la FOA, TikTok sigue siendo un reto, y el propio cambio de Meta hacia el vídeo a través de Reels y otros esfuerzos sugiere niveles de monetización de usuarios permanentemente más bajos.

Es al menos posible que los beneficios de Meta hayan tocado techo. Y ese riesgo es en el que se van a centrar los inversionistas hasta que Meta les dé una razón para no hacerlo.

Lo preocupante del tercer trimestre es lo que Meta comunicó: no está terriblemente interesada en proporcionar ese tipo de catalizador. Zuckerberg tiene la intención de ser el jugador dominante en el metaverso, y no va a dejar que el precio de las acciones de META cambie sus planes. Cualquier inversor que se plantee la posibilidad de adquirir estas acciones debe entenderlo y estar preparado para ver esta inversión hasta que la empresa de Zuckerberg tenga éxito o cambie de rumbo.

Descargo de responsabilidad: En el momento de escribir este artículo, Vince Martin no tiene posiciones en ninguno de los valores mencionados.