- Las acciones de la plataforma de comercio electrónico Shopify han caído más de un 52% desde principios de año.

- Los inversionistas no quedaron impresionados con las recientes métricas del cuarto trimestre y, sobre todo, con las débiles directrices.

- Los inversionistas a largo plazo podrían considerar la posibilidad de comprar la caída de las acciones de SHOP, especialmente si desciende hacia los 600 dólares.

- ARK Fintech Innovation ETF (NYSE:ARKF)

- First Trust Dow Jones International Internet ETF (NASDAQ:FDNI)

- Franklin Disruptive Commerce ETF (NYSE:BUYZ)

- Global X E-commerce ETF (NASDAQ:EBIZ)

El gigante canadiense de infraestructuras de comercio electrónico Shopify (NYSE:SHOP) se desplomó recientemente hasta un mínimo de varios años de 640.42 dólares. Como resultado, las acciones de SHOP han perdido un 52.3% en lo que va de año. En comparación, el índice Dow Jones Internet Commerce Index ha perdido un 21.3% en lo que va de 2022.

El descenso de las acciones de Shopify se produjo después del 19 de noviembre de 2021, cuando la acción alcanzó un máximo histórico. Dicho de otro modo, la empresa perdió cerca del 62% de su valor en los últimos tres meses. El rango de 52 semanas de la acción ha sido de 640.42 dólares a 1,762.92 dólares, mientras que la capitalización de mercado (cap) se sitúa en 82,700 millones de dólares.

La empresa publicó los datos financieros del cuarto trimestre y del ejercicio 2021 el 16 de febrero. En general, los resultados fueron mejores que las estimaciones de consenso. Los ingresos totales del cuarto trimestre ascendieron a 1,380 millones de dólares, lo que supone un aumento del 41% interanual. Si bien la mayor contribución a las ventas provino de los ingresos por soluciones comerciales (1,030 millones de dólares), los ingresos por suscripciones también aumentaron un 26% interanual.

Por su parte, el volumen bruto de mercancías del cuarto trimestre fue de 54,100 millones de dólares. El beneficio neto ajustado fue de 172.8 millones de dólares, o 1.36 dólares por acción diluida. Hace un año, las cifras comparables habían sido de 198.8 millones de dólares, o 1.58 dólares por acción diluida.

Sobre los resultados, el presidente de Shopify, Harley Finkelstein, dijo:

"Los dos últimos años han sido extraordinarios. Casi hemos triplicado los ingresos, hemos duplicado con creces el GMV y el equipo de Shopify, y el número de comerciantes que utilizan Shopify es casi el doble que en 2019".

Sin embargo, de cara al futuro, la dirección prevé una desaceleración de los ingresos y los beneficios. Según la orientación, "el crecimiento de los ingresos para todo el año 2022 [será] inferior al crecimiento de los ingresos del 57% logrado en 2021".

Los inversionistas no quedaron satisfechos con los resultados y las previsiones para 2022. Antes de la publicación de los resultados del cuarto trimestre, las acciones de SHOP cambiaban de manos por debajo de los 900 dólares. Ahora, está en 656.88 dólares.

Qué esperar de las acciones de Shopify

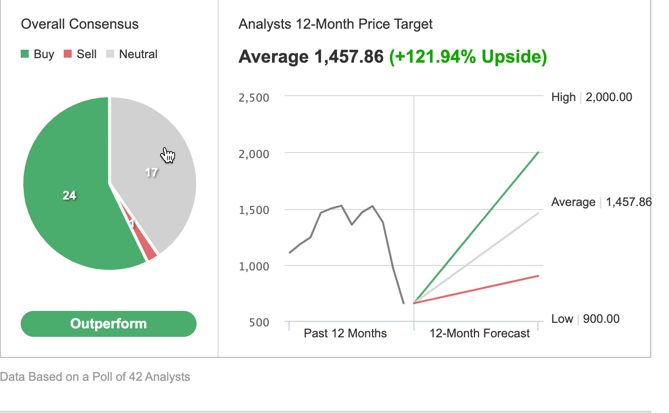

Entre los 42 analistas encuestados por Investing.com, las acciones de SHOP tienen una calificación de "outperform". Wall Street también tiene un objetivo de precio medio a 12 meses de 1,457.86 dólares para la acción, lo que implica un aumento de más del 120% desde los niveles actuales. El rango de precios a 12 meses se sitúa actualmente entre 900 y 2,000 dólares.

Fuente: Investing.com

Fuente: Investing.com

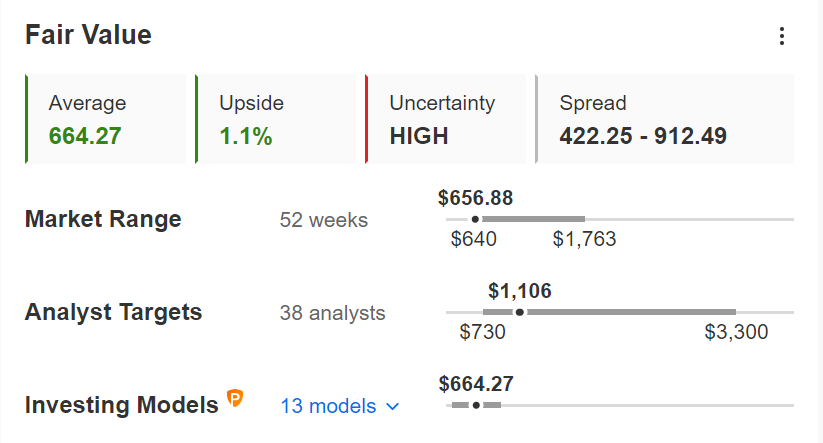

Sin embargo, según una serie de modelos de valoración, como los que podrían considerar los múltiplos precio-beneficio y precio-ventas o los valores terminales, el valor razonable medio de las acciones de Shopify a través de InvestingPro se sitúa en 664.27 dólares.

Fuente: InvestingPro

Fuente: InvestingPro

En otras palabras, la valoración fundamental sugiere que las acciones podrían aumentar sólo un 2% (o mantenerse más o menos sin cambios).

Actualmente, los ratios precio-beneficio, precio-valor contable y precio-ventas de SHOP son de 28.4x, 7.4x y 17.9x. Las métricas comparables de sus pares se sitúan en 31.9x, 8.4x y 8.6x. Estas cifras muestran que las acciones de SHOP ya no tienen una valoración estratosférica.

También podemos observar las cifras fundamentales de varios de sus competidores en el espacio minorista online, como Amazon (NASDAQ:AMZN), Alibaba (NYSE:BABA), eBay (NASDAQ:EBAY), Etsy (NASDAQ:ETSY) y Wix (NASDAQ:WIX). Estas son:

Indicadores fundamentales del grupo paritario

Estas métricas ponen de manifiesto que las valoraciones en el segmento del comercio electrónico difieren entre los distintos nombres. Por lo tanto, los inversionistas tendrían que investigar más a fondo las posibles acciones.

Otro punto a destacar es que Alibaba es el único valor que ha subido (o se ha mantenido plano) en lo que va de 2022. Como la mayoría de nuestros lectores sabrán, un gran número de acciones chinas de alto crecimiento se vieron sometidas a una importante presión en 2021, debido a las medidas reguladoras de las autoridades locales. Pero ahora, muchos inversionistas se preguntan si las empresas con sede en China podrían tener mejores rendimientos este año.

Nuestra expectativa es que las acciones de Shopify coticen en un amplio rango y construyan una base entre 550 y 650 dólares en las próximas semanas. Después, las acciones de SHOP podrían iniciar un nuevo tramo al alza.

Añadir las acciones de SHOP a las carteras

Los alcistas de Shopify que creen que la caída de la acción puede llegar a su fin podrían considerar invertir ahora. Su precio objetivo sería de 1,457.86 dólares, la previsión de los analistas.

Alternativamente, los inversionistas podrían considerar la compra de un fondo cotizado en bolsa (ETF) que tenga las acciones de SHOP como participación. Algunos ejemplos serían:

Aunque los inversionistas podrían querer comprar acciones de SHOP para sus carteras a largo plazo, también podrían estar nerviosos por nuevas caídas en las próximas semanas. Por lo tanto, algunos podrían preferir montar una "opción de compra de bajo presupuesto" en la acción en su lugar.

Así pues, hoy presentamos un spread de débito diagonal en Shopify mediante el uso de opciones LEAPS, donde tanto el potencial de beneficio como el riesgo son limitados.

Los inversionistas nuevos en la estrategia podrían querer revisar nuestros artículos anteriores sobre las opciones LEAPS primero antes de seguir leyendo.

La mayoría de las estrategias de opciones no son adecuadas para todos los inversionistas minoristas. Por lo tanto, la siguiente discusión sobre las acciones de SHOP se ofrece con fines educativos y no como una estrategia real a seguir por el inversor minorista promedio.

Spread de débito diagonal sobre acciones de SHOP

Precio en el momento de la redacción: 656.88 dólares

Un operador compra primero una opción de compra a largo plazo con un precio de ejercicio, o strike, inferior. Al mismo tiempo, el operador vende una opción de compra a corto plazo con un precio de strike más alto, creando un diferencial (o spread) diagonal largo.

Así, las opciones de compra de la acción subyacente tienen diferentes precios de strike y diferentes fechas de vencimiento. El operador va en largo en una opción y en corto en la otra para hacer un spread diagonal.

La mayoría de los operadores que se adentran en esta estrategia son ligeramente alcistas con el valor subyacente. En lugar de comprar 100 acciones de SHOP, el operador compraría una opción de compra LEAPS con un precio muy alto, en la que esa opción LEAPS actúa como un "sustituto" de la propiedad de la acción.

Para el primer tramo de esta estrategia, el operador podría comprar una opción de compra LEAPS deep in the money (ITM), como la opción de compra SHOP del 19 de enero de 2024, con un precio de strike de 520 dólares. Esta opción se ofrece actualmente a 264.90 dólares. Al operador le costaría 26,490 dólares poseer esta opción de compra, que vence en menos de dos años, en lugar de 65,688 dólares para comprar las 100 acciones directamente.

La delta de esta opción se acerca a 80. La delta muestra la magnitud en que se espera que se mueva el precio de una opción en función de un cambio de 1 dólar en el valor subyacente.

Si las acciones de SHOP suben 1 a 657.88 dólares, se espera que el precio actual de la opción, de 264.90 dólares, aumente aproximadamente 80 centavos, basándose en una delta de 80. Sin embargo, el cambio real podría ser ligeramente mayor o menor en función de otros factores que están fuera del alcance de este artículo.

Para la segunda parte de esta estrategia, el operador vende una opción de compra a corto plazo ligeramenteout-of-the-money (OTM), como la opción de compra SHOP del 18 de marzo de 660 dólares de strike. La prima actual de esta opción es de 49.95 dólares. El vendedor de la opción recibiría 4,995 dólares, sin contar las comisiones de la operación.

Hay dos fechas de vencimiento en la estrategia, por lo que es bastante difícil dar una fórmula exacta para el punto de equilibrio. Diferentes corredores pueden ofrecer "calculadoras de pérdidas y ganancias" para este tipo de operaciones.

Potencial máximo de beneficios

El máximo potencial se obtiene si el precio de las acciones es igual al precio de strike de la opción de compra corta en su fecha de vencimiento. Por tanto, el operador quiere que el precio de las acciones de SHOP se mantenga lo más cerca posible del precio de strike de la opción corta (es decir, 660 dólares) al vencimiento (el 18 de marzo), sin superarlo.

En este caso, el rendimiento máximo, en teoría, sería de unos 5,067 dólares a un precio de 660 dólares al vencimiento, sin contar las comisiones y los costos de la operación. (Hemos llegado a este valor utilizando una calculadora de pérdidas y ganancias de opciones). Sin el uso de dicha calculadora, también podríamos llegar a un valor aproximado en dólares. Echemos un vistazo:

El vendedor de la opción (es decir, el operador) recibió 4,995 dólares por la opción vendida. Mientras tanto, las acciones subyacentes de Shopify aumentaron de 656.88 a 660 dólares, una diferencia de 3.12 dólares por acción, o 312 dólares por 100 acciones.

Dado que la delta de la opción larga LEAPS se toma como 80, el valor de la opción larga aumentará, en teoría, en 312 X 0.8 = 249.6 dólares.

Sin embargo, en la práctica, puede ser más o menos que este valor. Existe, por ejemplo, el elemento del decaimiento del tiempo que disminuiría el precio de la opción larga. Mientras tanto, los cambios en la volatilidad podrían aumentar o disminuir el precio de la opción también.

El total de 4,995 dólares y 249.6 dólares da como resultado 5,244.6 dólares. Aunque no es lo mismo que 5,067 dólares, podemos considerarlo como un valor aproximado aceptable.

Como es lógico, si el precio de strike de nuestra opción larga hubiera sido diferente (es decir, no 520 dólares), su delta también habría sido diferente. Entonces, tendríamos que utilizar ese valor delta para llegar al valor final aproximado de las ganancias o pérdidas.

En este caso, al no invertir inicialmente 65,688 dólares en 100 acciones de Shopify, se apalanca el rendimiento potencial del operador.

En el mejor de los casos, el operador espera que la opción de compra SHOP a corto plazo expire out-of-the-money, o sin valor. Entonces, el operador puede vender una opción de compra tras otra, hasta que la opción de compra larga de Shopify LEAPS expire en cerca de dos años.