-

Los 7 Magníficos han encabezado el amplio repunte bursátil de 2023

-

Tras los beneficios del segundo trimestre, InvestingPro indica que la mayoría de estos valores siguen manteniendo valoraciones razonables

-

La cuestión sigue siendo: ¿Podrán estas empresas mantener el impulso y ofrecer resultados en el T3 mientras mantienen la tendencia alcista?

-

Rentabilidad en lo que va de año: +37%

-

Rentabilidad en lo que va de año: +153%

-

Rentabilidad en lo que va de año: +47%

-

Rentabilidad en lo que va de año: +64%

-

Rentabilidad en lo que va de año: +191%

-

Rentabilidad en lo que va de año: +96%

-

Rentabilidad en lo que va de año: +34%

El año 2023 ha traído consigo un sorprendente repunte del mercado que ha desafiado las expectativas. Lo que es aún más sorprendente es que este repunte se ha producido a pesar de que la Reserva Federal ha subido las tasas de interés. ¿Qué ha impulsado esta subida?

El crecimiento explosivo de un puñado de gigantes tecnológicos ha desempeñado un papel fundamental. Empresas como Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT), Alphabet (NASDAQ:GOOGL), Amazon (NASDAQ:AMZN), Nvidia (NASDAQ: NVDA), Tesla (NASDAQ:TSLA) y Meta Platforms (NASDAQ:META) han registrado notables ganancias desde principios de año. Pero estas ganancias han influido desproporcionadamente en la subida del 16.3% del índice S&P 500 este año.

Estas empresas han ejercido una influencia tan significativa en el índice que los inversionistas las han bautizado como las "7 magníficas", a pesar de que la mayoría ya formaban parte del grupo FAANG, ampliamente reconocido.

Todas las empresas de este grupo han dado a conocer sus últimos resultados, con la excepción de Nvidia, que lo hará el 23 de agosto.

En este artículo, profundizamos en los recientes resultados del segundo trimestre de los 7 Magníficos (y en las expectativas para Nvidia) junto con los objetivos de los analistas y las previsiones proporcionadas por los modelos de InvestingPro para cada uno de estos valores.

Fuente: InvestingPro

Apple

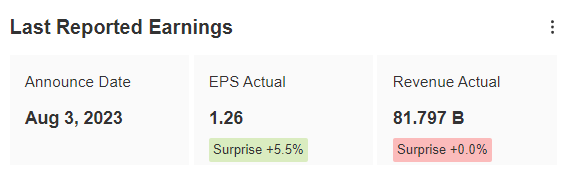

Los resultados trimestrales de Apple publicados el 3 de agosto fueron decepcionantes en general, y la cotización de AAPL cayó un 5.5% al día siguiente de la publicación. Los ingresos, justo en línea con las expectativas, fueron recibidos con una reacción negativa a pesar de que el BPA se situó un 5.5% por encima del consenso.

Fuente: InvestingPro

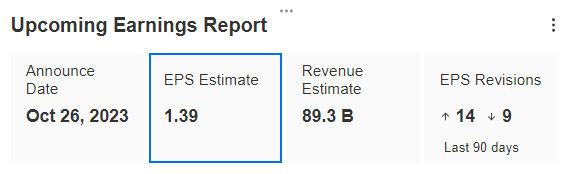

Para el próximo trimestre, que se publicará el 26 de octubre, el consenso de los analistas prevé un BPA de 1.39 dólares, un 10.3% más que en el segundo trimestre, con unos ingresos de 89,300 millones de dólares, un 9.1% más que en el trimestre anterior.

Fuente: InvestingPro

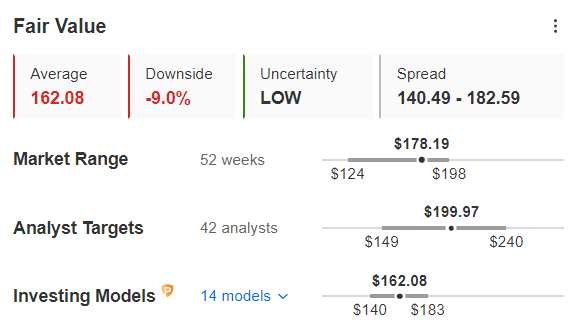

Por último, en cuanto a las previsiones de los analistas, el objetivo medio de los 42 analistas que siguen las acciones de Apple es de 199.97 dólares, un 12.2% por encima del precio actual.

Fuente: InvestingPro

Por el contrario, el Valor Razonable de InvestingPro de AAPL, de sólo 162.08 dólares, implica un riesgo a la baja del 9%.

Meta Plataformas

Meta Platforms obtuvo unos convincentes ganancias trimestrales en el segundo trimestre, con unas ganancias por acción que superaron las expectativas en un 3.2%, mientras que los ingresos superaron el consenso en un 3.1%. Como resultado, las acciones de META se dispararon un 5.85% al día siguiente de la publicación, según datos de InvestingPro.

Fuente: InvestingPro

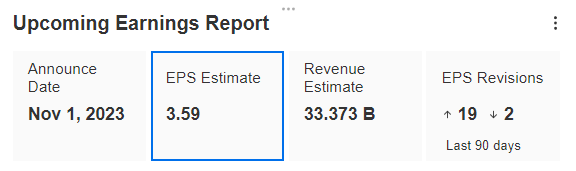

Para el trimestre en curso, cuyos resultados financieros están previstos para el 1 de noviembre, los analistas esperan un BPA medio de 3.59 dólares, lo que representaría un aumento de más del 20.4% respecto al trimestre anterior. Los ingresos de Meta se prevén en 33.370 millones de dólares, un 4,2% más en el segundo trimestre

Fuente: InvestingPro

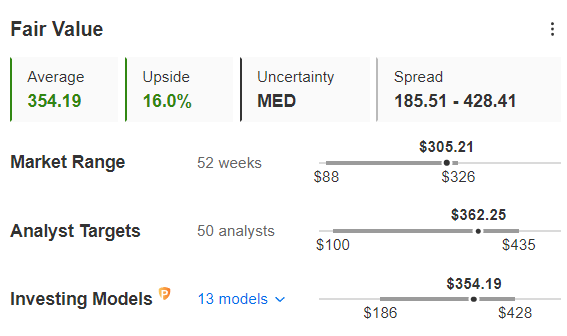

Los 50 analistas que siguen el valor tienen un objetivo medio de 362.25 dólares, es decir, un 22.9% por encima del precio actual de la acción.

Fuente: InvestingPro

El valor razonable de Meta según InvestingPro, que es una media de 13 modelos financieros reconocidos, se sitúa en 354.19 dólares, lo que se traduce en un potencial alcista del 16%.

Alphabet

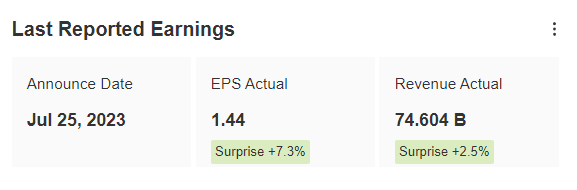

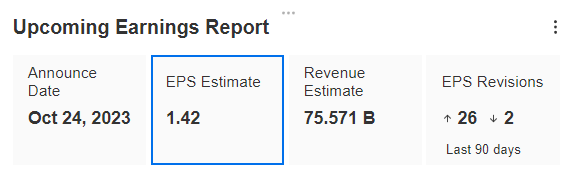

El beneficio trimestral de Alphabet también superó las expectativas en el 2T, lo que impulsó el precio de la acción un 6.37% en la sesión posterior a su publicación. El beneficio por acción fue de 1.44 dólares, un 7.3% por encima de las expectativas, con unos ingresos de 74,600 millones de dólares, superando las previsiones en un 2.5%.

Fuente: InvestingPro

Para los próximos resultados, previstos para el 24 de octubre, los analistas pronostican un descenso del BPA hasta 1.42 dólares, con unos ingresos que aumentan muy ligeramente hasta 75,570 millones de dólares.

Fuente: InvestingPro

En cuanto a las perspectivas para las acciones de Alphabet, los analistas ven un potencial alcista bastante limitado, con un objetivo medio de 150 dólares, lo que se traduce en un potencial alcista del 15.7%.

Fuente: InvestingPro

InvestingPro Fair Value, que promedia 13 modelos de valoración reconocidos, es ligeramente más optimista, con 151.61 dólares, o un 16.9% por encima del precio actual.

Amazon

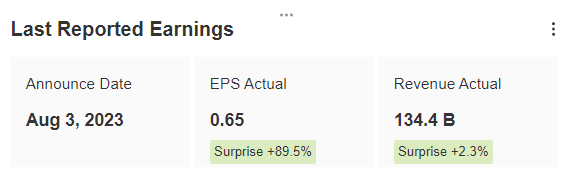

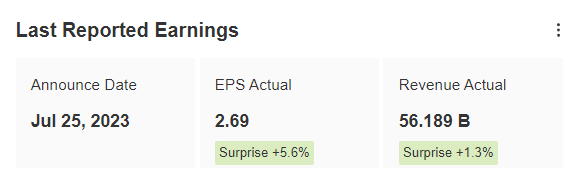

Amazon, el gigante del comercio minorista en línea y líder mundial de servicios en la nube, fue el valor de los 7 magníficos que registró la mayor pérdida de beneficios. De hecho, el beneficio por acción de 0.65 dólares registrado el 3 de agosto superó en casi un 90% las expectativas de los analistas.

Los ingresos de 134,400 millones de dólares superaron las previsiones en un 2.3%, lo que provocó una subida del 8.86% en el precio de la acción al día siguiente de conocerse las cifras.

Fuente: InvestingPro

Para el próximo trimestre, aunque los analistas prevén un nuevo aumento de los ingresos, la rentabilidad disminuirá, con un BPA previsto de 0.56 dólares.

Fuente: InvestingPro

Desde el punto de vista de los analistas, la cotización de Amazon tiene un potencial alcista del 23.3%.

Fuente: InvestingPro

Por el contrario, los modelos de valoración son más conservadores, con un valor razonable de InvestingPro de 153.97 dólares que implica un potencial alcista más limitado del 11.7%.

Nvidia

Nvidia ha experimentado la subida más impresionante desde principios de año. Esta subida puede atribuirse a su posición ampliamente reconocida como el valor con mayor exposición a la revolución de la inteligencia artificial.

En sus últimos resultados trimestrales anunciados el 24 de mayo, Nvidia superó las expectativas del consenso por un margen significativo. El beneficio por acción (BPA) superó las previsiones en un notable 18.8%, y los ingresos superaron las estimaciones de consenso en más de un 10%.

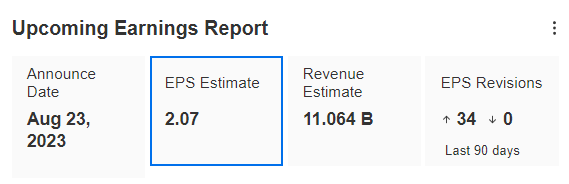

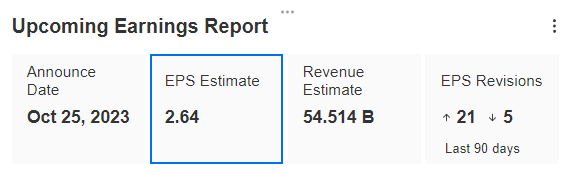

Fuente: InvestingPro

Y la tendencia va a continuar según las previsiones de los analistas, ya que se espera que el BPA del segundo trimestre, que no se publicará hasta el 23 de agosto, sea de 2.07 dólares, casi el doble que el trimestre anterior, para unos ingresos que aumentan un 52.7% intertrimestral.

Fuente: InvestingPro

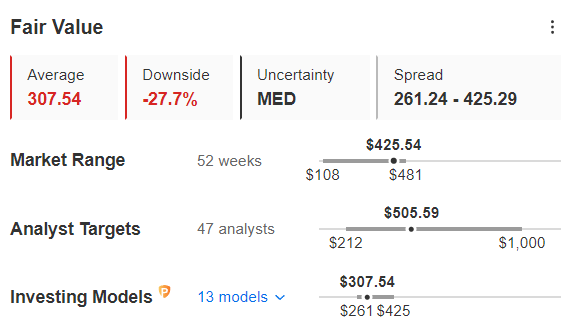

Sin embargo, más allá de estas optimistas previsiones de beneficios, los analistas también tienen un objetivo a 12 meses relativamente conservador para el valor. De hecho, su objetivo medio de 490 dólares para Nvidia refleja un potencial alcista limitado del 15.1%.

Fuente: InvestingPro

Sobre todo, el Valor Razonable de InvestingPro para Nvidia, que se basa en modelos financieros reconocidos, se limita a 307,54 dólares, es decir, un 27,7% por debajo del último precio de cierre.

Tesla

A pesar de que el beneficio batió el consenso en un 11.1% y de que los ingresos confirmaron las expectativas en general, la cotización de Tesla cayó más de un 10% tras la publicación de sus resultados del segundo trimestre, debido principalmente a la falta de claridad de las previsiones.

Fuente: InvestingPro

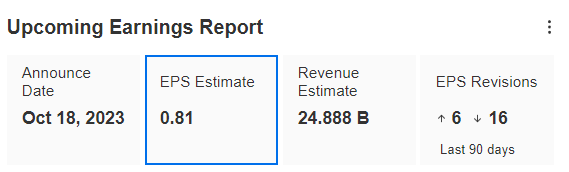

Los analistas prevén un descenso de los beneficios para el próximo trimestre, mientras que se espera que el BPA se sitúe en 0.81 dólares, frente a los 0.91 dólares del segundo trimestre. Se espera que los ingresos se mantengan estables.

Fuente: InvestingPro

En cuanto a las perspectivas, el objetivo medio de 272.5 dólares fijado por los analistas que siguen el valor implica un potencial alcista del 12.5%.

Fuente: InvestingPro

En cambio, el valor razonable de InvestingPro para TSLA, de 253.12 dólares, refleja una ganancia potencial menor, del 4.5%

.Microsoft

Aunque fue recibido con frialdad, con una caída del 2.13% en reacción a la publicación, los resultados trimestrales de Microsoft del segundo trimestre superaron las expectativas tanto en términos de BPA como de ingresos.

Fuente: InvestingPro

Por otro lado, cabe señalar que se esperaba que tanto los ingresos como el beneficio por acción disminuyeran en el trimestre anterior.

Fuente: InvestingPro

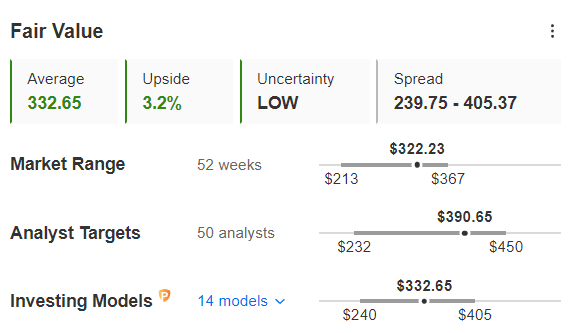

No obstante, los analistas siguen siendo bastante optimistas respecto a las acciones de Microsoft, con un objetivo medio de 400 dólares, lo que supone que el valor subirá más de un 24%.

Fuente: InvestingPro

El valor razonable de InvestingPro, que es una media de los principales modelos financieros más utilizados, es mucho más prudente, sin embargo, en 332.65 dólares, lo que representa un potencial alcista de sólo el 3.2%.

Conclusión

Siempre que Nvidia no revele una sorpresa desagradable cuando presente sus resultados a finales de este mes, podemos afirmar que, a pesar de algunas decepciones en los detalles, los 7 Magníficos cumplieron sus promesas en el segundo trimestre.

Sin embargo, como muestra la evaluación de InvestingPro, que considera que la mayoría de estos valores están correctamente valorados (excepto Nvidia, ya considerada sobrevalorada), y como demuestran las previsiones dispares para los resultados del próximo trimestre, la continuación de la subida desde los precios actuales se hace más incierta.

Aunque los inversores seguirán vigilando de cerca a estos 7

***

¡Encuentre toda la información que necesita en InvestingPro!

Descargo de responsabilidad: Este artículo tiene únicamente fines informativos; no pretende fomentar en modo alguno la compra de activos, y no constituye una solicitud, oferta, recomendación, opinión, consejo o recomendación de inversión. Le recordamos que todos los activos se consideran desde distintos ángulos y son extremadamente arriesgados, por lo que la decisión de inversión y el riesgo asociado son específicos del inversionista