-

La agitación del viernes en los mercados refleja la continua incertidumbre económica, que aumenta de nuevo las probabilidades de recesión en EE.UU.

-

Mientras tanto, Goldman Sachs (NYSE:GS) cuestiona el poder predictivo de la curva de rendimiento en la economía actual.

-

¿Quién tiene razón?

Volvemos a atravesar un periodo turbulento en el mundo en el que la economía y los mercados bursátiles también serán más volátiles en consecuencia. El viernes no fue una excepción.

Ese día, nos encontramos con un aluvión de datos económicos estadounidenses, entre ellos las nóminas privadas, las nóminas no agrícolas y la tasa de desempleo. Inicialmente, asistimos a un repunte de los rendimientos y a una fuerte caída de las acciones. Sin embargo, a punto de comenzar la sesión, las acciones dieron un giro inesperado y cerraron el día en positivo. Fue la primera vez que el S&P 500 cerró una sesión con una subida superior al 1% desde finales de agosto.

El clima actual del mercado es cada vez más difícil de descifrar. A menudo nos obliga a enfrentarnos a una verdad difícil: admitir cuándo nos equivocamos y no previmos tales movimientos del mercado.

Durante el último año y medio, los bancos centrales de todo el mundo han combatido la inflación subiendo agresivamente las tasas de interés. Las medidas de la Reserva Federal han sido de las más enérgicas de la historia. Sorprendentemente, a pesar de estas medidas, aún no hemos experimentado una recesión.

Dado el tiempo transcurrido, ¿podríamos afirmar que ya estamos asistiendo a una suave desaceleración económica?

En la actualidad, si analizamos una de las tendencias más destacadas, la comparación de los índices NASDAQ y Russell 3000, resulta evidente que los valores de crecimiento de gran capitalización siguen superando a los de pequeña y gran capitalización. Esta tendencia sigue siendo un aspecto destacable del panorama actual del mercado.

Examinando el gráfico, podemos observar claramente el sólido rendimiento de los valores de crecimiento, que ha impulsado al NASDAQ a niveles récord. En consecuencia, se podría suponer que las empresas de gran capitalización persistirán en su trayectoria de crecimiento, mientras que las empresas más pequeñas seguirán enfrentándose a más de los retos actuales.

Esto nos lleva a plantearnos una pregunta pertinente: Si el consenso predominante entre economistas y analistas es que el mercado está al borde del colapso, ¿por qué vemos que los sectores de bienes de consumo discrecional, que se ocupan de bienes secundarios, muestran sistemáticamente una mayor fortaleza que los bienes de consumo básico, que se asocian con productos de consumo esenciales?

La relación entre los sectores de bienes de consumo discrecional (NYSE:XLY) y de bienes de consumo básico (NYSE:XLP) suele ser clave para comprender los ciclos del mercado. Durante los mercados alcistas, puede validar las tendencias de los índices y, a la inversa, durante los mercados bajistas, detectar posibles divergencias que podrían servir como indicadores tempranos de retrocesos que preceden a cambios en los propios índices.

Desde principios de año, los valores discrecionales han mostrado una trayectoria alcista en relación con las materias primas. Actualmente, esto se alinea con el comportamiento tradicional esperado en mercados "sanos".

A medida que el pesimismo en el aire se espesa y los permabears se animan de nuevo, deberíamos preguntarnos: ¿cómo es que aún no hemos visto ninguna rotación hacia los Bienes de Consumo Básico, cuando históricamente ocurre, si la renta variable está bajo presión?

Es posible que hayamos puesto un énfasis excesivo en los descensos del S&P 500, sin tener en cuenta la tendencia estadística a una corrección estacional durante esta época del año, una corrección que potencialmente puede persistir. Es crucial recordar el impacto de la estacionalidad y la fase históricamente bajista de la renta variable durante este periodo. El elemento sorpresa de muchos sectores resulta un tanto desconcertante.

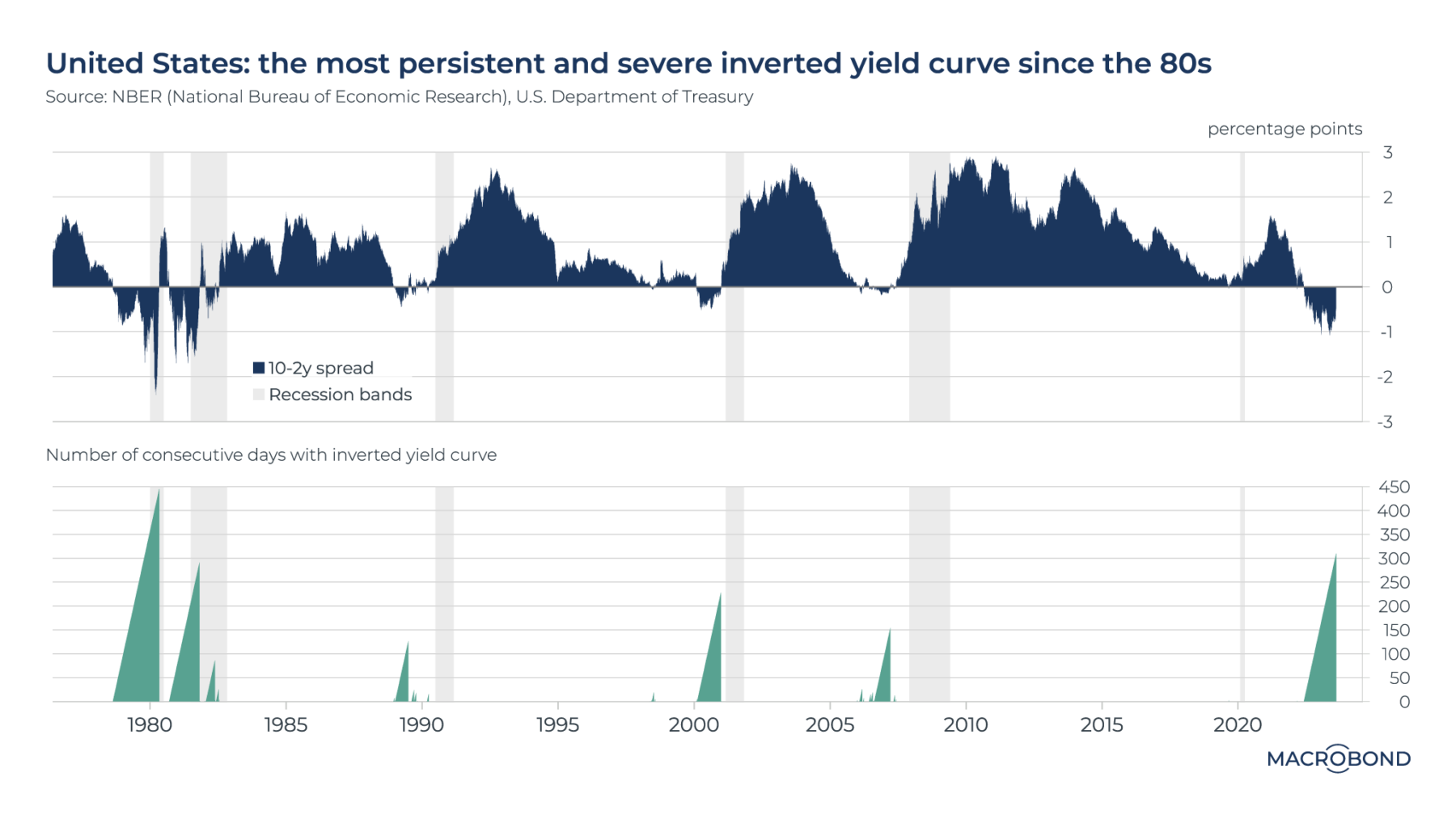

No obstante, sigue siendo imperativo mantener nuestra atención firmemente fija en la curva invertida de rendimiento de los bonos de EE.UU., ya que su persistencia y gravedad supera lo que hemos visto desde la era Volcker.

De hecho, la curva de rendimiento invertida, un escenario en el que las tasas de interés a largo plazo caen por debajo de las tasas de interés a corto plazo, ha servido sistemáticamente como presagio "fiable" de una recesión inminente. A lo largo de este año, se ha debatido ampliamente sobre la posibilidad de que esta inversión se convierta en un rasgo más o menos habitual del panorama del mercado.

Una mirada rápida a los datos históricos revela casos en los que el diferencial 10-2 se volvió negativo, como durante la década de 1970, cuando Paul Volcker presidía la Reserva Federal. Posteriormente, hemos visto inversiones menores en los años 90, 2000 y durante la gran crisis financiera de 2008.

Además, cuando evaluamos la duración de los días consecutivos durante los cuales la curva de rendimientos permanece invertida, encontramos que la racha actual ha superado los 300 días, marcando la inversión más larga desde 1980.

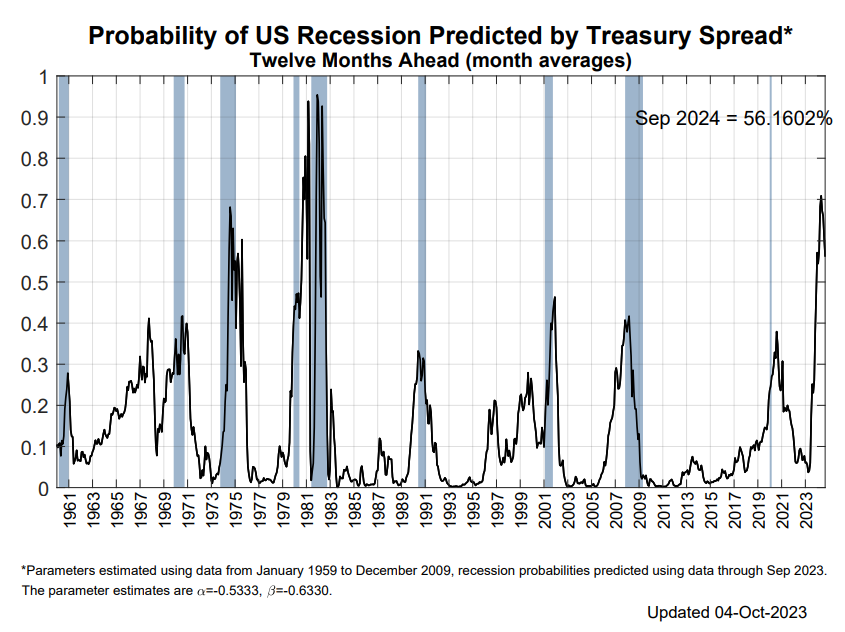

Sin embargo, las señales del mercado llevan meses indicando persistentemente una recesión inminente. Un artículo de Goldman Sachs (NYSE: GS) cuestiona la capacidad predictiva de la curva de rendimientos. Sostiene que, a diferencia del pasado, no predice el estado futuro de la economía, sino que refleja la política de tasas de la Reserva Federal, actuando como señal de vulnerabilidad económica y no de una recesión inminente.

Cuando el rendimiento a 10 años cae por debajo del rendimiento a 2 años, implica que el mercado anticipa recortes de tasas. Según Hatzius, economista jefe de Goldman, la probabilidad de que se produzca una recesión en Estados Unidos en los próximos 12 meses es de apenas el 20%.

"No compartimos la preocupación generalizada por la inversión de la curva de rendimientos", dijo la semana pasada.

"Esperamos cierta desaceleración en los dos próximos trimestres, sobre todo por la ralentización secuencial del crecimiento de la renta personal real disponible -especialmente cuando se ajusta por la reanudación de los pagos de la deuda estudiantil en octubre- y por el lastre de la reducción de los préstamos bancarios. Pero la relajación de las condiciones financieras, el repunte del mercado inmobiliario y el auge de la construcción industrial sugieren que la economía estadounidense seguirá creciendo, aunque a un ritmo inferior al tendencial", añadió Hatzius.

En cambio, utilizando el modelo de curva de rendimientos de la Fed de Nueva York, basado en el diferencial entre los rendimientos a 3 meses y a 10 años, la probabilidad de recesión en 2024 se estima en el 56%.

Sin embargo, como argumenta ..., bastarán unos pocos recortes de tasas para desinvertir la curva:

"En primer lugar, la prima por plazo está muy por debajo de su media a largo plazo, por lo que se esperan menos recortes de tasas para invertir la curva. En segundo lugar, existe una senda plausible para la relajación de la Reserva Federal basada en una menor inflación; de hecho, tanto nuestras proyecciones como las del FOMC para el periodo no recesivo prevén recortes graduales de más de 200 puntos base en los próximos 2-3 años. En tercer lugar, si los pronosticadores son ahora demasiado pesimistas, los inversionistas en el mercado de tasas -y, por tanto, las expectativas incorporadas a la curva de rendimientos- probablemente también lo sean", concluyó Hatzius.

Independientemente de quién tenga razón en este debate, lo más importante para los operadores es no ser demasiado pesimistas ahora, como tampoco debieron ser demasiado optimistas hace unos meses. El sentimiento del mercado va y viene, pero los que consiguen mantener la vista en el precio a largo plazo son siempre los verdaderos ganadores.

Hasta la próxima.

¡Inscríbase ahora para una semana gratis!

***

Divulgación: Este artículo se ha escrito únicamente con fines informativos; no constituye una solicitud, oferta, consejo o recomendación para invertir como tal no pretende incentivar la compra de activos de ninguna manera. Me gustaría recordarle que cualquier tipo de activo, se evalúa desde múltiples puntos de vista y es altamente arriesgado y por lo tanto, cualquier decisión de inversión y el riesgo asociado sigue siendo con el inversionista.