Este artículo ha sido escrito en exclusiva para Investing.com.

La volatilidad en el mercado de valores parece haber aumentado desde principios de septiembre, con el S&P 500 cayendo casi un 6% y luego corriendo al alza.

Los resultados podrían desempeñar un papel muy importante en la evolución del mercado, ya que los inversionistas necesitan todas las pistas que puedan obtener de las empresas y sus directrices.

Antes de esta ronda de resultados trimestrales, las estimaciones de beneficios del S&P 500 se habían estancado, y la incertidumbre en torno a los beneficios futuros parecía aumentar. No sólo las estimaciones de beneficios han sufrido, sino que las estimaciones de ventas también han mostrado signos de debilidad. Se podría entender que el aumento de los costos pudiera afectar negativamente a los beneficios, pero las estimaciones de ventas sugerían quizá algo más.

La economía estadounidense parece haber recibido un golpe importante en el tercer trimestre. En un momento dado se preveía un crecimiento de casi el 7%. Sin embargo, los últimos modelos GDPNow de la Fed de Atlanta sugieren que el tercer trimestre sólo podría aumentar un 0.5%. La ralentización del crecimiento económico podría haber tenido, sin duda, mucho que ver en que las estimaciones de beneficios y ventas se hayan estancado a principios de septiembre.

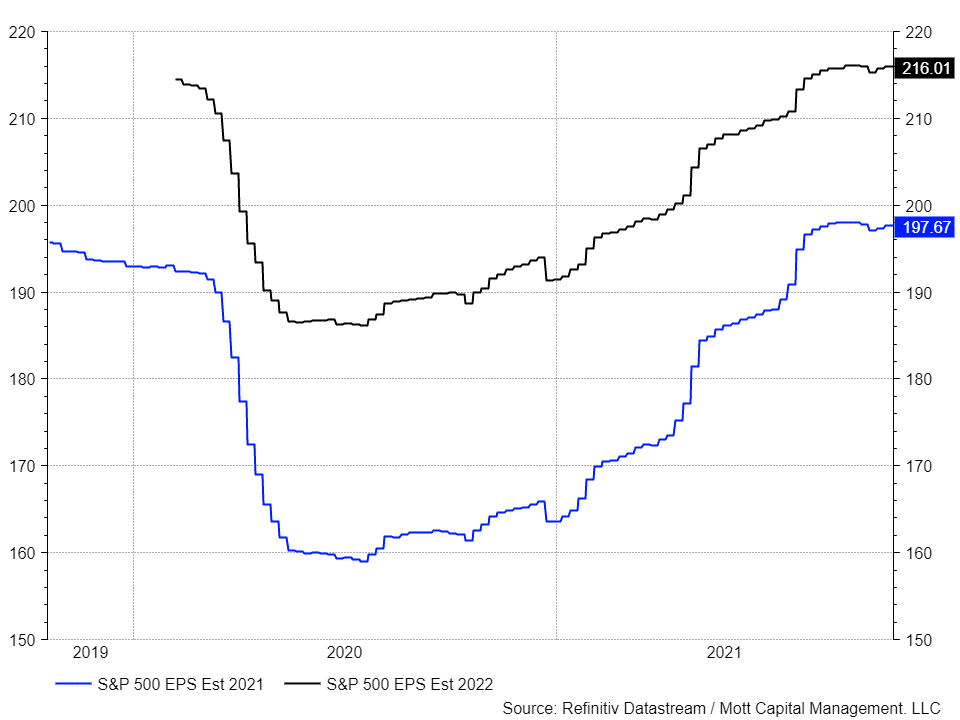

Las estimaciones de beneficios han ido cayendo

Pero más recientemente, esas estimaciones de beneficios para 2021 y 2022 han sufrido una caída hasta 197.67 y 216.01 dólares, respectivamente. Se han recuperado un poco desde el inicio de la temporada de resultados, pero para que vuelvan a subir a sus antiguos máximos y más allá, la orientación de las empresas será aún más crítica.

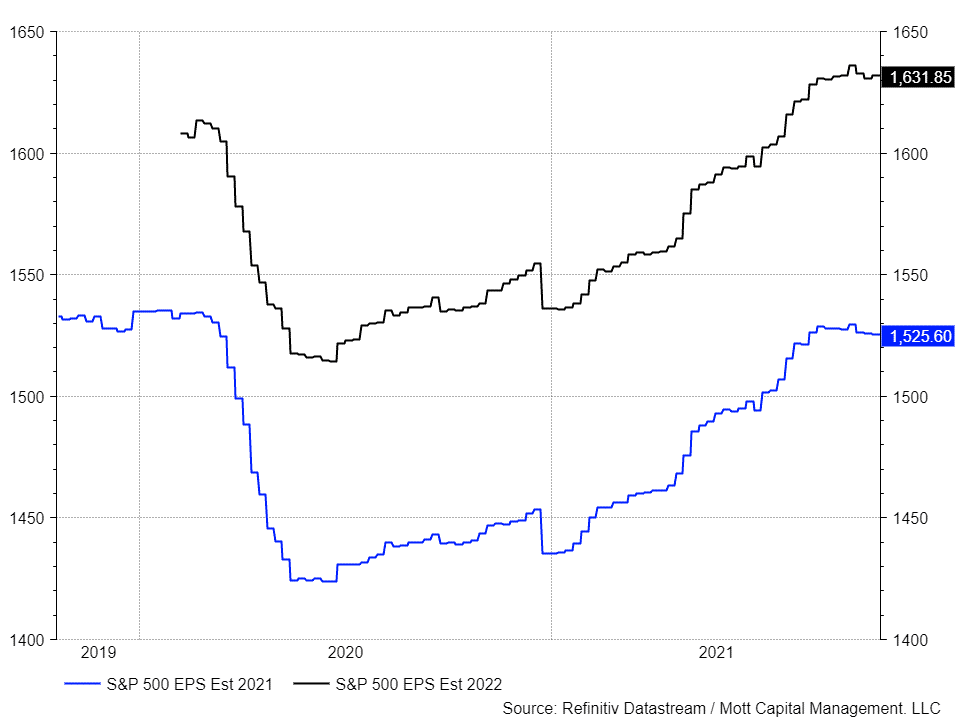

Las estimaciones de ventas caen

Lo más sorprendente es que las estimaciones de ventas han seguido una trayectoria constante a la baja para 2021 y se han mantenido planas para 2022. Por lo tanto, para que las estimaciones de beneficios empiecen a subir de nuevo de forma constante, será necesario que las perspectivas de ventas cambien o que haya una mayor expansión de los márgenes. Sin embargo, parece difícil pensar que los márgenes se expandirán de forma significativa cuando los costos de los insumos están aumentando.

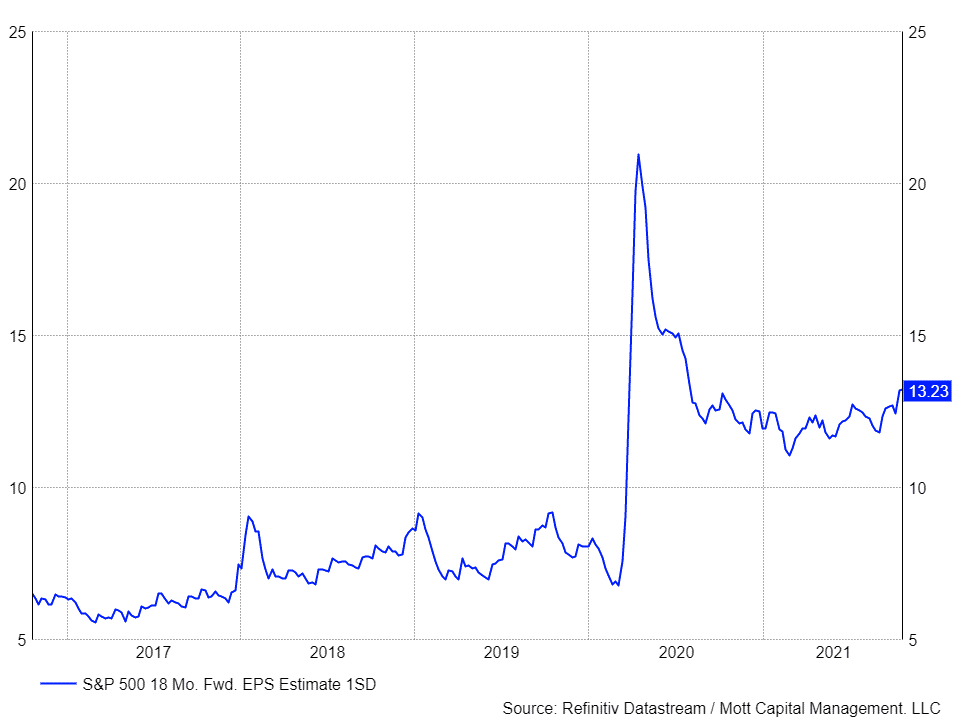

Aumento de la incertidumbre sobre los beneficios

Esta combinación de crecimiento más lento del PIB, estancamiento de los beneficios y caída de las ventas aumenta la incertidumbre sobre las estimaciones de beneficios futuros cuando se observa su desviación estándar. La desviación estándar ha subido a cerca del 13.2% desde el mínimo del 24 de febrero. Una señal de que los analistas ven varios resultados diferentes en cuanto a la dirección que pueden tomar los beneficios.

Para que todos estos factores comiencen a moverse de manera favorable, lo que ayudará al mercado a seguir subiendo, será necesario que haya una orientación positiva que eleve las estimaciones de consenso. El ratio precio-beneficio (PE)del S&P 500 ha vuelto a aumentar hasta 21.1 veces las estimaciones de beneficios para los próximos doce meses, lo que supone su nivel más alto desde principios de septiembre, y un indicio de que los inversionistas apuestan por el aumento de las estimaciones de beneficios en el futuro.

Si las ventas y los beneficios no consiguen proporcionar una narrativa que apoye la subida de los precios de las acciones, el reciente rebote observado desde los mínimos de octubre puede resultar cada vez más difícil de mantener. Ello obligará a al ratio precio-beneficio a volver a esos niveles más bajos y a iniciar potencialmente un proceso de mayor contracción del PE. En general, el ratio PE del S&P 500 es históricamente alto, y dado el debilitamiento de los beneficios y la tasa de crecimiento, será difícil de mantener.

Esta temporada de resultados puede ser la primera prueba real del mercado de valores.