En su carta a los accionistas de 2022 de Berkshire Hathaway (NYSE:BRKa), Warren Buffett afirmó que, en sus 80 años de trayectoria inversora, nunca había encontrado un momento en el que valiera la pena realizar una apuesta a largo plazo contra Estados Unidos.

- ¿Cómo invertir con éxito? Averígüelo con InvestingPro: Haga clic aquí y revise las métricas clave como el Valor Razonable asignado a partir de más de una decena de modelos financieros, la salud financiera de la empresa y las perspectivas de los analistas.

Las palabras de Buffett son más pertinentes que nunca. A tan solo un día de las elecciones presidenciales, la historia evidencia que, independientemente de quién asuma el poder, Estados Unidos ha superado de manera constante a sus pares a nivel global, brindando recompensas a quienes han mantenido su estrategia.

Por eso, hace dos años, tomamos la difícil pero necesaria decisión de cerrar nuestro fondo Emerging Europe. ¿La razón? Comparado con las oportunidades que ofrece nuestro país, Europa no resulta competitiva. El lento crecimiento y las barreras regulatorias afectan mucho el potencial económico del continente. A excepción de su extenso mercado de lujo, Europa sirve como un recordatorio de los riesgos que conlleva el exceso de regulación y la lentitud en la adopción de políticas.

Estados Unidos sigue siendo el líder en innovación

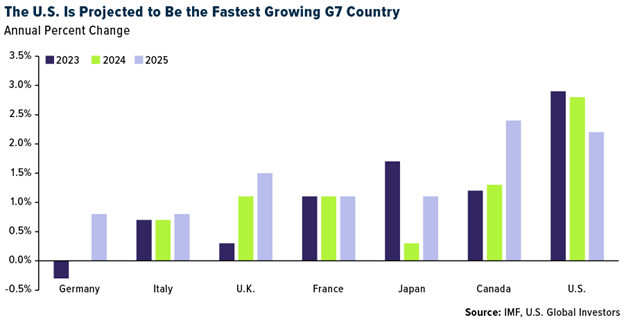

A pesar de las numerosas proyecciones de recesión, la economía estadounidense continúa en la vanguardia. Según las más recientes estimaciones del Fondo Monetario Internacional (FMI), el país se dirige hacia un crecimiento del 2,8 % este año, superando a todas las economías del G7.

Solo es necesario observar el sector tecnológico: la mayoría de las principales empresas tecnológicas a nivel global tienen su sede en Estados Unidos, donde se benefician de un sólido financiamiento inicial y posterior, así como de una reserva de talento sin igual y un entorno regulatorio que, aunque imperfecto, facilita el crecimiento y la prosperidad de las empresas. En las últimas décadas, la capacidad de Estados Unidos para nutrir auténticos gigantes de la innovación, como Apple (NASDAQ:AAPL), Google (NASDAQ:GOOGL) y Amazon (NASDAQ:AMZN), ha aumentado considerablemente.

Europa, en contraste, se encuentra rezagada, limitada por la burocracia y un enfoque excesivamente cauteloso en la inversión en nuevas tecnologías. De hecho, el verano pasado, Meta (Facebook (NASDAQ:META)) y Apple optaron por no lanzar productos clave en Europa debido a las barreras normativas. Para ser claros, Europa cuenta con numerosas universidades de prestigio y talentos excepcionales, pero sus regulaciones estrictas obstaculizan su propio crecimiento.

Estados Unidos innova mientras Europa regula

En los últimos veinte años, el mercado bursátil estadounidense ha demostrado ser una fuerza imparable. Justo antes de la crisis financiera de 2008, la capitalización bursátil del S&P 500 superaba ligeramente a la del STOXX Europe 600. Desde entonces, el mercado estadounidense ha experimentado un crecimiento asombroso, multiplicándose por ocho, mientras que el europeo ha mostrado un progreso casi inexistente. Las empresas situadas al otro lado del Atlántico han optado por cotizar en las bolsas estadounidenses, atraídas por la vitalidad de nuestros mercados financieros.

Al analizar la evolución económica de Europa, se comprende por qué muchos son reacios a invertir en la región. De hecho, fue por estas mismas razones que decidimos cerrar nuestro fondo Emerging Europe. Mientras América se centra en la innovación, Europa se aferra a la regulación. A medida que un número creciente de empresas elige cotizar en la Bolsa de Nueva York y en NASDAQ, se hace evidente que Estados Unidos sigue siendo el destino preferido para la inversión, incluso en épocas de cambio político.

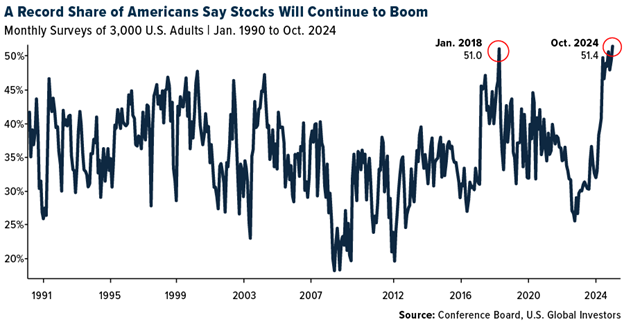

No soy el único en esta convicción. Según la encuesta más reciente del Conference Board entre inversores, un 51,4% de los encuestados —la cifra más alta registrada— anticipa que el actual repunte del mercado bursátil se mantendrá durante el próximo año.

Los desafíos son reales, pero abordables

Para ser justos, Estados Unidos hace frente a sus propios desafíos. La deuda nacional ha alcanzado los 35,8 billones de dólares, mientras que la deuda de las tarjetas de crédito de los consumidores se encuentra en su nivel más elevado en 20 años.

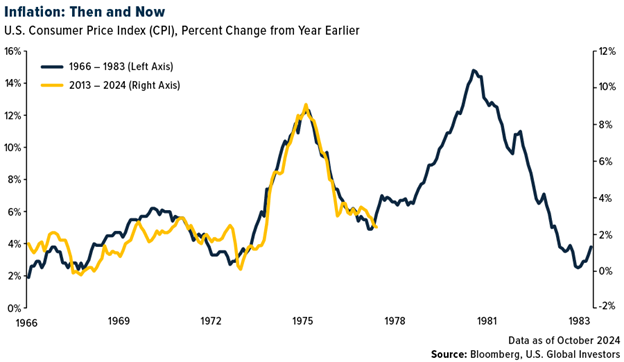

Si bien la inflación ha disminuido desde su punto máximo, el riesgo de un rebote continúa presente. Muchos rememoran los picos inflacionarios de dos dígitos de la década de 1970, impulsados por el gasto público, una crisis del petróleo y un debilitamiento del dólar tras el colapso de Bretton Woods. Algunos temen que la situación actual se repita, dado que la deuda sigue en aumento. Sin embargo, es importante recordar que incluso durante los años setenta, una de las décadas más turbulentas para la economía estadounidense, aquellos inversores que se mantuvieron firmes fueron finalmente recompensados.

Razones para seguir invirtiendo en Estados Unidos

Muchos lectores pueden sentir inquietud ante las próximas elecciones y los posibles cambios políticos que podrían conllevar, sin embargo, apostar en contra de Estados Unidos no se presenta como una estrategia favorable. Tanto en épocas de bonanza como en tiempos de crisis, el país ha demostrado un desempeño superior. Nuestra economía es un referente en innovación y nuestros sistemas financieros están diseñados para resistir los embates del cambio. Los ciclos políticos pueden alternarse, pero Estados Unidos continúa siendo el líder mundial en crecimiento y oportunidades.

Tengan en cuenta las palabras de Buffett: apostar por Estados Unidos ha sido históricamente una decisión acertada. Con las estrategias adecuadas, una estrategia prudente en oro puede permitir seguir construyendo y resguardando el patrimonio a lo largo de las generaciones.

Descargo de responsabilidad: Los rendimientos pasados no garantizan resultados futuros. Todas las opiniones expresadas y los datos proporcionados están sujetos a cambios sin previo aviso. Algunas de estas opiniones pueden no ser adecuadas para todos los inversores. Al hacer clic en el/los enlace(s) anterior(es), será redirigido a una(s) página(s) web de terceros. U.S. Global Investors no respalda la información proporcionada por estos sitios web y no asume responsabilidad por su contenido.

El S&P 500 es un índice que refleja el rendimiento de aproximadamente 500 empresas en Estados Unidos. Por otro lado, el índice STOXX Europe 600 incluye a empresas de gran, mediana y pequeña capitalización de 17 países en la región europea.

Las carteras de los fondos son gestionadas de forma activa, y las participaciones pueden variar diariamente. Los datos sobre participaciones se actualizan al cierre del trimestre más reciente. Los siguientes valores mencionados en el artículo estaban en manos de uno o más fondos de U.S. Global Investors al 30 de septiembre de 2024: Amazon.com Inc.

- ¿Le gustaría saber cómo organizan sus carteras los inversores con más éxito? InvestingPro le da acceso a las estrategias y carteras de los mejores inversores. Además, recibirá cada mes más de 100 recomendaciones de valores basadas en análisis respaldados por IA. ¿Siente curiosidad? Haga clic aquí para obtener más información.