- Rentabilidad positiva de los bonos del Tesoro/de las empresas sin riesgo de impago

- Tasas más altas significan una prima de riesgo del mercado del S&P 500 mucho más baja

- Considere realizar ajustes en la asignación de activos, pero no se justifica un cambio generalizado

Los rendimientos del Tesoro han experimentado un avance masivo. Aunque el mercado bajista de los bonos comenzó posiblemente hace más de dos años, es sólo desde principios de agosto que las intensas liquidaciones han llevado las tasas a su nivel más alto en 15 años en algunas partes de la curva. Es más, la inflación esperada parece estar enfriándose a pesar de un informe del IPCde agosto mucho más caliente de lo esperado.

Bonos del Tesoro frente a TIPS

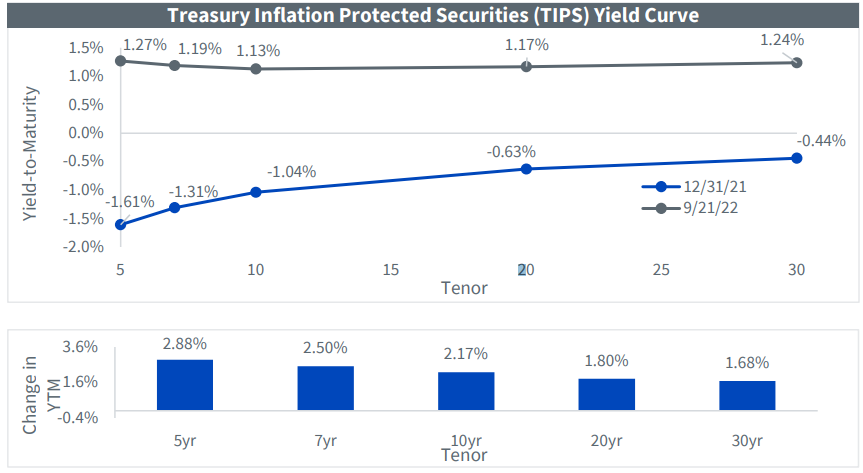

Los inversionistas pueden comparar las tasas de los bonos del Tesoro convencionales con los valores protegidos contra la inflación (TIPS) para hacerse una idea de hacia dónde va la inflación. Jeremy Schwartz, de WisdomTree, ha elaborado un práctico cuadro de mandos que ilustra muy bien las perspectivas positivas de los viejos y aburridos bonos del Tesoro.

El siguiente gráfico muestra la curva de rendimiento de los TIPS, es decir, las tasas de rendimiento ajustadas a la inflación que se pueden obtener actualmente de los bonos del Tesoro. Obsérvese que son positivas en todo el espectro de vencimientos. Además, los rendimientos reales de los bonos del Tesoro a corto plazo, con un vencimiento inferior a cinco años, son especialmente positivos.

Curva de rendimientos TIP El aumento de los rendimientos de la renta fija sin riesgo de impago no es sólo una historia de "ah, qué interesante" del mercado. Tiene grandes implicaciones para el valor de la renta variable. A medida que aumenta el rendimiento del billete del Tesoro de EE.UU. a 10 años aumenta el costo del capital para muchas empresas. Finanzas 101 enseña que cuando el coste de la financiación de la deuda se dispara, los proyectos de inversión se encarecen. Además, hay que tener en cuenta que un mayor rendimiento de los bonos seguros hace que las acciones parezcan relativamente más caras para los inversionistas.

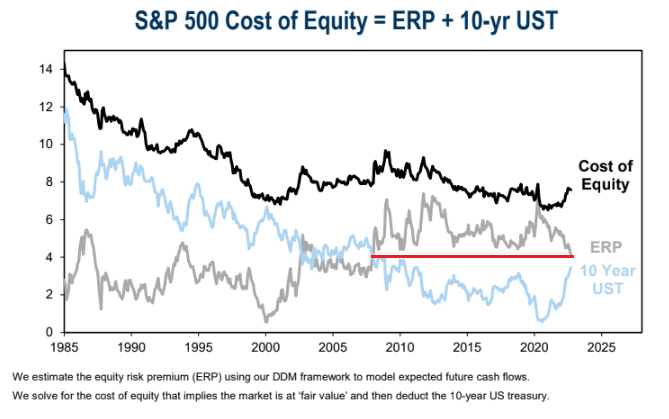

El aumento de los rendimientos de la renta fija sin riesgo de impago no es sólo una historia de "ah, qué interesante" del mercado. Tiene grandes implicaciones para el valor de la renta variable. A medida que aumenta el rendimiento del billete del Tesoro de EE.UU. a 10 años aumenta el costo del capital para muchas empresas. Finanzas 101 enseña que cuando el coste de la financiación de la deuda se dispara, los proyectos de inversión se encarecen. Además, hay que tener en cuenta que un mayor rendimiento de los bonos seguros hace que las acciones parezcan relativamente más caras para los inversionistas.

La prima de riesgo de las acciones del S&P 500 cae a mínimos de 14 años

La prima de riesgo de la renta variable, o el rendimiento de los beneficios del S&P 500 menos la tasa del Tesoro a 10 años, ha caído a su nivel más bajo desde 2008. ¿Qué significa esto? Pues que quizá las acciones no sean una gran ganga a pesar del desplome del 22.5% en lo que va de año.

Mayores tasas de interés = menor prima de riesgo de la renta variable Fuente: Goldman Sachs Gestión de inversiones

Fuente: Goldman Sachs Gestión de inversiones

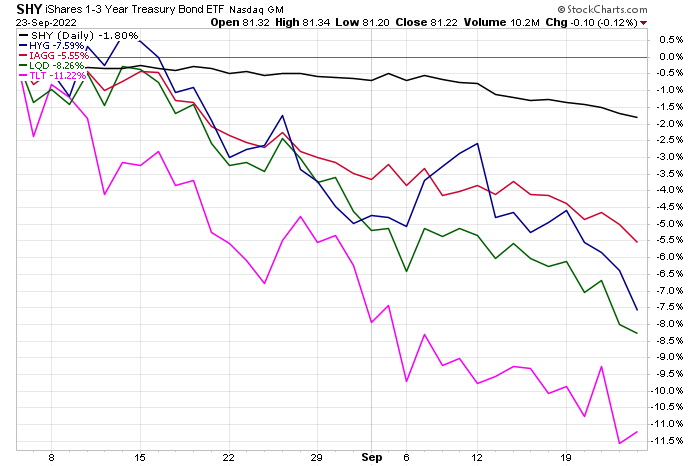

Con la llamada operación "TINA" (there is no alternative, o “no hay alternativa”) aparentemente muerta ahora que podemos tomar un bono del Tesoro a 2 añosal 4.2% o el ETF iShares iBoxx Investment Grade Corporate Bond (NYSE:LQD), con un rendimiento del 5.4% hasta el vencimiento, ¿debería hacer cambios en su asignación de activos?

¿Reconsiderar su cartera?

Esto es algo en lo que he estado pensando. Creo que todos estamos de acuerdo en que los rendimientos de la renta fija hoy en día, suponiendo que las perspectivas de inflación sean más o menos correctas, son atractivos para ciertos inversionistas. Lo que hace que sumergirse en los bonos sea tan difícil es que su precio sigue bajando. Las intrigantes tasas de hoy podrían ser mucho mejores dentro de un mes si la venta global de la renta fija sigue a este ritmo.

Atrapar el cuchillo de la caída de la renta fija

Sólo en los últimos 35 días de operación, eche un vistazo a la carnicería en los mercados de crédito. El "bono largo" ha bajado más de un 11% (incluidos los dividendos), mientras que las empresas han perdido cerca de un 8%. Los bonos del Tesoro a corto plazo a 1-{23702|3}} años, a pesar de su fuerte rendimiento actual, han bajado casi un 2%. La renta fija extranjera también se ha visto perjudicada, con una pérdida de rentabilidad total del 5.6% en ese tiempo, ya que el dólar estadounidense se dispara. Un auténtico baño de sangre de la renta fija.

Los inversionistas abandonan los bonos

Fuente: Stockcharts.com

No voy a hacer grandes cambios en mi cartera, pero me aseguraré de que mi fondo de emergencia gane más del 4% a través de los bonos del Tesoro a corto plazo. Además, hay que tener en cuenta que los fondos de inversión del mercado monetario rinden ahora alrededor del 2.8% tras la subida de tasas de la Fed del pasado miércoles, y es probable que esos fondos paguen cerca del 4.5% en algún momento del próximo año, según los futuros de los fondos de la Fed.

Conclusión

Las acciones podrían no estar tan baratas como se podría pensar. Una característica de este mercado bajista es que las tasas de interés han subido, no se han hundido. Esto significa que el coste del capital aumenta efectivamente para las empresas, mientras que la prima de riesgo de la renta variable para los inversionistas ha caído con fuerza. Qué diferencia hace un año.

Descargo de responsabilidad: Mike Zaccardi no posee ninguno de los valores mencionados en este artículo.