Este artículo fue escrito en exclusiva para Investing.com.

El mercado de valores ha visto un cambio de orientación. Ahora está valorando la posibilidad de que el proceso de tapering termine antes y los tipos de interés suban más rápido.

El NASDAQ Composite se tambalea a medida que el mercado de valores empieza a considerar las implicaciones de una Fed más agresiva. Como resultado, el NASDAQ está mostrando graves grietas bajo la superficie, lo que sugiere que el fondo podría descender.

Es difícil ver las grietas que se están formando si sólo se observa el S&P 500 y el NASDAQ 100. Pero en el NASDAQ Composite ha aumentado el número de valores que registran nuevos mínimos, mientras que el porcentaje de valores que cotizan por debajo de su media móvil de 200 días desciende al alcanzar el índice nuevos máximos.

Los cambios en la postura de la Reserva Federal, que ha pasado de ser ultra-prudente a adoptar una postura más agresiva, también pueden afectar significativamente al rendimiento del índice. Incluso la publicación de las actas del FOMC a última hora del miércoles ha indicado que la Fed está pensando en reducir sus compras de activos a un ritmo más rápido.

Además, los futuros de los fondos de la Fed pronostican que la primera subida de tipos podría producirse en mayo. Esto contribuye a que el índice dólar y el rendimiento de los bonos del Tesoro estadounidense a 2 años se disparen, lo que sugiere que el mercado también está empezando a valorar la posibilidad de que la Fed reduzca sus compras más rápido de lo previsto.

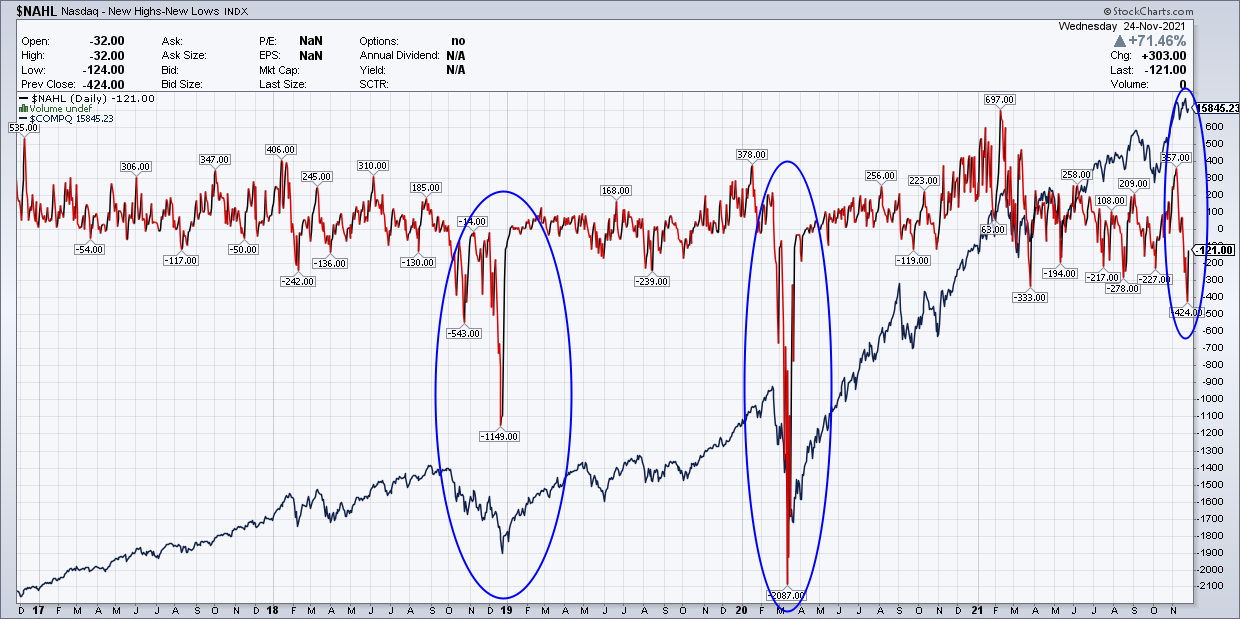

Los nuevos mínimos superan a los nuevos máximos

Esto ha dado lugar a unos resultados poco alentadores en el NASDAQ Composite durante estas últimas semanas. Lo más notable es que el número de acciones que han registrado nuevos mínimos supera a los que registran nuevos máximos.

El 23 de noviembre, hubo 424 nuevos mínimos más que nuevos máximos. Esa diferencia ha sido la más baja desde el desplome del Covid de marzo de 2020, y antes de eso, hasta el invierno de 2018. Pero en esos momentos, el NASDAQ Composite estaba muy lejos de sus máximos, no seguía cotizando en los mismos.

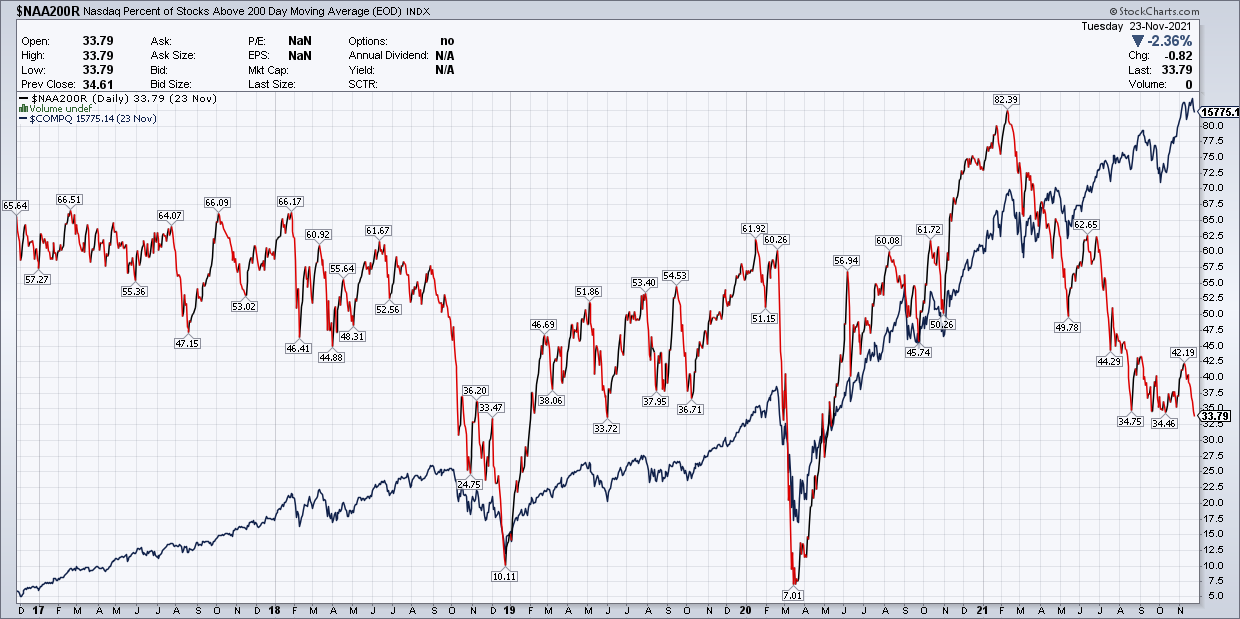

Porcentaje de acciones por debajo de su media móvil de 200 días

Mientras tanto, el porcentaje de acciones que cotizan por debajo de su media móvil de 200 días en el NASDAQ Composite se sitúa en torno al 34%, un nivel bajo. Esto sugiere que la mayoría de los valores del NASDAQ ya no se encuentran en una tendencia alcista a largo plazo. Este valor tan bajo no suele asociarse a un compuesto que se encuentra en torno a sus máximos históricos.

Una línea de avance-descenso divergente

La situación empeora porque la línea de avance-descenso del NASDAQ ha ido bajando constantemente. Históricamente, una línea de avance-declive divergente con respecto al índice en general es una señal de reversión a la baja.

Sin embargo, hay un aspecto positivo para los alcistas. La actual línea de avance- descenso imita a la de 2014, cuando el NASDAQ tardó hasta el verano de 2015 en revertir su rumbo a la baja. Por lo tanto, una línea de avance-descenso que registra máximos a principios de 2021 no tiene por qué indicar que el repunte del NASDAQ haya terminado.

Sin embargo, sí nos indica que el bienestar subyacente de la mayoría de los miembros del NASDAQ Composite no es saludable. La mayoría de las acciones del NASDAQ Composite parecen estar en dificultades, y son menos los valores que parecen elevar el índice.

Si bien esta pauta puede persistir, sugiere que el actual repunte probablemente se esté agotando o, en el mejor de los casos, se encuentre en las últimas fases de su ciclo de vida. Es probable que se necesite un descenso de cierto grado para restablecer el mercado alcista y reanudar la tendencia alcista a largo plazo.