Las acciones subieron el viernes, a pesar de haber bajado fuertemente 30 minutos antes de la apertura. Un artículo del WSJ señalaba que la Fed iba a discutir el ritmo de las futuras subidas de tasas tras otra subida de 75 puntos base en noviembre.

El artículo no aportaba nada nuevo, y la mayoría de los gobernadores a los que he escuchado están a favor de un enfoque de carga frontal todavía. Esto significa que, a menos que la inflación se desplome en los próximos dos meses, parece probable que se produzca una subida de 75 puntos base en noviembre y diciembre.

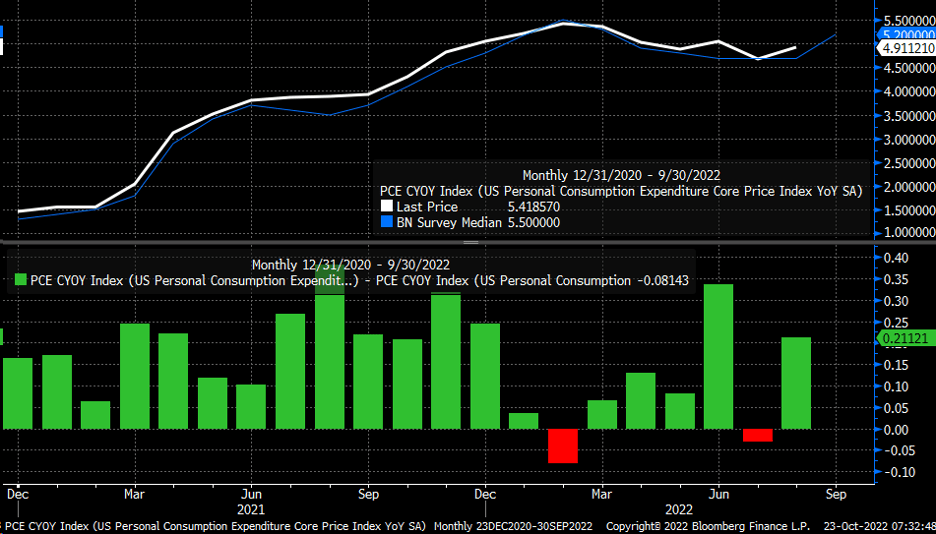

Esta semana tendremos un par de indicadores de inflación cruciales, con los índices de gasto de consumo personal (PCE, por sus siglas en inglés), gasto de consumo personal (PCE) principal, el índice de precios del PIB y el índice de costes del empleo. Se espera que el PCE básico interanual suba al 5.2% en septiembre, frente al 4.9% de agosto. Además, la lectura del PCE básico ha superado las estimaciones en 19 de los últimos 21 meses.

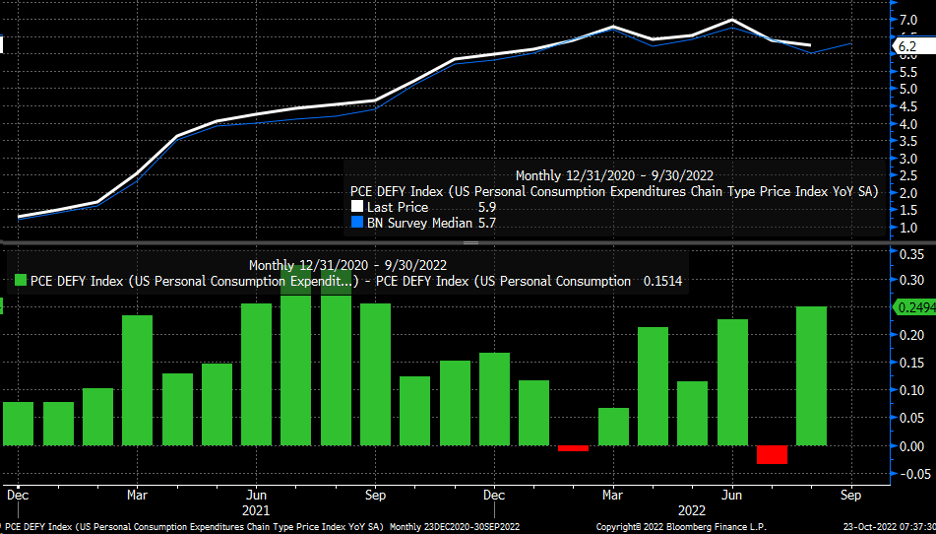

Por su parte, se espera que el PCE general aumente un 6.3% en septiembre, frente al 6.1% de agosto. Al igual que el PCE subyacente, ha superado las previsiones en 19 de los últimos 21 meses.

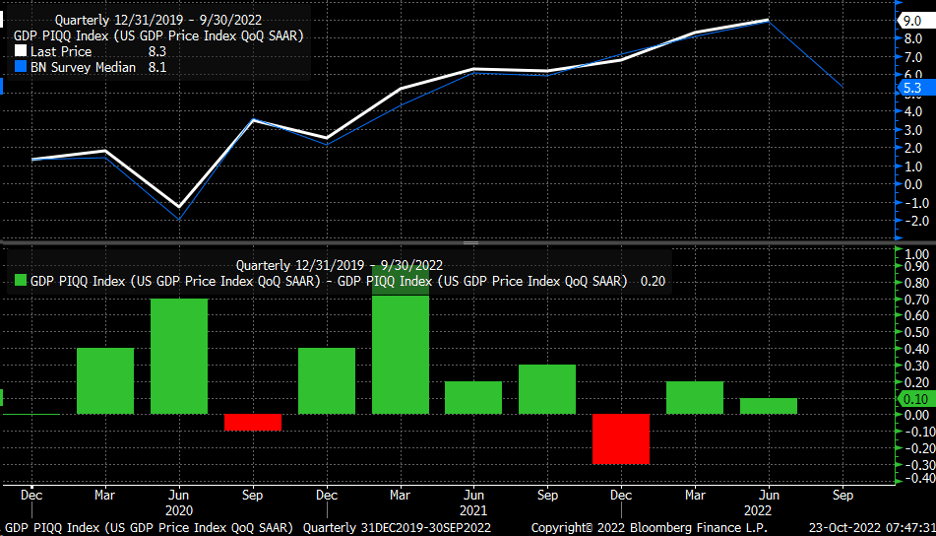

Además, se espera que el índice de costes laborales aumente un 1.2% en el tercer trimestre, frente al 1.3% del segundo. Asimismo, se prevé que el índice de precios del PIB se sitúe en el 5.3% para el tercer trimestre, por debajo del 9% del trimestre anterior. Se prevé que el PIB del tercer trimestre haya aumentado un 2.3%, frente a la caída del 0.6% del segundo trimestre. El índice de precios del PIB ha sido superior a lo previsto en 9 de los últimos 11 trimestres.

Todos ellos serán datos esenciales, especialmente en la próxima reunión de la Fed del 2 de noviembre.

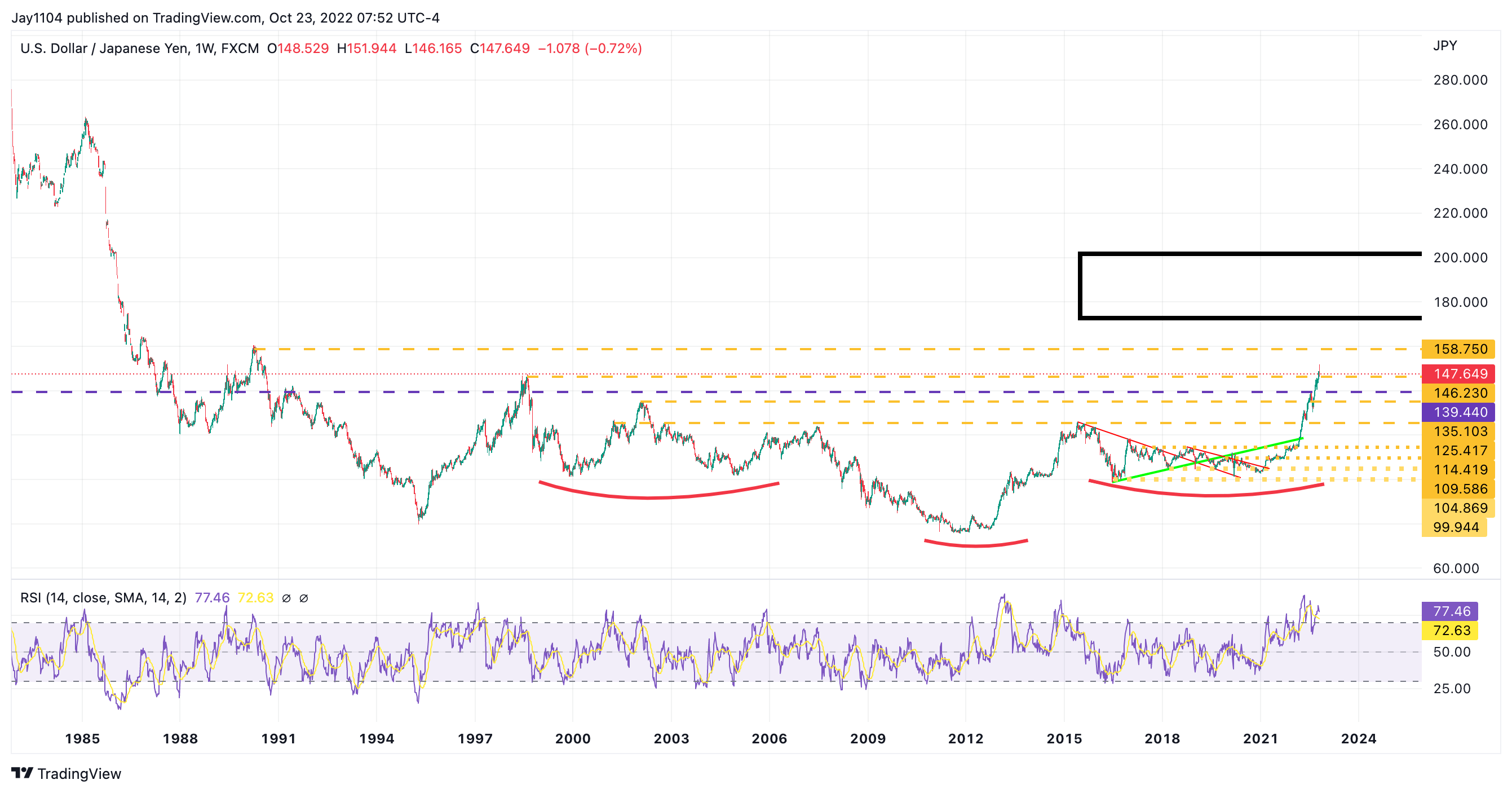

Yen

Además, el viernes, la gran noticia fue que Japón intervino en el mercado de divisas para defender el yen frente al dólar. No estoy seguro de que esto cambie nada. La última vez que Japón intervino en septiembre, no hizo otra cosa que frenar las cosas.

El yen volvió a caer hasta el soporte de alrededor de 146 por dólar y probablemente siga en camino hacia 158.75.

500

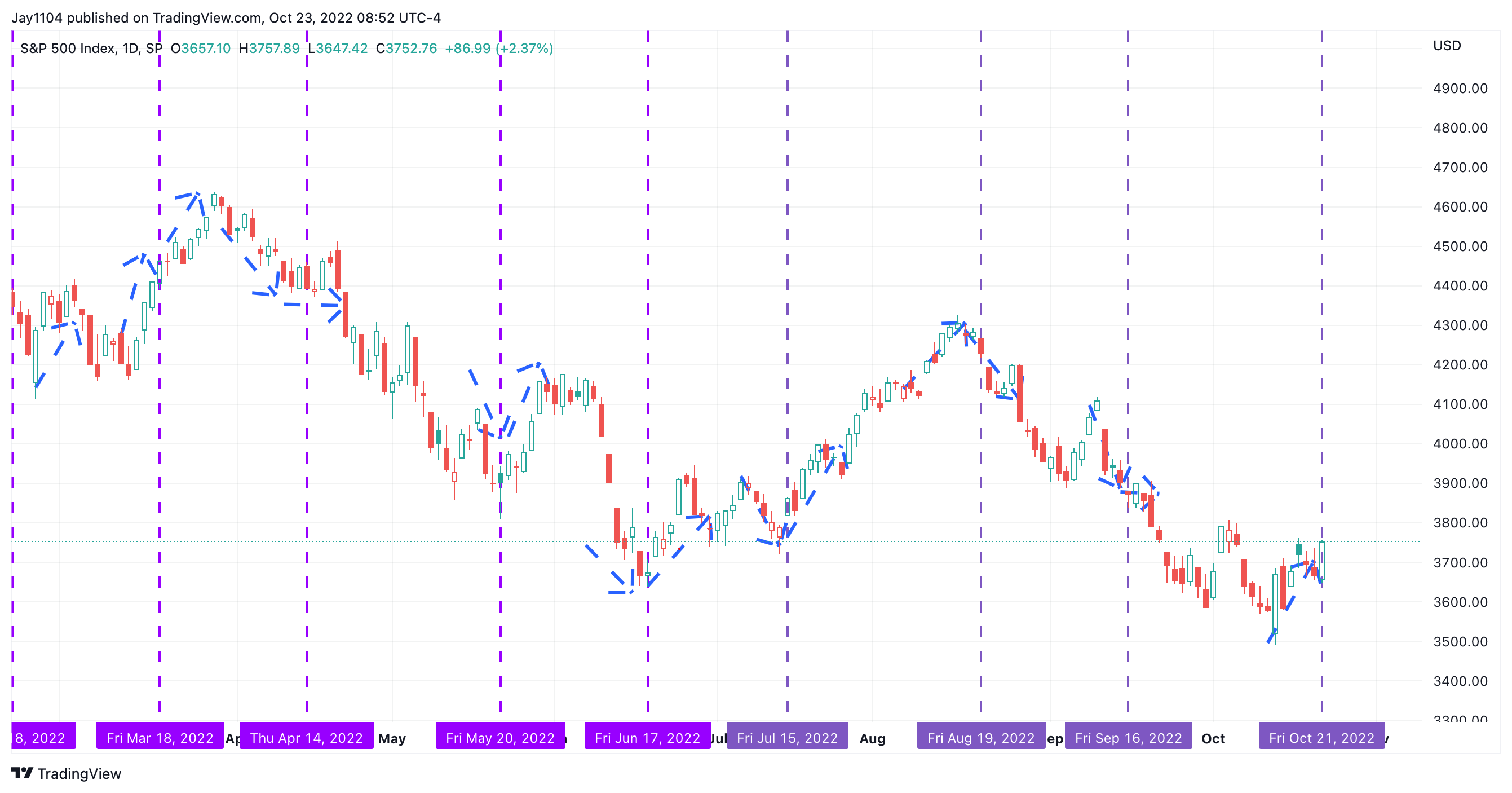

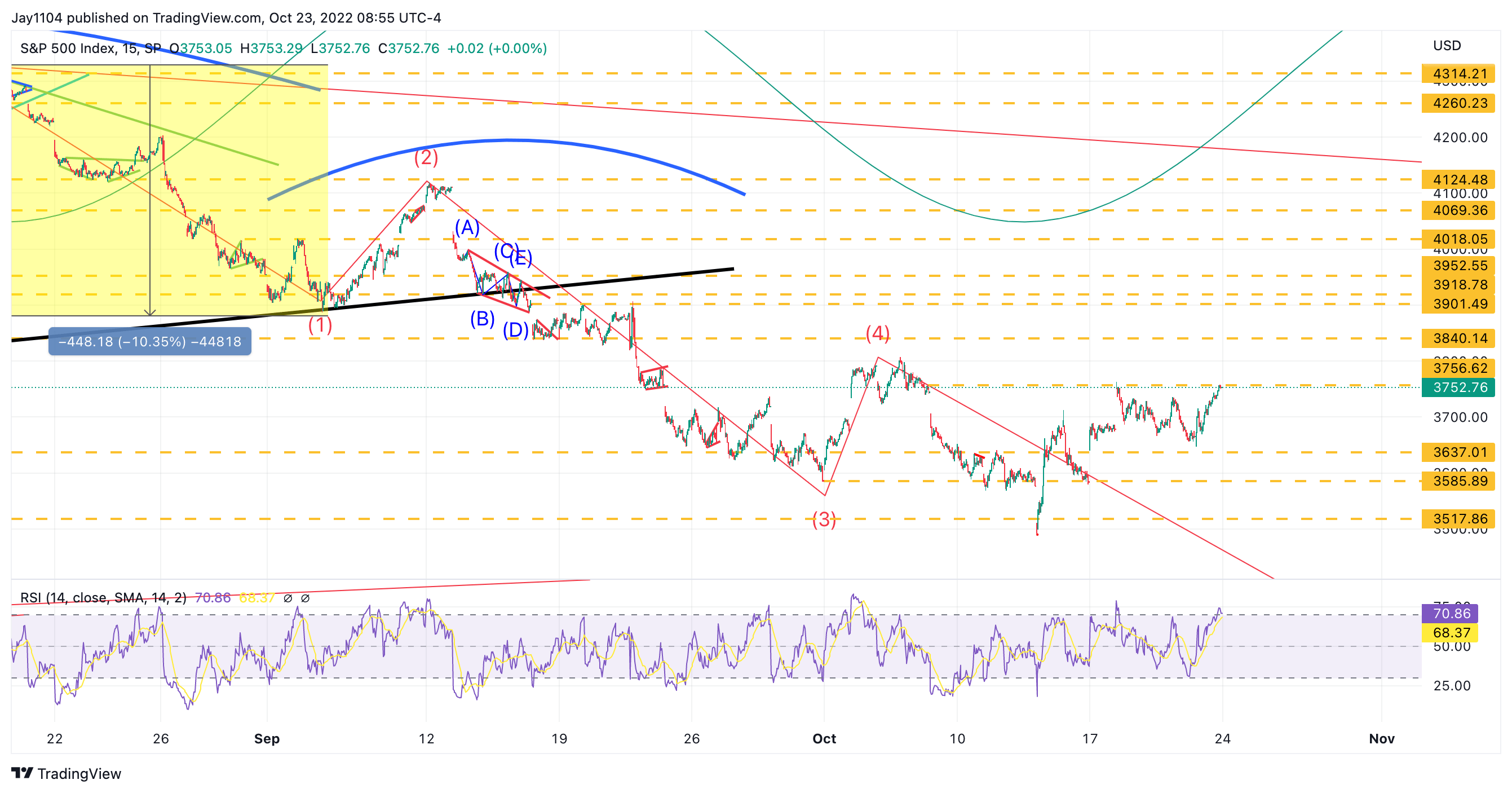

Sin embargo, el viernes ayudó a que el índice del dólar bajara y acabara con la idea que había manejado la noche anterior de que el S&P 500 bajara a alrededor de 3,600. Los futuros del S&P 500 cotizaban a la baja hasta los 3,640 a las 9 de la mañana, con las tasas al alza y el dólar subiendo con fuerza; el día estaba bien posicionado para una caída hasta los 3,600. Pero el destino quiso que los dioses del mercado tiraran de la toalla.

Sin embargo, los futuros no lograron superar el máximo del 18 de octubre y se detuvieron en seco, por lo que la subida en línea recta parece, en el mejor de los casos, inestable. Y con el vencimiento de las opciones ya superado, muchas opciones de venta salieron del tablero, y los operadores pueden buscar crear nuevas posiciones de venta de cara a los datos económicos de esta semana y a la reunión de la Fed de la próxima semana. Además, no es inusual ver un movimiento contra la tendencia que sale de la OPEX.

Todos los meses, a excepción de marzo, han visto una consolidación lateral o un cambio de tendencia después de la OPEX. Por ejemplo, en julio, las acciones de la OPEX cayeron y luego subieron después de la OPEX. En agosto, los valores OPEX habían subido y luego bajaron después de la OPEX. En septiembre, las acciones cayeron en la OPEX y se movieron lateralmente durante unos días. En la OPEX de octubre, las acciones estaban subiendo, lo que sugeriría una inversión a la baja o una consolidación lateral.

Así que, por ahora, me mantendré en mi idea de que el S&P 500 volverá a caer hasta los 3,600. Si los futuros cierran con éxito por encima de 3,760, entonces tal vez tenga que reevaluar las cosas, pero en este momento, vale la pena esperar y ver un día más.

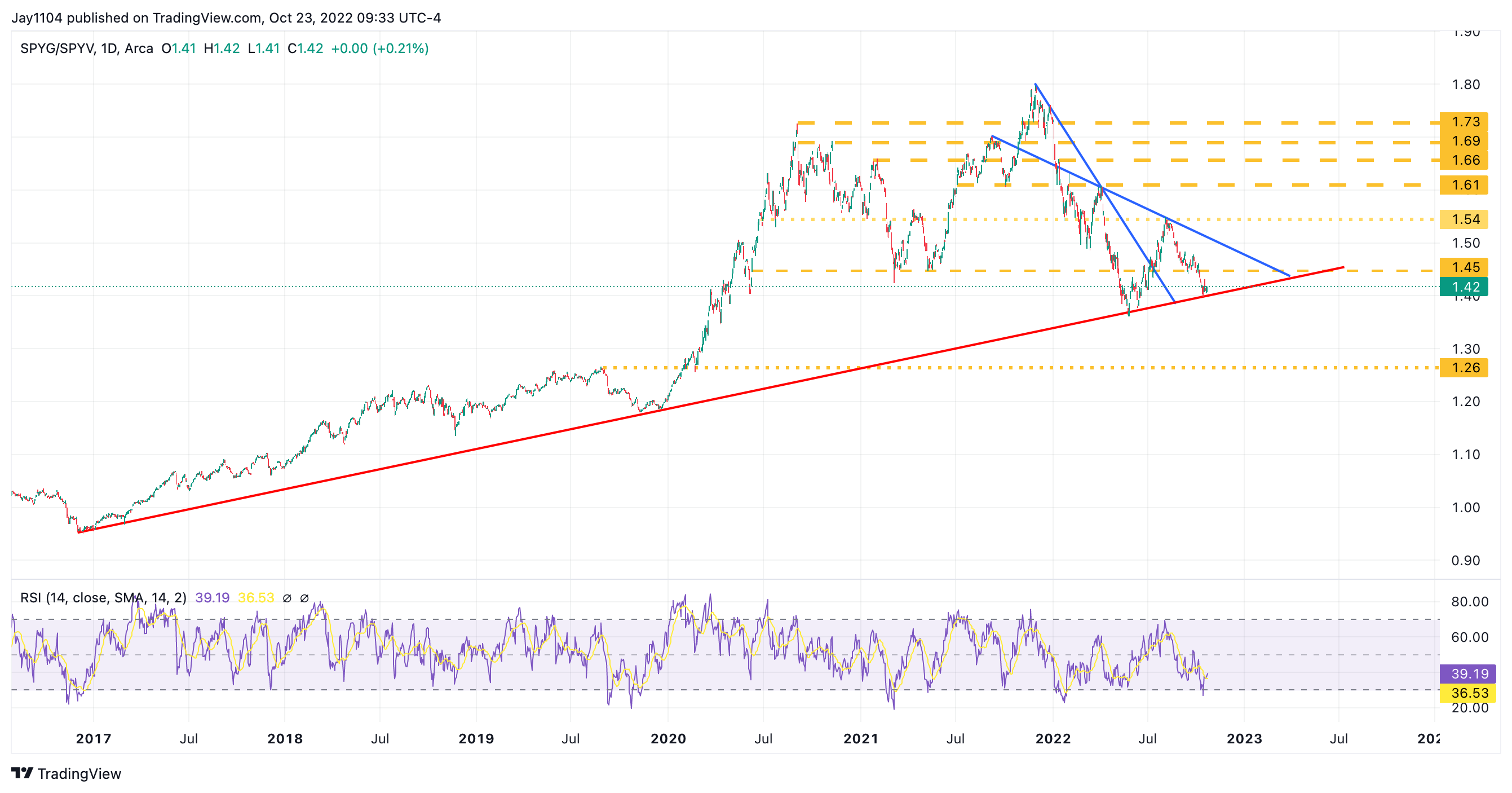

S&P 500 Crecimiento vs. Valor

En otra dirección, esta semana me he dado cuenta de algunas cosas que sigo y compruebo de vez en cuando. Lo más interesante para mí fue la relación entre el SPYG y el SPYV. Las acciones de crecimiento podrían estar en un punto en el que el rendimiento de las acciones de valor es significativamente inferior, ya que esta relación llega a una línea de tendencia históricamente significativa. Una ruptura de esa línea de tendencia sería terrible para la dirección de las acciones de crecimiento.

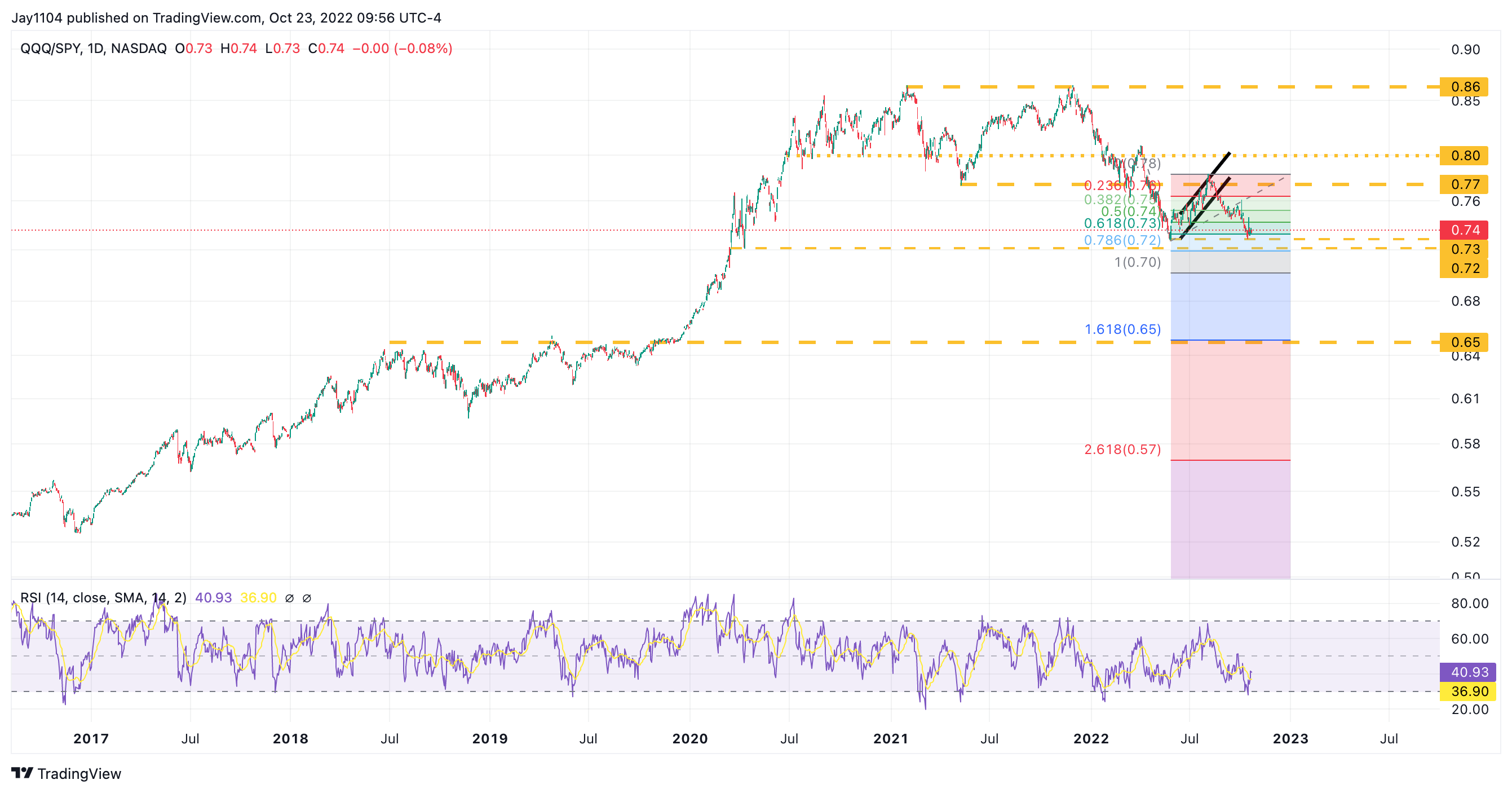

QQQ a SPY

El ratio QQQ - SPY ha caído fuertemente y también está en un punto crítico. Curiosamente, una extensión del 1.618% de esta última bandera bajista se alinearía con el ratio donde se encontraba antes de la pandemia. Eso sugeriría que el QQQ tiene mucho rendimiento inferior por delante frente al SPY.

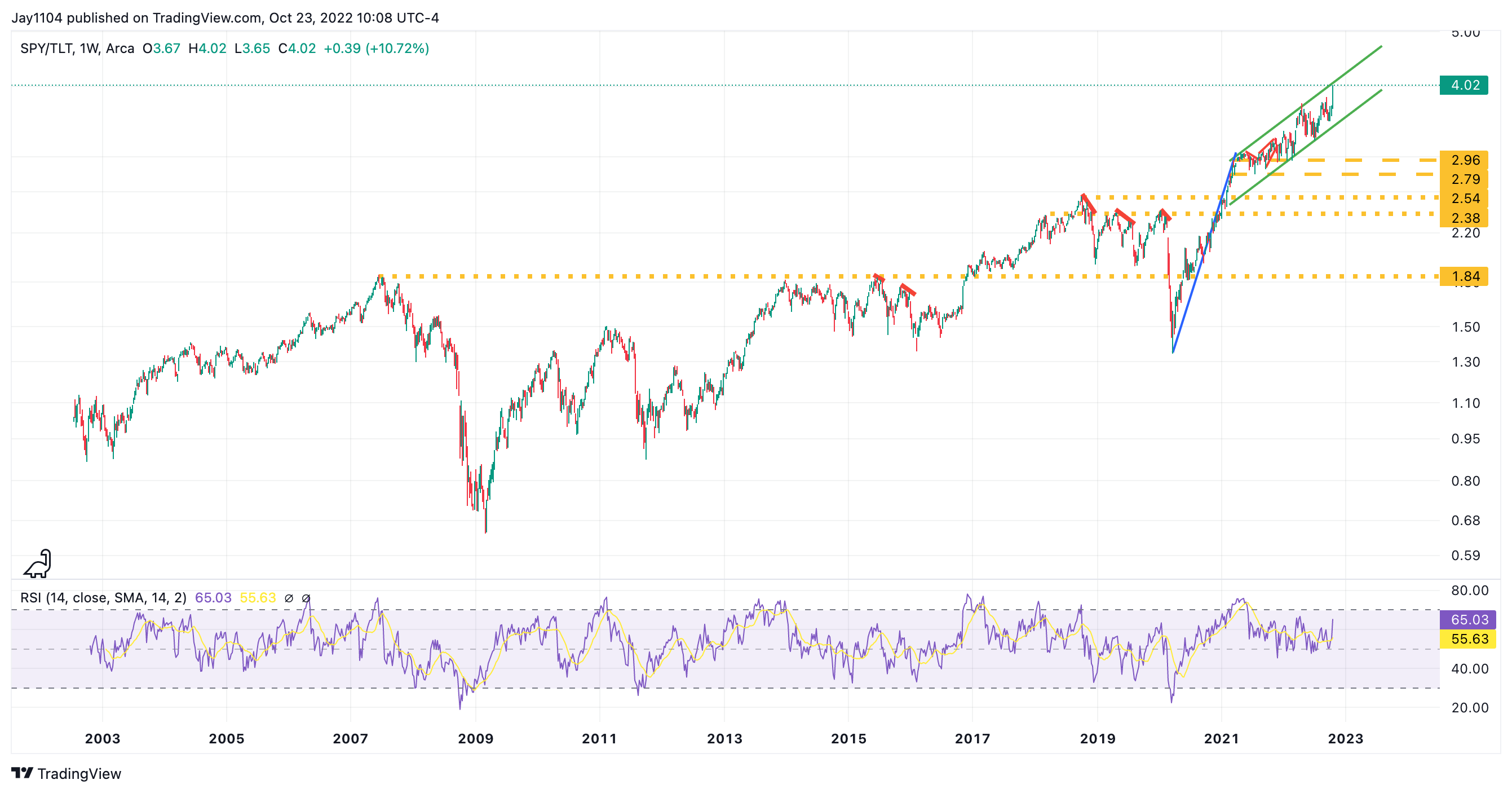

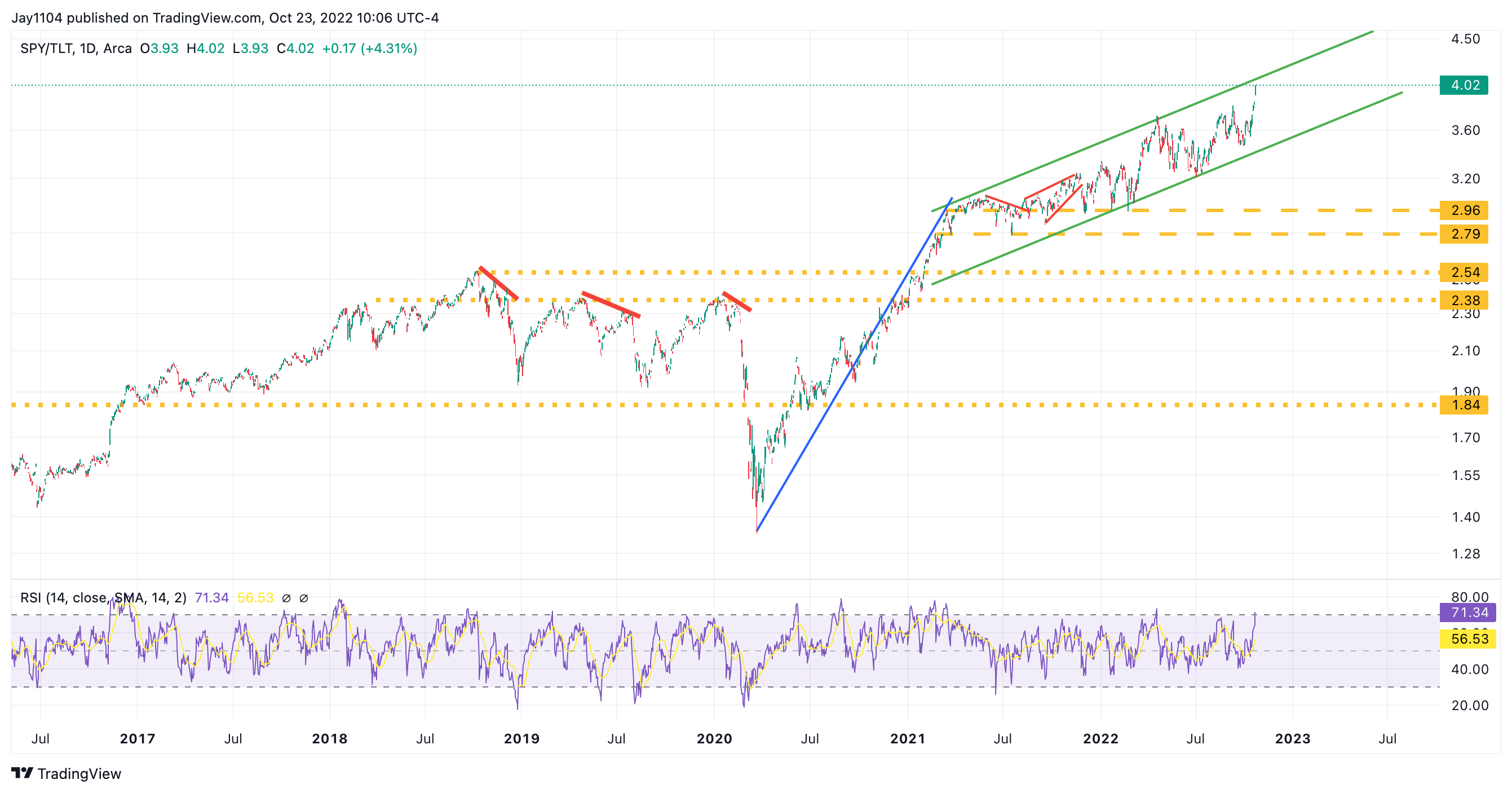

TLT frente a SPY

Finalmente, este último gráfico muestra la relación entre el TLT y el SPY en un máximo histórico. Sugiere que el SPY está sobrevalorado con respecto al TLT y que el SPY tendría que caer para que el ratio baje. Para que la relación vuelva a caer a sus niveles pre-pandemia de 2.4, el SPY tendría que caer a 223 dólares, suponiendo que el TLT se mantenga sin cambios. Eso sería un descenso masivo que sugiere que quizás, el SPY necesita caer y el TLT necesita subir. Pero teniendo en cuenta lo mucho que se ha movido el TLT en relación con el SPY, parece que el SPY tiene que ponerse al día. Incluso para volver al nivel de marzo de 2021 de 2.96, el SPY necesita caer a alrededor de 275 dólares.

SPY frente a TLT

El patrón de bandera ascendente es bajista y sugiere que este ratio se invierta y comience a bajar. Por supuesto, esto puede significar que el TLT suba, pero teniendo en cuenta lo desajustado que está el ratio, creo que el SPY también tiene que bajar.