- Los descensos en todas las clases de activos en 2022 podrían ser positivos para los ETF a medida que los inversores reparan y reorganizan sus carteras.

- Las áreas alejadas del S&P 500 están captando flujos mientras el gran rendimiento de los bonos del Tesoro atrae un efectivo inactivo sin precedentes

- Al mismo tiempo, los asesores podrían replantearse cómo asignar el capital en 2023 dados los costes relativos favorables y los beneficios fiscales de los ETF frente a las cuentas gestionadas por separado (SMA, por sus siglas en inglés)

- Con tantas piezas en movimiento, el seguimiento de las tendencias de los ETF será clave este año, junto con la gestión del riesgo en este espacio

El año pasado, los ETF salieron ganando. Las grandes pérdidas fiscales permitieron a los inversores vender posiciones perdedoras en fondos de inversión y comprar ETF similares, a menudo de menor coste, para mejorar sus carteras. Es otro viento impulsor para el sector de los ETF. También hay que tener en cuenta que las importantes caídas de los mercados de acciones y de bonos no parecen haber truncado los planes de los inversores de seguir invirtiendo en distintas clases de activos. Según una encuesta, el 65% de los inversores minoristas tiene intención de mantener sus planes de inversión en 2023, mientras que el 29% espera aumentar sus asignaciones.

Renacimiento de los ETF de acciones internacionales

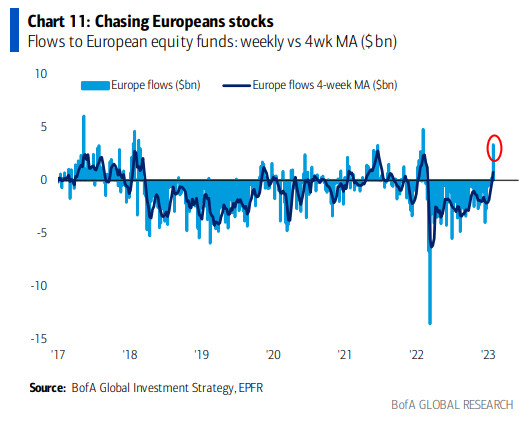

Y ya hemos visto importantes flujos de entrada hacia áreas que no estaban tan de moda en 2022. La reactivación económica de China y el repentino rendimiento superior de las acciones europeas desde el cuarto trimestre del año pasado han provocado un repunte de los flujos netos hacia esas áreas, antaño asediadas. Según datos de EPFR, las acciones de la zona euro recibieron más de 3.000 millones de dólares en flujos netos durante la última semana de enero, la mejor semana en un año tras una racha de 49 semanas de salida de flujos que se interrumpió la semana anterior. Todd Rosenbluth, responsable de análisis de VettFi, señala que los ETF de acciones de China han ganado popularidad este año ante el actual repunte de las acciones de los mercados emergentes.

Los fondos de acciones europeos captan los dólares de los inversores tras los buenos resultados del cuarto trimestre

Fuente: BofA Global Research, EPFR

Grandes rendimientos, grandes flujos

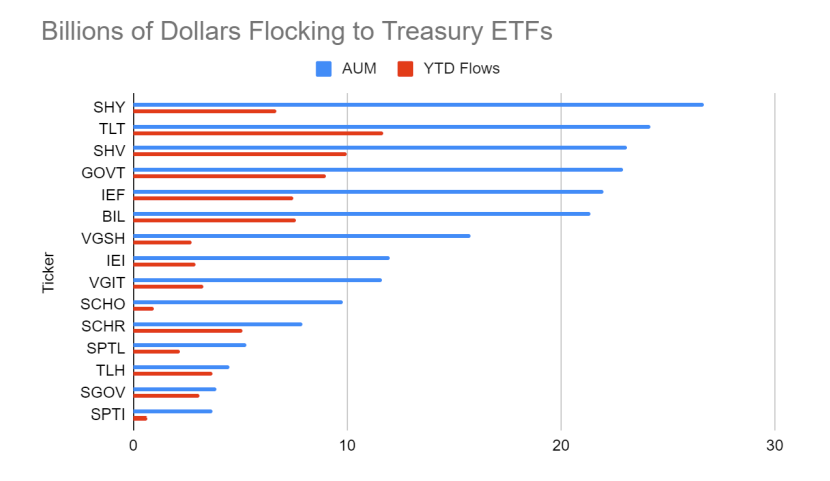

Además, la subida de los tipos de interés de los mercados de acciones ha provocado una importante entrada de dinero en los ETF del Tesoro a corto plazo. Es de esperar que esta tendencia continúe a medida que la Reserva Federal eleve sus tipos de interés oficiales a los máximos de más de 15 años para combatir la inflación. Los inversores en acciones se verán por fin recompensados con rendimientos reales positivos sin alejarse demasiado del espectro de riesgo. Una operación popular a lo largo de la segunda mitad del año pasado y en lo que va de 2023 es ir a lo seguro en ETF del Tesoro a corto plazo.

De hecho, el ETF iShares 1-3 Year Treasury Bond (NASDAQ:SHY) comparte el título de mayor ETF del Tesoro por activos bajo gestión con el ETF iShares 20+ Year Treasury Bond (NASDAQ:TLT). El conjunto de ETF económicos de Schwab también sigue ganando fuerza: el ETF Schwab Short-Term U.S. Treasury™ (NYSE:SCHO) recaudó casi 2.500 millones de dólares durante las primeras semanas de 2023, según datos de flujos de VettaFi. Al disminuir los temores de recesión, aunque estando aún presentes, esta estrategia llamada barbell que se abalanza sobre los altos rendimientos a corto plazo y los bonos de larga duración funcionaría hipotéticamente en una recesión económica.

Los tipos suben y el dinero entra en los ETF del Tesoro

Fuente: ETF Trends (datos de 2022 hasta mediados de septiembre)

¿Más espacio para correr? La pólvora seca de los inversores alcanza niveles récord.

En un contexto en el que las asignaciones de los inversores se inclinan hacia acciones internacionales algo agresivas y hacia ETF del Tesoro sin riesgo, el panorama está cambiando. La gente ya no está obsesionada simplemente con hacerse con participaciones del S&P 500 o de un ETF de bolsa de Estados Unidos. Este nuevo régimen beneficiará a otras clases y subclases de activos, así como a muchos emisores de ETF. Y todavía es posible que se desplace más dinero hacia ETF fiscalmente eficientes. Hay que tener en cuenta que hoy en día hay más dinero que nunca aparcado en fondos de inversión del mercado monetario, según datos del Investment Company Institute del 26 de enero de 2023. Con algo menos de 5 billones de dólares, es posible que ese polvo seco acabe utilizándose en ETF de acciones y bonos.

Tendencia a vigilar: Las SMA de los RIA se convierten en ETF

Dejando a un lado las acciones y los bonos, existe una ola alcista más generalizada para los ETF. Es posible que la marea se aleje de las cuentas gestionadas por separado (SMA) tradicionales y se acerque a los ETF. Sin duda, los asesores financieros reconocen las ventajas de los ETF, pero durante años se ha dado por sentado que sólo suponían un impulso para los emisores de ETF, no para los asesores de inversión registrados (RIA) independientes.

Ahora, sin embargo, gracias a la tecnología y a la evolución del sector, es más fácil y barato lanzar un ETF que sustituya a una SMA. Un mejor tratamiento fiscal, el aislamiento de las comisiones, una mayor facilidad para mantener estrategias complejas e incluso, como señala VettaFi, la posibilidad de mantener inversiones alternativas en cuentas de jubilación, son ventajas de los ETF frente a las SMA. Éste es un tema que seguiremos de cerca este año.

Cobertura de datos de ETF de Wall Street Horizon

Disponer de los mejores datos sobre ETF es primordial para gestionar el riesgo. Wall Street Horizon es conocida por su galardonada cobertura de datos de eventos corporativos para inversores institucionales, traders cuánticos, académicos y gestores de carteras. Hemos ido ampliando nuestra base de datos de ETF a medida que el sector seguía creciendo.

Conclusión

2022 fue como pulsar el botón de reinicio para los inversores. Las fuertes pérdidas registradas en las acciones y en el mercado de bonos permitieron reevaluar sus asignaciones. Las fuertes ventas por pérdidas fiscales a finales de año hicieron que se retirara dinero de los fondos de inversión y se invirtiera en ETF de menor coste y más eficientes fiscalmente. Además, con el repunte de las acciones extranjeras, los inversores están invirtiendo por fin en regiones que durante años no habían sido apreciadas. Entretanto, el rendimiento más elevado de la actualidad y el nerviosismo económico atraen efectivo hacia los extremos corto y largo de la curva del Tesoro. Es posible que persistan estas tendencias y que el efectivo se mantenga al margen. A un nivel más elevado, los gestores de patrimonio probablemente aumentarán su uso de ETF a medida que los costes disminuyan.