- Los datos de inflación del PCE, la comparecencia de Powell y los resultados de las tecnológicas de gran capitalización acapararán la atención esta semana.

- Las acciones de Meta Platforms son una buena opción de compra a la espera de conocer sus resultados el miércoles.

- Las acciones de Snap probablemente registren un rendimiento inferior ante unas perspectivas de rentabilidad poco halagüeñas.

- ¿Busca más ideas operativas para sortear la actual volatilidad del mercado? Los miembros de InvestingPro obtienen ideas exclusivas y orientación para navegar en cualquier clima.

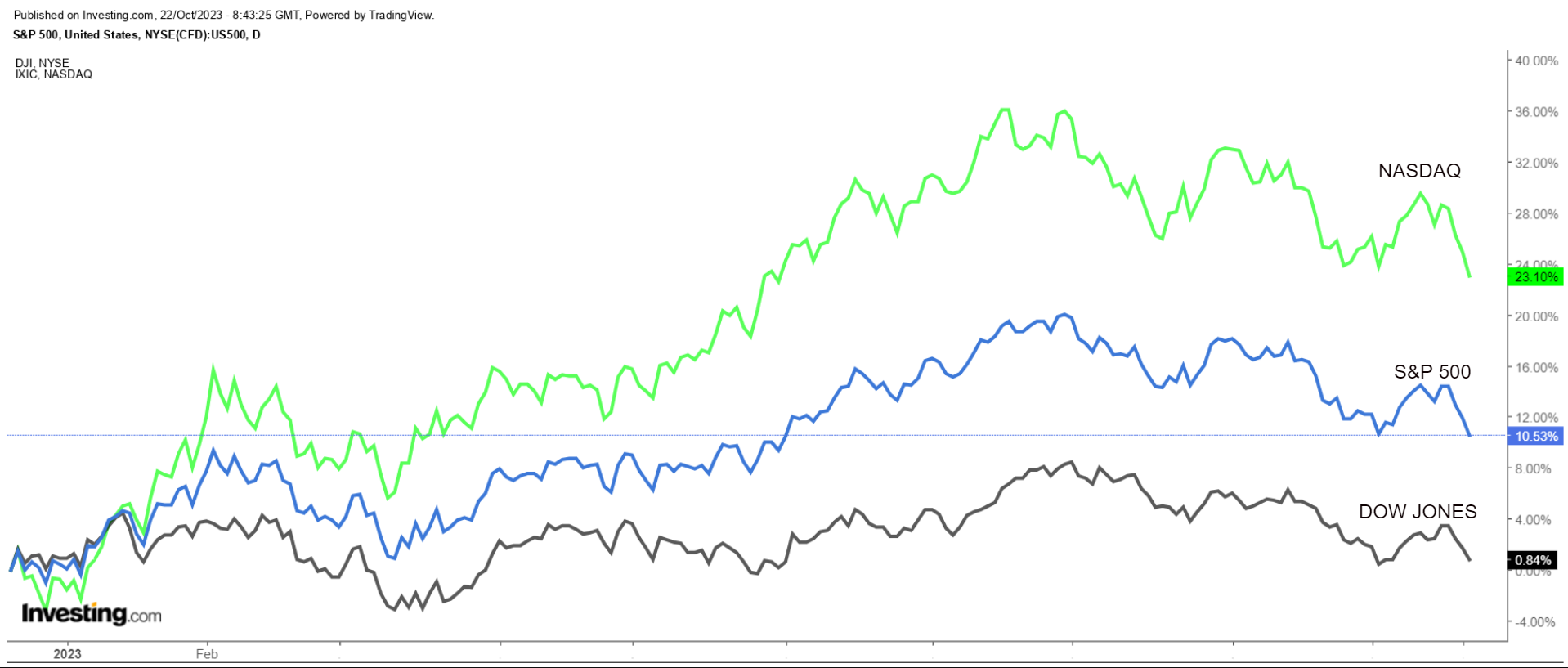

Las bolsas estadounidenses cayeron el viernes, cerrando una semana de pérdidas ante la preocupación de los inversores en torno a nuevas subidas de los tipos de interés y la propagación del conflicto entre Israel y Hamás.

En el conjunto de la semana, el índice Dow Jones de Industriales descendió un 1,6%, mientras que el S&P 500 general se dejó un 2,4%, y el Nasdaq Composite de tecnológicas se desplomó un 3,2%, apuntándose su segunda semana consecutiva de pérdidas.

Esta semana se prevé repleta de acontecimientos, como la publicación de los datos económicos clave y una oleada de informes de resultados.

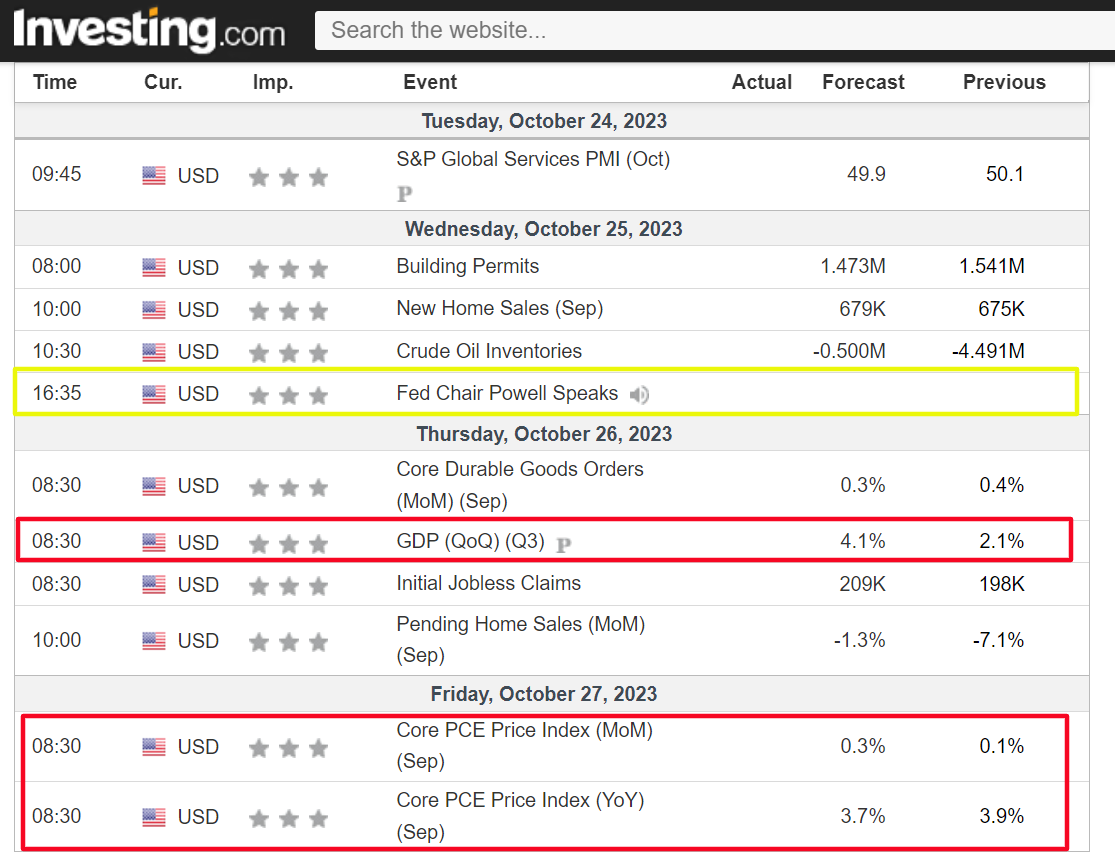

En el calendario económico, lo más importante será el índice de precios al consumo personal subyacente (PCE) del viernes, que es la medida de inflación favorita de la Reserva Federal. Según Investing.com, los analistas creen que tanto la tasa intermensual (+0,3%) como la interanual (+3,7%) se mantendrán en niveles elevados.

Las declaraciones del presidente de la Fed, Jerome Powell, también serán centro de todas las miradas, ya que los inversores aguardan a conocer más indicios sobre las perspectivas de política monetaria del banco central.

Mientras tanto, la temporada de presentación de resultados del 3T entra en pleno apogeo, con los informes de empresas tecnológicas de gran capitalización como Microsoft (NASDAQ:MSFT), Alphabet (NASDAQ:GOOGL), sociedad matriz de Google, Amazon (NASDAQ:AMZN) y Meta Platforms.

A estas empresas de megacapitalización se unirán grandes nombres como Intel (NASDAQ:INTC), IBM (NYSE:IBM), Boeing (NYSE:BA), Coca-Cola (NYSE:KO), Ford (NYSE:F), General Motors (NYSE:GM), Visa (NYSE:V), Mastercard (NYSE:MA), ExxonMobil (NYSE:XOM), Chevron (NYSE:CVX), United Parcel (NYSE:UPS) Service, General Electric (NYSE:GE), 3M Company (NYSE:MMM), Verizon (NYSE:VZ) y Southwest Airlines.

Independientemente del rumbo que tome el mercado la semana que viene, a continuación destaco unas acciones que probablemente acaparen gran cantidad de demanda y otras que podrían sufrir nuevas caídas.

Recuerde, sin embargo, que mi marco temporal abarca sólo la semana que viene, del lunes 23 al viernes 27 de octubre.

Acciones a comprar: Meta Platforms

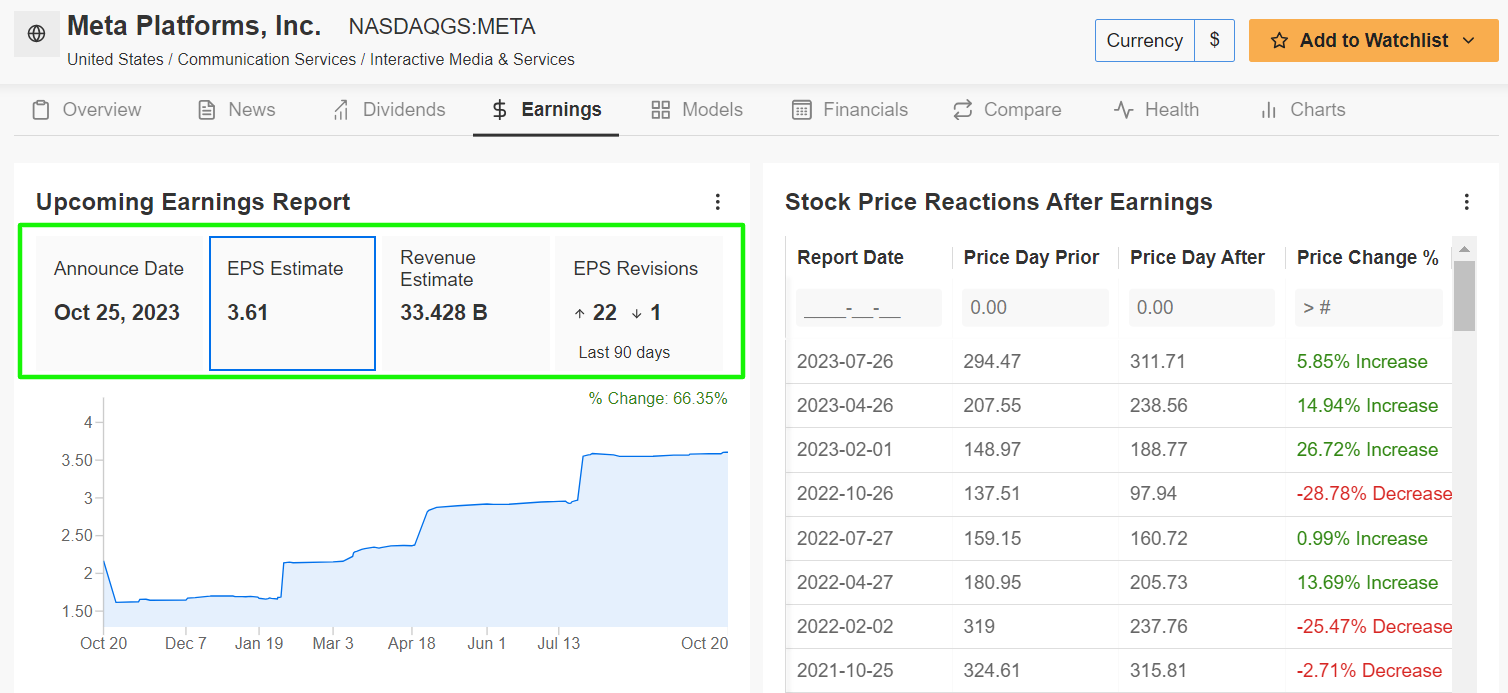

Creo que las acciones de Meta Platforms ofrecerán un rendimiento superior esta semana, con una posible ruptura hasta nuevos máximos de 52 semanas en el horizonte, ya que los últimos resultados financieros del gigante de las redes sociales superarán fácilmente las expectativas, en mi opinión, gracias a su constante crecimiento de usuarios y a los signos de mejora de las condiciones en el mercado de la publicidad digital.

Meta presentará sus resultados del tercer trimestre tras el cierre del mercado estadounidense, el miércoles 25 de octubre a las 10.05 horas (CET). A las 23:00 horas (CET) habrá una videoconferencia con Mark Zuckerberg, director ejecutivo, y Susan Li, directora financiera.

Según el mercado de opciones, los participantes del mercado prevén una oscilación considerable de las acciones de META tras la publicación del informe, con un posible movimiento implícito de alrededor del 9% en cualquier dirección. Las acciones subieron casi un 6% tras su último informe de resultados a mediados de julio.

Como era de esperar, una encuesta de InvestingPro sobre las revisiones de beneficios de los analistas apunta a un creciente optimismo en torno al informe de Meta, aumentando las estimaciones de BPA de los analistas 22x en los últimos 90 días, frente a sólo una revisión a la baja.

Wall Street considera que la empresa matriz de las redes sociales Facebook (NASDAQ:META), Messenger, Instagram, WhatsApp y Threads ganará 3,61 dólares por acción, un 120% por encima del beneficio por acción de 1,64 dólares del año anterior.

De ser así, sería el trimestre más rentable de Meta en dos años, desde el cuarto trimestre de 2021, ya que la empresa tecnológica con sede en Menlo Park, California, sigue centrándose en mejorar la eficiencia operativa.

Mientras tanto, todo apunta a que los ingresos aumentarán un 20,6% con respecto al mismo período del año anterior hasta 33.400 millones de dólares, lo que, de confirmarse, marcaría el segundo total de ventas trimestrales más elevado de la historia de la compañía.

Por ello, creo que Mark Zuckerberg, director ejecutivo de Meta, ofrecerá una sólida orientación de cara a los próximos meses a pesar del difícil entorno operativo, ya que la empresa de redes sociales cosecha los beneficios de su creciente base de usuarios, las nuevas iniciativas de IA y la creciente aceptación de los reels.

Las acciones de META, que registraron máximos de 2023 en 330,54 dólares el 12 de octubre, cerraron en 308,65 dólares el viernes. En los niveles actuales, la capitalización de mercado de Meta asciende a unos 795.000 millones de dólares, lo que la convierte en la sexta mayor empresa que cotiza en la bolsa estadounidense.

Las acciones se han disparado un 156,5% en lo que va de año, subiendo junto con gran parte del sector tecnológico. Cabe señalar que incluso después de que las acciones se hayan más que duplicado desde principios de año, las acciones de META siguen infravaloradas en este momento según InvestingPro, y podrían experimentar un aumento del 17,1% desde el valor de mercado actual.

Acciones a vender: Snap

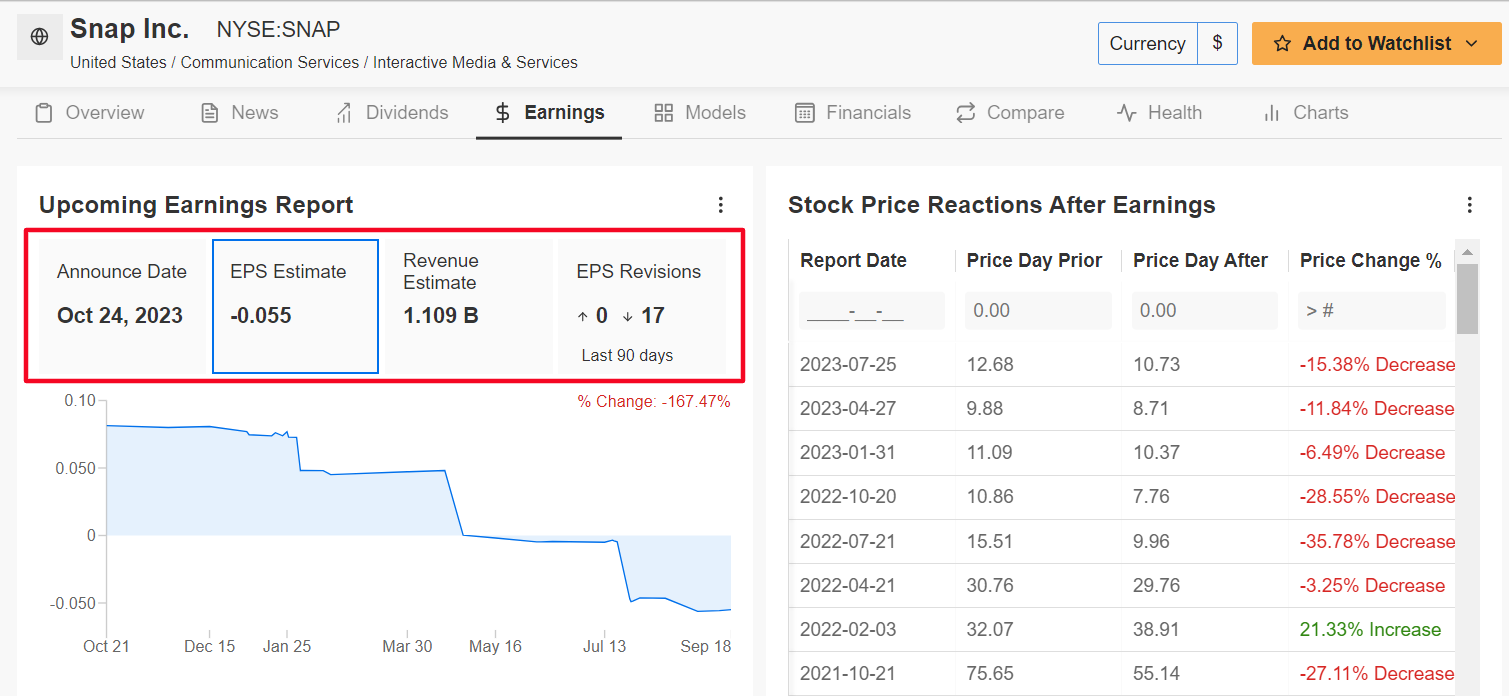

Creo que las acciones de Snap vivirán una semana complicada, ya que el último informe de resultados de la maltrecha empresa de redes sociales revelará otro descenso preocupante tanto del crecimiento de los beneficios como de los ingresos debido al complicado entorno económico.

La negociación de opciones implica una oscilación de aproximadamente el 20% por parte de las acciones de SNAP tras la publicación del informe.

Una encuesta de InvestingPro sobre las revisiones de los beneficios de los analistas apunta a un creciente pesimismo de cara al informe, pues los 17 analistas encuestados han rebajado sus expectativas de beneficio por acción los últimos tres meses.

Wall Street prevé que la empresa matriz de la aplicación de mensajería Snapchat perderá 0,05 dólares por acción, lo que supone un empeoramiento con respecto a la pérdida de 0,02 dólares por acción del trimestre anterior y frente a la pérdida de 0,22 dólares por acción del mismo periodo del año anterior.

Todo apunta a que los ingresos disminuirán un 2,6% anual hasta 1.100 millones de dólares, debido a un débil rendimiento de su negocio publicitario principal, como consecuencia de los cambios de privacidad de iOS, de Apple (NASDAQ:AAPL), y la creciente competencia de la aplicación china para compartir vídeos TikTok.

Esto no augura nada bueno para los esfuerzos de monetización de Snap, que probablemente prolongarán su camino hacia la rentabilidad y aumentarán su riesgo de ejecución.

La empresa de redes sociales, que depende en gran medida de la publicidad, no cumplió ni de lejos las expectativas de crecimiento de beneficios y de ventas en su informe de resultados del segundo trimestre publicado a finales de julio, lo que provocó una caída de las acciones de más del 15%, ya que las corporaciones y las pequeñas empresas recortaron el gasto en publicidad digital en el actual entorno operativo.

Las acciones de SNAP cerraron la jornada del viernes en 9,44 dólares, con lo que la valoración de la empresa de redes sociales con sede en Santa Mónica, California, asciende a 15.300 millones de dólares.

Las acciones han ofrecido un rendimiento inferior al del mercado en general este año, con una subida del 5,5% en 2023, frente al avance del 33% del Nasdaq 100.

Vale la pena mencionar que la puntuación de Salud Financiera de InvestingPro para Snap se sitúa actualmente por debajo de la media de 2,27/5,00 debido a las preocupaciones en torno a la rentabilidad, el crecimiento y el flujo de caja libre.

Con InvestingPro, puede acceder cómodamente a información completa y exhaustiva sobre diferentes empresas de un solo vistazo, lo que elimina la necesidad de recopilar datos de múltiples fuentes y le ahorrará tiempo y esfuerzo.

Descargo de responsabilidad: En el momento de redactar estas líneas, estoy posicionado en corto en el S&P 500, Nasdaq 100, y el Russell 2000 a través del ETF ProShares Short S&P 500 (SH), el ETF ProShares Short QQQ (PSQ), y el ETF ProShares Short Russell 2000 (RWM). Además, estoy posicionado en corto en el ETF Energy Select Sector SPDR (NYSE:XLE) y el ETF Health Care Select Sector SPDR (NYSE:XLV). Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas. Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.