- La decisión de la Fed sobre los tipos de interés, las declaraciones de Powell y la evolución de la crisis bancaria impulsarán los mercados esta semana.

- Las acciones de Nvidia brillarán ante la expectación en torno a la IA a la espera del evento "GTC 2023".

- Es probable que las acciones de ExxonMobil obtengan peores resultados ante la caída de los precios de la energía.

Las acciones de Wall Street cayeron el viernes poniendo fin a una semana tumultuosa dominada por el agravamiento de los temores sobre el estado del sector bancario estadounidense. Estos temores se han extendido a Europa, donde el prestamista suizo Credit Suisse (SIX:CSGN) lucha por su supervivencia.

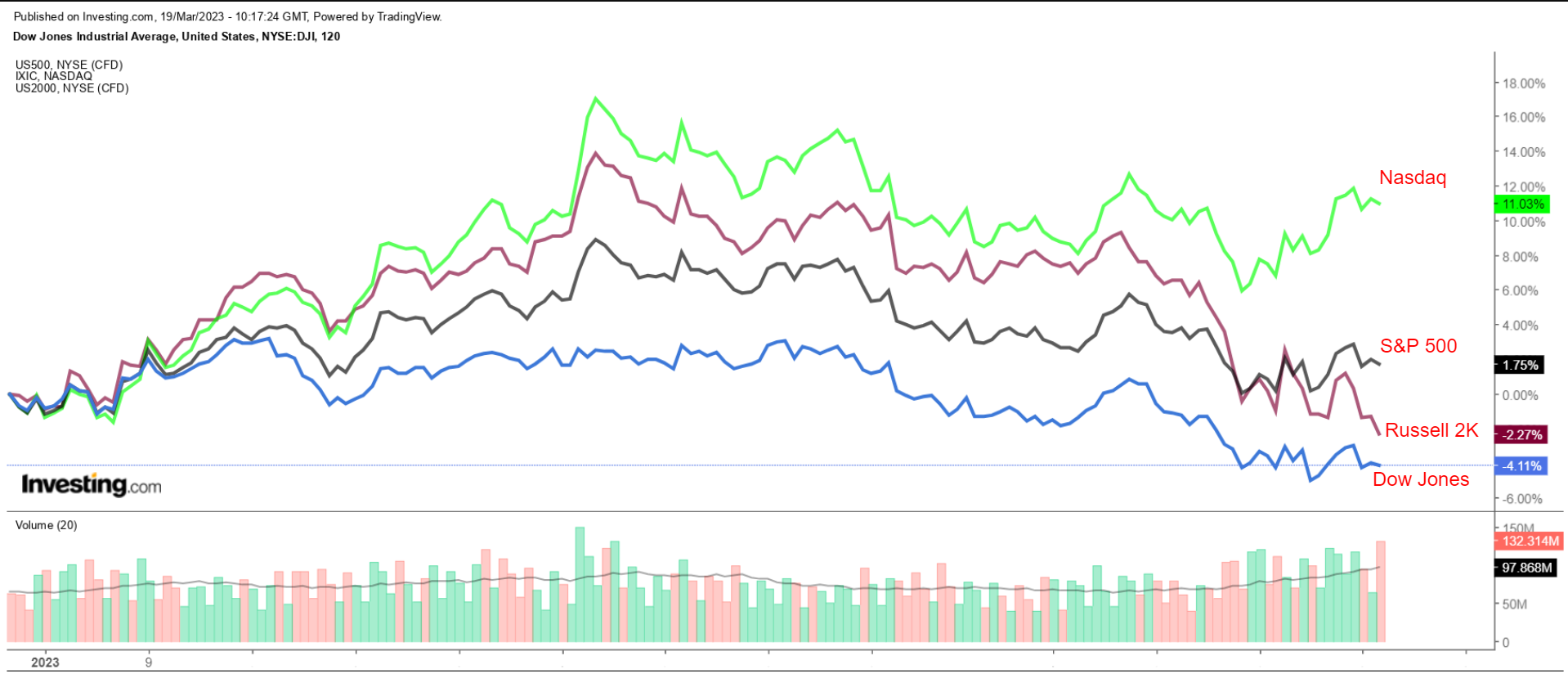

A pesar de la caída del viernes, tanto el índice de referencia S&P 500 como el Nasdaq Composite de tecnológicas lograron registrar ganancias semanales del +1,4% y el +4,4%, respectivamente, ya que los inversores apostaron por los valores de crecimiento debido a la fuerte caída del rendimiento de los bonos del Tesoro ante la disminución de las expectativas de nuevas subidas de tipos de la Reserva Federal.

Por su parte, el Dow Jones de Industriales cerró la semana con una caída del -0,2%. El índice Russell 2000 de pequeña capitalización perdió un -2,7% tras caer un 8,4% la semana anterior.

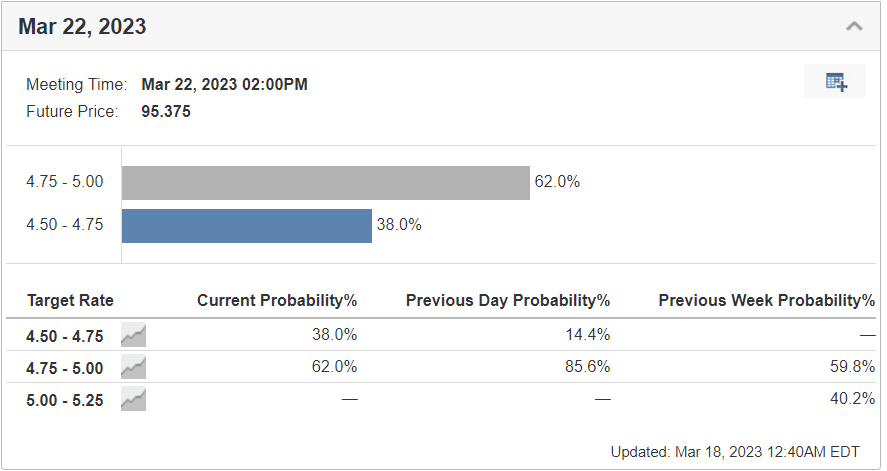

Esta semana que comienza será sin duda agitada, ya que el Comité de Política Monetaria del banco central estadounidense celebrará una reunión crucial de dos días que concluirá el miércoles. El domingo por la mañana, los futuros indicaban un 62% de probabilidades de una subida de tipos de 25 puntos básicos y un 38% de que no se produzca ninguna subida, según Barómetro de los Tipos de la Fed de Investing.com.

Una subida de 50 puntos está ya descartada, tras haber sido una de las apuestas favoritas hace sólo unas semanas, ante los recientes signos de agitación en el sector bancario.

Las declaraciones de Jerome Powell, presidente de la Fed, han levantado una gran expectación, ya que los inversores cada vez están más seguros de que el banco central estadounidense pausará su ciclo de ajuste monetario e incluso recortará los tipos a finales de año debido a las nuevas incertidumbres en torno a la salud de los bancos estadounidenses.

Al margen del drama de la Fed, los inversores seguirán pendientes de la evolución de las turbulencias bancarias a ambos lados del Atlántico, ante el temor a una crisis bancaria mundial.

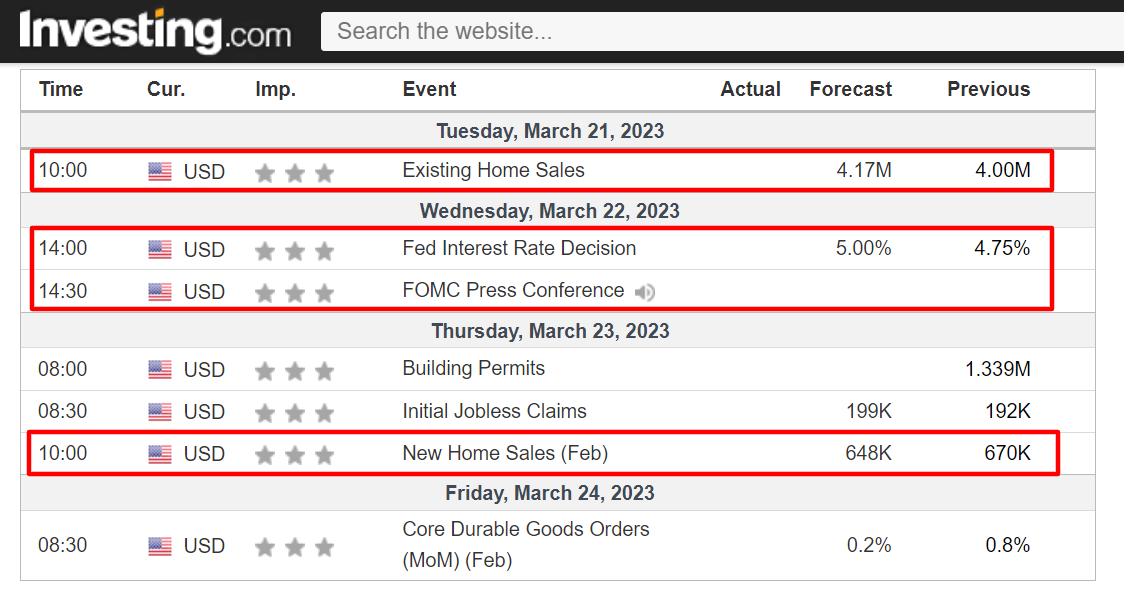

Mientras tanto, en la agenda económica, lo más importante serán los informes de ventas de vivienda construida, ventas de vivienda nueva, y pedidos de bienes duraderos.

Por otra parte, en la agenda de resultados, sólo hay un puñado de resultados de empresas, incluyendo los de Nike (NYSE:NKE), Foot Locker (NYSE:FL), GameStop (NYSE:GME) y General Mills (NYSE:GIS).

Independientemente del rumbo que tome el mercado, a continuación destaco unas acciones que probablemente acaparen bastante la demanda y otras que podrían sufrir más caídas.

Recuerde, sin embargo, que mi marco temporal abarca sólo esta semana, del 20 al 24 de marzo.

Acciones s comprar: Nvidia

Creo que las acciones de Nvidia (NASDAQ:NVDA) seguirán subiendo esta semana, ya que el gigante tecnológico celebra su esperado evento "GTC 2023", en el que probablemente mostrará sus últimos avances en inteligencia artificial generativa, metaverso, computación en la nube, grandes modelos lingüísticos, robótica y mucho más.

La conferencia anual, de cuatro días de duración, dará comienzo el lunes 20 de marzo y finalizará el jueves 23, y se retransmitirá en directo a través de la web de Nvidia.

La mayor parte de la atención se centrará en el discurso de apertura que pronunciará el director ejecutivo Jensen Huang, el martes a las 14:00 horas (CET). Según la descripción, Huang compartirá cómo las tendencias e innovaciones emergentes, como el poder de la inteligencia artificial moderna, el aprendizaje profundo y la computación acelerada, están impulsando la transformación de la industria tecnológica.

Además del discurso de apertura, Huang también participará el miércoles en un debate con el cofundador y científico jefe de OpenAI, empresa matriz de ChatGPT, Ilya Sutskever.

Además, se espera que otros miembros clave del equipo directivo de Nvidia desvelen nuevos detalles sobre los nuevos productos y características de la empresa tecnológica, y se prevé algún debate sobre los chips de IA.

Las acciones de Nvidia han subido en la semana de su evento GTC en cuatro de los últimos cinco años. En su último evento GTC, celebrado en marzo de 2022, las acciones se dispararon casi un 10% tras presentar su innovadora plataforma metaverso "Omniverse" y revelar optimistas noticias sobre gráficos, juegos y tecnología de conducción autónoma.

Las acciones de Nvidia cerraron el viernes en 257,25 dólares, su cota más alta desde el 5 de abril de 2022. En los niveles actuales, la capitalización de mercado del fabricante de chips con sede en Santa Clara, California, asciende a 634.400 millones de dólares, lo que la convierte en la sexta empresa más valiosa que cotiza en la bolsa estadounidense, por delante de nombres como Tesla (NASDAQ:TSLA), Meta (NASDAQ:META) Platforms, Visa (NYSE:V), JPMorgan Chase (NYSE:JPM) y Walmart (NYSE:WMT).

A pesar de las turbulencias del mercado en general, las acciones del gigante de los semiconductores han experimentado una importante tendencia alcista desde principios de 2023, a medida que los inversores vuelven a apostar por los maltrechos valores de crecimiento de antaño.

En lo que va de año, las acciones de Nvidia han subido la friolera de un 76%, aunque todavía se sitúan aproximadamente un 26% por debajo de los máximos históricos de 346,47 dólares registrados en noviembre de 2021.

Acciones a vender: ExxonMobil

Recién salidas de su mayor pérdida semanal del año, creo que las acciones de ExxonMobil (NYSE:XOM) sufrirán otra semana difícil ante la caída de los precios mundiales de la energía debido al entorno económico cada vez más incierto.

Los futuros del petróleo crudo se desplomaron el viernes, cayendo los precios del WTI estadounidense por debajo de los 70 dólares el barril por primera vez desde diciembre de 2021. El petróleo de referencia estadounidense sufrió su peor semana desde abril de 2020, con un desplome del -13%.

A pesar de las considerables pérdidas, considero que quedan más caídas en el horizonte, dadas las pesimistas perspectivas a corto plazo de la demanda mundial de petróleo, junto con la debilidad de los fundamentales subyacentes y la fragilidad de los gráficos técnicos.

En mi opinión, la actual crisis bancaria ha acelerado el calendario de ralentización económica y ha aumentado las probabilidades de una profunda recesión en los próximos meses.

Como era de esperar, una encuesta de InvestingPro sobre las revisiones de los beneficios de los analistas apunta a un creciente pesimismo a la espera de la actualización de los resultados de Exxon del primer trimestre, que se publicará el mes que viene. En los últimos 90 días, los analistas han recortado sus estimaciones de beneficios por acción 10 veces, frente a sólo cinco revisiones al alza.

Las acciones de XOM cayeron más de un 7% la semana pasada y registraron su peor rendimiento semanal desde mediados de septiembre. Las acciones cerraron la sesión del viernes en 99,84 dólares, tras registrar mínimos de 98,02 dólares un día antes, su cota más baja desde el 13 de octubre de 2022.

Tras un comienzo de año optimista, Exxon ha revertido su avance, retrocediendo un 16,5% tras alcanzar nuevos máximos históricos el 5 de febrero en 119,63 dólares.

En lo que va de año, las acciones han perdido un 9,5%, lo que las sitúa muy por debajo del mercado en general.

En los niveles actuales, la capitalización de mercado de Exxon asciende a 406.500 millones de dólares, lo que la convierte en el mayor productor de petróleo de Estados Unidos y la undécima empresa pública más valiosa del mundo.

Descargo de responsabilidad: En el momento de redactar estas líneas, estoy posicionado en corto en el S&P 500 y Nasdaq 100 a través del ETF ProShares Short S&P 500 (SH) y el ETF ProShares Short QQQ (PSQ). Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas. Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.