Investing.com - La aparente ruptura de la relación negativa entre los rendimientos reales y el precio del oro justifica un análisis más detenido, según los analistas de Schroders (LON:SDR). ¿Cuáles son las nuevas fuerzas que impulsan el precio del oro? ¿Tendrá este un papel que desempeñar en las carteras?

Oliver Taylor, gestor de fondos multiactivos, y Joven Lee, estratega multiactivos de Schroders, analizan las nuevas fuerzas que impulsan el precio del oro.

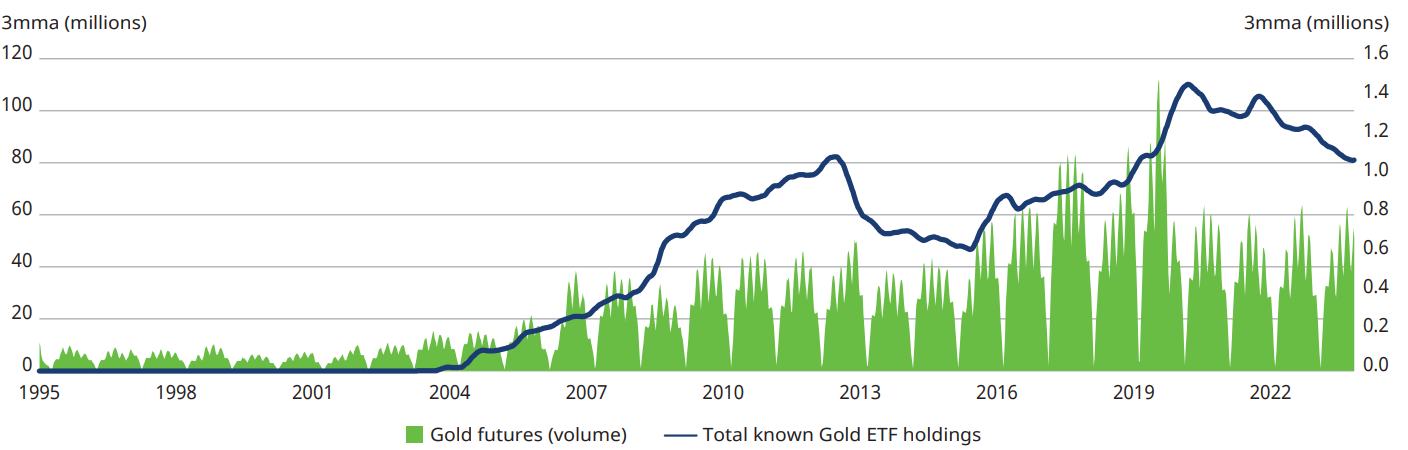

"El oro ha desempeñado un papel en las carteras durante los últimos 15-20 años, y una tendencia importante ha sido su relación negativa con los rendimientos reales. El uso generalizado de fondos cotizados en bolsa (ETF) de oro y el aumento de los volúmenes de negociación en los mercados de futuros han reforzado el comportamiento del oro en el mercado para reflejar el coste de oportunidad de otros activos", explican estos expertos. Los mercados empezaron a utilizar a mayor escala derivados del oro y ETF en torno a 2004. Fue entonces cuando el oro dejó de ser un instrumento físico (joyas, por ejemplo) y un depósito de riqueza para los bancos centrales y las grandes fortunas, para convertirse en un activo de inversión especulativo.

Fuente: Schroders, Bloomberg, 17 de julio de 2024

A continuación, estos analistas exponen varios factores que creen que influirán en el precio del oro en un futuro próximo.

- Rendimientos reales estadounidenses

A medida que disminuya la inflación, se reafirmará la relación negativa entre los rendimientos reales y el oro. Cuando los bancos centrales empiecen a recortar los tipos, los rendimientos reales deberían caer y el atractivo relativo del oro hará que la demanda vuelva a repuntar.

- Dólar estadounidense

El oro suele cotizar en dólares estadounidenses en los mercados internacionales, por lo que cuando el valor del dólar sube, el oro se encarece en otras divisas y esto provoca una reducción de la demanda. Si los bancos centrales mundiales comienzan a desvincular su toma de decisiones de la Reserva Federal de EEUU., podrían crearse diferenciales relativos de tipos de interés. Estos diferenciales pueden dar lugar a importantes movimientos de divisas, ya que los inversores buscan obtener los mejores retornos en los distintos mercados. Estos movimientos de divisas pueden, a su vez, influir en el precio del oro.

- La demanda occidental

El repunte del oro en los dos últimos años no puede atribuirse a la demanda occidental, que ha disminuido considerablemente. Los inversores occidentales se han decantado históricamente por los bonos para capitalizar las ganancias de los tipos reales, evitando los elevados costes de oportunidad asociados a la tenencia de oro.

- Demanda de los hogares orientales (China, Japón)

El cambio hacia la compra de oro por parte de los hogares chinos coincide con el final del mercado alcista inmobiliario y ha hecho que el oro pase de ser el activo de inversión menos preferido de los hogares chinos a ser el más preferido. Esto podría seguir impulsando los precios del oro, al menos desde Oriente.

- Demanda de los bancos centrales

Las compras de los bancos centrales han acaparado la atención desde finales de 2022, a medida que los bancos centrales diversifican sus reservas de divisas. China fue un gran impulsor de las compras de oro de los bancos centrales desde el cuarto trimestre de 2022 hasta mayo de 2024.

- Riesgo geopolítico

En tiempos de incertidumbre, los inversores tienden a buscar activos percibidos como refugio para cubrirse de los riesgos geopolíticos: la guerra entre Rusia y Ucrania y las tensiones en Oriente Medio no son excepciones. Sin embargo, parece estar surgiendo una preferencia por el oro frente al dólar.

- Riesgo de devaluación de la moneda

Este punto es similar al anterior, en el que las economías tratan de reducir su dependencia de las divisas fuertes, pero por razones diferentes. En el clima económico actual, se podría argumentar que el Gobierno de EE.UU. tiene un enorme déficit y la preocupación por una política fiscal más expansiva cuando ya tiene importantes ratios de deuda en relación con el PIB, podría empeorar las cosas. Una economía emergente que históricamente ha dependido del dólar podría buscar alternativas.