Investing.com - Mercados europeos mixtos este jueves -Ibex 35, CAC 40, DAX...- tras el dato de ayer de IPC de Estados Unidos que sorprendió al alza.

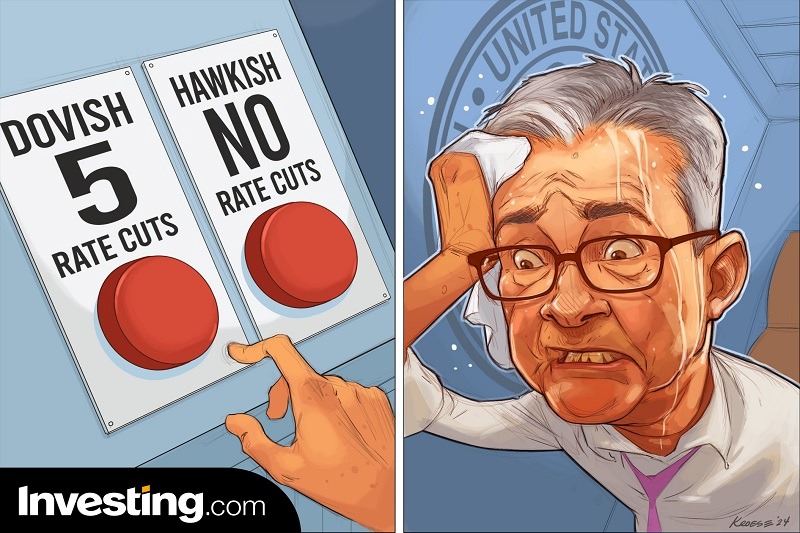

En estos momentos, los expertos están reposicionando sus previsiones de recorte de tipos de interés y aconsejan cautela a los inversores.

- ¿Cómo invertir ahora para seguir ganando? ¡Pruebe InvestingPro! ¡Suscríbase AQUÍ Y AHORA por menos de 9 euros al mes y consiga casi el 40% de descuento por tiempo limitado en su plan a 1 año!

"Algunos detalles del IPC parecen más firmes de lo que daba a entender la cifra principal. Bajo la superficie, los precios de los coches usados cayeron más de lo previsto, pero los servicios básicos sin incluir el alquiler se aceleraron, impulsados por un aumento de la inflación de los seguros de automóviles. Esto bastó para elevar la variación anualizada de los tres últimos meses por encima del 8%, un nivel muy superior al objetivo del 2% fijado por la Reserva Federal", detalla Tiffany (NYSE:TIF) Wilding, economista de PIMCO.

"¿Qué significa esto? En cuanto a las perspectivas a corto plazo, sospechamos que la inflación de los seguros de automóviles se moderará un poco el mes próximo, pero en general, las medidas de inflación subyacente (servicios sin alquiler) probablemente se mantendrán firmes, a falta de una mayor relajación de los mercados laborales. Dando un paso atrás, el problema para la Reserva Federal es que la deflación de los bienes básicos se ha reducido, mientras que la inflación de los servicios se está mostrando rígida. En consecuencia, hemos revisado al alza nuestras previsiones y ahora prevemos que la tasa interanual del IPC subyacente se sitúe a finales de 2024 en el 3,5%, o un poco por encima, frente a nuestra previsión anterior de una horquilla del 3-3,5%", advierte esta experta.

"¿Y ahora qué? Este informe, sumado al de empleo publicado la semana pasada, complica el calendario de recortes de tipos de la Fed. Con estos últimos datos, hay razones de peso para retrasar la fecha del primer recorte más allá de mediados de año y refuerza aún más nuestras Perspectivas Cíclicas, que preveían que el banco central estadounidense flexibilizara la política monetaria a un ritmo más gradual que sus homólogos de las economías de mercado desarrolladas", afirma Wilding.

David Page, jefe de investigación macroeconómica de AXA (EPA:AXAF) Investment Managers, explica la visión de la gestora: “Esto es tanto una sorpresa para nosotros como un desafío a las perspectivas de la Reserva Federal. Si bien el presidente de la Fed, Jerome Powell, se alegró de descartar la fortaleza de enero y febrero como baches en el camino, reiteró que la Fed necesitaba más pruebas para sugerir que la inflación seguía cayendo hasta el objetivo. Las cifras de hoy no lo han permitido y, aunque esperamos ver un debilitamiento de los servicios en el futuro, es probable que la Fed necesite más de dos informes más suaves antes de ganar suficiente confianza. Esperábamos que la Fed comenzara a relajar su postura restrictiva en junio, pero ahora retrasamos nuestra expectativa del primer recorte a julio”.

¿Y si Europa se adelanta?

Por su parte, Pedro del Pozo, director de inversiones financieras de Mutualidad, entidad aseguradora sin ánimo de lucro, indica que el desacoplamiento entre las economías de la eurozona y EE.UU. apunta a que cabe “ir haciéndonos a la idea que en la reunión de junio -del BCE y de la Fed- cabe la posibilidad de que sí veamos una bajada de tipos, pero no en Estados Unidos, sino en Europa".

"El posible adelanto del BCE en la reducción de tipos respecto a la Reserva Federal representa una inversión de los patrones históricos, donde tradicionalmente la Fed ha liderado en ajustes de política monetaria. Este cambio plantea interrogantes sobre los riesgos potenciales para el BCE, aunque la situación macroeconómica actual sugiere que cualquier riesgo estaría moderadamente contenido", señala Pedro del Pozo.

"La mayor preocupación para los mercados sería la ausencia de una reducción de tipos en junio, dado el flujo de datos económicos que apoyan esta medida. Este contexto pone de relieve la complejidad y la naturaleza cambiante de la política monetaria en un entorno económico global interconectado y diverso", concluye este experto.

-----

¿Quiere probar las herramientas que maximizan su cartera en momentos volátiles? Aproveche AQUÍ Y AHORA la oportunidad de conseguir el plan anual de InvestingPro por menos de 9 euros al mes. Use el código INVESTINGPRO1 y consiga casi el 40% de descuento en su suscripción a 1 año. ¡Menos de lo que te cuesta una suscripción a Netflix! (Y además le saca más provecho a sus inversiones). Con ello conseguirá:

- ProPicks: carteras de valores gestionadas por IA con un rendimiento demostrado.

- ProTips: información asimilable para simplificar en pocas palabras una gran cantidad de datos financieros complejos.

- Buscador de acciones avanzado: Busque las mejores acciones según sus expectativas, teniendo en cuenta cientos de métricas financieras.

- Datos financieros históricos de miles de acciones: Para que los profesionales del análisis fundamental puedan profundizar por sí mismos en todos los detalles.

- Y muchos otros servicios, por no mencionar los que tenemos previsto incorporar en un futuro próximo.

¡Actúe rápido y súmese a la revolución de la inversión! ¡Consiga su OFERTA AQUÍ!