Por Alessandro Albano

Investing.com - La semana del Black Friday cerró con un tono positivo para las acciones estadounidenses, impulsados los índices Nasdaq 100 S&P 500, Dow Jones y Russell 2000 por un posible cambio de estrategia de la Fed en la reunión del 14 de diciembre tras los últimos datos de inflación de octubre y los resultados trimestrales de las empresas minoristas.

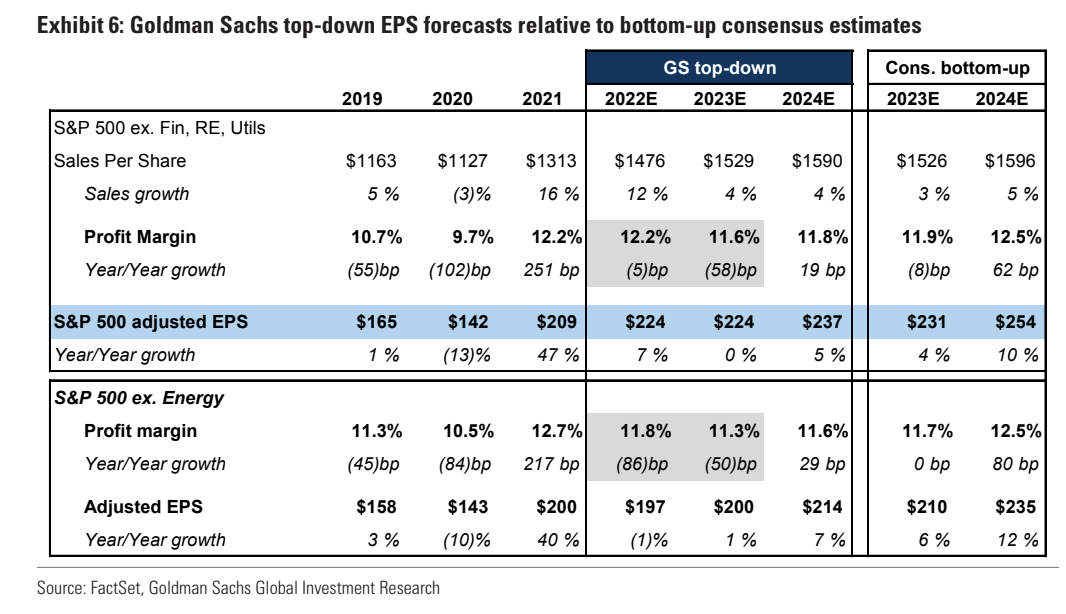

Sin embargo, el rendimiento en 2022 se ha caracterizado por una dolorosa depreciación de las valoraciones, y Goldman Sachs (NYSE:GS) está frenando el entusiasmo también de cara a 2023. En un informe, los analistas advierten de que la evolución de las acciones el año que viene se caracterizará por "la falta de crecimiento del beneficio por acción (BPA), que se corresponderá con un "crecimiento nulo del S&P 500".

El modelo de valoración del banco de inversión predice un múltiplo PER sin cambios de 17x y un nivel de referencia del S&P 500 de 4.000 puntos.

Nervios constantes incluso en 2023

"El coste del dinero ya no es cero", explica Goldman. El coste medio ponderado del capital (CMPC) para las empresas estadounidenses a finales del año 2021 estaba cerca de "mínimos históricos" mientras que, tras las subidas de la Fed para frenar la inflación, el CMPC aumentó en 200 puntos básicos hasta el 6%, "su cota más alta de la última década y el mayor incremento interanual en 40 años".

En 2023, el coste del capital se mantendrá cerca del nivel actual, por lo que el banco espera "menos dolor pero también cero ganancias".

"Nuestras previsiones de referencia", dice el informe, "suponen un aterrizaje suave de la economía estadounidense. Según nuestras estimaciones, el BPA del S&P 500 en 2023 se mantendrá firme en 224 dólares y el índice cerrará el año que viene en 4.000 dólares (+1%) con una relación PER sin cambios de 17x, que se sitúa en el percentil 74 en relación con los gráficos históricos".

A corto plazo, sin embargo, los inversores tendrán que seguir abrochándose el cinturón: el precio objetivo de Goldman para el índice de referencia de Wall Street se sitúa en 3.600 puntos a tres meses (-9%), y en 3.900 puntos a seis meses debido al posible fin del ciclo de ajuste de la política monetaria de la Fed en mayo.

Según el banco de inversión, un escenario de recesión con un aterrizaje brusco provocado por el banco central sigue siendo un "riesgo evidente". Suponiendo una "modesta contracción" del PIB real, se considera que el beneficio por acción del índice descenderá en un 11%, hasta 200 dólares, con un PER de 14x, mientras que en caso de recesión prolongada podría caer un 21%, hasta 3.150 dólares.

Estrategias de inversión

La combinación de un rendimiento nulo en el escenario de Goldman y un gran descenso en caso de recesión, llama a la cautela de los inversores.

Desde el banco llegan varias recomendaciones sobre la exposición de su cartera:

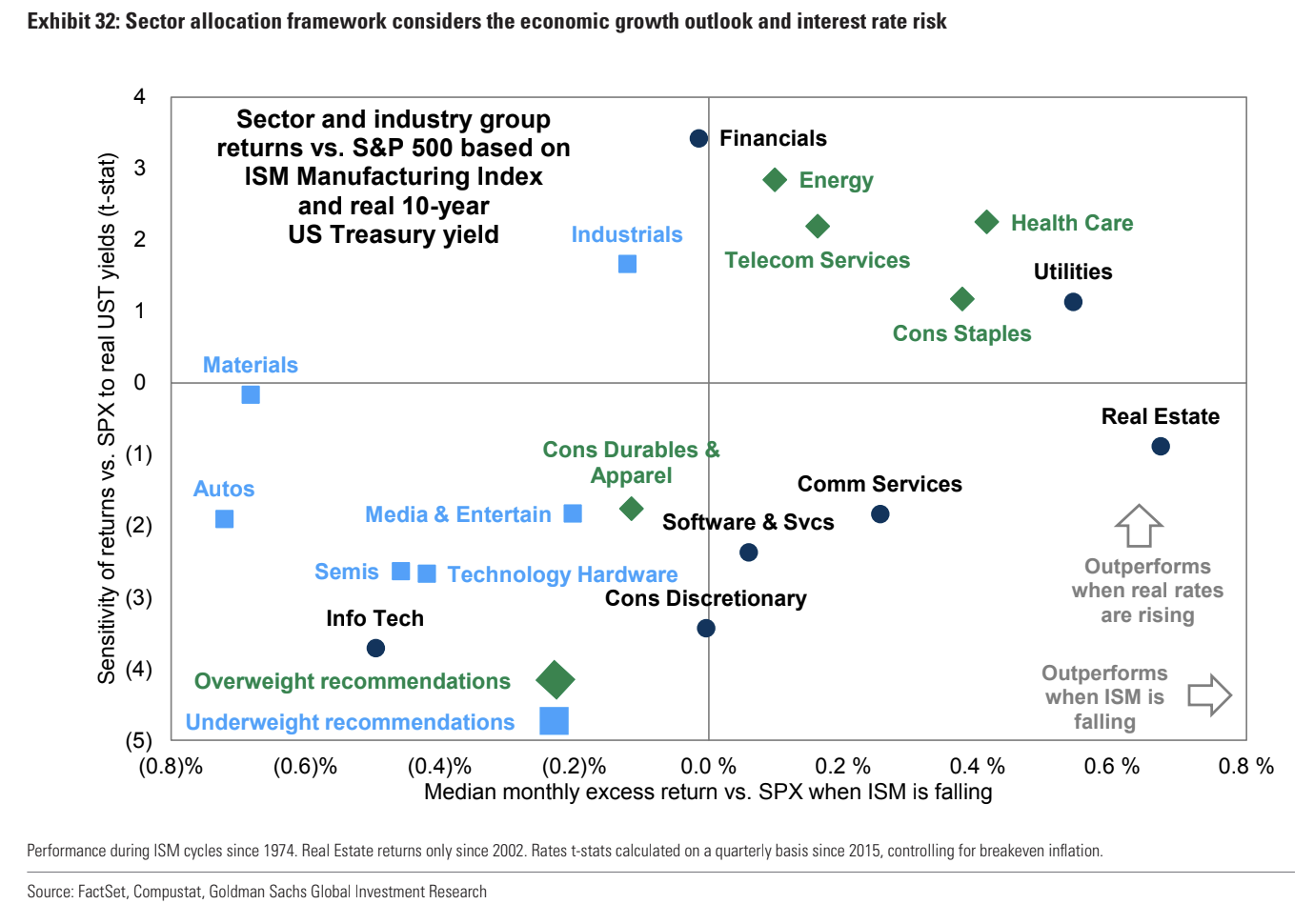

1. Mantener los sectores defensivos de bajo riesgo frente a los tipos (Salud, Bienes de Consumo y Energía);

2. Mantener las acciones apalancadas durante la desaceleración de la inflación;

3. Evite las acciones no rentables a largo plazo;

4. Considere empresas con grandes márgenes de beneficio;

5. Evite los valores con márgenes vulnerables y expuestos a los índices de gasto y consumo.