El repunte de este año de los precios de los activos en todo el mundo sugiere que la confianza en el riesgo de los inversores está empezando a aumentar tras un año de jugar a la defensiva. Tratar de adivinar el futuro de los precios es siempre precario, especialmente a corto plazo. Pero no cuesta nada observar los indicadores de las principales tendencias del mercado a través de varios pares de ETF. Como veremos, ciertos segmentos de los mercados predicen una nueva racha alcista, pero aún es pronto para dar la señal de alarma, según una amplia comparación de las acciones estadounidenses en relación con los bonos estadounidenses, que es posiblemente un indicador más fiable..

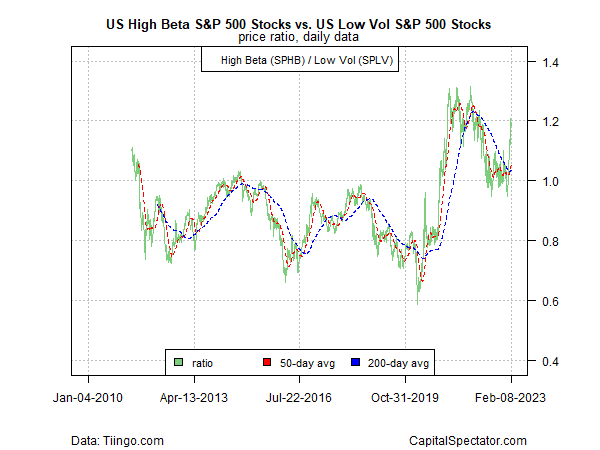

El quid de la cuestión del reciente cambio en el interés por el riesgo es el reciente repunte en la relación entre las acciones estadounidenses de beta alta (SPHB) y su contrapartida a través de acciones de baja volatilidad (SPLV). La pregunta clave: ¿Conservará este indicador de confianza su última subida y mantendrá un sesgo alcista?

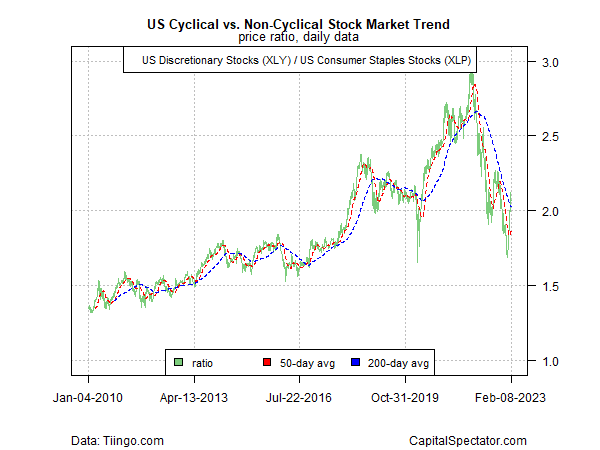

Otra forma de calibrar el interés por el riesgo es seguir el comportamiento de los valores de consumo discrecional (XLY) en relación con sus homólogos más defensivos a través de los bienes de consumo básico (XLP). También en este caso se aprecia un cambio de confianza, pero es más débil en comparación con los valores de beta alta/baja volatilidad.

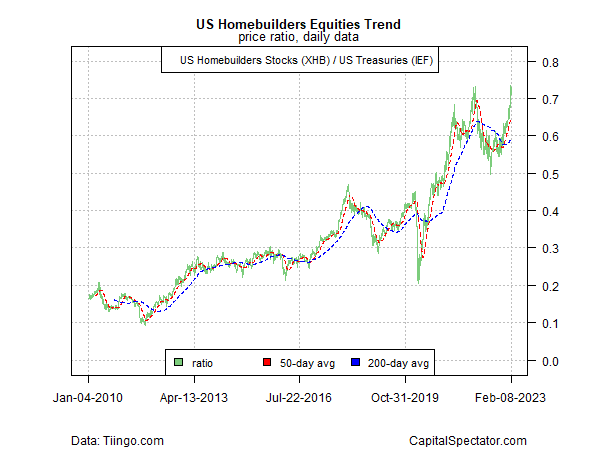

En cambio, un barómetro de las previsiones del sector de la vivienda parece estar al rojo vivo, basado en las acciones de los constructores de viviendas (XHB) en relación con los bonos del Tesoro estadounidense (IEF). Es discutible si este segmento del mercado se está adelantando a los acontecimientos, pero en la medida en que se trata de un indicador adelantado de la actividad económica, está gritando que va a toda velocidad una vez más.

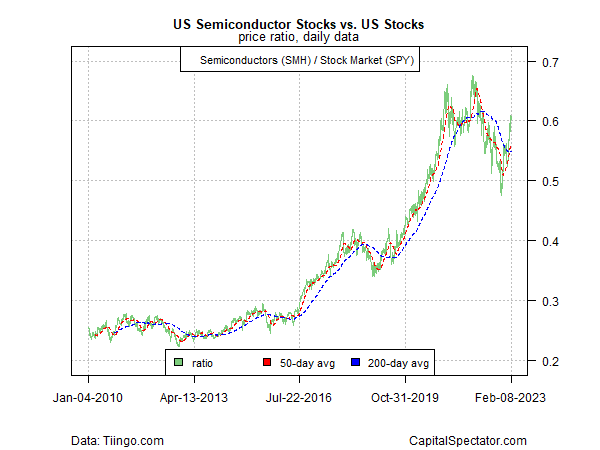

Otro barómetro del ciclo económico y de la demanda de activos de riesgo es la relación entre las acciones de semiconductores (SMH) y el mercado general de acciones (SPY). La hipótesis aquí es que los semiconductores son muy sensibles al ciclo económico y, por tanto, ofrecen señales tempranas de los principales puntos de inflexión de la actividad económica. Sobre esta base, se está produciendo un claro cambio.

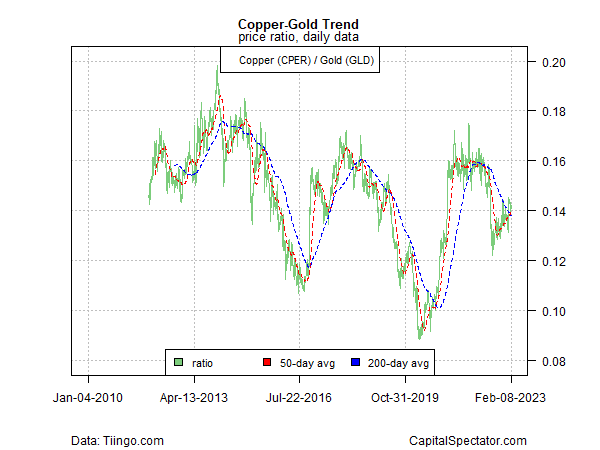

Volviendo a las materias primas, la relación entre los precios del fondo United States Copper Index Fund (NYSE:CPER) y los del SPDR Gold Shares (NYSE:GLD) indica una modesta mejora del interés por el riesgo, pero con mucha más cautela que los indicadores a través de las acciones mostrados anteriormente. La idea aquí es que la demanda de cobre tiende a subir y bajar junto con la actividad económica, frente al papel tradicional del oro como activo en tiempos de turbulencias.

Por último, consideremos las valoraciones de las acciones estadounidenses (SPY) frente a los bonos estadounidenses (BND), posiblemente la principal estimación de la confianza del mercado de la multitud. En este frente, la tendencia se mantiene agitada y estancada en un patrón de retención. En efecto, este indicador aconseja seguir a la espera.