- Esperamos un avance del PIB de 2.5%, sesgo alcista en el mediano plazo.

- Nuestro pronóstico de inflación es de 5.0% anual, podría sorprender a la baja.

- La cotización del tipo de cambio sería de $19.20 al cierre de año.

El horizonte de riesgos luce más balanceado

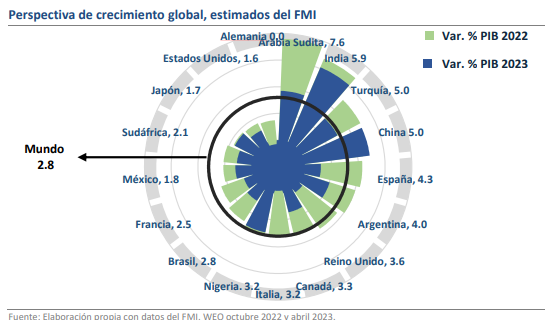

Contrario a las preocupaciones que surgieron al cierre del año pasado, la economía global ha dado destellos de solidez en los primeros meses de 2023 y, aunque sigue habiendo riesgos en el horizonte, el escenario de que una nueva recesión ocurra pronto ha perdido impulso. La reapertura de la economía china, las bases de ahorro en las economías avanzadas y la ausencia de incidentes mayores como los que abundaron en 2022 han favorecido esta inercia. Incluso, los pronósticos de crecimiento del Fondo Monetario Internacional mejoraron respecto a lo que se preveía en octubre, pues para todo el mundo se estima un avance de 2.8% en vez del estimado anterior de 2.7% y algunos países como Estados Unidos tuvieron una revisión más significativa al pasar de un pronóstico de 1.0% a uno de 1.6%.

En el presente documento resumimos nuestras perspectivas para la segunda mitad del año, especialmente para México, donde esperamos un crecimiento de 2.5%, una inflación de 5.0%, tasa de referencia en 10.75% y tipo de cambio en $19.20 por dólar al cierre de 2023.

A nivel global, la recesión retrasaría su llegada

En términos generales, el balance de lo que resta del año perfila un horizonte de riesgos más atenuado, pero no inexistente, así como una desaceleración lenta, pero continua. La economía de Estados Unidos creció a un ritmo de 0.32% trimestral (+1.27% anualizado) entre enero y marzo, pero los indicadores laborales y PMI han registrado cifras positivas en abril y mayo, así que pensamos que el incremento del PIB será mayor en el segundo trimestre. Dado que el giro en las condiciones de política monetaria ha sido gradual, esperamos observar que el cambio de ritmo de la actividad económica también lo sea y por lo tanto consideramos que la posibilidad de que se registren trimestres de contracción neta antes del 4T es reducida.

China y la banca, dentro de los principales riesgos

Lo que podemos dar por hecho es una moderación significativa en el ritmo de crecimiento frente a lo visto el año pasado, lo que en el fondo refleja condiciones más adversas relacionadas principalmente al endurecimiento de los regímenes de tasas de interés. Adicional a ello, la inestabilidad en algunos segmentos de la banca mundial, el menor ímpetu de la economía China y la controversia activa entre este país y Estados Unidos, se cuentan dentro de los principales riesgos al panorama. Con todo, creemos que la preocupación por una nueva crisis económica podrá mantenerse contenida hasta el cierre de año, cuando las estadísticas en Norteamérica sucumban a un deterioro más pronunciado.

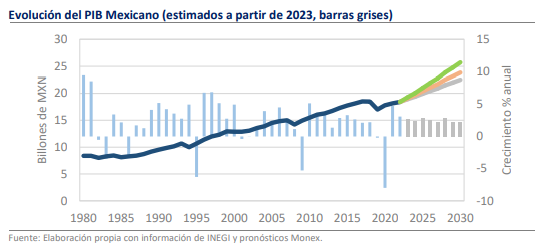

Esperamos un avance del PIB de 2.5%, sesgo alcista en el mediano plazo

Para México, el desempeño ha sido acorde a las circunstancias globales, pero con el sesgo de optimismo más pronunciado a partir de la llegada de nuevos flujos de inversión, el fenómeno del nearshoring y el fortalecimiento del consumo interno. Además, las cifras económicas entre enero y abril han sido de las más destacadas en los últimos 5 años y proyectan una base generosa para el cálculo de crecimiento de todo 2023. En función de ello ahora estimamos un incremento del PIB de 2.5%, pero el potencial a futuro es mucho mayor si se consiguen avances sustanciales en la consolidación del estado de derecho, la oferta de infraestructura y las condiciones de seguridad, entre otras. El gráfico que acompaña a este texto muestra 3 escenarios posibles para la trayectoria de nuestra economía en la actual década, siendo la línea gris el pronóstico base, en el que las condiciones de los factores antes mencionados permanecen inalteradas. Incluso ante dichas circunstancias, anticipamos que el crecimiento local será superior al promedio de 2.1% registrado entre 2000 y 2019, lo que deja ver la fuerza del cambio estructural que se avecina. No obstante, los escenarios alternativos, en los que se fortalece el estado de derecho, se amplía la oferta de infraestructura y se mejoran las garantías de seguridad, maximizaría la derrama del nearshoring y robustecería la tendencia del consumo, resultando en crecimientos promedios de hasta 4.3% a lo largo de los próximos 8 años.

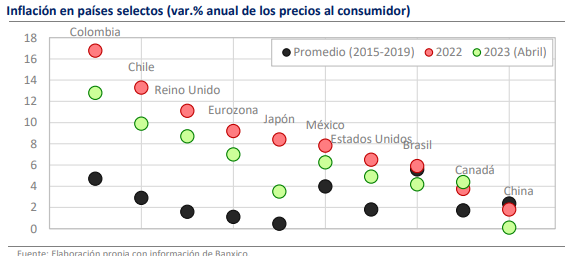

Nuestro pronóstico de inflación es de 5.0% anual, podría sorprender a la baja

En el frente inflacionario, las sorpresas positivas para la actividad económica se han traducido en un regreso más lento a los objetivos y aunque en general todas las regiones del mundo tienen hoy menores presiones que en 2022, la inflación todavía se encuentra elevada. Al mismo tiempo, los Bancos Centrales han tomado nota y a pesar de que la mayoría de los países han alcanzado el punto más alto en sus ciclos de restricción, no percibimos grandes posibilidades de que la postura monetaria comience a revertirse pronto. Si no se presentan incidentes extraordinarios en los próximos meses, estimamos que las condiciones de plena normalidad en la dinámica de precios mundial regresarán en el 2T-24.

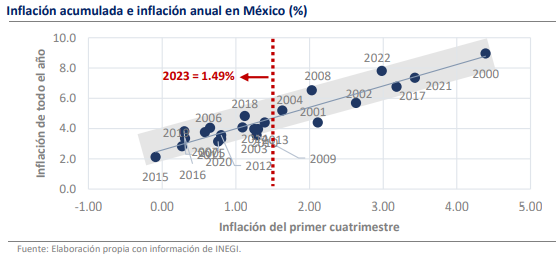

Hablando del contexto mexicano, aunque hasta abril la inflación de 2023 promediaba un 7.2% anual, los datos de las últimas 3 quincenas arrojaron resultados que dan pie a cierto optimismo, pues como mencionamos en nuestra nota reciente, podría empezarse a consolidar una tendencia compatible con los objetivos de Banxico en el horizonte de los próximos 12 meses. De esta manera, prevemos que el avance de los precios tenga una baja pronunciada durante el verano, pudiendo ubicarse debajo de 5.0% en algunos momentos del segundo semestre. Ello retiraría presión al proceso de descomposición de las expectativas y balancearía el horizonte de riesgos para las autoridades de política monetaria. Ante el cambio en las condiciones locales, esperamos recortes a la tasa de referencia por 50 puntos base durante el cuarto trimestre, lo que la llevaría a cerrar el año en 10.75%.

La cotización del tipo de cambio sería de $19.20 al cierre de año

Por último, en lo relativo al tipo de cambio, a lo largo de 2023 el peso se ha apreciado más de 9.0% frente al dólar, un desempeño sobresaliente que no es exclusivo de este cruce, pues también se ha fortalecido frente a otras divisas, reflejando una fortaleza integral de las determinantes de la economía abierta mexicana. Dentro de ellas se encuentran los mayores flujos de remesas, exportaciones, inversión y la ampliación de los diferenciales de tasas respecto a Estados Unidos. A pesar de que consideramos que la buena racha del super peso puede mantenerse por algunas semanas, creemos que la reversión de varias de las tendencias mencionadas dará lugar a una depreciación en la segunda mitad del año. Nuestro pronóstico al cierre es de $19.20, lo que vendrá acompañado también de una mayor volatilidad por la cercanía de los procesos electorales en México y Estados Unidos.

¡Obtén 30 días gratis de InvestingPro en este enlace!