- Cuando se desata la volatilidad del mercado, los inversionistas suelen recurrir a los valores con dividendos como refugio seguro.

- Las empresas con fundamentos sólidos, repartos de dividendos constantes y resistencia durante las recesiones económicas pueden proporcionar tanto ingresos como potencial de revalorización del capital.

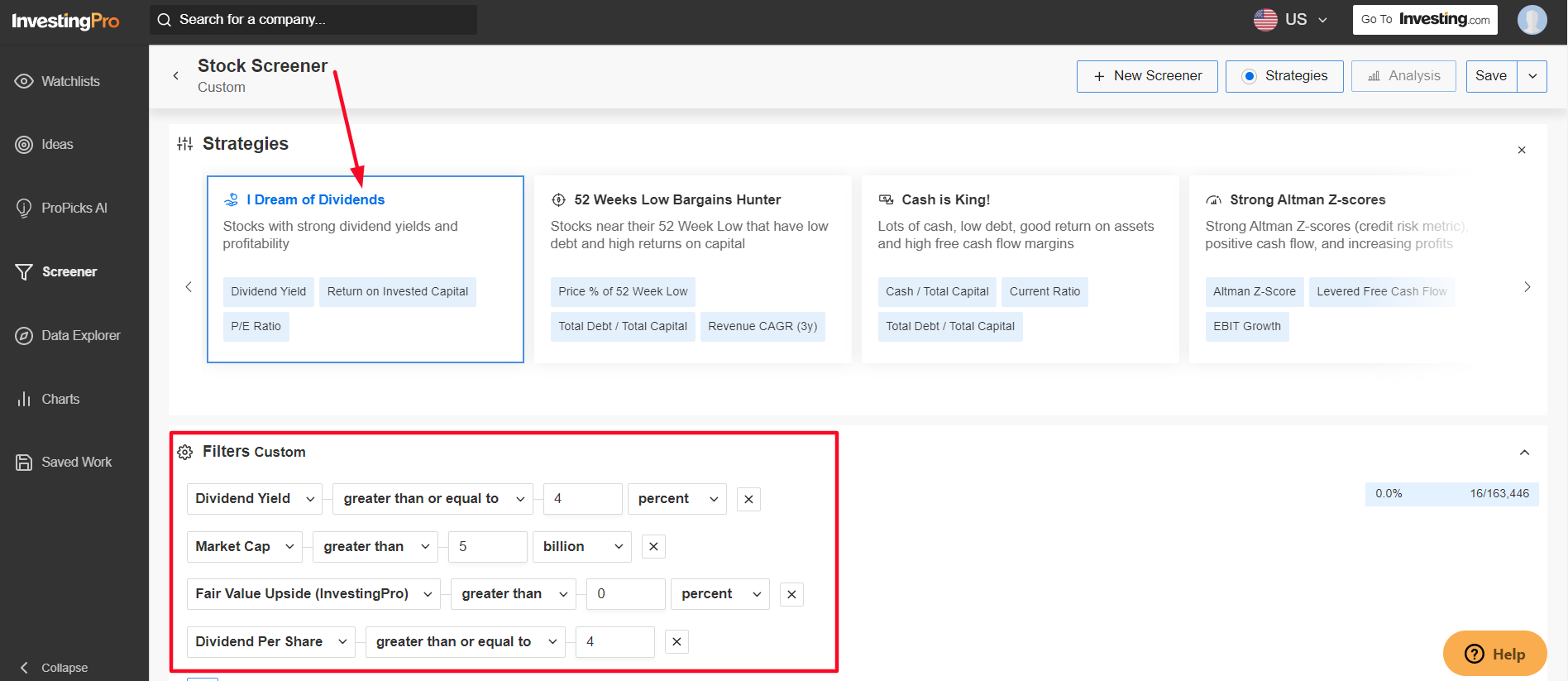

- Por ello, utilicé el Buscador avanzado de acciones de InvestingPro para encontrar valores que pagan dividendos de alta calidad con un fuerte potencial alcista.

- ¿Buscas más ideas de inversión? Pruebe InvestingPro por menos de 8 dólares al mes.

En tiempos de volatilidad del mercado e incertidumbre económica, los valores con dividendos pueden ofrecer una sensación de estabilidad e ingresos que los valores de crecimiento no pueden proporcionar.

Las empresas con sólidos fundamentales y un reparto de dividendos constante son especialmente atractivas, ya que pueden capear las tormentas del mercado sin dejar de recompensar a los accionistas.

Utilizando el filtro de acciones ‘Sueño con dividendos’ de InvestingPro, he logrado identificar fácilmente tres sólidos valores que reparten dividendos con un fuerte potencial alcista y que merece la pena tener en cuenta en el actual contexto de mercado.

Fuente: InvestingPro

Cada una de estas empresas está bien posicionada para capear la actual volatilidad del mercado, ofreciendo una atractiva combinación de ingresos por dividendos, potencial de crecimiento y estabilidad.

Así que, sin más preámbulos, vamos a profundizar en los fundamentos de estas empresas para tratar de ver lo que las convierte en una compra convincente a los niveles actuales.

1. Prudential Financial

- Desempeño en lo que va de año: +4.8%

- Capitalización bursátil: 38,900 millones de dólares

Prudential (LON:PRU) Financial (NYSE:PRU) es un gigante mundial de servicios financieros que ofrece una amplia gama de seguros, gestión de inversiones y otros productos y servicios financieros. Con operaciones en más de 40 países, Prudential atiende a millones de clientes en todo el mundo, proporcionándoles productos de planificación de la jubilación, rentas vitalicias, seguros de vida y fondos de inversión.

La amplia gama de productos y servicios financieros de la empresa en múltiples geografías le proporciona una sólida fuente de ingresos que es menos susceptible a las fluctuaciones económicas. Esta diversificación permite a Prudential mitigar los riesgos asociados a un único segmento de mercado, garantizando un crecimiento constante.

Con el envejecimiento de la población mundial, se espera que aumente la demanda de productos de jubilación y seguros. Prudential está bien posicionada para beneficiarse de estas tendencias demográficas, especialmente a medida que más personas buscan soluciones de planificación financiera y jubilación.

Fuente: Investing.com

Las acciones de PRU cerraron anoche a 108.72 dólares, lo que valora a la aseguradora con sede en Newark (Nueva Jersey) en 38,900 millones de dólares.

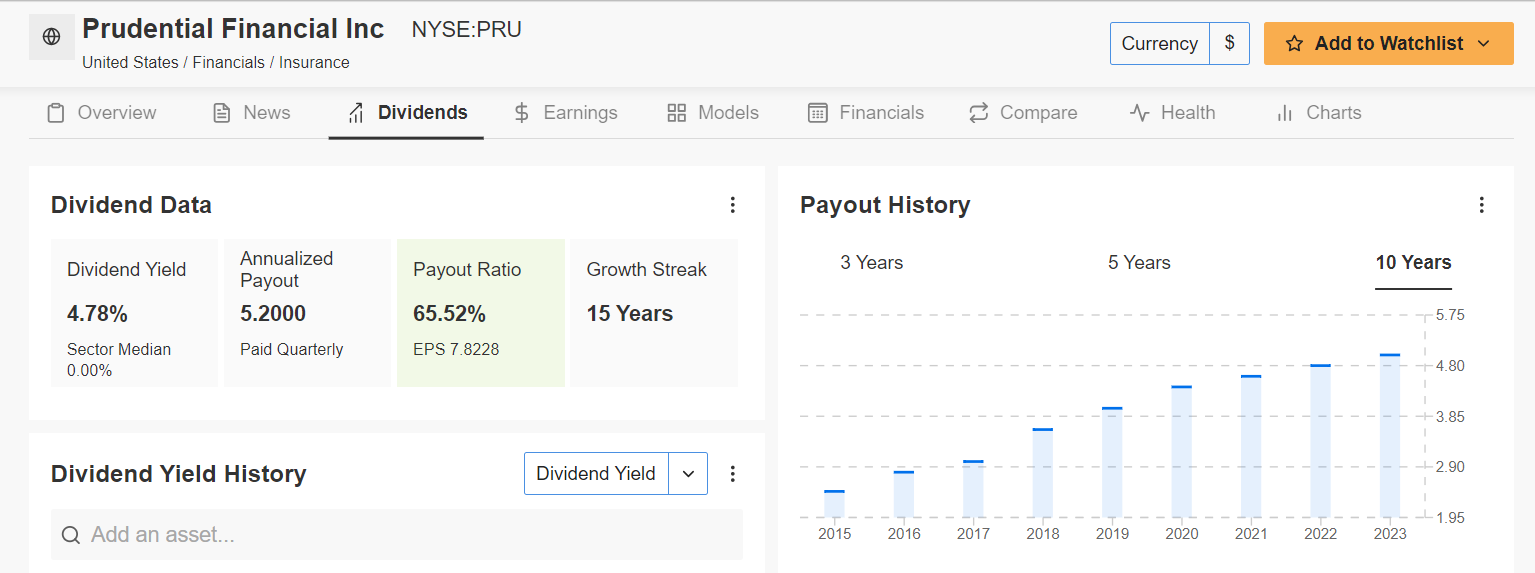

Dividendos y valoración:

Prudential Financial ofrece un sólido dividendo anual de 5.20 dólares por acción, con una rentabilidad del 4.78%. La sólida posición financiera de la empresa le ha permitido aumentar el reparto de dividendos durante 15 años consecutivos, lo que subraya su compromiso de aportar valor al accionista.

Fuente: InvestingPro

Según los modelos basados en inteligencia artificial de InvestingPro, PRU está infravalorada, con un alza del +22.6% respecto a su precio de Valor Razonable de 130.91 dólares.

Dada su sólida salud financiera y sus perspectivas estables, Prudential Financial es una excelente opción para los inversionistas que buscan una combinación de ingresos y potencial de crecimiento en un mercado volátil.

2. Diamondback Energy

- Desempeño en lo que va de año: +27.3%

- Capitalización bursátil: 35,200 millones de dólares

Diamondback (NASDAQ:FANG) Energy es una empresa independiente líder en petróleo y gas natural centrada en la adquisición, desarrollo, exploración y explotación de reservas terrestres de petróleo y gas natural en la Cuenca Pérmica de West Texas.

Conocida por su eficiencia operativa y su base de activos de alta calidad, Diamondback Energy es un actor clave en el sector energético de EE.UU., con un rendimiento sólido y constante.

La empresa de petróleo y gas con sede en Midland, Texas, se centra en maximizar la eficiencia operativa y mantener un sólido balance que le permite generar un importante flujo de caja, incluso en condiciones de mercado volátiles. Esta solidez financiera respalda su capacidad para seguir recompensando a los accionistas mediante dividendos y recompras de acciones.

Fuente: Investing.com

Las acciones de las FANG cerraron ayer a 197.49 dólares. Con su valoración actual, Diamondback Energy tiene una capitalización bursátil de 35,200 millones de dólares.

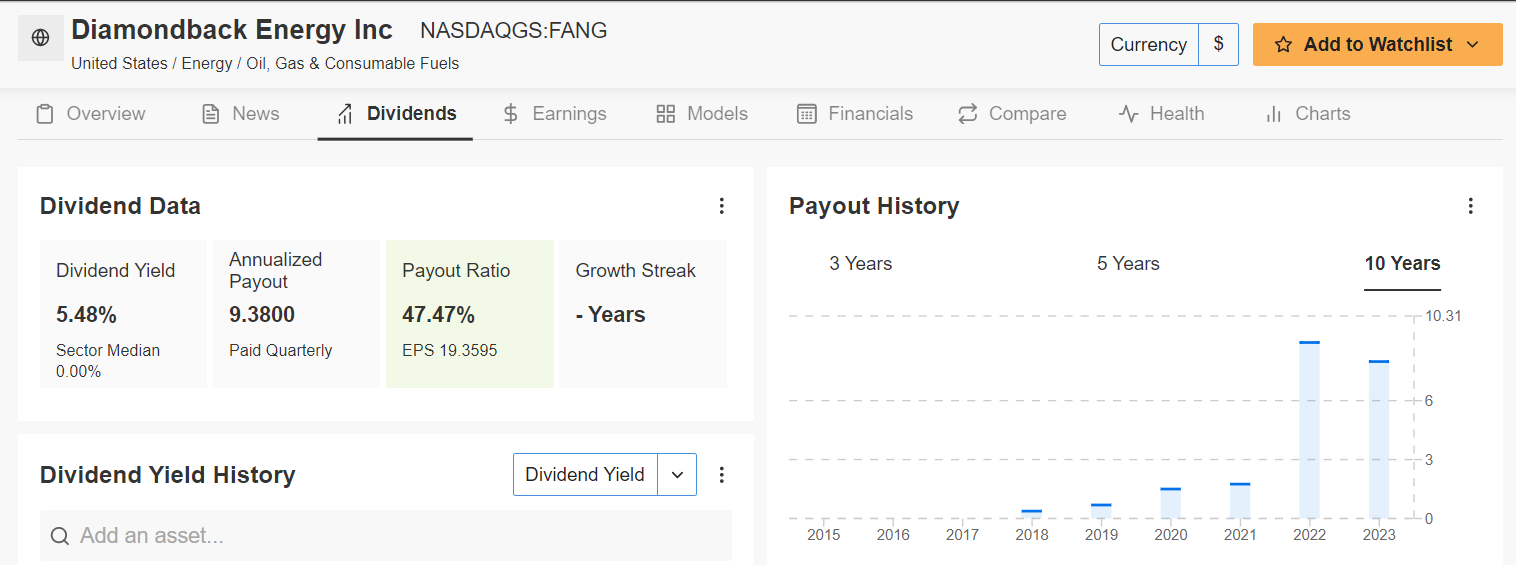

Dividendos y valoración:

Diamondback Energy ofrece un atractivo dividendo anual de 9.38 dólares por acción, con una rentabilidad del 5.48%. La capacidad de la empresa para generar fuertes flujos de caja respalda su dividendo, lo que la convierte en una fuente de ingresos fiable para los inversionistas.

Fuente: InvestingPro

Según los modelos basados en inteligencia artificial de InvestingPro, FANG tiene un potencial alcista significativo del +24.3% hasta su objetivo de Valor Razonable de 245.54 dólares.

Esto, combinado con la sólida salud financiera de la empresa y sus perspectivas de crecimiento, convierte a Diamondback Energy en una opción atractiva para los inversionistas que buscan beneficiarse tanto de los ingresos como de la revalorización del capital.

3. Dillard’s

- Desempeño en lo que va de año: -5.6%

- Capitalización bursátil: 6,200 millones de dólares

Dillard's (NYSE:DDS) es una importante cadena estadounidense de grandes almacenes que cuenta con aproximadamente 280 establecimientos en Estados Unidos. El minorista ofrece una amplia gama de productos, incluyendo ropa de alta gama, cosméticos y muebles para el hogar.

Dillard's, conocida por sus productos de alta gama y su excelente servicio al cliente, se ha hecho un hueco en el sector minorista, atrayendo a una clientela fiel.

Además de sus operaciones minoristas, Dillard's es propietaria de una parte significativa de los inmuebles donde se ubican sus tiendas. Esta propiedad no sólo sirve de amortiguador en tiempos difíciles, sino que también aumenta el valor global de la empresa. La ubicación estratégica de sus tiendas en zonas privilegiadas refuerza aún más su ventaja competitiva.

Fuente: Investing.com

Las acciones de DDS cerraron la sesión del jueves a 380.91 dólares, lo que supone una valoración de 6,200 millones de dólares para la empresa con sede en Little Rock, Arkansas.

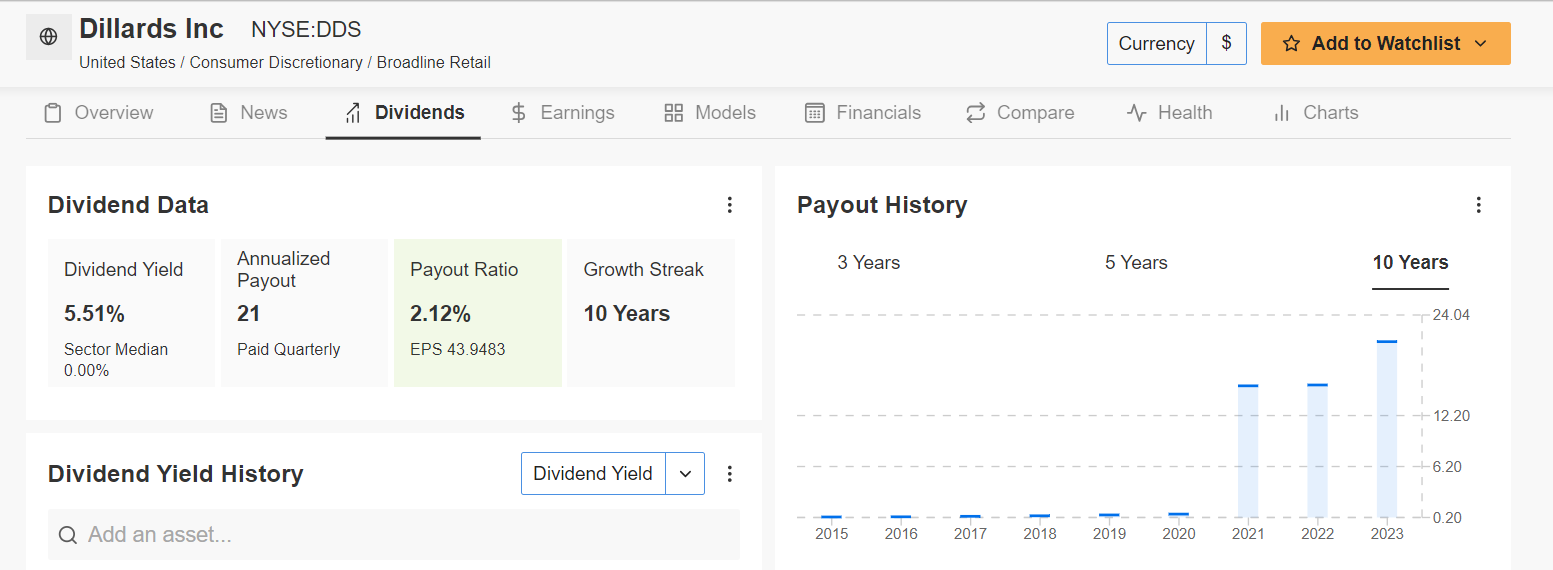

Dividendos y valoración:

Dillard's ofrece un sustancial pago anual de dividendos de 21 dólares por acción, con una impresionante rentabilidad del 5.51%. La empresa ha aumentado sistemáticamente su dividendo durante 10 años consecutivos, lo que refleja su compromiso de devolver valor a los accionistas.

Fuente: InvestingPro

Según los modelos de inteligencia artificial de InvestingPro, Dillard's está actualmente infravalorada, con un alza del +7.8% respecto a su precio estimado de 410.61 dólares.

Esta combinación de alta rentabilidad, crecimiento de los dividendos y revalorización potencial del capital hace de Dillard's una inversión atractiva, especialmente durante periodos de incertidumbre económica.

Conclusión

En un entorno de volatilidad del mercado sin precedentes, la inversión en valores que pagan dividendos fuertes como Prudential Financial, Diamondback Energy y Dillard's puede proporcionar tanto ingresos como una potencial revalorización del capital.

Cada una de estas empresas está infravalorada según los modelos cuantitativos basados en IA de InvestingPro, lo que ofrece un importante potencial alcista. Además, su sólida salud financiera y el pago constante de dividendos las convierten en opciones atractivas para los inversionistas que buscan estabilidad en medio de la incertidumbre del mercado.

***

Descargo de responsabilidad: En el momento de escribir estas líneas, estoy largo en el S&P 500 y el Nasdaq 100 a través del SPDR S&P 500 ETF (SPY) y el Invesco QQQ Trust ETF (QQQ). También estoy largo en el Technology Select Sector SPDR ETF (NYSE:XLK).

Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas.

Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.

Siga a Jesse Cohen en X/Twitter @JesseCohenInv para obtener más análisis y perspectivas bursátiles.