El impacto de la invasión rusa en Ucrania y las duras sanciones económicas impuestas a Moscú por Estados Unidos y los aliados de Europa Occidental se han convertido en los principales motores de la confianza del mercado estas últimas jornadas. Las acciones se han vendido con fuerza a escala mundial, mientras que los precios de las materias primas han registrado nuevos máximos al reaccionar los inversores ante el temor a una interrupción del suministro ruso de una amplia gama de materias primas.

Rusia es productor clave de una serie de materias primas, como el petróleo, el gas natural, el paladio, el aluminio, el trigo, así como la potasa y el nitrógeno. También es uno de los mayores exportadores mundiales de energía, metales y cereales.

De hecho, el fondo Invesco DB Commodity Index Tracking Fund (NYSE:DBC) —uno de los principales ETF del sector— ha subido alrededor de un 35% en lo que va de año hasta alcanzar su cota más alta desde febrero de 2013. El S&P 500, por su parte, ha bajado un 12,5% en el mismo periodo.

A continuación, destacamos tres productores de materias primas que merece la pena tener en cuenta a la hora de que los inversores ajusten sus carteras ante el repunte de los precios de las materias primas debido a la preocupación en torno al conflicto posiblemente largo de Europa del Este.

1. The Mosaic Company (NYSE:MOS)

Ratio PER: 14,2

Capitalización de mercado: 21.400 millones de dólares

Rendimiento en lo que va de año: +48,1%

The Mosaic Company es el mayor productor estadounidense de fertilizantes de potasa y fosfato y una de las principales empresas de fabricación y distribución de fertilizantes del mundo. Ha prosperado en los últimos meses gracias a la poderosa combinación de una economía agrícola en auge y la continua subida de los precios de las materias primas agrícolas.

Mosaic alcanzó el lunes su cota más alta desde septiembre de 2011 en 64,71 dólares, para después retroceder y cerrar la jornada del martes en 58,19 dólares. En los niveles actuales, la capitalización de mercado del gigante de los fertilizantes con sede en Tampa, Florida, asciende a 21.400 millones de dólares.

Las acciones de Mosaic cotizan a un más que razonable ratio PER de 14,2 y se han disparado nada menos que un 48,1% en 2022, ante la fuerte demanda mundial de sus fertilizantes, dada la recuperación de los precios mundiales de las materias primas.

Rusia, que produce más de 50 millones de toneladas al año de fertilizantes de potasa y fosfato —el 13% del total mundial—, es el segundo productor mundial de fertilizantes, después de Canadá. La semana pasada advertía de que podría suspender las exportaciones de fertilizantes a medida que aumenten las tensiones entre Moscú y las potencias occidentales por la operación militar de Vladimir Putin en Ucrania.

De este modo, la prohibición de las exportaciones rusas interrumpiría una gran parte del suministro global del mercado, lo que llevaría a las superpotencias agrícolas del mundo, que dependen de los fertilizantes importados, a buscar nuevos proveedores.

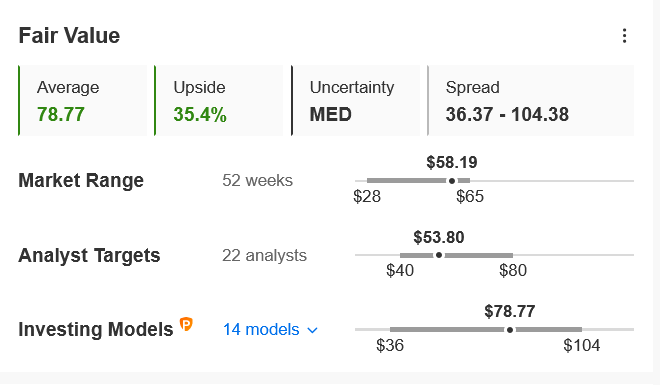

Teniendo esto en cuenta, las acciones de Mosaic podrían ver un incremento de alrededor del 35% en los próximos 12 meses, según el modelo de InvestingPro, acercándose a su valor razonable de 78,77 dólares por acción.

Fuente: InvestingPro

Menciones de honor: Nutrien, Corteva, CF Industries

2. Vale

Ratio PER: 5,6

Capitalización de mercado: 96.100 millones de dólares

Rendimiento en lo que va de año: +41,3%

Vale es el mayor productor mundial de níquel y mineral de hierro. La empresa minera también produce manganeso, cobre, bauxita, potasa y cobalto, al tiempo que opera una amplia red de ferrocarriles, barcos y puertos utilizados para transportar sus productos.

Las acciones de la empresa con sede en Río de Janeiro, Brasil, se han disparado este año, con un salto de aproximadamente el 41% en lo que va de 2022, ya que la subida de los precios de los metales básicos impulsó la confianza de los inversores en el productor de materias primas.

Las acciones de VALE, que el lunes registraron máximos de siete meses en 20,95 dólares, cerraron anoche en 19,82 dólares. Las acciones cotizan a una ratio precio-beneficio relativamente baja, de 5,6. Con una capitalización de mercado de 96.100 millones de dólares, Vale es una de las empresas más valiosas de Latinoamérica.

Vale se ha beneficiado de la enorme subida del precio del níquel, así como de una amplia gama de otros metales industriales.

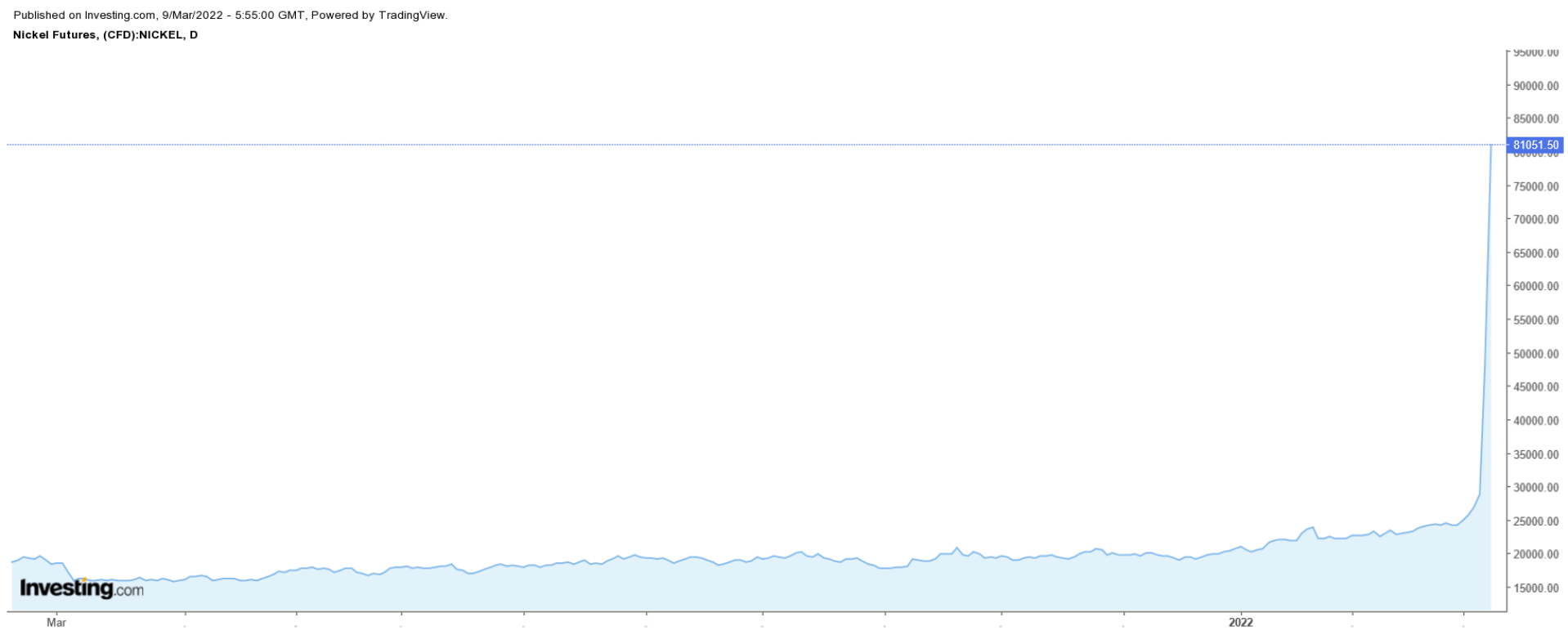

Esta semana, los futuros del níquel se dispararon por encima de los 100.000 dólares por primera vez en la historia, ante el violento estrangulamiento de posiciones cortas provocado por la preocupación en tono a la posible ausencia de suministros de Rusia, el tercer país productor de níquel del mundo, que representa el 10% de la producción mundial.

La Bolsa de Metales de Londres se vio incluso obligada a interrumpir las operaciones con el metal debido a los bruscos movimientos.

El níquel se utiliza principalmente en los sectores del automóvil y la construcción para el acero inoxidable, pero su demanda se ha disparado en los últimos años debido a su uso como metal para baterías de vehículos eléctricos.

Como primer productor mundial de níquel, Vale está bien posicionada para beneficiarse de las elevadas tensiones entre Estados Unidos y sus socios de la OTAN y Rusia debido al empeoramiento de la crisis de Ucrania.

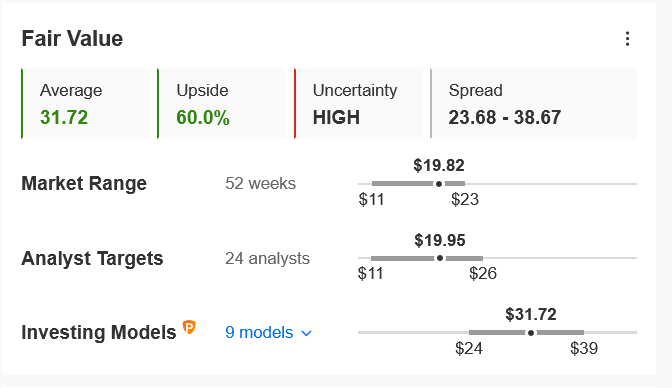

De hecho, los modelos cuantitativos de InvestingPro apuntan a una subida del 60% de las acciones de VALE desde los niveles actuales de cara a los próximos 12 meses, acercándolas a su valor razonable de 31,72 dólares.

Fuente: InvestingPro

Menciones de honor: BHP Group, Rio Tinto (LON:RIO), Teck Resources

3. Bunge

Ratio PER: 8,1

Capitalización de mercado: 15.100 millones de dólares

Rendimiento en lo que va de año: +13,9%

La actividad principal de Bunge, una de las principales empresas agroalimentarias del mundo, consiste en la compra, el almacenamiento, el transporte, el procesamiento y la venta de materias primas agrícolas y productos básicos, principalmente trigo, maíz y soja, así como semillas de colza, canola y girasol.

Por lo tanto, el actual repunte de los precios de los cereales a raíz de la invasión de Ucrania por parte de Moscú debería ser un buen augurio para el gigante agrícola en los próximos meses.

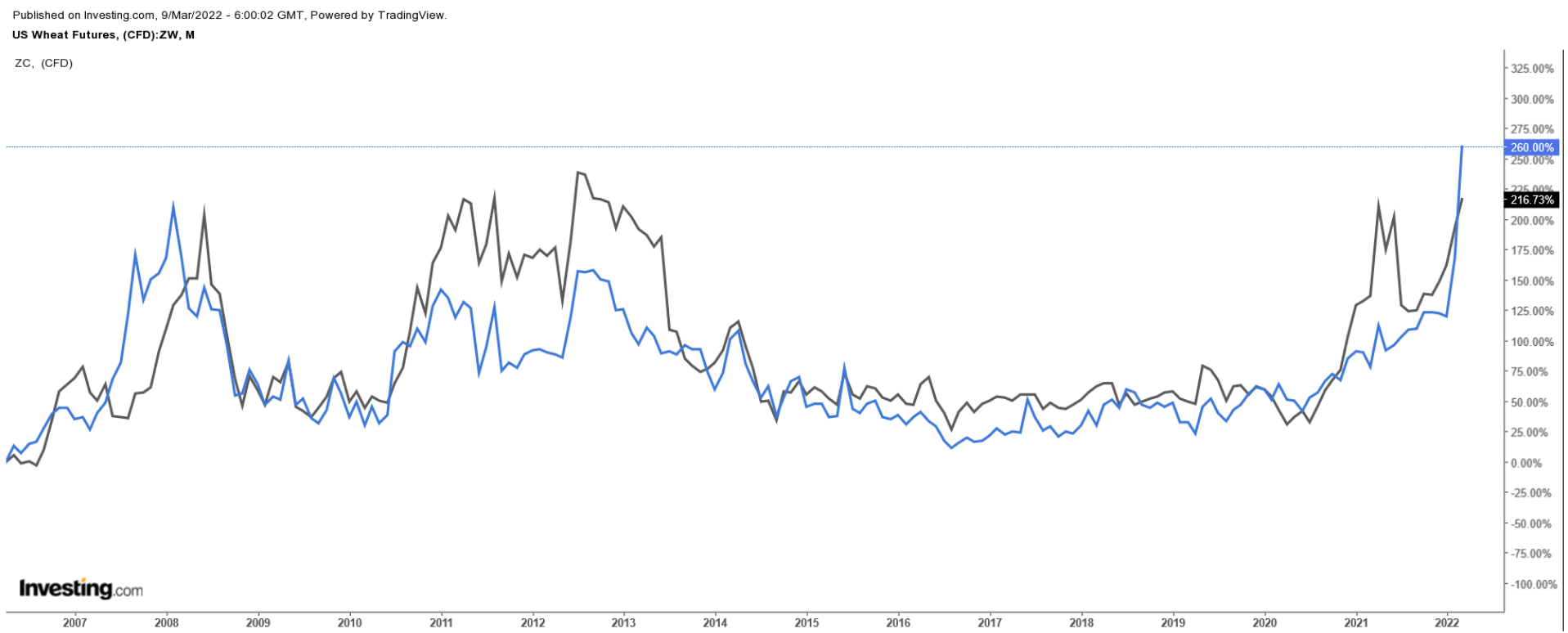

Los futuros del trigo registraron máximos históricos a principios de la semana, mientras que los precios del maíz también alcanzaron máximos de varios años ante el creciente temor a una interrupción de los suministros a escala mundial. Rusia y Ucrania representan conjuntamente casi el 29% de las exportaciones mundiales de trigo y el 19% de las de maíz.

Teniendo en cuenta su posición de liderazgo en el sector mundial de los cereales, Bunge —que cotiza a un ratio PER de sólo 8,1— parece una buena opción para los inversores que quieran protegerse contra una mayor incertidumbre geopolítica en las próximas semanas.

Las acciones de Bunge han subido aproximadamente un 14% desde el comienzo del año, superando con creces el rendimiento del Dow Jones de Industriales y del S&P 500 en el mismo periodo, gracias a los buenos resultados de la unidad de servicios agrícolas y semillas oleaginosas del comerciante de cereales.

El lunes, las acciones de BG alcanzaron su cota más alta desde junio de 2008, situándose en 112,61 dólares, para después retroceder y cerrar la jornada de ayer en 106,31 dólares. En los niveles actuales, la capitalización de mercado de la procesadora de cereales y oleaginosas con sede en San Luis, Missouri, asciende a 15.100 millones de dólares.

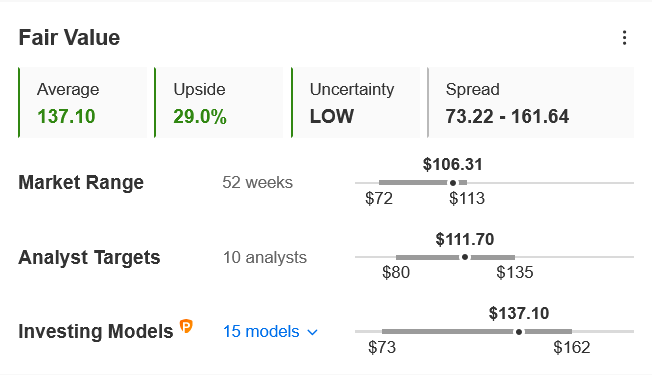

Según los modelos de InvestingPro, BG está infravalorada en este momento y podría ver un alza del 29% en los próximos 12 meses, lo que llevaría a las acciones a su valor razonable de 137,10 dólares por acción.

Fuente: InvestingPro

Menciones de honor: Archer-Daniels-Midland (NYSE:ADM), Adecoagro, CHS.