-

Las acciones se han visto afectadas por los temores a la inflación, los agresivos planes de subida de tasas de la Fed y la preocupación por una posible recesión.

-

Hay tres empresas que probablemente se comporten mejor debido a sus sólidos fundamentos, sus valoraciones razonables y sus elevados pagos de dividendos.

-

Las tres -{0|British American Tobacco}}, Devon Energy y ConAgra Foods deberían estar en su lista de seguimiento.

-

Si está interesado en mejorar su búsqueda de nuevas ideas de inversión, consulte InvestingPro+

-

Ratio precio-beneficio: 12.0

-

Rendimiento de los dividendos: 6.74%

-

Capitalización de mercado: 99,000 millones de dólares

-

Rentabilidad anual: +16.6%

-

Ratio precio-beneficio: 13.6

-

Rendimiento de los dividendos: 7%.

-

Capitalización de mercado: 47,900 millones de dólares

-

Rendimiento en lo que va de año: +64.7%

-

Ratio P/E: 16.4

-

Rendimiento de los dividendos: 3.54%

-

Capitalización de mercado: 16,900 millones de dólares

-

Rendimiento en lo que va de año: +3.4%

-

Inflación

-

Agitación geopolítica

-

Tecnologías disruptivas

-

Subidas de tasas de interés

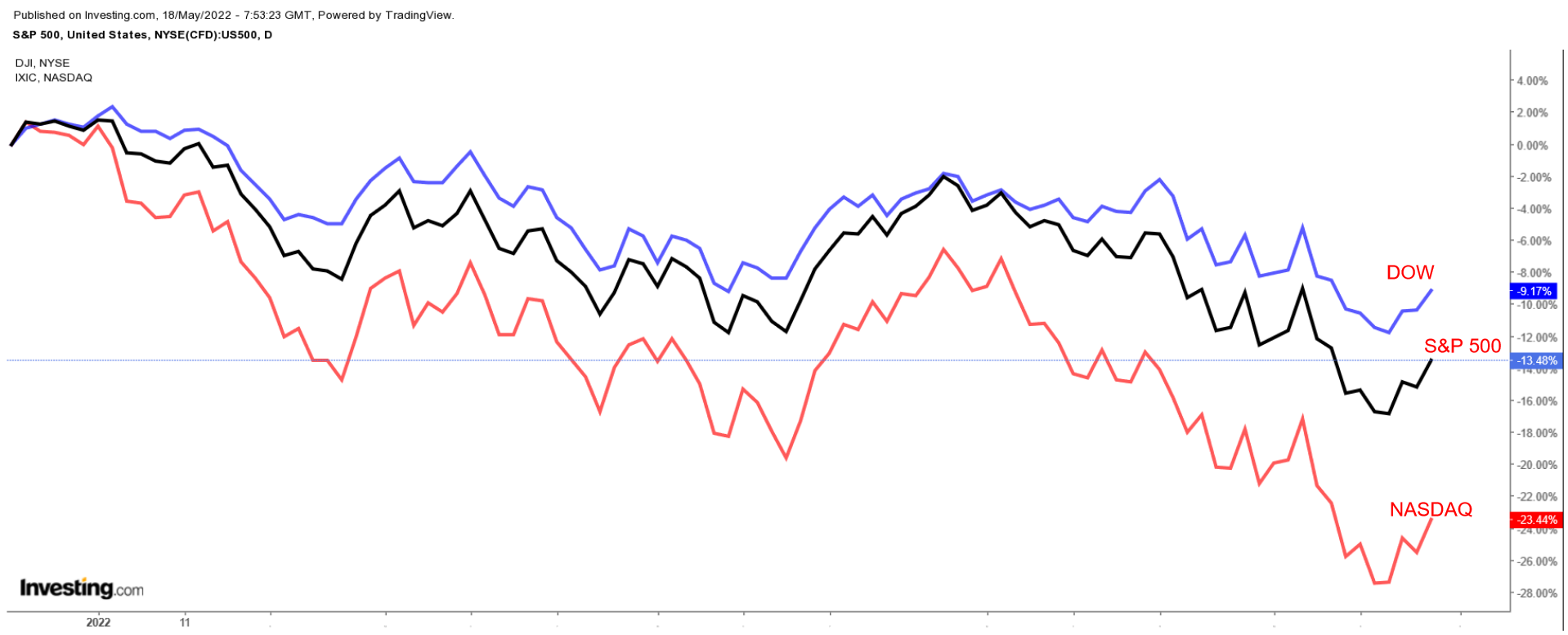

Los principales promedios de Wall Street han tenido uno de sus peores comienzos de año registrados, ya que los inversionistas están preocupados por los planes de la Reserva Federal de subir las tasas de interés para combatir la persistente alta inflación.

El índice Dow Jones Industrial Average ha perdido un 10% en lo que va de año, mientras que el índice de referencia S&P 500 y el índice tecnológico NASDAQ Composite han perdido un 14% y un 23%, respectivamente.

Mientras que las fuertes caídas han asolado a las empresas tecnológicas de alto crecimiento no rentables en los últimos meses, los valores de mentalidad defensiva están experimentando impresionantes ganancias en medio de la actual agitación del mercado.

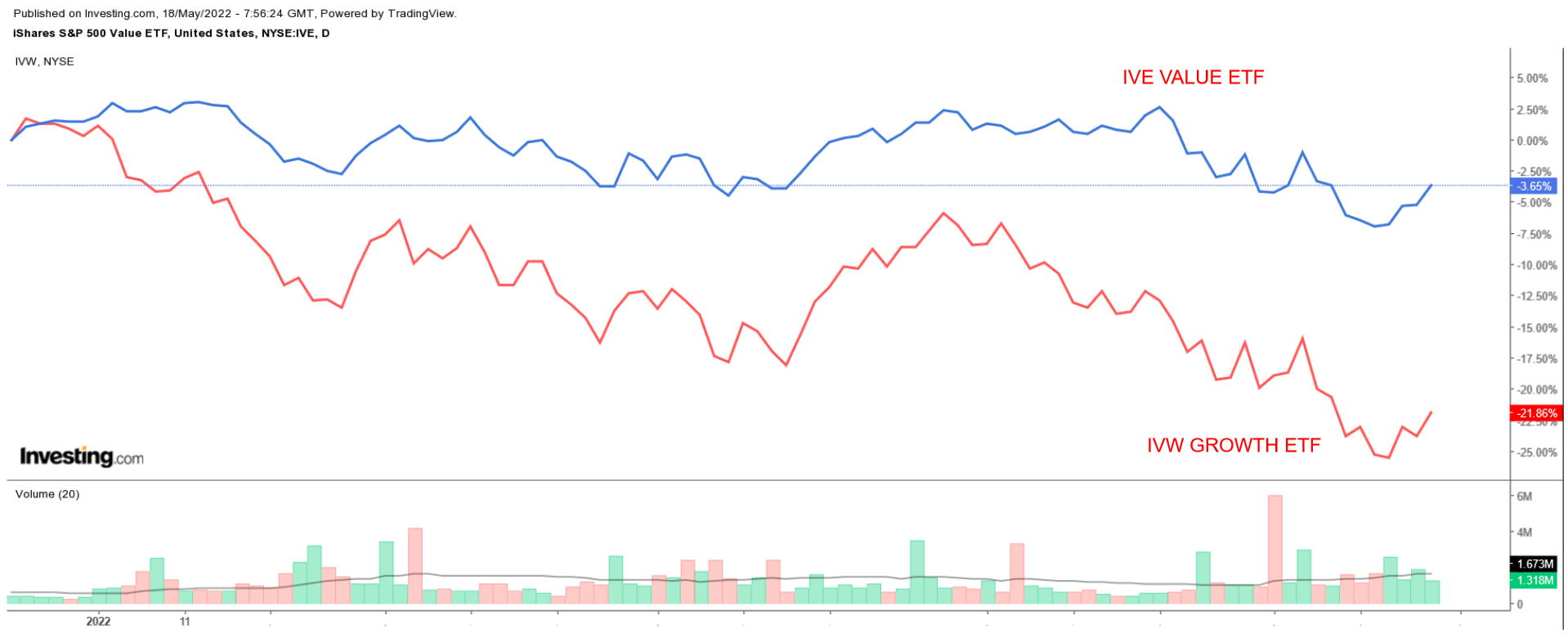

Esto es evidente al comparar el rendimiento del ETF iShares S&P 500 Value (NYSE:IVE) con el del ETF iShares S&P 500 Growth (NYSE:IVW) en el gráfico siguiente. El IVE ha superado al IVW por un amplio margen en lo que va de año, ya que los inversionistas se deshacen de los valores de riesgo en favor de apuestas más seguras.

Con volatilidad en Wall Street que no parece que vaya a disminuir sustancialmente a corto plazo, hemos destacado tres valores líderes que vale la pena considerar, dadas las condiciones actuales.

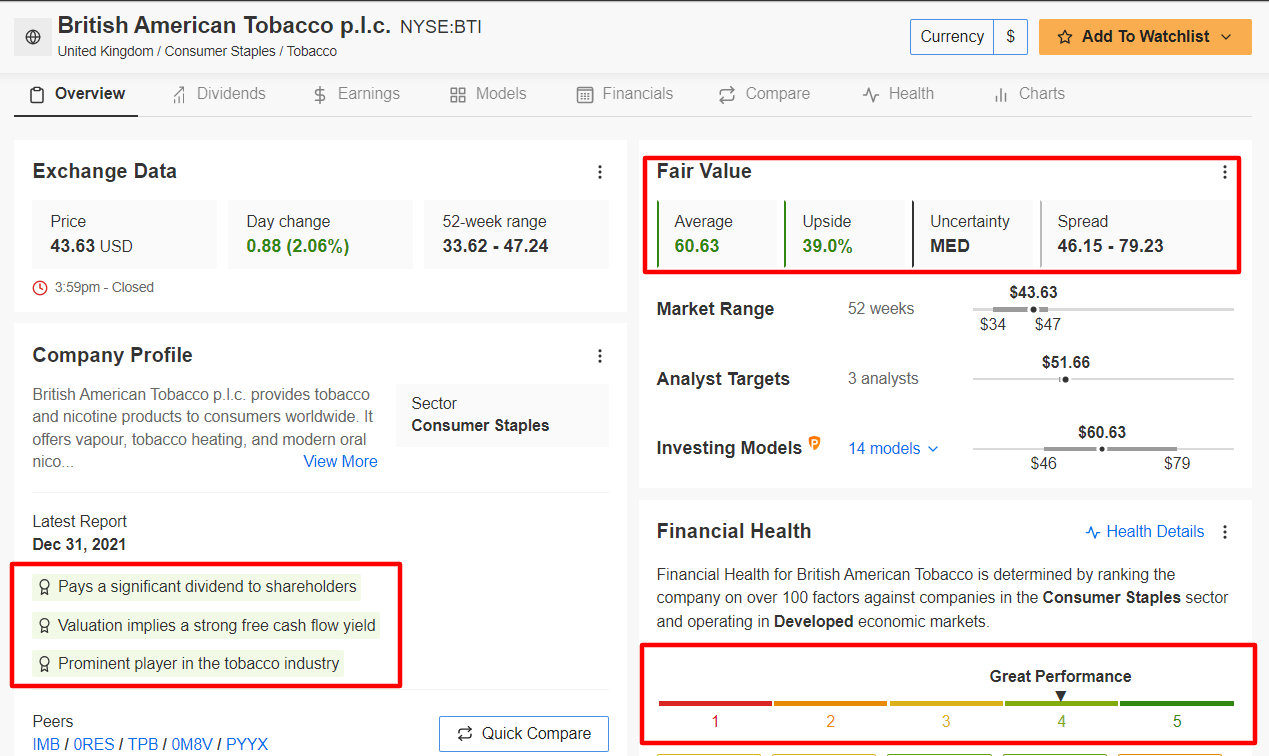

1. British American Tobacco (LON:BATS)

British American Tobacco (NYSE:BTI) es la segunda empresa tabaquera del mundo por sus ventas netas. Sus productos más reconocidos y vendidos -que se venden en más de 180 países- son las marcas Lucky Strike, Newport, Camel, Kent y Dunhill. Su cartera también incluye productos de tabaco de riesgo reducido, como Vype, Vuse y Glo.

Los valores de alta calidad con dividendos tienden a obtener mejores resultados en un entorno turbulento, ya que los agentes del mercado buscan empresas de consumo básico con mentalidad defensiva y valoraciones relativamente bajas.

Con una razonable ratio precio-beneficio (P/E, por sus siglas en inglés) de 12.0, British American -cuyas acciones han subido un 16.6% en lo que va de año- tiene un descuento extremo si se compara con sus pares notables, como Philip Morris (NYSE:PM), y Altria (NYSE:MO), que tienen ratios P/E de 18.4 y 33.0, respectivamente.

La empresa de fabricación de cigarrillos y tabaco, con sede en el Reino Unido, es también una acción de calidad en cuanto a dividendos. BTI ofrece actualmente un pago trimestral de 0.7354 dólares por acción, lo que implica un dividendo anualizado de 2.94 dólares con una altísima rentabilidad del 6.74%, una de las más altas del sector.

BTI terminó la sesión del martes a 43.63 dólares, a la vista de un reciente máximo de cuatro años de 47.24 dólares alcanzado el 17 de febrero. A los niveles actuales, British American -que cotiza en la Bolsa de Londres y forma parte del índice FTSE 100- tiene una capitalización bursátil de 99,000 millones de dólares.

En una señal de lo bien que ha funcionado su negocio en el actual entorno de inflación creciente y desaceleración del crecimiento, BTI presentó el 28 de abril unos beneficios y unas ventas para el primer trimestre que superaron con creces las expectativas del consenso.

La gran tabacalera, que ha sacado partido de su reciente cambio hacia productos incombustibles y de riesgo reducido, también respaldó sus previsiones para todo el año y dijo que se espera que los ingresos de sus nuevas categorías de productos crezcan hasta los 5,000 millones de libras (6,210 millones de dólares) en 2025.

Teniendo en cuenta esto, las acciones de British American podrían experimentar un aumento del 39% en los próximos 12 meses, según el modelo de InvestingPro, acercando las acciones a su valor razonable de 60.63 dólares.

Fuente: InvestingPro

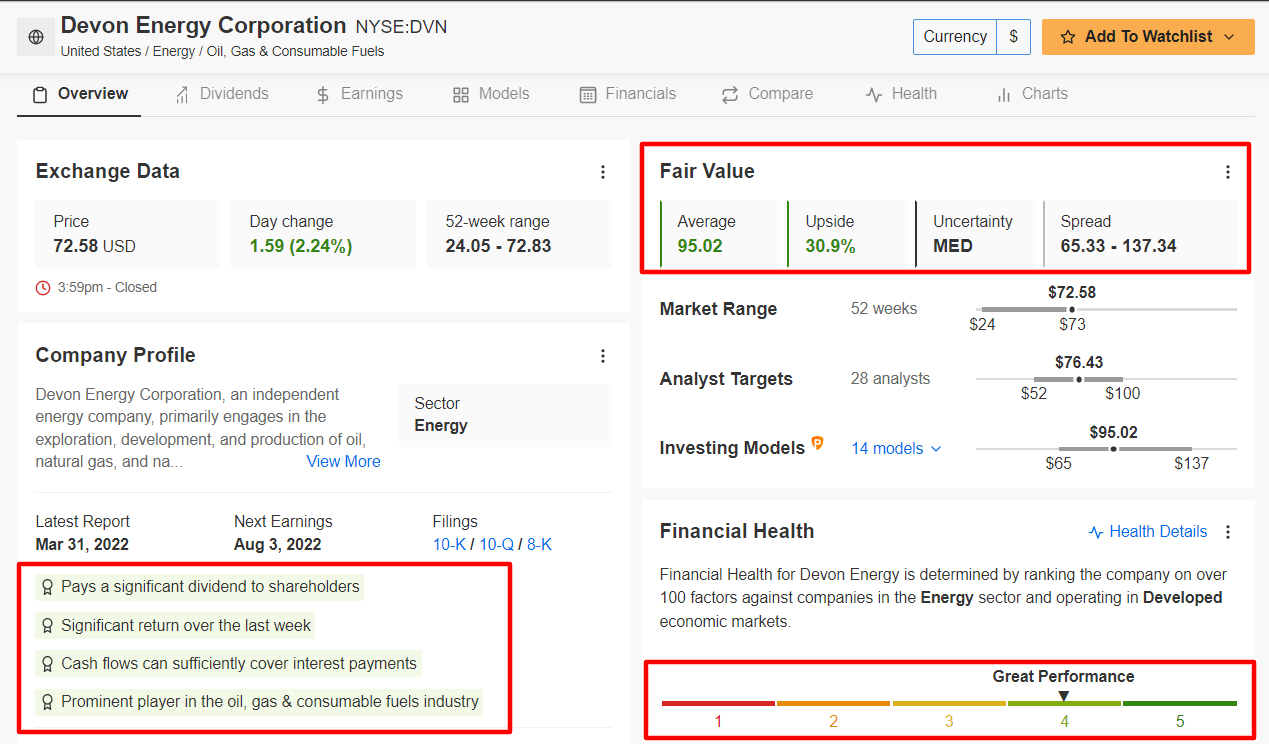

2. Devon Energy

Devon Energy (NYSE:DVN), uno de los mayores productores independientes de petróleo y gas de EE.UU., ha destacado este año en el sector energético, aprovechando los beneficios de la subida de los precios de la energía y la mejora de la demanda mundial.

Las acciones de la empresa con sede en Oklahoma City, Oklahoma, han subido casi un 65% en 2022, superando con creces los rendimientos comparables tanto del promedio industrial Dow Jones como del S&P 500, lo que la convierte en una de las mayores ganancias del mercado en el año.

A pesar de los sólidos rendimientos en lo que va de año, Devon sigue siendo uno de los mejores nombres para protegerse contra una mayor volatilidad gracias a sus esfuerzos continuos para devolver más dinero a los accionistas en forma de mayores pagos de dividendos y recompras de acciones.

El productor de gas y petróleo de bajo costo aumentó recientemente su dividendo trimestral en un 27%, hasta 1.27 dólares por acción. Esto representa un dividendo anualizado de 5.08 dólares y una rentabilidad del 7.0%, lo que la convierte en una empresa extremadamente atractiva en el ambiente actual.

A modo de comparación, el rendimiento del Tesoro estadounidense de referencia a 10 años se sitúa por debajo del 3%, mientras que el rendimiento implícito del S&P 500 se sitúa actualmente en torno al 1.5%.

Además, las acciones de Devon tienen una relación P/E comparativamente baja de 13.6, lo que las hace más baratas que otros nombres notables en el espacio del petróleo y el gas, como EOG Resources (NYSE:EOG), y Pioneer (TYO:6773) Natural Resources (NYSE:PXD).

Las acciones de DVN cerraron anoche a 72.58 dólares, un nivel no visto desde agosto de 2014. Con las valoraciones actuales, el productor de energía tiene una capitalización de mercado de 47,900 millones de dólares.

Devon está preparada para seguir beneficiándose de sus operaciones estelares en el Pérmico, al tiempo que aprovecha los fuertes precios del petróleo crudo y del gas natural, que ayudarán a impulsar el futuro crecimiento de los beneficios y las ventas.

La empresa registró un crecimiento interanual de tres dígitos tanto en los beneficios como en los ingresos cuando presentó los resultados del primer trimestre el 2 de mayo. También impulsó su programa de recompra de acciones en un 25%, hasta los 2,000 millones de dólares, y dejó claro que seguirá centrándose en la rentabilidad para los accionistas.

No es de extrañar que los modelos cuantitativos de InvestingPro apunten a un alza de casi el 31% en las acciones de Devon desde los niveles actuales en los próximos 12 meses hasta un valor razonable de 95.02 dólares por acción.

Fuente: InvestingPro

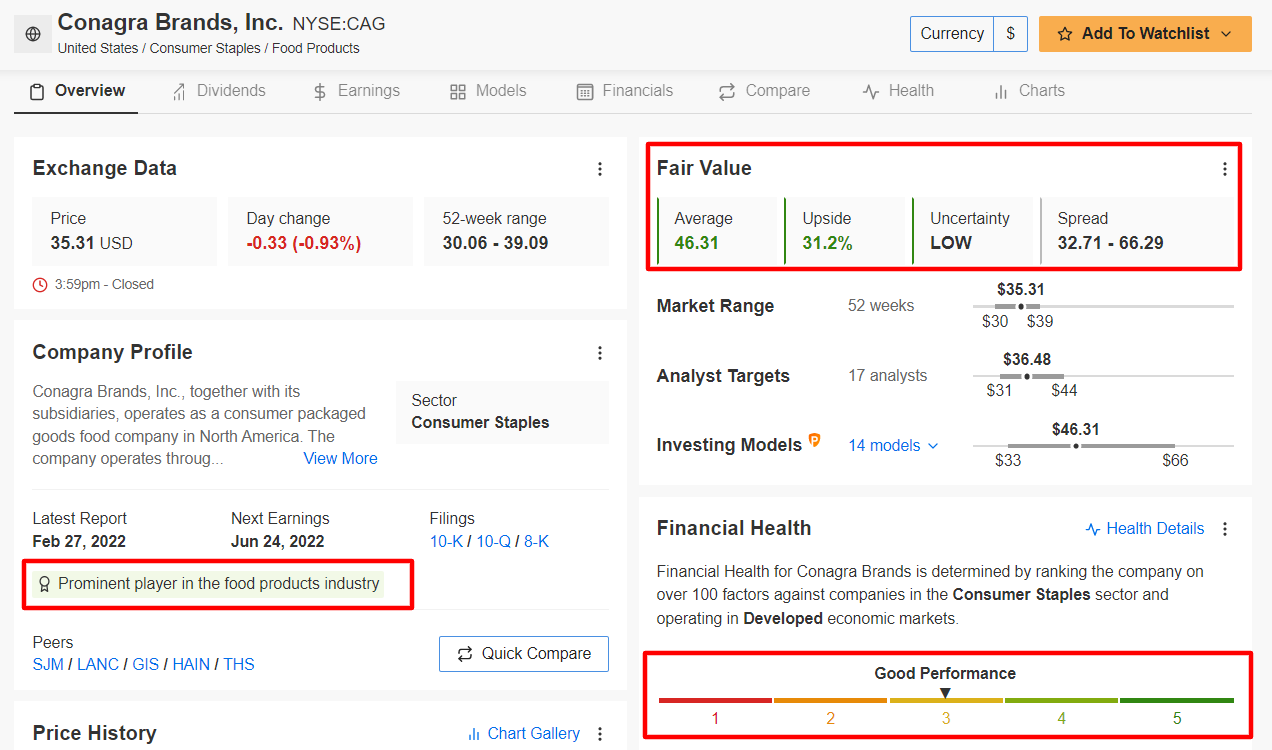

3. ConAgra Foods

ConAgra Foods (NYSE:CAG), que recientemente ha cambiado su nombre por el de ConAgra Brands, es una de las mayores empresas de fabricación de alimentos envasados del mundo, más conocida por producir alimentos básicos para el consumidor, como la carne seca Slim Jim, la catsup Hunt's, las mezclas para pasteles Duncan Hines y Reddi-wip.

Mientras los inversionistas se preocupan por la aceleración de la inflación, la ralentización del crecimiento económico y la subida de las tasas de interés, las acciones de ConAgra tienen el potencial de ofrecer fuertes rendimientos en los próximos meses, a medida que los inversionistas se apilan en las áreas defensivas del sector de productos básicos de consumo.

Con una relación P/E de 16.4, CAG -cuyas acciones han subido un 3.4% en lo que va de año- tiene un descuento considerable en comparación con otros gigantes de la alimentación envasada, como Kraft Heinz (NASDAQ:KHC) y Hormel Foods (NYSE:HRL). Kraft tiene un elevado precio-beneficio de 54.1, mientras que Hormel cotiza con de 31.2.

Además, ConAgra ofrece un dividendo anualizado relativamente alto, de 1.25 dólares por acción, con una rentabilidad del 3.54%, lo que la convierte en un candidato aún más probable para obtener buenos resultados dadas las condiciones actuales del mercado.

CAG cerró anoche a 35.31 dólares, alejándose de su reciente mínimo de 52 semanas de 30.06 dólares tocado el 11 de marzo. A los niveles actuales, la corporación alimentaria con sede en Chicago, Illinois, tiene una capitalización de mercado de 16,900 millones de dólares.

El 7 de abril, ConAgra presentó unos beneficios e ingresos mejores de lo esperado en su tercer trimestre fiscal, a pesar del impacto negativo del aumento de los precios de los insumos y de los costos de transporte.

En una señal que augura un buen futuro, la empresa de alimentos envasados también elevó sus perspectivas de ventas para todo el año para tener en cuenta el aumento de la demanda y las subidas de precios adicionales.

Como podemos ver, las acciones de ConAgra están infravaloradas en este momento según los modelos de InvestingPro y podrían ver un alza de alrededor del 31% en los próximos 12 meses hasta su valor razonable de 46.31 dólares.

Fuente: InvestingPro

El mercado actual hace más difícil que nunca tomar las decisiones correctas. Piense en los desafíos:

Para afrontarlos, necesita buenos datos, herramientas eficaces para clasificar los datos y una visión de lo que significa todo ello. Hay que eliminar la emoción de la inversión y centrarse en los fundamentos.

Para ello existe InvestingPro+, con todos los datos y herramientas profesionales que necesita para tomar mejores decisiones de inversión.